| Число акций ао | 102 млн |

| Номинал ао | 0.01 руб |

| Тикер ао |

|

| Капит-я | 342,0 млрд |

| Выручка | 3 256,2 млрд |

| EBITDA | 180,2 млрд |

| Прибыль | 24,4 млрд |

| Дивиденд ао | – |

| P/E | 14,0 |

| P/S | 0,1 |

| P/BV | 12,2 |

| EV/EBITDA | 4,3 |

| Див.доход ао | 0,0% |

| Магнит Календарь Акционеров | |

| Прошедшие события Добавить событие | |

Магнит акции

-

Во втором квартале Магнит активизировал открытие новых магазинов и показал ускорение темпов роста выручки

Во втором квартале Магнит активизировал открытие новых магазинов и показал ускорение темпов роста выручки

Результаты за 2 кв. 2017 г. по МСФО: рост выручки ускорился, но рентабельность оказалась под давлением

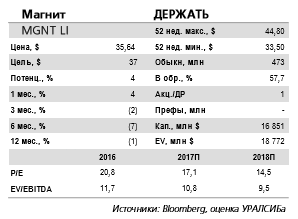

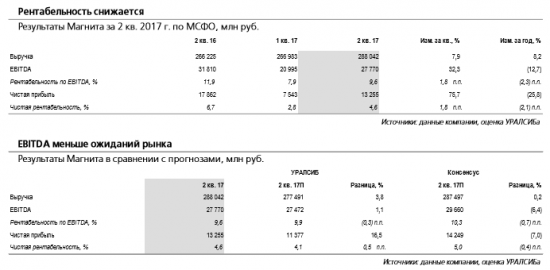

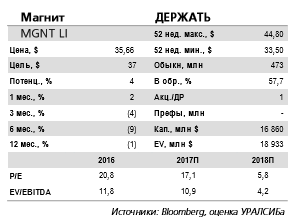

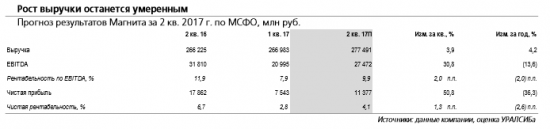

EBITDA на 6% ниже ожиданий рынка. В пятницу Магнит опубликовал неаудированные результаты за 2 кв. 2017 г. по МСФО, которые оказались на уровне ожиданий рынка по выручке, но разочаровали в части EBITDA. Выручка увеличилась на 8% (здесь и далее год к году) до 288 млрд руб. (5,0 млрд долл.), что на 4% ниже нашего, но совпадает с консенсусным прогнозами. Темпы роста выручки оказались существенно ниже, чем у X5 Retail Group или Ленты, показавших рост на 27,7% и 16,3% соответственно. EBITDA сократилась на 13% до 27,8 млрд руб. (486 млн долл.), это меньше консенсус-прогноза на 6% и предполагает рентабельность по EBITDA на уровне 9,6% (минус 2,3 п.п.) против ожидавшихся рынком 10,3%.

Сопоставимые продажи сократились на 1,4%. Сопоставимая выручка Магнита во 2 кв. 2017 г. уменьшилась на 1,4% при росте среднего чека на 2,2% и падении трафика на 3,5%. Для сравнения, этот показатель у X5 Retail Group вырос за тот же период на 6,6%. Как и в прошлом квартале, особенно сильное снижение сопоставимых продаж было зафиксировано в сегменте гипермаркетов и в подразделении Магнит Семейный на 10,0% и 7,9% соответственно. Сеть Магнита за 2 кв. 2017 г. выросла на 535 магазинов до 14 844, в том числе 11 114 магазинов шаговой доступности, 240 гипермаркетов, 190 магазинов Магнит Семейный и 3 300 косметических магазинов. Общая торговая площадь увеличилась на 14% до 5 320 000 кв. м. Менеджмент ожидает в этом году роста выручки в диапазоне 9-11% (ранее 9-13%), а прогноз по открытию магазинов в формате у дома был повышен до минимум 2 000.

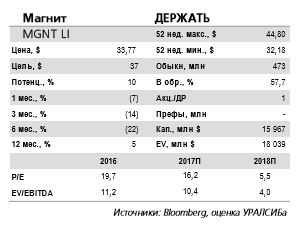

Мы сохраняем осторожный взгляд на акции компании. Во втором квартале Магнит активизировал открытие новых магазинов и показал ускорение темпов роста выручки. В то же время рост остается значительно более медленным, чем у X5 Retail Group, а рентабельность оказалась под давлением, что может разочаровать рынок. Мы подтверждаем рекомендацию ДЕРЖАТЬ акции Магнита.

Уралсиб

Магнит по темпам роста выручки LFL (сопоставимые продажи) за 2 кв. занимает 2 место, уступая главному конкуренту – Х5

Магнит по темпам роста выручки LFL (сопоставимые продажи) за 2 кв. занимает 2 место, уступая главному конкуренту – Х5

Магнит во II квартале сократил чистую прибыль на 25,8%, до 13,3 млрд руб.

Чистая прибыль Магнита по МСФО во II квартале сократилась на 25,8% по сравнению с прошлогодним показателем, до 13,25 млрд рублей, сообщила компания. Результат Магнита оказался ниже консенсус-прогноза «Интерфакса» (14,25 млрд рублей). Чистая выручка ритейлера в апреле-июне увеличилась на 8,2%, до 288,04 млрд рублей. Динамика выручки оказалась на уровне ожиданий: средний прогноз аналитиков предполагал рост выручки на 8%. EBITDA снизилась на 12,7%, до 27,77 млрд рублей, рентабельность этого показателя составила 9,64% по сравнению с 11,95% во II квартале 2016 года. Эти показатели оказались хуже ожиданий (29,7 млрд рублей и 10,2% соответственно).

Магнит по темпам роста выручки LFL (сопоставимые продажи) за 2 кв. занимает 2 место, уступая главному конкуренту – Х5. Основная причина более слабых результатов – отток покупателей (трафик LFL сократился на 3,5%), в том числе из-за погодного фактора, что побуждало людей реже ходить в магазины, но при этом покупать больше – средний чек LFL вырос на 2,2%. Компания активно обновляет магазины у дома, рассчитывая на возврат покупателей, однако ускорения темпов роста выручки в этом году не ждет.

Промсвязьбанк

Ага результат смешанно хреновый, выручка выросла ниже прогноза, прибыль упала на 26% и это не смотря на достаточно высокие темпы открытия новых магазинов. Осталось дождаться следующего года, когда станет понятно что аптеки себя не оправдали и избушки начнут, расталкивая друг друга локтями, выходить из бумаги. Падение как мне кажется будет стремительным.

Магнит - результаты за 2 кв. являются смешанными. Компания ведет реновацию своих магазинов, и она должна начать давать результаты в следующем году

Магнит - результаты за 2 кв. являются смешанными. Компания ведет реновацию своих магазинов, и она должна начать давать результаты в следующем году

Магнит опубликовал смешанные результаты за 2К17

Валовая выручка компании выросла на 8,2% г/г до 288 млрд руб. (в соответствии с консенсус-прогнозом Интерфакса: 288 млрд руб.) за счет роста торговых площадей на 13,7%. Показатель EBITDA упал на 12,7% до 27,7 млрд руб. (консенсус-прогноз Интерфакс: 29 млрд руб.), рентабельность EBITDA составила 9,6% (консенсус: 10,2%). Чистая прибыль упала на 26% г/г до 13,2 млрд руб. (консенсус: 14,2 млрд руб.). Сопоставимая выручка снизилась на 1,2% на фоне падения трафика на 3,5% и роста среднего чека на 2,2%. Количество нетто-открытий магазинов компанией ускорилось до 535 во 2К17 против 454 годом ранее. Компания снизила свой годовой прогноз по выручке до 9-11% (с 9-13% ранее).

Результаты являются смешанными. Среди негативных моментов мы отмечаем, что показатели EBITDA и рентабельности EBITDA оказались намного ниже консенсус-прогноза, однако акции компании упали всего на 1% в пятницу, что мы считаем умеренной реакцией. Скорее всего инвесторы оказались довольны, что компания отвечает ожиданиям в плане роста выручки (в отличие от конкурентов Магнита — Дикси и Ленты), а также ускорила новые открытия магазинов. Телеконференция также произвела неплохое впечатление. Компания ведет по плану реновацию своих магазинов, и она должна начать давать результаты в следующем году.

АТОН Магнит – совет директоров 27 июля обсудит рекомендации по размеру дивидендов за первое полугодие. (Прайм)

Магнит – совет директоров 27 июля обсудит рекомендации по размеру дивидендов за первое полугодие. (Прайм) Магнит — продажи в 2017 г. будут меньше, чем прогнозировалось прежде, сообщил на телеконференции финансовый директор компании Хачатур Помбухчан: не 9–13, а 9–11%. На рентабельности Магнита будет и дальше плохо сказываться, что его значимость для поставщиков все меньше, а конкурирующих магазинов по соседству все больше (мнение РенКап). (Ведомости)

Магнит — продажи в 2017 г. будут меньше, чем прогнозировалось прежде, сообщил на телеконференции финансовый директор компании Хачатур Помбухчан: не 9–13, а 9–11%. На рентабельности Магнита будет и дальше плохо сказываться, что его значимость для поставщиков все меньше, а конкурирующих магазинов по соседству все больше (мнение РенКап). (Ведомости) Магнит - ухудшил прогноз по росту выручки в 2017 году, но повысил прогноз по открытию магазинов "у дома"

Магнит - ухудшил прогноз по росту выручки в 2017 году, но повысил прогноз по открытию магазинов "у дома"Магнит ухудшил прогноз по росту выручки в рублевом выражении в 2017 году.

Компания ожидает, что продажи увеличатся на 9-11%, тогда как ранее ожидалось увеличение на 9-13%.

Повышены свои планы по открытию «магазинов у дома»: более 2 тысяч магазинов, ранее планировалось открытие 1,7 тысячи магазинов.

Также компания планирует открыть 13 гипермаркетов (ранее — более 15), и 15 магазинов «Магнит Семейный» (ранее — более 25).

Прогноз по открытиям магазинов косметики (1 тысяча объектов) остался без изменений

Прайм

Магнит ожидает, что его инвестиции в 2017 году составят 95-100 миллиардов рублей

Прайм Магнит теряет в марже и уступает рынок основному конкуренту

Магнит теряет в марже и уступает рынок основному конкурентуСегодня ритейлер «Магнит», бизнес-модель которого ориентирована преимущественно на небольшие FMCG-супермаркеты на арендных площадях, представил сокращенные неаудированные операционные и финансовыерезультаты за 2 квартал 2017 года согласно МСФО.

Из ключевых показателей стоит отметить рост торговых площадей на 13,73% (г/г) до 5,32 млн кв. м. Выручка увеличилась на 8,19% (г/г) до 288,1 млрд руб. Трафик в сопоставимых (LFL) магазинах сократился на 3,51% (г/г), а средний LFL чек вырос на 2,17% (г/г). Рентабельность компании на уровне EBITDA во втором квартале сократилась по сравнению со 2 кварталом 2016 года на 2,31 п.п. и составила 9,64%. Рентабельность на уровне чистой прибыли за период сократилась на 2,11 п.п. до 4,6%.

Выручка компании ускорила годовые темпы роста по сравнению с 1 кварталом текущего года почти в два раза. При этом, судя по LFL-метрикам отдельных сегментов бизнеса, ключевым драйвером роста выручки стало увеличение среднего чека в магазинах формата «у дома», что полностью нивелировало соответствующий спад трафика. Даже с учетом погодного фактора, вынуждавшего покупателей сокращать количество посещений магазинов и приобретать больше товаров за один раз, в результатах явно прослеживается некоторое усиление потребительской активности, признаки которого можно было наблюдать ранее и в отчетностях других ритейлеров и в публикациях Росстата. В последнем случае обращу внимание на то, что, по данным госведомства, объем розничной торговли продуктами питания во втором квартале вырос на 1,4% (г/г). Впрочем, в случае с «Магнитом» хорошие новости на этом заканчиваются. Из негативных факторов отмечу значительное снижение рентабельности по сравнению с прошлым годом, которое наблюдается еще на уровне валовой маржи и вполне однозначно говорит о наращивании «инвестиций» в цены. Помимо этого, вероятно происходили негативное для рентабельности усиление маркетинговой активности и рост расходов, связанных с обновлением магазинов.

В целом опубликованные квартальные результаты «Магнита» производят умеренно негативное впечатление. В 2016 году ритейлер относительно мало инвестировал в развитие: его CAPEX составил 4,7% от выручки против 7,48% от выручки у основного конкурента (X5). Это закономерно вылилось в драматическое отставание по темпам роста выручки. В 2017 году, исходя из опубликованных результатов и прогнозовменеджмента «Магнита» (рост выручки на 9-13% г/г), ситуация кардинально не изменится, и ритейлер продолжит уступать долю рынка, еще и – как видно по опубликованным результатам – попутно заметно теряя в марже.

На публикацию результатов акции «Магнита» на Московской бирже отреагировали негативно, падая в пределах 1,7% на умеренно снижающемся рынке. По нашему мнению, среди публичных российских FMCG-ритейлеров наибольший потенциал роста имеют расписки «Ленты» и X5 Retail Group – примерно 20% от текущих уровней. Нигматуллин Открытие брокер

По итогам 2015г. Магнит выплатил дивиденды:

За 6 мес – 88,4 руб

За 9 мес – 179,77 руб

Финальные за 2015 – 42,30 руб

Итого: Общая сумма за 2015г. 310,47 руб.

По итогам 2016г. Магнит выплатил дивиденды:

За 6 мес – 84,6 руб

За 9 мес – 126,12 руб

Финальные за 2016 – 67,41 руб

Итого: Общая сумма за 2016г. 278,13 руб.

За 2017г. Общая сумма дивидендов, вероятно, составит не более 235 руб. Ну кстати прибыль упала только к 1-му полугодию.

Ну кстати прибыль упала только к 1-му полугодию.

К 1 кварталу прибыль выросла на 80%

Забил данные сегодняшние в базу:

https://smart-lab.ru/q/MGNT/f/q/MSFO/ Ну что, жопа Магниту? Что-то слабовато падает)

Ну что, жопа Магниту? Что-то слабовато падает)

Но чую и дальше будет медленно сползать

Пресс-релиз

Краснодар

21 июля 2017 г.

Краснодар, 21 июля 2017 г.: ПАО «Магнит», один из ведущих российских ритейлеров (далее «Компания»; MOEX и LSE: MGNT), представляет неаудированные результаты деятельности за 1 полугодие 2017 года в соответствии со стандартом МСФО.

http://ir.magnit.com/wp-content/uploads/Press-release-1H2017_21Jul2017-rus_g.pdf

Магнит – мсфо

Количество 94 561 355 http://moex.com/s909

Free-float 63%

Капитализация на 21.07.2017г: 889,63 млрд руб.

Выручка 6 мес 2016г: 521,53 млрд руб

Выручка 6 мес 2017г: 555,02 млрд руб

Прибыль 6 мес 2016г: 26,11 млрд руб

Прибыль 2016г: 54,41 млрд руб

Прибыль 6 мес 2017г: 20,80 млрд руб

http://ir.magnit.com/wp-content/uploads/Press-release-1H2017_21Jul2017-rus_g.pdf

http://www.e-disclosure.ru/portal/files.aspx?id=7671&type=4

Магнит – рсбу

Выручка 6 мес 2016г: 185,25 млн руб

Выручка 6 мес 2017г: 206,56 млн руб

Прибыль 6 мес 2016г: 22,60 млрд руб

Прибыль 2016г: 29,79 млрд руб

Прибыль 6 мес 2017г: 34,95 млрд руб

http://www.e-disclosure.ru/portal/files.aspx?id=7671&type=3 Магнит - чистая прибыль за 1 п/г -20,3%, выручка +6,4% МСФО

Магнит - чистая прибыль за 1 п/г -20,3%, выручка +6,4% МСФОЧистая прибыль Магнит по МСФО за 1 полугодие 2017 года -20,34% и составила 20,798 млрд руб. Маржа чистой прибыли составила 3,8%.

Выручка компании +6,4% — с 521,53 млрд руб. за 1 полугодие 2016 г. до 555 млрд руб. за 1 полугодие 2017 г.

Валовая прибыль выросла cо 142 млрд руб. до 153 млрд руб. Валовая маржа за 1 полугодие 2017 года составила 27,5%.Показатель EBITDA за 1 полугодие 2017 г. -5,5%, до 48,77 млрд руб. Маржа EBITDA за 1 полугодие 2017 года составила 8,8%.

сообщение

Магнит отчитается в пятницу, 21 июля и проведет телеконференцию

Магнит отчитается в пятницу, 21 июля и проведет телеконференциюВ пятницу, 21 июля, Магнит должен опубликовать финансовые результаты за 2 кв. 2017 г. по МСФО. Несмотря на некоторые признаки улучшения ситуации на российском розничном рынке, мы ожидаем, что динамика роста выручки компании останется достаточно слабой. Мы также прогнозируем снижение рентабельности относительно уровня прошлого года. В частности, мы ожидаем, что выручка увеличится на 4% (здесь и далее год к году) до 277,5 млрд руб. (4,8 млрд долл.), а EBITDA сократится на 14% до 27,5 млрд руб. (480 млн долл.), что предполагает снижение рентабельности по EBITDA на 2,0 п.п. до 9,9%. Чистая прибыль, согласно нашим оценкам, упадет на 36% до 11,4 млрд руб. (199 млн долл.).

… и валовую рентабельность в 28,5%. Мы ожидаем, что валовая прибыль Магнита во 2 кв. 2017 г. вырастет на 3% до 79,1 млрд руб. (1,4 млрд долл.). Это предполагает снижение валовой рентабельности на 0,4 п.п. до 28,5%. На динамику общих и административных расходов также окажет влияние продолжающаяся программа реконструкции магазинов, которая должна активизироваться в отчетном квартале.

Компания может пересмотреть прогноз на 2017 г. По результатам второго квартала Магнит может пересмотреть прогноз на весь 2017 г., а на следующей неделе компания проведет День аналитика и инвестора. В последнее время X5 Retail Group показывала значительно более высокие темпы роста, чем Магнит, и сокращала разрыв в рентабельности. Если такая тенденция сохранится, это будет способствовать уменьшению премии в оценках Магнита относительно X5. Мы сохраняем рекомендацию ДЕРЖАТЬ акции Магнита.

Уралсиб Магнит - открыл 4 собственные тестовые аптеки в Краснодаре.

Магнит - открыл 4 собственные тестовые аптеки в Краснодаре.

Магнит открыл 4 собственные тестовые аптеки в Краснодаре.В Краснодаре на базе магазинов «у дома» и гипермаркетов розничной сети заработали четыре тестовые аптеки. Отличительными особенностями формата являются низкие цены, востребованный ассортимент, современная эффективная организация пространства

Ассортимент в среднем насчитывает более 3,5 тысячи товаров. Помимо фармацевтики представлены товары из сегмента лечебной косметики, товары для всей семьи, красоты, личной гигиены, детское питание, изделия медицинского назначения, сезонная продукция.

Это пилотный проект, по результатам которого будет принято решение о расширении.

Прайм Аналитики сохраняют осторожный взгляд на акции Магнита

Аналитики сохраняют осторожный взгляд на акции Магнита

Компания планирует значительно активизировать развитие оптового бизнеса

Оптовый сегмент может генерировать 150 млрд руб. выручки ежегодно к 2020 г. Магнит планирует создать дистрибутора, работающего в разных регионах страны, сообщает сегодня Коммерсант со ссылкой на презентацию стратегии компании по развитию оптового сегмента в 2017-2020 гг. Клиентская база этого бизнеса должна составить 13,7 тыс. организаций из числа несетевой розницы, регионального ритейла, рынков и ярмарок. К 2020 г. Магнит планирует получать от оптового сегмента 150 млрд руб. дополнительной выручки и 6 млрд руб. дополнительной прибыли ежегодно. Это может добавить около 9% к выручке относительно нашего текущего прогноза. В компании подтвердили разработку планов по развитию оптового сегмента, но отказались комментировали детали презентации.

.… тогда как сейчас он вносит лишь незначительный вклад в бизнес компании. Планы по развитию оптового сегмента отражают способность крупнейших федеральных сетей получать лучшие закупочные условия на рынке. В то же время эти планы могут столкнуться с противодействием антимонопольных органов. В настоящее время вклад оптового сегмента в результаты Магнита фактически незаметен. Так, в 2016 г. продажи в сегменте удвоились относительно 2015 г., составив 5,6 млрд руб., или всего лишь около 0,5% общей выручки.

Мы сохраняем осторожный взгляд на акции Магнита. В случае успеха проекта по развитию оптового бизнеса Магниту удастся получить дополнительный источник выручки. Однако для рынка важнее результаты компании в ключевом розничном сегменте, которые в последнее время не впечатляют в сравнении с результатами основных конкурентов. Мы подтверждаем рекомендацию ДЕРЖАТЬ акции Магнита и рассматриваем акции X5 Retail Group как более привлекательный выбор в российском розничном секторе.

Уралсиб Магнит - логично, что компания решила уделить больше внимания оптовому сегменту

Магнит - логично, что компания решила уделить больше внимания оптовому сегменту

Магнит собирается развивать оптовые продажи

Коммерсант пишет, что Магнит рассматривает возможности развития оптовых продаж. В настоящий момент компания планирует создать оптового дистрибутора и формирует ассортимент. К 2020 выручка от оптовых продаж должна достичь 150 млрд руб., а чистая прибыль — 6 млрд руб.

До недавнего времени доля оптового сегмента в консолидированной выручке Магнита составляла всего 0,5% (5,6 млрд руб.). Тем не менее в свете замедления роста выручки компании от продуктовой розницы, логично, что она решила уделить больше внимания оптовому сегменту.

АТОН Магнит — начал развитие собственного индустриального парка в Краснодаре. Там зарегистрированы два первых предприятия — по производству пищевых полуфабрикатов и бытовой химии. Ставка на собственное производство — долгосрочная стратегия Магнита. В 2017 году компания планирует направить на развитие производства и вертикальную интеграцию около 10 млрд руб. при общем объеме капитальных затрат холдинга на уровне 105 млрд руб. (РБК)

Магнит — начал развитие собственного индустриального парка в Краснодаре. Там зарегистрированы два первых предприятия — по производству пищевых полуфабрикатов и бытовой химии. Ставка на собственное производство — долгосрочная стратегия Магнита. В 2017 году компания планирует направить на развитие производства и вертикальную интеграцию около 10 млрд руб. при общем объеме капитальных затрат холдинга на уровне 105 млрд руб. (РБК) Кирилла, я уже писал как-то тут, повторюсь. Магнит перестал быть компанией роста, рост закончился.

Кирилла, я уже писал как-то тут, повторюсь. Магнит перестал быть компанией роста, рост закончился.

а торгуется Магнит так дорого, как будто он еще будет и дальше расти.

Посмотрите мультипликаторы Магнита в сравнении с другими ритейлерами!

http://smart-lab.ru/q/shares_fundamental/?sector_id%5B%5D=5&val_middle_gt=0&capitalization_gt=0&is_state_owned=-1&type_msfo=on&type_rsbu=on&val_middle_lt=-1&capitalization_lt=-1&is_exporter=-1

див доходность всего 2%

В общем бумага пока держится только потому что ее никто продавать не хочет по инерции

но объективно на мой взгляд Магнит должен существенно дешевле стоить Кирилла, Магнит слишком дорог относительно аналогов в ритейле — Ленты, X5 (нет на ММВБ) и даже закредитованных Дикси. Зато Магнит хорошо отрастает на больших проливах фондового рынка, его используют как защитную бумагу на падении. Можно сказать, что у него отрицательная бета…

Кирилла, Магнит слишком дорог относительно аналогов в ритейле — Ленты, X5 (нет на ММВБ) и даже закредитованных Дикси. Зато Магнит хорошо отрастает на больших проливах фондового рынка, его используют как защитную бумагу на падении. Можно сказать, что у него отрицательная бета…

Магнит - факторы роста и падения акций

- Казначейский пакет акций Магнита составляет 33,4%, соответственно Магнит может платить дивиденды так, как будто эти акции погашены - треть дивидендов будут возвращаться обратно в компанию. (16.05.2024)

- Проигрывают по всем финансовым показателям Х5: чистая прибыль, EBITDA, свободный денежный поток, выручка. Даже долговая нагрузка относительно EBITDA выше, но стоял в полтора раза дороже. (29.08.2022)

Магнит - описание компании

Магнит — ритейлер под одноименным брендом.IR:

Альберт Аветиков

Дина Чистяк

magnitIR@magnit.ru

Финаме

Финаме БКС Мир Инвестиций

БКС Мир Инвестиций