| Число акций ао | 693 млн |

| Номинал ао | 0.025 руб |

| Тикер ао |

|

| Капит-я | 3 831,9 млрд |

| Выручка | 7 890,0 млрд |

| EBITDA | 1 406,4 млрд |

| Прибыль | 545,3 млрд |

| Дивиденд ао | 938 |

| P/E | 7,0 |

| P/S | 0,5 |

| P/BV | 0,7 |

| EV/EBITDA | 2,6 |

| Див.доход ао | 17,0% |

| Лукойл Календарь Акционеров | |

| 29/12 ВОСА по дивидендам за 9 месяцев 2025 года в размере 397 руб/акция | |

| 09/01 LKOH: последний день с дивидендом 397 руб | |

| 12/01 LKOH: закрытие реестра по дивидендам 397 руб | |

| Прошедшие события Добавить событие | |

Лукойл акции

-

«Компаний в России все меньше и меньше, и все хуже и хуже активы, которые у них остаются». Президент ЛУКОЙЛа Вагит Алекперов о планах по покупке активов и отношениях с «Роснефтью»

«Компаний в России все меньше и меньше, и все хуже и хуже активы, которые у них остаются». Президент ЛУКОЙЛа Вагит Алекперов о планах по покупке активов и отношениях с «Роснефтью»

По сути, единственная оставшаяся крупная частная нефтекомпания России — ЛУКОЙЛ — в 2017 году удивила рынок сообщениями о возможной продаже активов. Что именно она может продать, а что купить для пополнения запасов, а также об отношениях с государственной «Роснефтью» в интервью “Ъ” рассказал глава и основной владелец ЛУКОЙЛа Вагит Алекперов. (Коммерсант)

www.kommersant.ru/doc/3508459

сегодня ожидаем: LKOH: отсечка по д-дам 85 руб

см. календарь по акциям

Амиран, шортим фьючерс в краткосрок?

На сайте Тинькофф появилась вот такая идея:

" Предвыборное ралли капитала из России

Мы думаем, что российские публичные компании будут активнее отдавать капитал акционерам (через повышенные дивиденды, выкуп и погашение собственных акций). Считаем, что на этом можно много и быстро (до выборов президента) заработать.

Что будет происходить?

Сегодня контролирующие акционеры многих российских публичных компаний продают свои активы (обкэшиваются).

Хотят успеть до выборов (пока идёт предвыборная кампания, первое лицо нуждается в поддержке и никого не трогает, а после выборов все может поменяться).

Из нашего понимания вопроса, самыми быстрыми и простыми способами обкэшиться и вывести деньги из страны сейчас являются дивиденды и выкуп акций.

Этими способами будут пользоваться все компании, у кого много денежных средств на балансе: частная нефтянка (ЛУКОЙЛ, Татнефть), телеком, некоторые металлурги и др.

Начнём с самого горяченького — ЛУКОЙЛ

У компании не только много денежных средств на балансе и почти нет долгов. Компания ЛУКОЙЛ владеет огромным пакетом собственных акций, голосует ими, получает на них дивиденды. Получаются так называемые квази-казначейские акции.

Сейчас у компании 141 млн квази-казначейских акций, а всего акций 851 млн. То есть 16.5% акций принадлежат самой компании.

Мы считаем, что ЛУКОЙЛ будет гасить ранее выкупленные квази-казначейские акции. Это перераспределит стоимость от компаний к акционерам. Приведёт к росту акций и позволит крупным акционерам продать их пакеты подороже.

Если 141 млн акций будет погашен, то акции ЛУКОЙЛа подорожают минимум на 20% (по нашим оценкам, это случится уже в первом квартале, доходность более 80% годовых).

Рекомендуем покупать ЛУКОЙЛ с горизонтом до выборов. "

Кто тут грамотный, экономически подкованный, прокомментируйте. Скажите, что об этом думаете?

Народ, подскажите, кто знает. Сейчас идут тёрки между системой и Роснефтью, на других ветках в комментариях говорят, что следующий на поглощение Роснефтью будет Лукойл. Почему, откуда инфа? Есть немного лучка, переживаю…

Серж Горелый, тут есть несколько НО.

Во-первых, Лукойл слишком большой для Роснефти.

Во-вторых, у Лукойла слишком много иностранных акционеров.

Скорее всего Лукойл никак не пострадает.

Согласитесь, ТНК наверное тоже могли отжать как-нибудь, но купили, и купили недешево. Народ, подскажите, кто знает. Сейчас идут тёрки между системой и Роснефтью, на других ветках в комментариях говорят, что следующий на поглощение Роснефтью будет Лукойл. Почему, откуда инфа? Есть немного лучка, переживаю…

Народ, подскажите, кто знает. Сейчас идут тёрки между системой и Роснефтью, на других ветках в комментариях говорят, что следующий на поглощение Роснефтью будет Лукойл. Почему, откуда инфа? Есть немного лучка, переживаю…

Итоговые дивиденды ЛУКОЙЛа за 2017 год могут составить 125 руб./акцию

Итоговые дивиденды ЛУКОЙЛа за 2017 год могут составить 125 руб./акцию

Акционеры ЛУКОЙЛа одобрили выплату дивидендов за 9 мес. — 24% прибыли по МСФО

Акционеры ЛУКОЙЛа в ходе внеочередного собрания утвердили выплату дивидендов компании по результатам 9 месяцев 2017 года в размере 85 руб. на акцию, говорится в сообщении компании. Датой, на которую определяются лица, имеющие право на получение промежуточных дивидендов, определено 22 декабря 2017 года. Уставный капитал ЛУКОЙЛа поделен на 850 млн 563 тыс. 255 обыкновенных акций. Таким образом, на выплату планируется направить 72,23 млрд руб. С учетом полученной прибыли по МСФО за 9 мес. 2017 года в размере 298 млрд 295 млн рублей, компания направит на дивиденды 24,2% прибыли.

Исходя из текущей рыночной стоимости акций компаний, дивидендная доходность по ним составит 2,5%. По сравнению с аналогичным периодом прошлого года ЛУКОЙЛ увеличил выплаты на 13,3%, при этом годом ранее на выплаты дивидендов компания направляла 40% от чистой прибыли по МСФО. По нашим оценкам, итоговые дивиденды ЛУКОЙЛа за 2017 год могут составить 125 руб./акцию (т.е. суммарные 210 руб./акцию)

Промсвязьбанк ЛУКОЙЛ, Газпром нефть и Башнефть могут оказаться главными бенефициарами новой налоговой меры

ЛУКОЙЛ, Газпром нефть и Башнефть могут оказаться главными бенефициарами новой налоговой меры

Правительство обсуждает «обратный акциз» для НПЗ

Коммерсант сообщает, что правительство рассматривает частичный возврат акциза для некоторых категорий нефтепродуктов, в частности, керосина и бензина, тем НПЗ, которые демонстрируют прогресс в модернизации. Эта мера нацелена на поддержку рентабельности переработки в период налогового маневра в нефтяном секторе и низких цен на нефть. Идею поддерживает Минфин, а премьер-министр России Дмитрий Медведев дал поручение проработать это предложение. Дополнительные детали не раскрываются.

Идея компенсации акциза расширяет предыдущую версию налоговой поддержки для перерабатывающей отрасли с отрицательными ставками акциза, которые уже применяются к производителям нефтехимической продукции. Поскольку подробной информации представлено не было, пока преждевременно оценивать последствия для нефтяных компаний. Компании, продемонстрировавшие самый сильный прогресс в модернизации перерабатывающих мощностей, например, ЛУКОЙЛ, Газпром нефть и Башнефть (которая теперь входит в состав Роснефти), могут оказаться самыми главными бенефициарами этой новой налоговой меры, в теории. На настоящий момент мы считаем новость НЕЙТРАЛЬНОЙ.

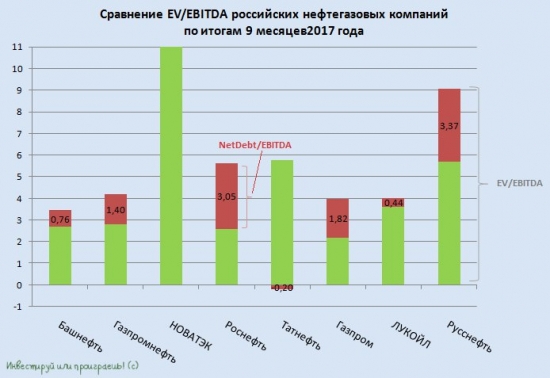

АТОН Сравнение EV/EBITDA и NetDebt/EBITDA российских нефтегазовых компаний

Сравнение EV/EBITDA и NetDebt/EBITDA российских нефтегазовых компаний

По мотивам поста.

Предлагаю вашему вниманию сравнительную картинку с мультипликаторами по итогам финансовой отчетности по МСФО за 9 месяцев 2017 года:

Смотреть также: Сравнение EV/EBITDA и NetDebt/EBITDA российских распределительных компаний

ЛУКОЙЛ - перенес обсуждение продажи трейдера Litasco на 2018 год

ЛУКОЙЛ - перенес обсуждение продажи трейдера Litasco на 2018 год

ЛУКОЙЛ перенес обсуждение продажи трейдера Litasco на следующий год из-за ряд технологических вопросов.

Глава компании глава компании Вагит Алекперов:

«Все, нет, решение не принято, сегодня уже декабрь. Группа перенесла обсуждение решения на следующий год, потому что очень много вопросов возникло технологических. Слишком долго Litasco технологически объединена с компанией. Это вопросы процессинга, вопросы администрирования поставок нефти и нефтепродуктов»

«Поэтому надо год-полтора, чтобы эти технологические цепочки развести. Но идея (продажи Litasco — ред.) осталась»

Прайм Лукойл - результаты телеконференции умеренно позитивные для акций компании

Лукойл - результаты телеконференции умеренно позитивные для акций компании

Лукойл провел оптимистичную телеконференцию по итогам 3К17

Мы выделяем наиболее важные моменты ниже.

Соглашение ОПЕК+ и гринфилды.У компании нет намерений менять планы добычи на высокорентабельных гринфилдах (месторождение им. Филановского в Каспийском море, Пякяхинское месторождение в Западной Сибири, месторождения в Тимано-Печорской провинции), даже в случае продления соглашения ОПЕК+ до конца 2018. Компания компенсирует рост добычи на гринфилдах снижением добычи на зрелых месторождениях, для которых не предусмотрены налоговые льготы, в Западной Сибири и Тимано-Печорской провинции, как она это сделала в 2017. ЛУКОЙЛ сократил свою добычу на 45 тыс барр. в сутки в соответствии с соглашением ОПЕК+ в этом году, но может за короткое время наверстать эти объемы, как только ограничения по соглашению будут сняты.

Капзатраты. Точного прогноза по капзатратам на 2018 представлено не было, но компания ожидает, что они окажутся ниже, чем в 2017 — по оценкам компании, капзатраты в 2017 окажутся ниже 550 млрд руб., без учета проекта Западная Курна-2.

Месторождение им. Корчагина. ЛУКОЙЛ прогнозирует, что добыча на этом пилотном месторождении на Каспии составит 1 млн т в этом году, а в следующем году достигнет «полки» на уровне 1,4 млн т, которая, как ожидается, будет поддерживаться в течение 3-4 лет.

Установка замедленного коксования на НПЗ в Нижнем Новгороде. Совет директоров компании утвердил проект строительства установки замедленного коксования на вышеупомянутом НПЗ с ожидаемыми капзатратами $600 млн. Установка должна позволить увеличить выход светлых нефтепродуктов на НПЗ до 76% с текущих 65% на фоне сокращения доли темных нефтепродуктов до 4% с 21%.

Мы приветствуем решение компании увеличить добычу высокорентабельной нефти за счет снижения добычи на браунфилдах без налоговых льгот, хотя это решение и было ожидаемым. Мы считаем результаты телеконференции умеренно позитивными для акций компании и подтверждаем нашу рекомендацию ПОКУПАТЬ.

АТОН ЛУКОЙЛ - не будет менять объем добычи на гринфилдах, независимо от продления сделки ОПЕК+

ЛУКОЙЛ - не будет менять объем добычи на гринфилдах, независимо от продления сделки ОПЕК+

ЛУКОЙЛ продолжит добычу на новых месторождениях как запланировано, независимо от возможного решения о продлении действия договоренностей ОПЕК+ на 2018 год. Об этом сообщил один из топ-менеджеров компании, отвечая на вопрос, не будет ли «Лукойл» откладывать или сокращать добычу на новых месторождениях в случае продления сделки ОПЕК+ на 2018 год:«Мы не планируем изменений в развитии наших новых проектов в этой связи»

Прайм Лукойл - СДП достаточен для роста дивидендов на 5–10% год к году

Лукойл - СДП достаточен для роста дивидендов на 5–10% год к году

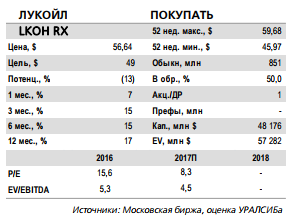

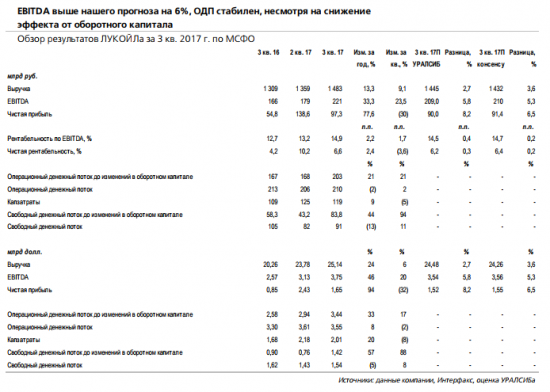

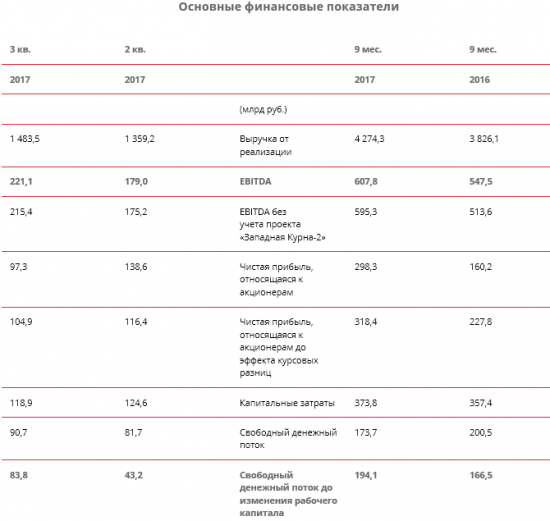

Результаты за 3 кв. 2017 г. по МСФО: EBITDA выросла на 33% год к году, операционный денежный поток стабилен

Рост EBITDA в долларах – 46% год к году и 20% квартал к кварталу. Вчера ЛУКОЙЛ опубликовал отчетность за 3 кв. 2017 г. по МСФО. Выручка выросла на 13% год к году и на 9% квартал к кварталу до 1 483 млрд руб. (25,1 млрд долл.), на 2,7% выше нашей оценки и на 3,6% – консенсус- прогноза. EBITDA выросла на 33% год к году и 24% квартал к кварталу до 221 млрд руб. (3,75 млрд долл.), превысив наши и рыночные ожидания на 5,8% 5,3% соответственно. В долларовом выражении EBITDA выросла на 46% год к году и на 20% квартал к кварталу. Рентабельность по EBITDA повысилась на 2,2 п.п. год к году и 1,7 п.п. квартал к кварталу до 14,9%. Чистая прибыль увеличилась на 78% год к году и снизилась на 30% квартал к кварталу до 97 млрд руб. (1,65 млрд долл.), на 8% выше нашей оценки и на 7% – рыночного прогноза.

Стабильный ОДП, несмотря на снижение положительного эффекта оборотного капитала. Выручка и EBITDA выросли год к году и квартал к кварталу в основном благодаря росту цен и нетбэков Urals и нефтепродуктов. Операционный денежный поток (ОДП) без учета изменений в оборотном капитале увеличился на 21% год к году и квартал к кварталу до 203 млрд руб. (3,44 млрд долл.). Однако в 3 кв. 2016 г. и во 2 кв. 2017 г. поддержку ОДП оказало снижение оборотного капитала. Его вклад в ОДП составил 22% в 3 кв. 2016 г., 19% во 2 кв. 2017 г., но только 3% ОДП в 3 кв. 2017 г. Таким образом, ОДП за 3 кв. лучше отражает долгосрочную генерацию денежных потоков. Он снизился на 2% год к году и вырос на 2% квартал к кварталу до 210 млрд руб. (3,55 млрд долл.). Капитальные затраты увеличились всего на 9% год к году, но сократились на 4% квартал к кварталу до 119 млрд руб. (2,01 млрд долл.), СДП уменьшился соответственно на 13% и вырос на 11% до 91 млрд руб. (1,54 млрд долл.).

СДП достаточен для роста дивидендов на 5–10% год к году. Общий СДП за 9 мес. 2017 г. составил 174 млрд руб., снизившись на 13% год к году. Однако с учетом довольно высоких цен на нефть в октябре–ноябре 2017 г. и при условии роста капзатрат в пределах 10–15% год к году можно ожидать, что по итогам этого года СДП окажется не меньше, чем в 2017 г. (255 млрд руб.). Мы считаем, что СДП в 2017 г. позволит компании увеличить дивиденды со 195 руб./акция за 2016 г. до 210–220 руб./акция за 2017 г. Промежуточные дивиденды в 2017 г. уже выросли на 13% год к году до 85 руб./акция. Более долгосрочный прогноз будет зависеть от новой пятилетней стратегии ЛУКОЙЛа, которая может быть опубликована в 1 кв. 2018 г. Мы рекомендуем ПОКУПАТЬ акции компании.

Уралсиб

Свободный денежный поток Лукойла за девять месяцев увеличился на 16,6%

Свободный денежный поток Лукойла за девять месяцев увеличился на 16,6%

Чистая прибыль ЛУКОЙЛа в III кв. по МСФО составила 97,3 млрд руб., за 9 мес. выросла почти в 2 раза

Чистая прибыль ЛУКОЙЛа по МСФО за девять месяцев 2017 года составила 298,3 млрд руб., что на 86,2% выше, чем за аналогичный период 2016 года, сообщает компания. В третьем квартале 2017 года данный показатель составил 97,3 млрд руб., что на 29,8% ниже по сравнению со вторым кварталом 2017 года. За девять месяцев 2017 года выручка от реализации выросла по сравнению с аналогичным периодом 2016 года на 11,7%, до 4,274 трлн руб. В третьем квартале 2017 года выручка составила 1,484 трлн руб., увеличившись на 9,1% по сравнению со вторым кварталом 2017 года. Показатель EBITDA за девять месяцев 2017 года вырос до 607,8 млрд руб., что на 11,0% больше по сравнению с аналогичным периодом 2016 года. В третьем квартале 2017 года показатель составил 221,1 млрд руб., увеличившись на 23,5% по сравнению со вторым кварталом 2017 года.

Результаты ЛУКОЙЛа являются неплохими. Улучшение ситуации на рынке нефти положительно отразилось на показателях компании. Снижение прибыли в 3 кв. носит разовый характер и связано с продажей во втором квартале 2017 года Архангельскгеолдобыча. С позитивной стороны можно отметить рост свободного денежного потока, который за девять месяцев 2017 года увеличился на 16,6% по сравнению с аналогичным периодом прошлого года и составил 194,1 млрд руб.

Промсвязьбанк Лукойл - финансовые результаты за 3 квартал позитивные для акций и могут получить дополнительную поддержку от телеконференции

Лукойл - финансовые результаты за 3 квартал позитивные для акций и могут получить дополнительную поддержку от телеконференции

Лукойл опубликовал сильные финансовые результаты за 3К17, выше прогнозов

Выручка составила 1 483,5 млрд руб. (+3% по сравнению с прогнозом АТОНа, +4% по сравнению с консенсус-прогнозом Интерфакса), показатель EBITDA достиг 221,1 млрд руб. (+6% по сравнению с прогнозом АТОНа, +5% по сравнению с консенсус-прогнозом). Чистая прибыль составила 97,3 млрд руб. (+9% по сравнению с прогнозом АТОНа, +6% по сравнению с консенсус-прогнозом). ЛУКОЙЛ ожидаемо нарастил генерацию FCF в 3К17 на фоне роста EBITDA, а значит и операционных денежных потоков, а также снижения капзатрат на 5% кв/кв — 90,7 млрд руб. в 3К17 (+11% кв/кв).

Нам нравятся результаты, и мы считаем их ПОЗИТИВНЫМИ для акций, которые могут получить дополнительную поддержку от телеконференции, намеченной на сегодня, на 16:00 по московскому времени. Мы ожидаем услышать обновленный прогноз по добыче и капзатратам на 2017-2018, особенно в контексте возможного продления соглашения ОПЕК+, и информацию о том, как оно может повлиять на планы ЛУКОЙЛа в отношении гринфилдов (если оно вообще повлияет). Информация для набора: Москва: +7 495 249 9843; Великобритания: 0808 109 0700; США: +1 866 966 5335, пароль: LUKOIL.

АТОН

Акции Лукойла продолжат расти быстрее рынка за счет хороших фундаментальных показателей

Акции Лукойла продолжат расти быстрее рынка за счет хороших фундаментальных показателей

Чистая прибыль «ЛУКОЙЛа» по МСФО за 9 месяцев 2017 года, относящаяся к акционерам, составила 298,3 млрд рублей, что стало в 2 раза выше, чем за аналогичный период 2016 года, говорится в документах компании. В третьем квартале 2017 года данный показатель составил 97,3 млрд рублей.

Бумаги «ЛУКОЙЛа» снижаются после публикации отчетности, хотя стоит отметить, что это происходит на общем негативном фоне и среди лидеров падения акций нефтяной компании нет. За месяц котировки «ЛУКОЙЛа» повысились на 10%. По одной из версий, это могло быть связано со слухами относительно возможного недружественного поглощения и/или с защитой самой компании от него. Впрочем, и без этого акции имеют сильный драйвер роста.

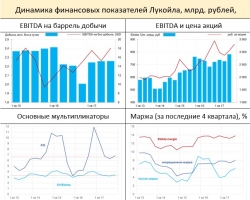

Ващенко Георгий

Уровень добычи за июль-сентябрь остался на уровне 2-го квартала, однако выручка за счет повышения цены на нефть увеличилась на 13%, до 1,483 трлн руб. Укрепление курса рубля и снижение объема компенсационной нефти по иракскому проекту ослабили эффект от изменения цены. Я ожидаю, что по итогам текущего квартала продажи поднимутся до 1,61 трлн на фоне роста цены на нефть (+9%). Удорожание нефти и умеренное укрепление рубля обусловило увеличение показателя EBITDA опережающими темпами к выручке (+23%). По итогам года EBITDA ожидается в диапазоне 800–820 млрд руб. Компании удалось сохранить общий уровень капзатрат (118 млрд руб.) вблизи среднегодовых значений за счет перераспределения средств между проектами. Негативные эффекты, связанные с резким падением объема нефти с Западной Курны, в основном остались в прошлом.

Я ожидаю, что акции «ЛУКОЙЛа» продолжат расти быстрее рынка за счет хороших фундаментальных показателей. В частности, мультипликатор Р/В у компании равен 0,7, а Р/Е — 6,8, и это ниже, чем у таких аналогов, как «Роснефть» и «Татнефть». Цель на горизонте трех месяцев — 3600 руб., рекомендация — «держать».

ИК «Фридом Финанс» Отчётность ожидаемо неплохая. Хорошие результаты на операционном уровне: рост EBITDA на 23.5% ко 2-ому кварталу и на 33.3% год к году. Рост по 9 месяцам – 11.1%. А вот на уровне денежных потоков не всё так здорово. Операционный денежный поток чуть ниже, чем был год назад (-1.7%), примерно такое же снижение и по итогам 9 месяцев (-1.8%). При этом инвестиции Лукойла в этом году превышают прошлогодний уровень (+4.6% по итогам 9 мес.). В результате свободный денежный поток сокращается (-13.3% г/г по итогам 9 месяцев). Размер FCF пока позволяет и увеличивать дивиденды, и сокращать долг. Правда, запас прочности снижается – если в прошлом году на дивиденды ушла примерно половина FCF, то в этом году будет уже около 60%. Чистый долг за последние пару лет сократился вдвое до 345 млрд. рублей, а NetDebt/Ebitda упал до минимальных значений за последние 4 года – 0.44. Ситуация с долгом и относительно умеренная инвестиционная активность, позволит компании в ближайший год продолжить наращивать дивиденды, поддерживая доходность в диапазоне 6.5-7.0%.

Отчётность ожидаемо неплохая. Хорошие результаты на операционном уровне: рост EBITDA на 23.5% ко 2-ому кварталу и на 33.3% год к году. Рост по 9 месяцам – 11.1%. А вот на уровне денежных потоков не всё так здорово. Операционный денежный поток чуть ниже, чем был год назад (-1.7%), примерно такое же снижение и по итогам 9 месяцев (-1.8%). При этом инвестиции Лукойла в этом году превышают прошлогодний уровень (+4.6% по итогам 9 мес.). В результате свободный денежный поток сокращается (-13.3% г/г по итогам 9 месяцев). Размер FCF пока позволяет и увеличивать дивиденды, и сокращать долг. Правда, запас прочности снижается – если в прошлом году на дивиденды ушла примерно половина FCF, то в этом году будет уже около 60%. Чистый долг за последние пару лет сократился вдвое до 345 млрд. рублей, а NetDebt/Ebitda упал до минимальных значений за последние 4 года – 0.44. Ситуация с долгом и относительно умеренная инвестиционная активность, позволит компании в ближайший год продолжить наращивать дивиденды, поддерживая доходность в диапазоне 6.5-7.0%.

Акции Лукойла торгуются сейчас с P/E равным 6.8 и EV/EBITDA – 3.4. Это на уровне средних значений за последние 5 лет. На мой взгляд, Лукойл – одна из наиболее привлекательных акций в секторе наравне с Татнефтью и, пожалуй, одна из самых стабильных и привлекательных дивидендных историй на российском рынке.

Другие материалы к отчётности в Телеграм канале MMI — Macro Markets Inside

t.me/russianmacro

Лукойл – мсфо

Лукойл – мсфо

850 563 255 акций moex.com/s909

Free-float 46%

Капитализация на 29.11.2017г: 2,807 трлн руб

Общий долг на 31.12.2016г: 1,787 трлн руб

Общий долг на 30.06.2017г: 1,615 трлн руб

Общий долг на 30.09.2017г: 1,585 трлн руб

Выручка 9 мес 2016г: 3,826 трлн руб

Выручка 9 мес 2017г: 4,275 трлн руб

Операционная прибыль 9 мес 2016г: 316,707 млрд руб

Операционная прибыль 9 мес 2017г: 358,979 млрд руб

Прибыль 9 мес 2015г: 357,292 млрд руб

Прибыль 2015г: 292,745 млрд руб

Прибыль 1 кв 2016г: 42,83 млрд руб

Прибыль 6 мес 2016г: 105,66 млрд руб

Прибыль 9 мес 2016г: 160,767 млрд руб

Прибыль 2016г: 270,642 млрд руб

Прибыль 1 кв 2017г: 62,684 млрд руб

Прибыль 6 мес 2017г: 201,478 млрд руб

Прибыль 9 мес 2017г: 299,263 млрд руб

Прибыль 2017г: 400 млрд руб – Прогноз. Р/Е 7

http://www.lukoil.ru/new/finreports/2016 ЛУКОЙЛ - чистая прибыль за 9 месяцев по МСФО выросла в 2 раза

ЛУКОЙЛ - чистая прибыль за 9 месяцев по МСФО выросла в 2 разаЧистая прибыль ЛУКОЙЛа по МСФО за 9 месяцев 2017 года, относящаяся к акционерам, составила 298,3 млрд рублей, что стало в 2 раза выше, чем за аналогичный период 2016 года. В третьем квартале 2017 года данный показатель составил 97,3 млрд рублей

Выручка компании за 9 месяцев выросла по сравнению с аналогичным периодом 2016 года на 11,7%, до 4 274,3 млрд рублей. Основное положительное влияние на динамику выручки оказало увеличение цен на углеводороды, а также рост объемов трейдинга нефтью. В третьем квартале 2017 года выручка составила 1 483,5 млрд руб., увеличившись на 9,1% по сравнению со вторым кварталом 2017 года.

Показатель EBITDA за 9 месяцев 2017 года вырос до 607,8 млрд рублей, что на 11% больше по сравнению с аналогичным периодом 2016 года. В третьем квартале 2017 года показатель составил 221,1 млрд рублей, увеличившись на 23,5% по сравнению со вторым кварталом 2017 года. Положительная динамика EBITDA обусловлена ростом цен реализации, увеличением доли высоко-маржинальных объемов в структуре добычи, ростом объемов добычи газа в России и Узбекистане, улучшением структуры выпуска продукции на собственных НПЗ и ростом объемов реализации через премиальные каналы сбыта.

пресс-релиз

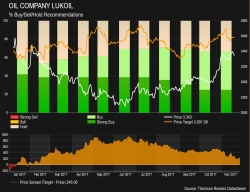

Сегодня ждём отчётность Лукойла за 3-й квартал. На графике – цена акций, рекомендации и средний target price, составляющий сейчас 3591 руб. за акцию. Две трети рекомендаций – «покупать», одна треть – «держать».

Сегодня ждём отчётность Лукойла за 3-й квартал. На графике – цена акций, рекомендации и средний target price, составляющий сейчас 3591 руб. за акцию. Две трети рекомендаций – «покупать», одна треть – «держать».

Комментарии к отчётностям и макростатистике в телеграм канале MMI t.me/russianmacro

Лукойл - факторы роста и падения акций

- Стабильно растущие дивиденды + див. политика, к-я предусматривает выплату 100% скорр. свободного денежного потока на дивиденды (22.10.2019)

- Дивидендная доходность Лукойла может быть самой высокой в нефтяном секторе (13.10.2023)

- Лукойл может выкупить свои акции у нерезидентов с дисконтом, что впоследствии может увеличить дивиденд на акцию - большая чистая денежная позиция позволяют сделать это (28.01.2025)

- Есть вероятность усиления налогового нажима на нефтяной сектор в 2024 году, если власти сочтут положение нефтяных компаний слишком хорошим (13.10.2023)

- Основные владельцы компании в преклонном возрасте - неизвестно, что будет с компанией через 10-20 лет (риск смены владельцев и отношения к акционерам) (17.10.2023)

Лукойл - описание компании

Лукойл1 ноября 2018 г. состоялось погашение 100 563 тыс. обыкновенных акций Компании, в результате чего общее количество выпущенных обыкновенных акций сократилось до 750 млн штук.

Ссылка на сайт компании http://www.lukoil.ru/

Финаме

Финаме БКС Мир Инвестиций

БКС Мир Инвестиций