| Число акций ао | 693 млн |

| Номинал ао | 0.025 руб |

| Тикер ао |

|

| Капит-я | 5 203,7 млрд |

| Выручка | 7 928,0 млрд |

| EBITDA | – |

| Прибыль | 1 155,0 млрд |

| Дивиденд ао | 945 |

| P/E | 4,5 |

| P/S | 0,7 |

| P/BV | 0,8 |

| EV/EBITDA | – |

| Див.доход ао | 12,6% |

| Лукойл Календарь Акционеров | |

| Прошедшие события Добавить событие | |

Лукойл акции

-

Росприроднадзор опроверг информацию о новой утечке нефти в Коми

Глава Росприроднадзора Светлана Радионова опровергла информацию о возникновении нового случая утечки нефти в Коми после инцидента 11 мая.

www.bnkomi.ru/data/news/128789/

Блин плохо когда иностранцы уходят с рынка… даже ЛУКОЙЛ теперь не растет. Зато Володька с Лукашембо наверное сейчас радуются…

Блин плохо когда иностранцы уходят с рынка… даже ЛУКОЙЛ теперь не растет. Зато Володька с Лукашембо наверное сейчас радуются… Итоги телеконференции Лукойла нейтральны для динамики акций - Атон

Итоги телеконференции Лукойла нейтральны для динамики акций - Атон

Лукойл: основные итоги телеконференции по результатам за 1К21

27 мая ЛУКОЙЛ провел телеконференцию по финансовым результатам за 1К21. Ее основные итоги мы приводим ниже.

Добыча. В 2021 году добыча газа компанией в Узбекистане прогнозируется на уровне 14 млрд куб. м. (против 8 млрд куб. м. в 2020). При этом во 2К21 добыча снизится кв/кв из-за ремонтных работ. Добыча нефти в России, как ожидается, останется неизменной г/г на уровне 73.5 млн т в 2021 при условии сохранения текущих ограничений по соглашению ОПЕК+. Добыча углеводородов в 2021 должна вырасти на 2% г/г (за исключением проекта Западная Курна-2) при текущих условиях ОПЕК+.

Прогноз по капзатратам, без учета Западной Курны-2, увеличен до 460-490млрд руб. в 2021 (против 450 млрд руб., ожидаемых ранее) на фоне благоприятных условий на рынке.

Налоговые льготы. В 1К21 ЛУКОЙЛ потерял 16млрд руб. из-за отмены льгот по высоковязкой нефти, в то время как эффект отмены льгот для других месторождений был несущественным. В то же самое время компания ждет решения по льготам на добычу высоковязкой нефти в ближайшем будущем.

Разовые статьи. В 1К21, EBITDA в сегменте переработки выросла в 2.6 раза кв/кв до 120 млрд руб, из которых 25млрд руб. пришлось на особенности учета операций хеджирования и закрытия позиций по торговой стратегии контанго, которая осуществлялась в 2020.

Балтика. Компания приняла окончательное инвестиционное решение по своему проекту D33, увеличив проектную мощность с 1.5 млн т до 1.8 млн т в год.

В целом телеконференция ЛУКОЙЛА по 1К21 произвела на нас хорошее впечатление и мы считаем ее НЕЙТРАЛЬНОЙ для динамики акций.

Атон

Авто-репост. Читать в блоге >>> Обзор финансовых результатов Лукойла за I кв. 2021 г. по МСФО. Рост FCF в 3 раза, прогнозные дивиденды

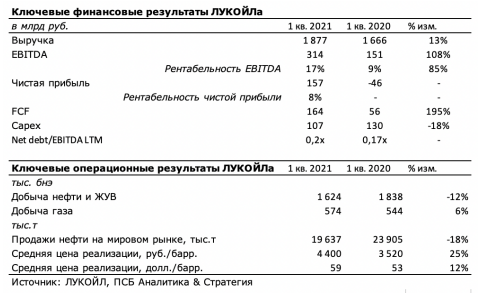

Обзор финансовых результатов Лукойла за I кв. 2021 г. по МСФО. Рост FCF в 3 раза, прогнозные дивиденды— Выручка: 1 876,5 млрд руб. (+12,6% г/г)

— Чистая прибыль: 157,4 млрд руб. (против убытка 46 млрд руб.)

— Свободный денежный поток: 163,6 млрд руб. (+294,7% г/г)

Лукойл опубликовала финансовые результаты за январь – март 2021 г. по МСФО, показав более сильные цифры, чем ожидалось согласно консенсус-прогнозам аналитиков.Выручка компании за период с января по март 2021 г. составила 1 876,5 млрд руб., что на 12,6% выше, чем за аналогичный период годом ранее. Рост доходов нефтяника обусловлен повышением цен на нефть и нефтепродукты на фоне девальвации рубля. В роли сдерживающего фактора было снижение объемов добычи, переработки и трейдинга.

По чистой прибыли за I кв. 2021 г. компания отчиталась о получении 157,4 млрд руб., против 46 млрд руб. убытка за тот же квартал 2020 г. Положительная динамика чистой прибыли объясняется увеличением EBITDA из-за эффекта временного лага по экспортной пошлине и НДПИ. Также на квартальную прибыль повлияли неденежные убытки из-за обесценивания активов в 2020 г. и пересчитанные в IV кв. 2020 г. амортизационные расходы.

Авто-репост. Читать в блоге >>>

Результаты Лукойла предусматривают существенный потенциал роста дивидендных ожиданий - Альфа-Банк

Результаты Лукойла предусматривают существенный потенциал роста дивидендных ожиданий - Альфа-Банк

«ЛУКОЙЛ» вчера представил сильные финансовые результаты за 1К21 по МСФО, ставшие сюрпризом для рынка на фоне существенного роста показателя EBITDA, который на 13% опередил консенсус-прогноз аналитиков и на 11% превзошёл наши ожидания благодаря значительному высвобождению запасов, что простимулировало рост как чистой прибыли, так и СДП. Последний, скорректированный на процентные выплаты и арендные платежи, формирует привлекательную базу дивидендных выплат, сопоставимую с той, что предусматривает рекомендация финальных дивидендов, объявленных по результатам 2П20. Учитывая это, мы считаем, что рынок может пересмотреть прогноз дивидендов на 2021 г., что может подтолкнуть акции компании к дальнейшему росту на ожиданиях роста рентабельности нефтеперерабатывающего бизнеса за счёт восстановления маржи переработки и пересмотра демпферного механизма в мае этого года.

На фоне публикации отчетности акции компании прибавляли 1,5% в течение дня против сопоставимого снижения цены на нефть, отскок которой произошел уже в ходе вечерней торговой сессии после выхода позитивной статистики по запасам нефти в США. Несмотря на то, что выручка за 1К21 в целом соответствовала консенсус-прогнозу агентства “Интерфакс” на уровне 1,88 трлн руб., что предполагает ее рост на 23% в квартальном выражении на фоне значительного роста цен на нефть (Brent выросла на 37,5%, Urals – на 35% к/к), консолидированная EBITDA подскочила на 66% к/к до 314 млрд руб., более чем в два раза в сравнении с 4К20. Значительное увеличение показателя EBITDA стало сюрпризом для рынка, значительно превзойдя ожидания рынка (279 млрд руб.) в результате сильной динамики перерабатывающего бизнеса, вклад которого в EBITDA составил 120 млрд руб. (что на 36% выше нашей оценки). Несмотря на ощутимое восстановление рентабельности переработки, сегмент значительно выиграл от существенного высвобождения запасов как с российских, так и с европейских НПЗ, что обеспечило позитивный эффект в размере 27 млрд руб. Поскольку мы относим изменение запасов и последующую переоценку резервов к единовременным статьями, исключая их из нашей оценки, скорректированная EBITDA переработки составила порядка 92 млрд руб., превысив наши ожидания всего на 5%, предполагая EBITDA компании на уровне 287 млрд руб. на консолидированной основе, что в купе с 4% опережением нашей оценки по сегменту разведки и добычи незначительно превосходит наши ожидания в размере 284 млрд руб.

Тем не менее, мы наблюдаем довольно значительный положительный эффект, распространившийся по всем операционным статьям, что в итоге находит своё отражение в прибыли компании. Так, чистая прибыль за 1К21 составила 157 млрд руб., что оказалось на 15% выше нашей оценки (на 19% выше консенсус-прогноза агентства «Интерфакс»), против убытка в размере 46 млрд руб., зарегистрированного в 4К20. Сильная динамика показателя EBITDA и программа оптимизации капитальных расходов, которые снизились на 21% к/к до 107 млрд руб. (на 18% г/г), также оказали существенное влияние на генерацию СДП, что привело к двукратному увеличению последнего до 164 млрд руб. в соответствии с отчетностью компании. Скорректированный на процентные выплаты и арендные платежи, СДП составилпорядка146млрдруб., что немногим меньше соответствующего показателя за 2 полугодие 2020 г., который выступил базой финальных дивидендных выплат по итогу года. Так, текущий уровень скорректированного СДП предполагает теоретический вклад 1К20 в дивиденд 2021 г. в размере 211 руб. на акцию против 213 руб., рекомендованных советом директоров компании в качестве финальных дивидендов (в сумме 259 руб. на акцию по итогу года). С учетом того, что прогнозный дивиденд в рамках консенсус-прогноза агентства “Bloomberg” составляет порядка 632 руб. на акцию (по состоянию на 23.05.2021), мы считаем, что результаты 1К21 предусматривают существенный потенциал дальнейшего роста дивидендных ожиданий, поскольку на данный момент составляют порядка трети ожидаемого уровня выплат.

Блохин Никита

Альфа-Банк"

Так, мы подтверждаем свой позитивный взгляд на акции компании, ожидая, что в ходе телефонной конференции менеджмент прояснит ситуацию вокруг аварии в республике Коми, в результате которой произошел разлив нефтесодержащей жидкости, и надеемся услышать первоначальные оценки потенциального негативного эффекта этого инцидента на финансовые результаты компании.

Авто-репост. Читать в блоге >>> Добыча газа Лукойла в Узбекистане ожидается до 14 млрд м3, общая добыча углеводородов +2%, капзатраты в 21 г составят ₽460-490 млрд, повысил план бурения

Добыча газа Лукойла в Узбекистане ожидается до 14 млрд м3, общая добыча углеводородов +2%, капзатраты в 21 г составят ₽460-490 млрд, повысил план бурения

топ-менеджер "Лукойл":

Как мы сообщали ранее, по проектам в Узбекистане добыча газа к концу 2020 года полностью восстановилась, а по итогам первого квартала даже превысила проектный уровень. Рост среднесуточной добычи год к году составил 31%. Отмечу, что во втором квартале мы ожидаем снижения добычи по причине ремонтных работ

В целом по году, при сохранении стабильной конъюнктуры, мы ожидаем объем добычи газа по узбекским проектам до 14 миллиардов кубометров

источник

О добыче углеводородов

При сохранении текущих ограничений на добычу нефти мы ожидаем рост добычи углеводородов без учета «Западной Курны 2» на уровне около 2%

источник

капзатраты:

Наши новые ожидания по капитальным затратам по текущему году составляют 460-490 миллиардов рублей без учета проекта «Западная Курна 2»

Годовой план по капитальным затратам был пересмотрен в сторону увеличения на фоне благоприятной конъюнктуры. источник

планы бурения на текущий год:

При этом в связи благоприятной конъюнктурой мы приняли решение скорректировать планы по бурению на 2021 год в сторону увеличения, что позволит в значительной степени сократить использование свободной мощности для компенсации естественного снижения добычи на действующем фонде скважин

источник

Авто-репост. Читать в блоге >>>

#LKOH

#LKOH

⚡️ЛУКОЙЛ (LKOH (https://neo.putinomics.ru/dashboard/lkoh/moex)) ОЖИДАЕТ СВОЮ НЕФТЕДОБЫЧУ В РФ В 21Г 73,5 МЛН Т

ЛУКОЙЛ ожидает снижения добычи газа в Узбекистане во II кв. из-за ремонтных работ

ЛУКОЙЛ ожидает снижения добычи газа в Узбекистане во II кв. из-за ремонтных работ 🇷🇺#LKOH

🇷🇺#LKOH

ЛУКОЙЛ ПРИНЯЛ РЕШЕНИЕ СКОРРЕКТИРОВАТЬ ПЛАНЫ ПО БУРЕНИЮ В 2021 ГОДУ В СТОРОНУ УВЕЛИЧЕНИЯ — ТОП-МЕНЕДЖЕР — ПРАЙМ ⚡️🇷🇺СВОБОДНЫЕ ДОБЫВАЮЩИЕ МОЩНОСТИ ЛУКОЙЛА СОСТАВЛЯЮТ 130 ТЫС. Б/С — ТОП-МЕНЕДЖЕР

⚡️🇷🇺СВОБОДНЫЕ ДОБЫВАЮЩИЕ МОЩНОСТИ ЛУКОЙЛА СОСТАВЛЯЮТ 130 ТЫС. Б/С — ТОП-МЕНЕДЖЕР пишет

пишет

t.me/RaifFocusPocus/2308

ЛУКОЙЛ: восстановление цен на нефть позволит сохранить низкую долговую нагрузку, несмотря на отмену части налоговых льгот

Рост нефтяных цен и добычи позволил улучшить финансовые результаты в 1 кв. Вчера ЛУКОЙЛ (BBB/Baa2/BBB+) опубликовал финансовые результаты за 1 кв. 2021 г., которые заметно улучшились кв./кв. благодаря росту цен на нефть и ослаблению ограничений по добыче в рамках сделки ОПЕК+. Так, в 1 кв. средняя цена на нефть марки Urals в рублевом выражении выросла на 32% кв./кв. до 4,5 тыс. руб./барр., в то время как консолидированная добыча нефти компании увеличилась на 1% кв./кв. до 18,9 млн т (+3,2% кв./кв. в суточном выражении). В результате выручка ЛУКОЙЛа повысилась на 23% кв./кв. до 1,9 трлн руб., при этом рост EBITDA составил 66% кв./кв. (до 314 млрд руб.) благодаря более высоким ценам на нефть, положительному лагу по экспортной пошлине, а также росту маржи переработки. Наконец, чистая прибыль компании увеличилась более чем в 5 раз кв./кв. до 158 млрд руб. на фоне повышения операционной прибыли, а также из-за низкой базы 4 кв. 2020 г. (тогда компания отразила 45 млрд руб. в качестве убытка от обесценения).

Свободный денежный поток повысился до 164 млрд руб. благодаря росту EBITDA и сокращению капзатрат… Стоит отметить, что в 1 кв. эффект роста EBITDA на операционный поток был частично нивелирован инвестициями в оборотный капитал (24 млрд руб.), в результате чего операционный денежный поток увеличился на 23% кв./кв. до 271 млрд руб. В то же время, в прошедшем квартале ЛУКОЙЛ снизил капитальные вложения на 21% кв./кв. до 107 млрд руб. благодаря сокращению инвестиций в сегменте «Разведка и добыча» (-24% кв./кв. до 78 млрд руб.). В итоге свободный денежный поток в 1 кв. вырос на 91% кв./кв. до 164 млрд руб. Помимо этого, в отчетном периоде компания также отразила более 3 млрд руб. в качестве поступлений от реализации основных средств.

…что привело к снижению Чистый долг/EBITDA до 0,2x. В свою очередь, часть заработанных средств ЛУКОЙЛ направил на погашение долговых обязательств на сумму 25 млрд руб. (включая обязательства по аренде на сумму 13,5 млрд руб.), а также выплату процентов в размере 4 млрд руб. В результате объем денежных средств на балансе компании по итогам 1 кв. 2021 г. увеличился до 489 млрд руб. с 344 млрд руб. на конец 2020 г. При этом объем долговых обязательств вырос на 1 млрд руб. до 661 млрд руб., что мы связываем с переоценкой валютных обязательств компании на фоне ослабления рубля. В целом чистый долг ЛУКОЙЛа сократился вдвое до 172 млрд руб., а долговая нагрузка снизилась до 0,2х Чистый долг/EBITDA LTM.

Мы ожидаем сохранения низкой долговой нагрузки ЛУКОЙЛа по итогам 2021 г. По нашему мнению, долговая нагрузка компании по итогам 2021 г. останется на низком уровне даже с учетом отмены льгот с 1 января 2021 г. для высоковязкой нефти и выработанных месторождений. В частности, этому будет способствовать сохранение высоких цен на нефть (средняя цена нефти марки Brent с начала года выросла до 63 долл./барр. по сравнению с 42 долл./барр. в среднем за 2020 г.), а также дальнейшее ослабление ограничений добычи в рамках сделки ОПЕК+. По нашим оценкам, операционный поток компании в 2021 г. составит более 1 трлн руб. и будет направлен на оплату капитальных вложений (450 млрд руб.), выплату процентов (около 40 млрд руб.), а также погашение обязательств по лизингу (около 60 млрд руб.). Оставшаяся часть, согласно дивидендной политике компании, будет распределена между акционерами в виде дивидендов. При этом краткосрочная задолженность ЛУКОЙЛа (77 млрд руб.) будет погашена за счет текущих средств на балансе (498 млрд руб., включая краткосрочные финансовые вложения) или рефинансирована.

LUKOIL 30 сейчас торгуется с YTM 3,16%. Лучшей альтернативой мы считаем среднесрочные суверенные бонды, например, RUSSIA 28, 30, предлагающие более высокую текущую доходность – 4,5-6% на горизонте 12М при достаточно умеренных рыночных рисках. Снова разлили нефть в Коми. Лукойл, за что?

Снова разлили нефть в Коми. Лукойл, за что?Очередной разлив нефтесодержащей жидкости зафиксирован в Республике Коми. Под Усинском произошел выброс из скважины, причины и площадь загрязнения уточняются, на месте работают специалисты, сообщили ТАСС в министерстве природных ресурсов и охраны окружающей среды региона.

«Под Усинском в районе нефтескважины № 447 случился „грифон“ — произошел выброс породы и пластовых вод, то есть нефтесодержащей жидкости. Скважина принадлежит ООО „Лукойл-Коми“. Площадь разлива уточняется, на месте работают специалисты. Туда выехали представители в составе межведомственной комиссии», — сообщили в пресс-службе.

По предварительным данным, нефтесодержащая жидкость попала в ручей.

При этом в Усинске продолжает действовать режим чрезвычайной ситуации, введенный 11 мая после разлива нефтесодержащей жидкости, обнаруженного в Коми и Ненецком автономном округе (НАО). Причиной его стала разгерметизация трубопровода Ошского месторождения в НАО, которое эксплуатирует «Лукойл-Коми». Разлив произошел на расстоянии порядка 300 м от береговой линии реки Колвы. Площадь загрязненных земель — около 1,3 га, на грунт попало около 100 тонн, из них девять тонн — в Колву. СК РФ возбудил уголовное дело о «Нарушении правил охраны окружающей среды при производстве работ» (ст. 246 УК). В настоящее время очистку берегов Колвы ведут более 200 человек.

tass.ru/proisshestviya/11488781

Авто-репост. Читать в блоге >>> пишет

пишет

t.me/zloyinvestor/1032

[ Фотография ]

Лукойл — дивидендная доходность под 15%

отчет по мсфо за 1кв.:

▫️Выручка: 1876 млрд.р.(+13%)

▫️Ebitda: 314 млрд.р.(+108%)

▫️Прибыль: 158 млрд.р.

▫️FCF(100% в дивиденды): 146 млрд.р.(+276%) или 211р. на акцию🔥

💡Добыча за исключением газа пока находится ниже доковидных уровней, а по деньгам результат уже лучше 2019г., в 1 квартале компания заработала около 211р. дивидендов.

Дивидендная доходность за 21г. может составить около 15%: фин.показатели этого года и свободный денежный поток на котором основаны дивиденды должны быть не хуже 2019г., что предполагает и соотв. размер дивидендов, который в 2019г. с учетом обратного выкупа составил 624 млрд.р. или 900р. на акцию исходя из текущего их количества…

Если дивидендные ожидания оправдаются, то Лукойл имеет все шансы стать «нефтяной Северсталью», направляющей на дивиденды около половины своей Ebitda.

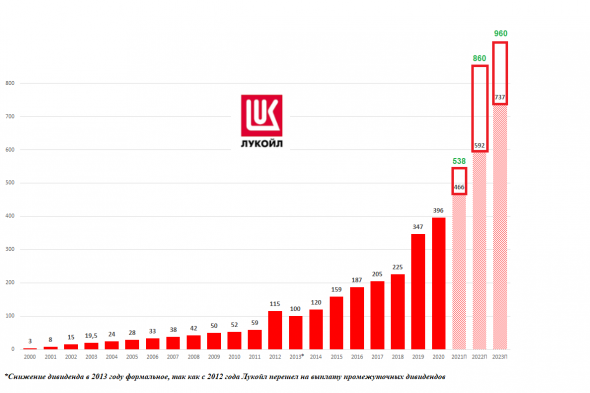

#lkoh ЛУКойл - отличный дивидендный аристократ!

ЛУКойл - отличный дивидендный аристократ!Посмотрел отчет ЛУКойла.

Обновил свой прежний прогноз по дивам ЛУКойла от ноября 2020.

Сейчас, думаю, будет еще лучше — 325 р. за 1П 2021 г. и 480 р. за 2П 2021 г.

ЛУКойл останется дивидендным аристократом

Выплаты в 2021 году: 213+325 = 538 р.

идем с опережением

Авто-репост. Читать в блоге >>> Лукойл отчитался по МСФО за I квартал 2021 г.

Лукойл отчитался по МСФО за I квартал 2021 г.

— Выручка: 1876,5 млрд руб. (+12,6% г/г, +22,6% кв/кв)

— EBITDA: 314,4 млрд руб. (рост в 2,1 раза г/г, +65,8% кв/кв) Рост возник благодаря росту цен на нефть, девальвации рубля, положительному эффекту временного лага по экспортной пошлине и НДПИ, а также эффекту запасов на НПЗ и улучшению результатов международного трейдинга.

При этом рост EBITDA сдерживался снижением объемов добычи и переработки нефти, уменьшением маржи переработки в Европе и отменой налоговых стимулов по высоковязкой нефти

— Чистая прибыль: 157,4 млрд руб. (-46 млрд руб. убытка годом ранее)

— Свободный денежный поток: 163,6 млрд руб. (рост в 3 раза г/г, рост в 2 раза кв/кв)

— Капитальные затраты сократил на 17,7% г/г и на 20,7% кв/кв, до 107,2 млрд руб.

Кроме подъема цен на нефть, на рост показателей повлияло увеличение объемов добычи углеводородов, объемов переработки и трейдинга нефтью и возможность наращивать добычу в рамках соглашения ОПЕК+. Этот рост позитивен для дивидендов. Ожидаемая див.доходность 3,5%

Лукойл опубликовал финансовый отчет по МСФО за 1 квартал 2021 года

Чистая прибыль составила 157,4 млрд рублей против убытка годом ранее.

Выручка компании увеличилась на 12,64%, до 1876,5 млрд рублей.

Показатель EBITDA увеличился на 65,8% по сравнению с предыдущим кварталом и составил 314,4 млрд руб.

Видим, что динамика фин.показателей положительна, несмотря на то, что с начала текущего года отменили часть льгот, касающихся налога на добычу полезных ископаемых и налога на дополнительный доход. Исчезла льгота по экспортной пошлине в отношении нефти, добываемой Лукойлом на месторождениях с особыми физико-техническими характеристиками, часть проектов оказалась не рентабельной.

Лукойл не сдается и имеет намерения разрабатывать северный шельф РФ, несмотря на природные риски.

Лукойл отчёт за 1 квартал

Лукойл отчёт за 1 квартал

Лукойл отчитался за 1 квартал 2021. Обзорно посмотрим результаты работы компании при новых налоговых инициативах.

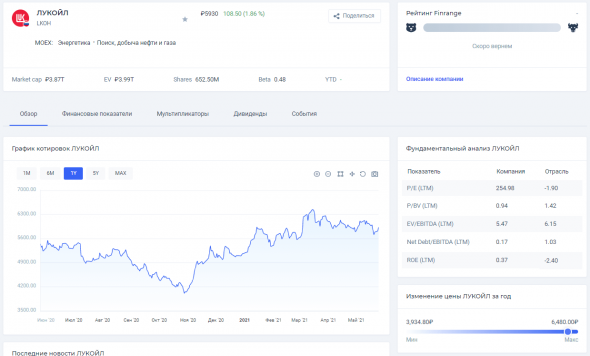

С начала график нефти в рублях:

И график цен на акции Лукойла:

Авто-репост. Читать в блоге >>> Результаты Лукойла оцениваются высоко - Промсвязьбанк

Результаты Лукойла оцениваются высоко - Промсвязьбанк

Сегодня финансовую отчетность по МСФО представил ЛУКОЙЛ. Результаты 1 кв. оказались лучше консенсуса. Компания нарастила ключевые финпоказатели, заметно улучшила рентабельность, несмотря на снижение добычи нефти и ЖУВ и уменьшения объемов продаж на мировом рынке. Основной поддержкой стал рост цен на нефть и нефтепродукты, а также девальвация рубля. ЛУКОЙЛ остается одним из наших фаворитов в секторе как компания с понятной стратегией развития, очень низкой долговой нагрузкой и недорогая по сравнительным мультипликаторам. Наша рекомендация – 6963 руб./акцию.

ЛУКОЙЛ отчитался за 1 кв. 2021 г. с результатами лучше ожиданий рынка. При этом отметим, что с операционной точки зрения компания под влиянием все еще низкого мирового спроса на энергоносители из-за эпидемии коронавируса и в условиях необходимости участвовать в программе ОПЕК+ снизила как объемы добычи нефти и ЖУВ на 12% г/г, так и объемы реализации нефти на мировом рынке на 18% г/г. Основную поддержку финрезультатам оказал рост цен на нефть и нефтепродукты как в долларах, так и в рублях, а также валютный фактор (девальвация рубля).

Так, выручка ЛУКОЙЛа в 1 кв. 2021 г. выросла на 13% г/г – до 1,87 трлн руб., благодаря росту цен на нефть и девальвации рубля, но при этом негативный эффект на результат оказало снижение объемов добычи и переработки, а также трейдинга.

EBITDA выросла вслед за выручкой – в 2 раза – до 314 млрд руб. Помимо ценового и валютного факторов отметим положительное влияние, которое оказали на рост EBITDA временный лаг по экспортной пошлине и НДПИ (1,18 долл./барр. против отрицательного значения в примерно 2 долл./барр. в 1 кв. 2020 г.), а также демпфирующий фактор (в 1 кв. 2021 г. стал положительным, в результате чего ЛУКОЙЛ получил вычет в размере 7,9 млрд руб. против 12,5 млрд руб., уплаченных в бюджет год назад). Рентабельность EBITDA подскочила до 17% с 9% в 1 кв. 2020 г., что мы считаем достаточно хорошим результатом.

Вместо убытка, зафиксированного в 1 кв. 2020 г., ЛУКОЙЛ в этом году получил прибыль в 157 млрд руб. Во многом в плюс сыграло заметное (1,1 млрд руб. против 14,9 млрд руб.) уменьшение потерь по курсовым разницам и отсутствие «бумажных» убытков от обесценения активов, которые наблюдались в прошлом году (более 40 млрд руб.).

Свободный денежный поток ЛУКОЙЛа в 1 кв. 2021 г. вырос почти в 3 раза – до 164 млрд руб. как вследствие роста потока от операционной деятельности, так и снижения капитальных затрат на 18% г/г – до 107 млрд руб. Это было обусловлено снижением расходов в «тяжелом» сегменте разведки и добычи (кроме Ирака) под влиянием действия соглашения ОПЕК+.

Долговая нагрузка ЛУКОЙЛа (чистый долг/EBITDA LTM) незначительно выросла – до 0,2х.

Мы высоко оцениваем результаты ЛУКОЙЛа, отмечая заметный рост рентабельности, свободного денежного потока и получение прибыли. Рост свободного денежного потока важен с точки зрения дивидендов, так как ЛУКОЙЛ платит акционерам исходя из него (с корректировками на капзатраты, уплаченные проценты, расходы на обратный выкуп акций и погашение обязательств по аренде). Так, по итогам 1 кв. скорректированный на эти статьи свободный денежный поток составил 146,4 млрд руб. Соответственно, акционеры могут рассчитывать на 211 руб./акцию, что дает доходность в 3,5%.

Крылова Екатерина

Рост цен на энергоносители и смягчение условий в рамках соглашения ОПЕК+ позволяют нам ожидать также сильных результатов ЛУКОЙЛа во 2 кв. 2021 г. Мы рекомендуем «покупать» бумаги компании с таргетом в 6963 руб./акцию.

«Промсвязьбанк»

Авто-репост. Читать в блоге >>>

ВЗГЛЯД: ПСБ рекомендует покупать акции ЛУКОЙЛа с прогнозной ценой 6963 руб

Роман Ранний, Вниз значит свозят. А так бумага отличная.

Andy20, было бы неплохо взять по 5000 перед дивами…

… но тут как повезет

Лукойл - факторы роста и падения акций

- Стабильно растущие дивиденды + див. политика, к-я предусматривает выплату 100% скорр. свободного денежного потока на дивиденды (22.10.2019)

- Дивидендная доходность Лукойла может быть самой высокой в нефтяном секторе (13.10.2023)

- Ходят слухи о том, что Лукойл может выкупить свои акции у нерезидентов с дисконтом, что впоследствии может увеличить дивиденд на акцию (13.10.2023)

- Есть вероятность усиления налогового нажима на нефтяной сектор в 2024 году, если власти сочтут положение нефтяных компаний слишком хорошим (13.10.2023)

- Основные владельцы компании в преклонном возрасте - неизвестно, что будет с компанией через 10-20 лет (риск смены владельцев и отношения к акционерам) (17.10.2023)

Лукойл - описание компании

Лукойл1 ноября 2018 г. состоялось погашение 100 563 тыс. обыкновенных акций Компании, в результате чего общее количество выпущенных обыкновенных акций сократилось до 750 млн штук.

Ссылка на сайт компании http://www.lukoil.ru/

Финаме

Финаме БКС Мир Инвестиций

БКС Мир Инвестиций