| Число акций ао | 116 млн |

| Номинал ао | 0.0912632 руб |

| Тикер ао |

|

| Капит-я | 246,7 млрд |

| Выручка | 1 045,1 млрд |

| EBITDA | 79,5 млрд |

| Прибыль | 31,2 млрд |

| Дивиденд ао | – |

| P/E | 7,9 |

| P/S | 0,2 |

| P/BV | – |

| EV/EBITDA | 4,0 |

| Див.доход ао | 0,0% |

| Лента Календарь Акционеров | |

| Прошедшие события Добавить событие | |

Лента акции

-

ждём по 199-200-210 завтра, с последующим откатом, когда паника стихнет.

ждём по 199-200-210 завтра, с последующим откатом, когда паника стихнет. Фото в магазине после пожара

Фото в магазине после пожара

m.fontanka.ru/2018/11/11/018/m.report.1.html#/?1

news.yandex.ru/story/Opublikovano_video_pozhara_unichtozhivshego_Lentu_v_Peterburge--753d3fe5cfe8d31f8c2fa2164c500721?lang=ru&from=main_portal&stid=e0vRQHa5F1eKLgU_0dRp&t=1541845507&lr=43&msid=1541846028.93609.176568.366729&mlid=1541845507.glob_225.753d3fe5

лента сгорела убыток большой в пн акции вниз…

Айдар 987, да, неприятная новость

Странно как такой огромный гипермаркет умудрился полностью сгореть news.yandex.ru/story/Opublikovano_video_pozhara_unichtozhivshego_Lentu_v_Peterburge--753d3fe5cfe8d31f8c2fa2164c500721?lang=ru&from=main_portal&stid=e0vRQHa5F1eKLgU_0dRp&t=1541845507&lr=43&msid=1541846028.93609.176568.366729&mlid=1541845507.glob_225.753d3fe5

news.yandex.ru/story/Opublikovano_video_pozhara_unichtozhivshego_Lentu_v_Peterburge--753d3fe5cfe8d31f8c2fa2164c500721?lang=ru&from=main_portal&stid=e0vRQHa5F1eKLgU_0dRp&t=1541845507&lr=43&msid=1541846028.93609.176568.366729&mlid=1541845507.glob_225.753d3fe5

лента сгорела убыток большой в пн акции вниз… Мне лента не нравится чисто из-за того что я туда прихожу в отдел овощей-фруктов, и вижу кучу гнилого дерьма, даже выбрать нечего

Мне лента не нравится чисто из-за того что я туда прихожу в отдел овощей-фруктов, и вижу кучу гнилого дерьма, даже выбрать нечего

А смешные отделы с обувкой? чушь а не обувь, хотел найти шлёпки для дома, ага конечно, вообще нет, ни дорогих ни дешёвых.

Туда все едут чтобы дешёвого нескафе взять по красной цене на работу

Это как Уоррен баффет попил бы кока-колы и сказал бы — что за дрянь

по легендам он её пьёт, хотя не знаю как бы он прожил до таких лет в адекватном состоянии, попивая эту дрянь.

Плюс странные целевые кредиты ЕБРР… масонская контора

Байбек добавит угля в топку, ясное дело, плюс действительно, могут нарисовать маленький дивидендик для приличия. Потенциал для роста папиры есть, не поспоришь. Но сам бизнес — не фееричный.

Какую то чушь пишут «аналитики» — недооценка ленты очевидна по отношению к конкурентам, если с X5 к примеру сравнивать, то лента должна стоить не менее 400руб за акцию, с магнитом вообще молчу! Так что меры предпринимают правильные и своевременные Buyback поднимет капитализацию на должный уровень!

медведь — шатун, а в чем заключается недооценка? Дивиденды не платят (в отличии от того же Магнита, которому падать и падать). P/e — 22,7. другие показатели тоже не бог весть какие. Роста покупательной способности населения в обозримом будущем не предвидеться.

Обещали акции выкупить? ну разве что.

Вот если дивы платили хотя бы…

Справедлива ли оценка Ленты? - Invest Heroes

Справедлива ли оценка Ленты? - Invest Heroes

Выручка «Ленты» в 3 квартале 2018 года выросла на 12,5% — до 100,8 млрд рублей (третий квартал 2017 г.: 89,6 млрд рублей). Об этом сообщила компания.

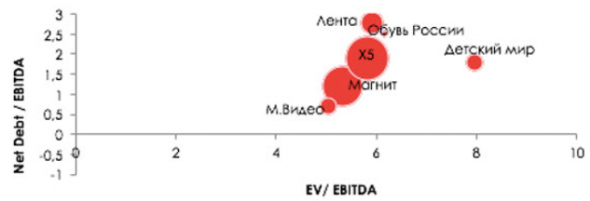

Справедлива ли оценка «Ленты»? Долговая нагрузка компании находится на высоком уровне по сравнению с конкурентами (на конец 1П2018). Выплата дивидендов пока что не предвидится, с учетом снижения темпов роста выручки и того, что Net Debt/EBITDA для этого должен находиться на уровне ниже 2,0x. По EV/EBITDA компания оценивается примерно на одном уровне со своими конкурентами.

Buyback. Видно, что стоимость акций падала с конца июня этого года, несмотря на рост компании. Это вызвано тем, что три иностранных фонда, входящих в Топ-20 крупнейших акционеров, начали распродавать свои доли. Так, только за последний квартал они распродали 10,4 млн. депозитарных расписок и всё ещё имеют на руках около 26,7 млн. расписок. Эти объёмы продавливают рынок и не дают расти.

читать дальше на смартлабе

Замедление роста сопоставимых продаж Ленты останется ключевой проблемой для инвесторов - Атон

Замедление роста сопоставимых продаж Ленты останется ключевой проблемой для инвесторов - Атон

Выручка «Ленты» в 3 квартале 2018 года выросла на 12,5% — до 100,8 млрд рублей (третий квартал 2017 г.: 89,6 млрд рублей).

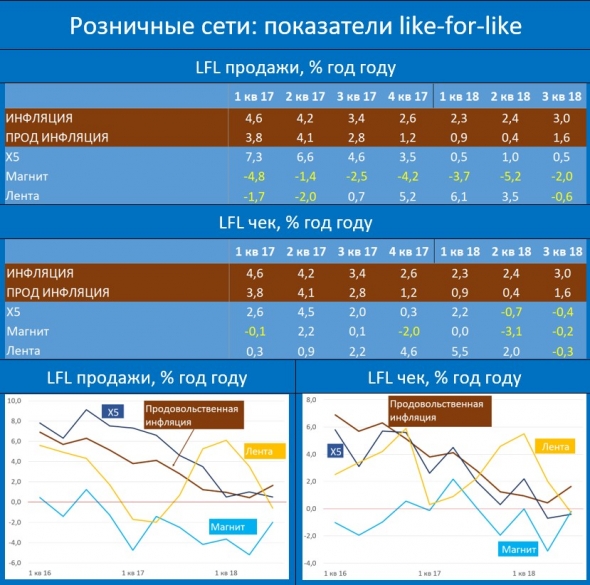

Сопоставимые продажи (LFL) снизились на 0,6% по сравнению с показателем третьего квартала 2017 г.

«Лента» опубликовала слабые операционные результаты — рост выручки замедлился кв/кв (с +16.6% во 2К до +12.5% в 3К), а рост LfL-продаж оказался отрицательным (-0.6% в 3К против 3.5% во 2К). Группа также отказалась от своих прогнозов удвоить торговые площади с 2017 по 2020, отметив, что ее текущий фокус — это операционная эффективность и рост прибыли для инвесторов.

АТОН

С другой стороны, мы считаем объявление о выкупе положительным с точки зрения восприятия инвесторов. Тем не менее замедление роста сопоставимых продаж, несмотря на улучшение макроэкономической конъюнктуры (продовольственный ИПЦ вырос с 0.4% во 2К до 1.6% в 3К), которое, как мы полагаем, связано с риском формата гипермаркетов, скорее всего, останется ключевой проблемой для инвесторов в среднесрочной перспективе.

читать дальше на смартлабе Buyback «Ленты»: спекулятивный драйвер роста на ближайший год

Buyback «Ленты»: спекулятивный драйвер роста на ближайший годТимур Нигматуллин, аналитик «Открытие Брокер»

«Лента» опубликовала операционные результаты за 3 квартал 2018 года и раскрыла планы программы обратного выкупа расписок.

Квартальный отчёт

Торговые площади (доля гипермаркетов 93,2% и 6,8% – супермаркетов) увеличились на 17,2% год к году. Выручка прибавила 12,5%. Средний чек по всей сети составил 1,025 тыс. руб., снизившись на 6,3% год к году. Количество чеков выросло на 20% год к году до 98,3 млн. Сопоставимые продажи в зрелых магазинах сети снизились на 0,6% год к году: количество чеков упало на 0,3%, размер среднего чека сократился на 0,3%.

Динамика LFL лучше рынка. Например, в 3 квартале сопоставимые продажи гипермаркетов у X5 сократились на 2,5% год к году («Магнит» перестал раскрывать данные по гипермаркетам из-за реорганизации, а O`KEY, по всей видимости, не планирует в ближайшее время публиковать результаты на фоне смены CEO). Проблема в том, что рынок сам по себе очень слабый. Гипермаркеты особо чувствительны к макроэкономическим циклам из-за широкого ассортимента, высокого чека и покупателей, использующих личный автотранспорт. По данным Росстата, в конце 3 квартала 2018 года произошло ухудшение рыночной конъюнктуры. В сентябре из-за ускорения инфляции и других причин реальные располагаемые доходы снизились на 1,5% год к году. Для сравнения, за 9 мес. 2018 года рост составил 1,7% год к году. Оборот продовольственной розницы в реальном выражении в сентябре стагнировал год к году (за январь-сентябрь прибавил 1,8%).

читать дальше на смартлабе Лента показывает слабую динамику финансовых показателей - Промсвязьбанк

Лента показывает слабую динамику финансовых показателей - Промсвязьбанк

Лента в III квартале замедлила рост выручки до 12,5%

Выручка ритейлера Лента в III квартале 2018 года увеличилась на 12,5%, до 100,8 млрд рублей с 89,6 млрд рублей годом ранее, сообщила компания. Продажи сопоставимых магазинов (LfL) снизились на 0,6% на фоне падения трафика на 0,3% и среднего чека на 0,3%. Динамика показателей существенно ухудшилась по сравнению со II кварталом, когда выручка Ленты выросла на 16,6%, сопоставимые продажи — на 3,5% (при росте трафика на 1,5% и чека на 2%).

Лента показывает слабую динамику финансовых показателей. Особенно это заметно на изменении сопоставимых продаж, которые упала как из сокращения трафика, так и среднего чека. Мы считаем, что помимо подавленного потребительского спроса на результаты Ленты оказало влияние смещение трафика покупателей из гипермаркетов в пользу магазинов у дома и супермаркетов. Такое поведение также является следствие слабой динамики реальных доходов населения. В тоже время с точки зрения акций Ленты, менеджмент сделал сюрприз, обозначив программу buyback на 11,6 млрд руб. (почти 10% от капитала).

Промсвязьбанк

читать дальше на смартлабе Ритейлеры закупаются у акционеров. «Лента» вслед за «Обувью России» объявила о buyback

Ритейлеры закупаются у акционеров. «Лента» вслед за «Обувью России» объявила о buyback

Неудовлетворенные своей капитализацией российские публичные ритейлеры начали принимать меры по ее увеличению. В понедельник третья по обороту розничная сеть «Лента» заявила о намерении направить на выкуп своих GDR до 11,6 млрд руб. в течение года. На прошлой неделе программу buyback на 900 млн руб. анонсировала «Обувь России».

www.kommersant.ru/doc/3785567

Лента - может вдвое сократить открытие новых гипермаркетов в 2019 г.

Лента - может вдвое сократить открытие новых гипермаркетов в 2019 г.

«Лента» может открыть в 2019 году вдвое меньше гипермаркетов, чем в этом году.

гендиректор компании Ян Дюннинг, в рамках телефонной конференции:«Мы не меняем прогноз по открытию новых магазинов в 2018 году: около 18 гипермаркетов и 40 супермаркетов… По 2019 году мы дадим более детальный прогноз в первом квартале следующего года, но сейчас мы ожидаем, что откроем половину гипермаркетов или даже меньше (от числа за 2018 год — прим. ТАСС)»

Кроме того, по его словам, снизятся темпы открытия новых супермаркетов. Это, в том числе, связано с ростом конкуренции на рынке.

Руководитель компании также подтвердил объем ожидаемых капзатрат на 2018 год на уровне 25-30 млрд

«Лента» в 2017 году открыла 40 гипермаркетов и 49 супермаркетов, при этом ранее компания планировала удвоить торговые площади в 2017-2020 годах. Теперь компания такие планы не озвучивает.

читать дальше на смартлабе Ян Дюнинг:

Ян Дюнинг:

Тренды, которые мы видели в третьем квартале продолжаются в октябре. За 3 недели октября мы видим (результаты) ниже, чем в третьем квартале. Исходя из этого, мы думаем, что четвертый квартал будет даже тяжелее, чем третий

***

уверенность потребителей подорвали ожидания высокой инфляции, пенсионная реформа и обесценение национальной валюты. Все это привело покупателей в режим экономии средств

Buyback Ленты - спекулятивный драйвер роста на ближайший год - Открытие Брокер

Buyback Ленты - спекулятивный драйвер роста на ближайший год - Открытие Брокер

«Лента» опубликовала операционные результаты за 3 квартал 2018 года и раскрыла планы программы обратного выкупа расписок.

Квартальный отчёт. Торговые площади (доля гипермаркетов 93,2% и 6,8% – супермаркетов) увеличились на 17,2% год к году. Выручка прибавила 12,5%. Средний чек по всей сети составил 1,025 тыс. руб., снизившись на 6,3% год к году. Количество чеков выросло на 20% год к году до 98,3 млн. Сопоставимые продажи в зрелых магазинах сети снизились на 0,6% год к году: количество чеков упало на 0,3%, размер среднего чека сократился на 0,3%.

Динамика LFL лучше рынка. Например, в 3 квартале сопоставимые продажи гипермаркетов у X5 сократились на 2,5% год к году («Магнит» перестал раскрывать данные по гипермаркетам из-за реорганизации, а O`KEY, по всей видимости, не планирует в ближайшее время публиковать результаты на фоне смены CEO). Проблема в том, что рынок сам по себе очень слабый. Гипермаркеты особо чувствительны к макроэкономическим циклам из-за широкого ассортимента, высокого чека и покупателей, использующих личный автотранспорт. По данным Росстата, в конце 3 квартала 2018 года произошло ухудшение рыночной конъюнктуры. В сентябре из-за ускорения инфляции и других причин реальные располагаемые доходы снизились на 1,5% год к году. Для сравнения, за 9 мес. 2018 года рост составил 1,7% год к году. Оборот продовольственной розницы в реальном выражении в сентябре стагнировал год к году (за январь-сентябрь прибавил 1,8%).

Обратный выкуп. Одновременно с публикацией отчёта была объявлена программа выкупа расписок на Лондонской бирже. Объём выкупа составит до 11,6 млрд руб. (10% рыночной капитализации) компании – исходя из котировок закрытия торгов 26 октября 2018 года. Программа будет запущена 29 октября 2018 года и продлится ровно 12 месяцев. Сделки по программе начнутся не позднее 5 ноября 2018 года. Выкуп будет осуществляться на площадке Лондонской фондовой биржи. По подсчётам, за последние три квартала среднедневной оборот по бумагам составил около 0,5 млрд руб., но полная реализация анонсированной программы может быть затруднена из-за ограничений по цене и объёму сделок в соответствии с регламентом ЕС о злоупотреблениях на рынке. Таким образом, вероятность выкупа в максимально анонсированном объёме теоретически возможна лишь при росте объёма торгов.

читать дальше на смартлабе Продолжаем экономить

Продолжаем экономить

Очень наглядная иллюстрация очевидного факта (который почему-то отрицается правительством, утверждающим, что доходы населения растут), что россияне продолжают экономить, причём, на самом необходимом – продуктах питания. Средний размер чека в сопоставимых магазинах (LFL-ticket) в третьем квартале у всех трёх крупнейших розничных сетей был ниже прошлогоднего. Т.е. люди, несмотря на рост цен, оставляют с каждым приходом в магазин чуть меньше денег, иными словами, покупают чуть меньше еды или заменяют более дорогие продукты на более дешёвые. Снижение LFL-ticket у X5, Магнита и Ленты составило 0.2-0.4%, притом что продовольственная инфляция в 3-м квартале была на уровне 1.6% гг (среднеквартальные значения). У двух лидеров — X5 и Магнита — отрицательная динамика «год к году» LFL-ticket наблюдается второй квартал подряд.

Чуть подробнее напишу по розничным сетям в канале MMI (@russianmacro)

читать дальше на смартлабе Ритейлерам придется потрудиться, чтобы показать хорошие финрезультаты - Церих Кэпитал Менеджмент

Ритейлерам придется потрудиться, чтобы показать хорошие финрезультаты - Церих Кэпитал Менеджмент

Совет директоров «Ленты» одобрил программу выкупа ГДР в общем объеме до 11,6 млрд рублей, что эквивалентно 10% всех ГДР компании исходя из их рыночной стоимости на дату закрытия торгов 26 октября 2018 года. Об этом сообщил ритейлер.

Новости о запуске программы выкупа акций «Ленты» позитивно отразились на бумагах эмитента, к 13:40 акции компании растут на 8,8%. Между тем, в последнее время ритейлеры не очень хорошо себя чувствовали, «Магнит» задавал негативный тон. Конечно, выкуп лучше проводить, когда цены не находятся наверху, когда рынок штормит. В этом плане компания выбрала удачный момент, но я бы не стал приумножать достижение финансовых менеджеров, поскольку ситуация на рынке достаточно сложная. Торговые войны, развязанные Америкой, могу привести к ухудшению всех основных показателей мировой экономики. Уже заговорили о том, что из-за этого будет снижаться спрос на нефть.

Труняев Алексей

Плюс к этому, не стоит забывать, что в России у ритейлеров снижается средний чек, продолжается обнищание населения. Ритейлерам придется немало потрудиться, чтобы показать хорошие результаты: могут быть использованы маркетинговые изыски или компании пойдут по пути объединения разных бизнесов («Магнит» собирается открыть аптеки в каждом магазине, чтобы бороться с конкурентами). Будем следить за ситуацией.

ИК «Церих Кэпитал Менеджмент»

читать дальше на смартлабе Лента переходит к оптимизации денежного потока - Финам

Лента переходит к оптимизации денежного потока - Финам

«Лента» отчиталась о снижении сопоставимых продаж в 3-м квартале на 0,6% относительно прошлого года на фоне уменьшения траффика на 0,3% и среднего чека на 0,3%. Всего выручка выросла на 12,5% в основном за счет открытия новых площадей (+17,2%). Динамика LFL ослабла в сравнении с предыдущими кварталами (+3,5% во 2К и +6,1% в 1К), но это является отраслевым трендом на фоне ухудшения ряда макроэкономических показателей в последние месяцы, в частности, возобновления минусовой динамики реальных доходов населения в августе и сентябре после их роста в феврале-июле.

Компания также сообщила об отмене стратегии 2017-2020, которая предполагала удвоение торговых площадей к концу этого периода. В следующем году «Лента» планирует снизить темпы органического роста, значительно сократив количество открываемых магазинов относительно этого года.

Потребители находятся в режиме экономии, конкуренция в продуктовом ритейле высокая, и мы считаем это положительным решением, которое приведет к улучшению денежного потока и снижению долговой нагрузки.

Эмитент также объявил о программе обратного выкупа GDR на сумму 11,6 млрд руб. (10% всех выпущенных GDR) в течение 12 месяцев, что может компенсировать слабую динамику бумаг на фондовом рынке.

читать дальше на смартлабе Молодцы, отдать долг дешевле, чем брали. Еще и тот кто одалживал без претензий. Биржа!

Молодцы, отдать долг дешевле, чем брали. Еще и тот кто одалживал без претензий. Биржа!

Лента - факторы роста и падения акций

- Компания хочет удвоить выручку 2020 года к 2025 году до 1 трлн рублей (28.07.2022)

- Новые M&A могут улучшить финансовые результаты (20.10.2023)

- Компания улучшила свои операционные метрики. Смена фокуса со стагнирующего гипермаркета к масштабируемому магазину у дома. (15.02.2024)

- Компания допускает возможность проведения SPO, но по более высоким ценам (14.02.2024)

- Дивиденды не в приоритете. 1 - долговая нагрузка 2 - Рост продаж и развитие бизнеса 3 - дивиденды. Можно бесконечно пытаться нарастить продажи и не платить дивиденды. (15.02.2024)

- Рентабельность последние годы снижалась c 9% до 6% в 2022 году (по EBITDA) (15.02.2024)

Лента - описание компании

Один из ведущих российских ритейлеров и крупнейшая сеть гипермаркетов в России

- Большинство покупок осуществляется с использованием карт лояльности, что улучшает потребительский опыт и повышает лояльность, при этом позволяя оценивать потребительские привычки и поведение покупателей

- Россия является одним из крупнейших розничных рынков в Европе и обладает значительными возможностями для роста

- Лидирующая рентабельность в отрасли благодаря низким операционным расходам

- Стабильный и устойчивый рост

- Менеджмент Компании сочетает значительный международный опыт с глубоким знанием российского рынка и обширным опытом работы в России.

- Акционером является Севергрупп, что способствует поддержанию лучших международных стандартов корпоративного управления

- Листинг на Лондонской и Московской фондовых биржах

Финаме

Финаме БКС Мир Инвестиций

БКС Мир Инвестиций