| Число акций ао | 120 млн |

| Номинал ао | 1 руб |

| Тикер ао |

|

| Капит-я | 79,8 млрд |

| Выручка | 39,9 млрд |

| EBITDA | – |

| Прибыль | 5,1 млрд |

| Дивиденд ао | 58 |

| P/E | 15,6 |

| P/S | 2,0 |

| P/BV | 1,9 |

| EV/EBITDA | – |

| Див.доход ао | 8,7% |

| Европлан Календарь Акционеров | |

| 17/03 Отчет по РСБУ за 2025 год | |

| Прошедшие события Добавить событие | |

Европлан акции

-

⚡️ Европлан (LEAS) | На рынке лизинга начинаются проблемы

⚡️ Европлан (LEAS) | На рынке лизинга начинаются проблемы▫️Капитализация: 78,3 млрд ₽ / 652₽ за акцию

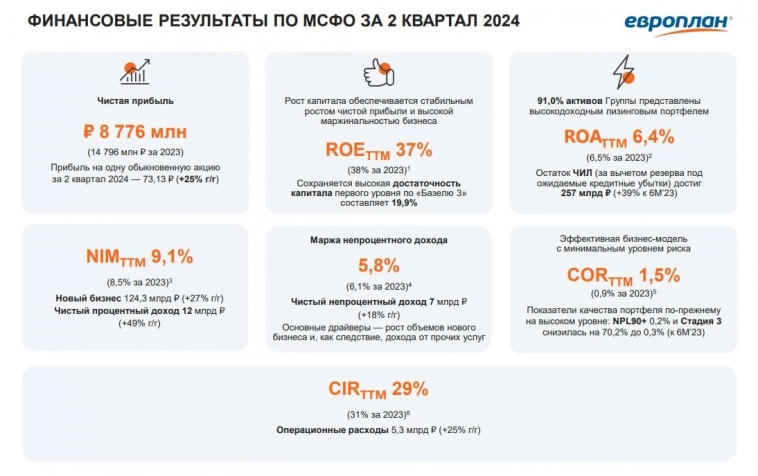

▫️Чистый % доход ТТМ: 21,6 млрд ₽

▫️Чистый непроцентный доход ТТМ:13,8 млрд ₽

▫️Чистая прибыль ТТМ:16,6 млрд ₽

▫️P/E ТТМ:4,7

▫️P/E fwd 2024:5,2

▫️P/B: 1,4

▫️fwd дивиденды 2024:8-9%👉 Отдельно выделю результаты за 1П2024г:

▫️Чистый % доход: 12 млрд ₽ (+61,3% г/г)

▫️Чистый непроцентный доход:7 млрд ₽ (+18,4% г/г)

▫️Чистая прибыль: 8,8 млрд ₽ (+25,3% г/г)

✅ Операционные расходы за отчётный период выросли всего на 25% г/г до 5,3 млрд рублей. Соотношение операционных расходов к доходам (CIR TTM) — 29% против 31% в 2023г.

👉 Прогноз по чистой прибыли в 2024г был пересмотрен. Теперь менеджмент ожидает негативный эффект от повышения ставки по налогу на прибыль в 2,5 млрд рублей + 1,5 млрд от эффекта более продолжительного периода высоких % ставок. Соответствующие резервы необходимо будет делать во 2П2024г.

❌ Доля непроцентного дохода опустилась до 36,9%, минимум с 2020г. Маржинальность прочих доходов также сокращается: 5,8% в 1П2024г против 6,2% годом ранее. Продавать дополнительные услуги становится труднее по мере роста конкуренции при общем замедлении рынка.

Авто-репост. Читать в блоге >>>

Gfi Gfio, читал информацию на сайте Т Банка в разделе инвестиции что ожидаются дивиденды за 9 месяцев в размере 3 млрд рублей. интересно ско...

Максим, это 25 руб, при тек цене акции 3.7%эфэсай, я не для этого по 900 брал ваше барахло.чертов эфэсай, лучше взял бы 1 акцию европлана,1 акцию Роснефти, осаго в ВСК, и безделушку в М.видео и стал бы эфэсайшником

Gfi Gfio, читал информацию на сайте Т Банка в разделе инвестиции что ожидаются дивиденды за 9 месяцев в размере 3 млрд рублей. интересно ско...

Максим, в чём проблема поделить эту сумму на кол-во акций?) инфа общедоступная))

Представляем обновлённый формат «Календаря инвестора» и новый раздел «Аналитика» на сайте Европлана

Представляем обновлённый формат «Календаря инвестора» и новый раздел «Аналитика» на сайте Европлана

Дорогие друзья!

Представляем вам обновлённый формат «Календаря инвестора» и новый раздел «Аналитика» на нашем сайте.

Мы постарались сделать разделы простым и удобным для вас.

Теперь в календаре вы сможете найти все корпоративные события Европлана, а также необходимые документы и презентационные материалы к ним. А в разделе Аналитика вы сможете ознакомиться с обзорами аналитиков

и инвестиционных компаний, освещающих деятельность Европлана.

Мы искренне надеемся, что эти разделы будут полезны для вас.

Авто-репост. Читать в блоге >>> $LEAS Падение продолжается

$LEAS Падение продолжается

$LEAS

Здесь ситуация практически не изменилась с прошлого разбора.

Цена также идёт в канале на понижение, ударился в уровень поддержки 616,7, чем его и отметил, вернулся к верхней стенке канала к сопротивлению 724, 2.

Не смог пробить стенку канала, оттолкнулся и соответственно идёт на понижение.

Канал регрессивный, если пробьёт 616,7, то пойдёт к нижней стенке канала 548. Для разворота пока сигналов нет.

По осциллятору сформировалпродажу — это подтверждает технический разбор и дальнейшее падение.

Сменой плана будет пробитие верхней стенки ( в чем я омневаюсь) — Это примерно 700 и закрепление выше этого уровня.

t.me/+7-fxPBUW0jVlZjEy Канал в тг

НЕ ИИР

#теханализ #трейдер #европлан #инвестиции

Авто-репост. Читать в блоге >>>

Европлан передал 200 автомобилей крупнейшему таксопарку в Сибирском федеральном округе

Европлан передал 200 автомобилей крупнейшему таксопарку в Сибирском федеральном округе

Европлан передал своему клиенту — крупному таксопарку «Ё-такси» — партию из 200 автомобилей Haval Jolion на сумму более 397 млн рублей. Машины будут использоваться в Томске, Новосибирске, Кемерово, Новокузнецке, Барнауле, Омске и других городах Сибири. Haval Jolion были переданы в финансовый лизинг на срок до 5 лет. При оформлении сделки таксопарк воспользовался субсидией по государственной программе льготного лизинга Минпромторга РФ и сэкономил более 39 млн рублей.

Подписывайтесь на наш ТГ-канал и будьте в курсе всех новостей компании Европлан Инвестиции – Telegram

Авто-репост. Читать в блоге >>> Аналитики Цифра брокер дали 3 сценария для российского рынка в 4кв: позитивный (выше 3000п), негативный (ниже 2500п), базовый - 2800п

Аналитики Цифра брокер дали 3 сценария для российского рынка в 4кв: позитивный (выше 3000п), негативный (ниже 2500п), базовый - 2800п

Аналитики «Цифра брокер» дали три сценария для российского рынка в четвертом квартале 2024 года — базовый, позитивный и негативный.

В основе базового сценария:

«Экономика России постепенно замедляется, жесткость на рынке труда ослабевает, регулятор сохраняет ставку на текущем уровне 19% (или повышает до 20%, выходя на плато в текущем цикле ужесточения ДКП) и продолжает настаивать на удержании жестких монетарных условий в экономике».

Эксперты ожидают закрепление индекса Мосбиржи выше отметки 2800 пунктов с последующим ростом к 3000–3200 пунктов (широкий диапазон колебаний 2500–3200 пунктов).

В основе позитивного сценария лежит предположение, что темпы роста финансовых показателей российских эмитентов в третьем и четвертом кварталах вырастут или сохранятся на уровне первого полугодия.

«Экономика России заметно охлаждается, Банк России сохраняет ставку на текущем уровне 19% и ближе к концу года дает первые сигналы на смягчение денежно-кредитной политики в первой половине 2025 года»

Авто-репост. Читать в блоге >>> Аналитики НРА заметно ухудшили свой прогноз по развитию рынка лизинга — Ъ

Аналитики НРА заметно ухудшили свой прогноз по развитию рынка лизинга — Ъ

Аналитики НРА заметно ухудшили свой прогноз по развитию рынка лизинга. По итогам 2024 года они оценивают объем нового бизнеса в базовом сценарии в количестве 585 тыс. предметов (ранее ожидали 700 тыс). В пессимистичном сценарии объем оценивается лишь в 520 тыс. предметов. Пересмотру прогноза способствовали показатели рынка по итогам трех кварталов 2024 года. По оценке НРА, за этот период объем нового бизнеса составил около 400 тыс. предметов, тогда как годом ранее объем достигал 452 тыс. единиц.

- Наиболее «провальным» оказался сегмент оборудования, который уже по итогам полугодия обвалился почти на 30% по сравнению с прошлым годом. Часть бизнеса уже обновила производственные мощности, а проекты по расширению откладываются до периода снижения ставок на рынке.

По оценке НРА, в настоящее время ставки по лизинговым договорам достигают 22–28% годовых.

- Также происходит торможение темпов роста лизинга железнодорожной техники, хотя ставку на сегмент делали крупнейшие околобанковские лизинговые компании.

Авто-репост. Читать в блоге >>> Рейтинговое агентство АКРА присвоило Европлану кредитный рейтинг АA(RU)

Рейтинговое агентство АКРА присвоило Европлану кредитный рейтинг АA(RU)Аналитическое кредитное рейтинговое агентство (АКРА) присвоило кредитный рейтинг АО «ЛК «Европлан» на уровне AA(RU). По рейтингу установлен стабильный прогноз.

В качестве ключевых факторов рейтинговой оценки агентство отмечает:

- Сильную оценку бизнес-профиля компании. Это обусловлено положением компании на российском лизинговом рынке. Также высокое качество корпоративного управления и риск-менеджмента способствует достижению высоких результатов компании по сравнению с лизинговыми компаниями схожего профиля. Объем собственных средств Европлана на дату оценки составлял 49 млрд рублей, на 30.06.2024 — 51 млрд рублей.

- Адекватную оценку достаточности капитала. Показатель достаточности, рассчитанный по методологии АКРА, по состоянию на 31.03.2024 составлял 17,8%. Компания прогнозирует, что к концу года он также будет находиться на достаточно высоком уровне — 17%.

- Высокую оценку риск-профиля. Это обусловлено очень низкой концентрацией рисков лизингового портфеля: доля десяти крупнейших групп клиентов на 31.03.2024 составляла 4,3%. Аналитики агентства не видят существенных для Европлана рыночных и операционных рисков.

Авто-репост. Читать в блоге >>> Рейтинговое агентство АКРА присвоило ЛК «Европлан» кредитный рейтинг АA(RU)

Рейтинговое агентство АКРА присвоило ЛК «Европлан» кредитный рейтинг АA(RU)Аналитическое кредитное рейтинговое агентство (АКРА) присвоило кредитный рейтинг АО «ЛК «Европлан» на уровне AA(RU). По рейтингу установлен стабильный прогноз.

В качестве ключевых факторов рейтинговой оценки агентство отмечает:

- Сильную оценку бизнес-профиля компании. Это обусловлено положением компании на российском лизинговом рынке. Также высокое качество корпоративного управления и риск-менеджмента способствует достижению высоких результатов компании по сравнению с лизинговыми компаниями схожего профиля. Объем собственных средств Европлана на дату оценки составлял 49 млрд рублей, на 30.06.2024 — 51 млрд рублей.

- Адекватную оценку достаточности капитала. Показатель достаточности, рассчитанный по методологии АКРА, по состоянию на 31.03.2024 составлял 17,8%. Компания прогнозирует, что к концу года он также будет находиться на достаточно высоком уровне — 17%.

- Высокую оценку риск-профиля. Это обусловлено очень низкой концентрацией рисков лизингового портфеля: доля десяти крупнейших групп клиентов на 31.03.2024 составляла 4,3%. Аналитики агентства не видят существенных для Европлана рыночных и операционных рисков.

Авто-репост. Читать в блоге >>>

🚗 Европлан – как чувствует себя лизинг в условиях высоких ставок?

🚗 Европлан – как чувствует себя лизинг в условиях высоких ставок?📉Несмотря на то, что Европлан стал публичным в конце марта, цена с уровня размещения скорректировалась на 23%, а с максимумов уже на 35% — больше всех в финансовом секторе. Очевидно, высокие ставки и его не обошли стороной.

Но действительно ли все так плохо в бизнесе? Или рынок дает хорошую возможность купить компанию? Попробуем сегодня разобраться.

Европлан представил свой первый отчет по МСФО после IPO, где раскрыл результаты 1 полугодия 2024 года. С него и начнем.

💼Чистый процентный доход вырос на 53% г/г, до 6,3 млрд руб. Выросли и инвестиции в лизинг на 39% г/г, до 257 млрд руб. (аналог банковского кредитного портфеля только для лизинговых компаний). И выросла чистая процентная маржа до 9,1% с 8,5% годом ранее. Выглядит так, что Европлану не только удается перекладывать возросшую стоимость фондирования на клиента, но и закладывать определенную маржу. Которую далее компания использует, чтобы балансировать активы по фиксированной ставке с пассивами по плавающей.

📈 Это действительно было бы супер позитивно, если бы не рост расходов на резервы более чем в 3 раза г/г: до 1,9 млрд руб.

Авто-репост. Читать в блоге >>> Клиентская база Европлана

Клиентская база ЕвропланаКлиентская база Европлана составляет около 153 000 клиентов и более 2,6 млн потенциальных клиентов (количество действующих коммерческих компаний в России).

По итогам работы в первом полугодии 2024 г. в Европлане:

🟠Высокий уровень удовлетворённости клиентов, где NPS 84% (88% клиентов рекомендуют компанию)

🟠Портфель диверсифицирован по лизингополучателям, регионам, отраслям, видам предметов лизинга, поставщикам, каналам продаж, маркам, страховщикам

🟠Автомобильный транспорт составляет основную долю в лизинговом портфелеКлиенты Европлана по годовой выручке

🟠Малый бизнес 79,4% (до 800 млн руб.)

🟠Крупный бизнес 10,5% (> 2 млрд руб.)

🟠Средний бизнес 9,9% (2 млрд руб.)

Авто-репост. Читать в блоге >>> 🐹Европлан. #LEAS

🐹Европлан. #LEAS

🥜Давайте одну бумагу из списка приветственного поста рассмотрю по подробнее.

🥜Напомню, что она входит в топ бумаг Хомяка на этот торговый сезон! Тут можно присмотреться к добору или же к первым покупкам! Среднесрочно в этом плане всё хорошо и интересно! Отвесное снижение прекратилось, бумага перешла в горизонталь, а значит шансы на прекращение снижения сильно снижаются! Никогда не переобувался и не собираюсь, а результаты по бумаге мы посмотрим по итогу сезона!

🥜Спекулятивно, так же есть интерес! Бумага сформировала торговый канальчик и цена в нижней его части! На формировании дневной ростовой свечи можно рассмотреть покупку с целью движения бумаги в его верхнюю часть! Так же не стоит отметать и вторую цель, это выход из канала вверх, ведь когда-то его должно прорвать!!!

🥜Ну а отмена идеи с каналом проста и банальна — выход цены из него вниз!

🐹Приглашаю вас познакомиться с новой соцсетью для инвесторов и трейдеров: mondiara.com/r/HOMYAK

Не является индивидуальной инвестиционной рекомендацией.

Авто-репост. Читать в блоге >>>

Европлан передал технику на 81 млн рублей для работ в местах нефтедобычи в Нижневартовском районе ХМАО

Европлан передал технику на 81 млн рублей для работ в местах нефтедобычи в Нижневартовском районе ХМАОЕвроплан профинансировал приобретение техники: автокраны, технику с крано-манипуляторными установками, передвижные парогенераторные установки, автоцистерны, бортовой и пассажирский автомобили, а также вагон-дома на шасси, предприятию, осуществляющему строительные работы на местах добычи нефти.

Техника стоимостью 81 млн руб. приобретена на условиях финансового лизинга сроком от 1 до 2 лет. Грузовые автомобили и спецтехника будут использоваться для работ на нефтяных месторождениях в Нижневартовске.

Авто-репост. Читать в блоге >>> Частные инвесторы в январе 2025 могут заплатить ₽193,7 млн налогов из-за казуса при IPO Европлана, Диасофта и МТС Банка. Ассоциация розничных инвесторов просит ЦБ вмешаться и дать разъяснения – РБК

Частные инвесторы в январе 2025 могут заплатить ₽193,7 млн налогов из-за казуса при IPO Европлана, Диасофта и МТС Банка. Ассоциация розничных инвесторов просит ЦБ вмешаться и дать разъяснения – РБКАссоциация розничных инвесторов (АРИ) сообщила о возможных налоговых рисках для участников IPO «Европлана», «Диасофта» и МТС Банка. Из-за разницы между ценой размещения и минимальной котировкой в первый день торгов, инвесторы могут заплатить 193,7 млн рублей налогов на материальную выгоду. Московская биржа не учитывает сделки в режиме переговоров (РПС) при определении рыночной цены, что создаёт налоговую базу для начисления НДФЛ. В случае IPO «Европлана» разница составила ₽75 на акцию, для «Диасофта» — ₽1800, а для МТС Банка — ₽100.

АРИ направила письмо в Банк России с просьбой разъяснить ситуацию, чтобы частные инвесторы не платили дополнительные налоги на материальную выгоду по формальным основаниям. По мнению юристов и брокеров, проблема заключается в отсутствии чёткой регламентации сделок при IPO. Они предлагают учитывать сделки РПС при расчёте рыночной цены для налогообложения или ввести налоговые льготы для долгосрочных инвесторов.

Авто-репост. Читать в блоге >>> Главные вызовы для бизнеса в 2025 году

Главные вызовы для бизнеса в 2025 году

«Первый вызов — главный: это люди (сохранение и развитие команды). Второй важный вызов — это то, насколько долго наша российская экономика сможет держаться в условиях высоких ставок, насколько она будет способна покупать продукты и услуги»,— прокомментировал вопрос о главных вызовах 2025 года Анатолий Аминов, финансовый директор ЛК «Европлан», в рамках форума РБК Capital Markets.

«В качестве возможности, я считаю, что сейчас время остановиться и подумать, а где еще я могу стать немного лучше, сильнее и быстрее. И направить тот ресурс, который сейчас может высвободиться в результате снижения бизнеса, как раз на оптимизационную работу с целью того, чтобы в будущем, когда мы выйдем из этого цикла, стартануть уже более бодрым, более свежим», — добавил Анатолий.

РБК Capital Markets, Диалоги об инвестициях — https://vk.com/video-25232578_456325426?ref_domain=capital.rbc.ru

Авто-репост. Читать в блоге >>> Европлан создает мобильные рабочие места сотрудников с помощью нашего решения

Европлан создает мобильные рабочие места сотрудников с помощью нашего решения🌟 $LEASвнедрил в свою IT-инфраструктуру нашу разработку для создания удаленных рабочих мест WorksPad от «РуПост» (входит в «Группу Астра»). Задача, которую решал заказчик, — обеспечить безопасную мобильную работу персонала, без рисков утечек корпоративной информации.

Теперь 2 500 сотрудников Европлана могут работать с электронной почтой, календарями и корпоративными адресными книгами в защищенной среде. Важно, что приложение не контролирует и никак не влияет на личные данные, которые есть на мобильных устройствах пользователя.

А еще WorksPad позволяет:

🔹удаленно подключаться к сетевым папкам на рабочем сервере или на компьютере;

🔹редактировать документы прямо в приложении, без использования внешних офисных программ;

🔹подключаться через встроенный браузер к корпоративным порталам.

Подробнее – в нашем пресс-релизе: astragroup.ru/about/press-center/news/vnedrenie-workspad-v-evroplan-mobilnost-effektivnost-i-bezopasnost/

❤️Ваша $ASTR

Авто-репост. Читать в блоге >>> Можно говорить, о том, что спрос на такси в лизинг растет даже несмотря на увеличение ключевой ставки? Почему?

Можно говорить, о том, что спрос на такси в лизинг растет даже несмотря на увеличение ключевой ставки? Почему?

По данным Ъ, водители, рассматривающие работу в такси как основную деятельность, начали вместо аренды автомобиля у таксопарка активнее брать машины в лизинг. В сегменте доля этой услуги достигла 15%.

Можно говорить, о том, что спрос на такси в лизинг растет даже несмотря на увеличение ключевой ставки? Почему?

В Европлане с января по август 2024 выросли продажи автомобилей для такси в два раза по сравнению с аналогичным периодом прошлого года. Рост продаж связываем с увеличением спроса на сервис такси, который требует обновления и расширения автопарков. При этом лизинг в период высоких ставок становится еще более привлекательным для юридических лиц и ИП за счет возможных опций оформления лизинговой сделки: с минимальным авансом и увеличенным сроком лизинга, что позволяет получать автомобиль для бизнес-целей без крупных вложений и оплачивать оптимальные ежемесячные платежи в период аренды.

Справедливо говорить о том, что автолизинг предпочитают автокредитам? Почему?

Автолизинг некорректно сравнивать с автокредитом, так как лизинг в основном работает в сегменте b2b, а автокредит в сегменте b2c. Лизинг для компаний имеет ряд преимуществ: экономия на налогах, скидки от автопроизводителей, полный спектр автоуслуг для комфортного пользования автомобилем в период финансовой аренды.

Авто-репост. Читать в блоге >>>

Европлан - факторы роста и падения акций

- Высокий ROE около 40% последние годы (18.04.2024)

- Темпы роста портфеля лизинга последний год были около 40% (18.04.2024)

- Отличный способный менеджмент (14.12.2024)

- Темпы роста могут замедлиться из-за растущей конкуренции в том числе со стороны крупных банков (18.04.2024)

- Высокие ставки могут снизить маржинальность бизнеса (18.04.2024)

- Высокие ставки могут привести к падению спроса на лизинг в 2025 году (14.12.2024)

Финаме

Финаме БКС Мир Инвестиций

БКС Мир Инвестиций