| Число акций ао | 1 785 млн |

| Число акций ап | 120 млн |

| Номинал ао | 1 руб |

| Номинал ап | 1 руб |

| Тикер ао |

|

| Тикер ап |

|

| Капит-я | 123,8 млрд |

| Выручка | 109,9 млрд |

| EBITDA | 27,7 млрд |

| Прибыль | 11,2 млрд |

| Дивиденд ао | 4,15 |

| Дивиденд ап | 0,25 |

| P/E | 11,0 |

| P/S | 1,1 |

| P/BV | 0,9 |

| EV/EBITDA | 5,4 |

| Див.доход ао | 6,1% |

| Див.доход ап | 1,4% |

| Казаньоргсинтез Календарь Акционеров | |

| Прошедшие события Добавить событие | |

Казаньоргсинтез акции

-

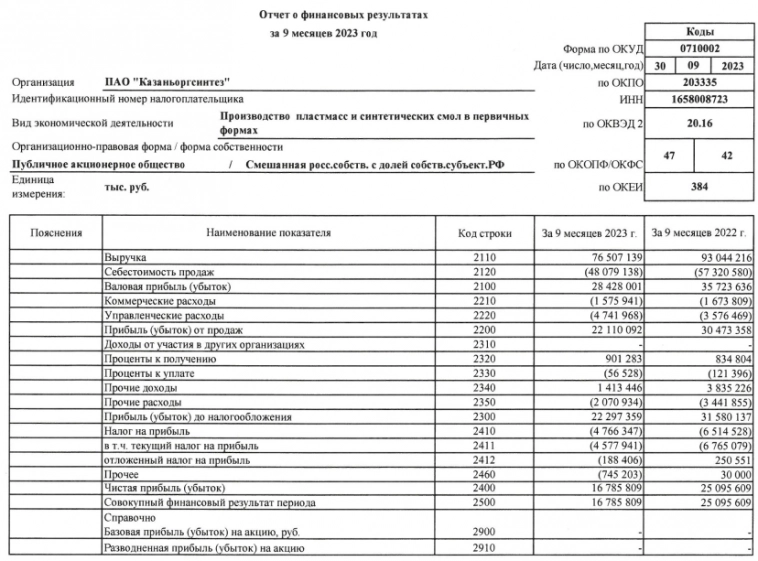

Казаньоргсинтез — Прибыль 9 мес 2023г: 16,786 млрд руб (-33% г/г)

Казаньоргсинтез — Прибыль 9 мес 2023г: 16,786 млрд руб (-33% г/г)

Казаньоргсинтез / ОргСинтез – рсбу/ мсфо

1 785 114 000 обыкновенных акций = 192,078 млрд руб

119 596 000 привилегированных акций = 3,144 млрд руб

www.sibur.ru/kazanorgsintez/ru/shareholders/

Капитализация на 27.11.2023г: 195,222 млрд руб

Общий долг на 31.12.2019г: 6,766 млрд руб/ мсфо 7,390 млрд руб

Общий долг на 31.12.2020г: 8,928 млрд руб/ мсфо 9,575 млрд руб

Общий долг на 31.12.2021г: 25,623 млрд руб/ мсфо не опубликован

Общий долг на 31.12.2022г: 15,784 млрд руб/ мсфо не опубликован

Общий долг на 30.06.2023г: 31,726 млрд руб/ мсфо 40,183 млрд руб

Общий долг на 30.09.2023г: 16,734 млрд руб

Выручка 2019г: 72,440 млрд руб/ мсфо 72,579 млрд руб

Выручка 1 кв 2020г: 16,233 млрд руб

Выручка 6 мес 2020г: 31,273 млрд руб/ мсфо 31,324 млрд руб

Выручка 9 мес 2020г: 46,856 млрд руб

Выручка 2020г: 62,793 млрд руб/ мсфо 62,935 млрд руб

Выручка 1 кв 2021г: 24,191 млрд руб

Выручка 6 мес 2021г: 52,602 млрд руб/ мсфо 52,676 млрд руб

Выручка 9 мес 2021г: 76,515 млрд руб

Выручка 2021г: 106,389 млрд руб/ мсфо компанией не опубликован

Авто-репост. Читать в блоге >>>

Казаньоргсинтез / ОргСинтез – рсбу/ мсфо

Казаньоргсинтез / ОргСинтез – рсбу/ мсфо

1 785 114 000 обыкновенных акций = 192,078 млрд руб

119 596 000 привилегированных акций = 3,144 млрд руб

www.sibur.ru/kazanorgsintez/ru/shareholders/

Капитализация на 27.11.2023г: 195,222 млрд руб

Общий долг на 31.12.2019г: 6,766 млрд руб/ мсфо 7,390 млрд руб

Общий долг на 31.12.2020г: 8,928 млрд руб/ мсфо 9,575 млрд руб

Общий долг на 31.12.2021г: 25,623 млрд руб/ мсфо не опубликован

Общий долг на 31.12.2022г: 15,784 млрд руб/ мсфо не опубликован

Общий долг на 30.06.2023г: 31,726 млрд руб/ мсфо 40,183 млрд руб

Общий долг на 30.09.2023г: 16,734 млрд руб

Выручка 2019г: 72,440 млрд руб/ мсфо 72,579 млрд руб

Выручка 1 кв 2020г: 16,233 млрд руб

Выручка 6 мес 2020г: 31,273 млрд руб/ мсфо 31,324 млрд руб

Выручка 9 мес 2020г: 46,856 млрд руб

Выручка 2020г: 62,793 млрд руб/ мсфо 62,935 млрд руб

Выручка 1 кв 2021г: 24,191 млрд руб

Выручка 6 мес 2021г: 52,602 млрд руб/ мсфо 52,676 млрд руб

Выручка 9 мес 2021г: 76,515 млрд руб

Выручка 2021г: 106,389 млрд руб/ мсфо компанией не опубликован

Выручка 1 кв 2022г: рсбу не опубликован

Выручка 6 мес 2022г: 69,543 млрд руб/ мсфо не опубликован

Выручка 9 мес 2022г: 93,044 млрд руб

Выручка 2022г: 115,414 млрд руб/ мсфо компанией не опубликован

Выручка 1 кв 2023г: рсбу не опубликован

Выручка 6 мес 2023г: 51,411 млрд руб/ мсфо 51,460 млрд руб

Выручка 9 мес 2023г: 76,507 млрд руб

Прибыль 6 мес 2019г: 7,888 млрд руб/ Прибыль мсфо 8,192 млрд руб

Прибыль 9 мес 2019г: 11,743 млрд руб

Прибыль 2019г: 11,638 млрд руб/ Прибыль мсфо 11,882 млрд руб

Прибыль 1 кв 2020г: 1,973 млрд руб

Прибыль 6 мес 2020г: 4,052 млрд руб/ Прибыль мсфо 4,095 млрд руб

Прибыль 9 мес 2020г: 6,499 млрд руб

Прибыль 2020г: 8,607 млрд руб/ Прибыль мсфо 8,431 млрд руб

Прибыль 1 кв 2021г: 6,242 млрд руб

Прибыль 6 мес 2021г: 14,695 млрд руб/ Прибыль мсфо 14,690 млрд руб

Прибыль 9 мес 2021г: 19,858 млрд руб

Прибыль 2021г: 24,871 млрд руб/ мсфо компанией не опубликован

Прибыль 1 кв 2022г: рсбу не опубликован

Прибыль 6 мес 2022г: 21,768 млрд руб/ мсфо не опубликован

Прибыль 9 мес 2022г: 25,096 млрд руб

Прибыль 2022г: 27,342 млрд руб/ мсфо компанией не опубликован

1 кв 2023г: рсбу не опубликован

Прибыль 6 мес 2023г: 11,739 млрд руб/ Прибыль мсфо 9,876 млрд руб

Прибыль 9 мес 2023г: 16,786 млрд руб

e-disclosure.ru/portal/files.aspx?id=938&type=3

www.audit-it.ru/buh_otchet/1658008723_pao-organicheskiy-sintez

e-disclosure.ru/portal/files.aspx?id=938&type=3

Казаньоргсинтез / Оргсинтез – Дивидендная история

Период * Объявлены * Реестр дата * Обыкн.акц. * Привилег.акц.

2022 год * 26.05.2023 * 11.07.2023 ** 9,1000 руб ** 0,25 руб

2021 год * 24.05.2022 * 11.07.2022 ** 3,9741 руб ** 0,25 руб

6 м 2021 * 06.08.2021 * 20.09.2021 ** 5,7450 руб ** 0,25 руб

2020 год * 22.03.2021 * 06.05.2021 ** 3,3600 руб ** 0,25 руб

2019 год * 16.03.2020 * 06.05.2020 ** 4,5468 руб ** 0,25 руб

www.e-disclosure.ru/portal/company.aspx?id=938

Казаньоргсинтез РСБУ 9мес2023г: выручка 76,5 млрд руб (-17,77% г/г), прибыль 16,78 млрд руб (-33,11% г/г)

Казаньоргсинтез РСБУ 9мес2023г: выручка 76,5 млрд руб (-17,77% г/г), прибыль 16,78 млрд руб (-33,11% г/г)

www.e-disclosure.ru/portal/files.aspx?id=938&type=3

Авто-репост. Читать в блоге >>> СИБУР Холдинг — Прибыль рсбу 9 мес 2023г: 85,919 млрд руб (-62% г/г).

СИБУР Холдинг — Прибыль рсбу 9 мес 2023г: 85,919 млрд руб (-62% г/г).

Дивы 9 мес 2023г: 14,93 руб. Отсечка 26.12.2023г.

СИБУР Холдинг – рсбу/мсфо

2 562 916 589 обыкновенных акций

www.sibur.ru/upload/iblock/9a3/20diswy293qkjw4zvi3sz0qv9zk4rjfg.pdf

Общий долг 31.12.2019г: 377,379 млрд руб/ мсфо 822,435 млрд руб

Общий долг 31.12.2020г: 448,782 млрд руб/ мсфо 925,373 млрд руб

Общий долг 31.12.2021г: 722,139 млрд руб/ мсфо не опубликовано

Общий долг 31.12.2022г: 993,406 млрд руб/ мсфо не опубликовано

Общий долг на 30.06.2023г: 1,013.52 трлн руб/ мсфо 1,088.70 трлн руб

Общий долг на 30.09.2023г: 1,098.13 трлн руб

Выручка 2019г: 462,950 млрд руб/ мсфо 531,306 млрд руб

Выручка 1 кв 2020г: 95,038 млрд руб/ мсфо 120,671 млрд руб

Выручка 6 мес 2020г: 187,369 млрд руб/ мсфо 235,316 млрд руб

Выручка 9 мес 2020г: 304,333 млрд руб/ мсфо 369,332 млрд руб

Выручка 2020г: 428,706 млрд руб/ мсфо 523,010 млрд руб

Выручка 1 кв 2021г: 144,937 млрд руб/ мсфо 173,384 млрд руб

Выручка 6 мес 2021г: 326,884 млрд руб/ мсфо 374,240 млрд руб

Выручка 9 мес 2021г: 517,008 млрд руб/ мсфо 597,633 млрд руб

Выручка 2021г: 731,176 млрд руб/ мсфо компанией не опубликован

Выручка 1 кв 2022г: рсбу/ мсфо компанией не опубликованы

Выручка 6 мес 2022г: 493,696 млрд руб/ мсфо компанией не опубликован

Выручка 9 мес 2022г: 706,541 млрд руб/ мсфо компанией не опубликованы

Выручка 2022г: рсбу/ мсфо компанией не опубликованы

Выручка 1 кв 2023г: рсбу/ мсфо компанией не опубликованы

Выручка 6 мес 2023г: 460,074 млрд руб/ мсфо 489,998 млрд руб

Выручка 9 мес 2023г: 745,378 млрд руб

Прибыль 6 мес 2019г: 67,015 млрд руб/ Прибыль мсфо 77,608 млрд руб

Прибыль 9 мес 2019г: 90,542 млрд руб/ Прибыль мсфо 103,156 млрд руб

Прибыль 2019г: 111,911 млрд руб/ Прибыль мсфо 141,367 млрд руб

Убыток 1 кв 2020г: 19,671 млрд руб/ Убыток мсфо 52,281 млрд руб

Прибыль 6 мес 2020г: 13,771 млрд руб/ Убыток мсфо 4,463 млрд руб

Прибыль 9 мес 2020г: 2,718 млрд руб/ Убыток мсфо 24,610 млрд руб

Прибыль 2020г: 37,124 млрд руб/ Прибыль мсфо 25,634 млрд руб

Прибыль 1 кв 2021г: 34,810 млрд руб/ Прибыль мсфо 42,813 млрд руб

Прибыль 6 мес 2021г: 107,311 млрд руб/ Прибыль мсфо 119,244 млрд руб

Прибыль 9 мес 2021г: 190,981 млрд руб/ Прибыль мсфо 192,719 млрд руб

Прибыль 2021г: 243,494 млрд руб/ мсфо компанией не опубликован

1 кв 2022г: рсбу/ мсфо компанией не опубликованы

Прибыль 6 мес 2022г: 212,172 млрд руб/ мсфо компанией не опубликован

Прибыль 9 мес 2022г: 226,358 млрд руб/ мсфо компанией не опубликованы

Прибыль 2022г: рсбу/ мсфо компанией не опубликованы

1 кв 2023г: рсбу/ мсфо компанией не опубликованы

Прибыль 6 мес 2023г: 47,379 млрд руб/ Прибыль мсфо 35,384 млрд руб

Прибыль 9 мес 2023г: 85,919 млрд руб

www.e-disclosure.ru/portal/files.aspx?id=7659&type=3

www.sibur.ru/ru/investors/results-center/

СИБУР Холдинг – Дивидендная история

Период * Объявлены * Реестр дата * Дивиденд

9 м 2023 * 22.11.2023 * 26.12.2023 * 14,93 руб

6 м 2023 * 01.09.2023 * 09.10.2023 * 15,53 руб

1кв 2023 * 00.00.2023 * 00.00.2023 ** 3,16 руб

2022 год * 21.04.2023 * информация не раскрыта

6 м 2022 * 00.08.2022 * дивиденды не выплачивать

2021 год * 06.05.2022 * ГОСА не состоялось, дивиденды не выплачивать

9 м 2021 * 02.11.2021 ** 13.12.2021 * 14,15 руб

6 м 2021 * 17.08.2021 ** 27.09.2021 * 56,59 руб

2020 год * 09.03.2021 * 19.04.2021 * 13,17 руб

6 м 2020 * 04.08.2020 * 14.09.2020 ** 5,73 руб

2019 год * 02.03.2020 * 13.04.2020 ** 8,06 руб

6 м 2019 * 06.08.2019 * 17.09.2019 ** 7,70 руб

www.e-disclosure.ru/portal/company.aspx?id=7659 Сибур ждет роста потребления полимеров в России к 2028 году на 40%

Сибур ждет роста потребления полимеров в России к 2028 году на 40%Сибур оценивает потенциал роста потребления базовых полимеров в России к 2028 году на 37% или 1,6 млн тонн, сообщил член правления — исполнительный директор компании Павел Ляхович в ходе клиентского форума «Сибура».

Только в 2023 году спрос на полимеры в РФ вырастет на 9% к предыдущему году — до около 4,3 млн тонн. В этом объеме потребление полипропилена составит 1,5 млн тонн (+13%), полиэтилена — 2,8 млн тонн (+7%). В целом рынок полимеров РФ и СНГ в 2020-2023 гг. вырос на 1 млн тонн — до 4,3 млн т с 3,3 млн т.

К 2028 году потенциал потребления полимеров в России составляет около 5,9 млн тонн (+1,6 млн тонн), отмечает Ляхович. Такого роста можно достичь в том числе за счет роста подушевого потребления полимеров до 42-43 кг на человека с 30 кг сегодня.

У нас будет к этому моменту достаточное количество разнообразных полимеров, будет опыт, будет спрос, но у нас примерно на 1 млн тонн не будет мощностей по переработке полимеров. Уже сейчас мощности в целом почти на 80% заполнены. Нам вместе необходимо заниматься созданием новых мощностей", — отметил член правления Сибура

Авто-репост. Читать в блоге >>> Казаньоргсинтез #KZOS

Казаньоргсинтез #KZOS

🏭Казаньоргсинтез #KZOS

Бумага продолжает торговаться в восходящем тренде. Цена снова подошла к трендовой, и благополучно отскочила. Жду продолжения роста. С целью 🎯 125₽.

Больше информации и торговых идей можете найти тут t.me/+gNmj7EJnsYw4Y2Uy

Авто-репост. Читать в блоге >>> Казаньоргсинтез #KZOS

Казаньоргсинтез #KZOS

Бумага продолжает торговаться в восходящем тренде. Цена снова подошла к трендовой, и благополучно отскочила. Жду продолжения роста.

Кто хочет, можете присоединится к моему тг каналу t.me/+gNmj7EJnsYw4Y2Uy

Поторгуем вместе)

Казаньоргсинтез к 2026 году запустит недостроенный Siemens энергоблок

Казаньоргсинтез к 2026 году запустит недостроенный Siemens энергоблок

ПАО «Казаньоргсинтез» (входит в «СИБУР») планирует ввести в эксплуатацию парогазовую установку ПГУ-ТЭС мощностью 250 МВт (Лушниковская ПГУ) в конце 2025 года, сообщил гендиректор химзавода Айрат Сафин. Он напомнил, что «Казаньоргсинтез» в августе возобновил строительство энергоустановки, подрядчиком выступает турецкий инжиниринговый холдинг Enka, начинавший строить этот объект вместе с Siemens.

www.interfax.ru/business/930056

Авто-репост. Читать в блоге >>> "Казаньоргсинтез" Проведение заседания совета директоров и его повестка дня

"Казаньоргсинтез" Проведение заседания совета директоров и его повестка дня

2. Содержание сообщения

2.1. Дата принятия председателем совета директоров (наблюдательного совета) эмитента решения о проведении заседания совета директоров (наблюдательного совета) эмитента или дата принятия иного решения, которое в соответствии с уставом эмитента, его внутренними документами или обычаями делового оборота является основанием для проведения заседания совета директоров (наблюдательного совета) эмитента: 08 ноября 2023 года....

Авто-репост. Читать в блоге >>> Как компании зарабатывают деньги. Производство фенола и ацетона

Как компании зарабатывают деньги. Производство фенола и ацетона

ПАО «Казаньоргсинтез». Фото ПАО «Сибур»

Предыдущая статья:

Как компании зарабатывают деньги. Производство кумола

Продолжаем двигаться по технологической цепочке к неонолам, следующая ступень — производство фенола. Фенол (гидроксибензол, карболовая кислота, химическая формула С6Н5ОН) выпускается промышленностью в виде белого кристаллического вещества, которое розовеет на воздухе (из-за окисления) и пахнет гуашью. Собственно, это гуашь пахнет фенолом (особенно старая), поскольку сделана с применением фенолпроизводных. Фенол довольно токсичен и канцерогенен — можете пугать детей, облизывающих кисточки с гуашью, «раком губы» — помогает прекратить вредную привычку. Но вообще гуашь вполне безопасна если её не есть, а фенол частенько встречается в съедобных растениях (в малых дозах), например в майоране или чернике. Когда-то убийственность фенола по отношению к микроорганизмам использовалась в хирургии для антисептических мероприятий.

На российских предприятиях фенол производят кумольным методом, основанным на окислении кумола C6H5CH(CH3)2 в гидропероксид кумола с дальнейшим разложением продукта окисления до фенола и ацетона CO(CH3)2 и разделением продуктов ректификацией.

Авто-репост. Читать в блоге >>> 🤔КазОргСин АП

🤔КазОргСин АП

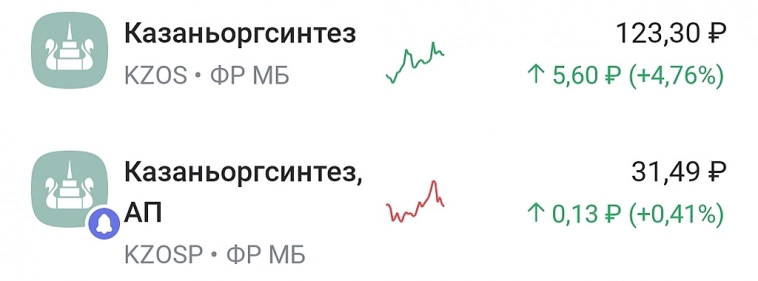

🥜В приветственном посту написал, что на карандаш взял эту бумагу. Приличная пауза у меня в ней получилась, но причина того, что я обратил на неë внимание не в том, что появилась волатильность или начались проливы. Причина в очень странном поведении обычки и префа.

🥜Не припомню я такого, что обычка вдруг поехала, а преф спит. Да и обычно было всегда на оборот, если обычка давала +1%, то преф +3%. Да в последнее время, это явление начало отходить, но что бы обычка почти +5%, а преф в нулях, это как то очень странно.

🥜Хочу понаблюдать за бумагой и немного разобраться в ситуации.

🐹Заходите к Хомяку в гости, поторгуем вместе:

t.me/+Vr8g1Fj1MZhkN2Iy

Не является индивидуальной инвестиционной рекомендацией.

Авто-репост. Читать в блоге >>> Казаньоргсинтез может приятно удивить

Казаньоргсинтез может приятно удивить📈 С момента нашей сентябрьской прожарки сектора отечественной нефтехимии прошло уже больше месяца, а цены на полимеры тем временем продолжают шаг за шагом обновлять свои многомесячные максимумы, что позволяет рассчитывать на позитивные финансовые результаты Казаньоргсинтеза по итогам 3 кв. 2023 года. В сентябре ценник на полимеры вырос на +23,7% (г/г) до 155,9 тыс. руб. за тонну, а в целом по итогам 3Q2023 рост составил почти +15% (г/г).

Думаю, все вы прекрасно знаете, что на Мосбирже торгуются акции двух нефтехимиков из Татарстана – Казаньоргсинтез и Нижнекамскнефтехим (НКНХ). Несмотря на то, что обе компании являются дочками СИБУРа, они разительно отличаются по производству продукции, финансовым показателям, дивидендной политике и даже долговой нагрузке.

❌ Последний показатель сейчас особенно актуален, поскольку у НКНХ на балансе есть немаленький валютный долг, и при ослаблении рубля компания фиксирует отрицательные курсовые разницы, что давит на чистую прибыль (в точности как у Сургутнефтегаза, только наоборот). Поскольку по итогам 3 кв. рубль «похудел» к евро на 5%, а львиная доля долга у нижнекамцев именно в европейской валюте, результаты по прибыли вновь разочаруют акционеров.

Авто-репост. Читать в блоге >>> Как компании зарабатывают деньги. Производство кумола

Как компании зарабатывают деньги. Производство кумола

ПАО «Казаньоргсинтез». Фото ПАО «Сибур»

Ещё одной группой продуктов, которую выпускает НКНХ, являются неонолы. Для их производства потребуется особое сырьё, которое на НКНХ нужно ещё привезти. Но и оно получается не сразу. Начнём рассказ о производственной цепочке неонолов, пожалуй, с кумола C6H5CH(CH3)2, который очень удачно выпускается на другом заводе Сибура — ПАО «Казаньоргсинтез».

Впервые кумол был выделен в 1840 г. из того, что вы можете найти у себя на кухне — семян кумина (зиры), и первоначально тоже назывался «кумин». Впоследствии немецкий химик Юстус фон Либих предложил для вещества название «кумол», что прижилось в немецком и русском языке. В англоязычной литературе принято название cumene (с суффиксом -ene как унифицированное для ароматических соединений), так же как и в большинстве европейских языков. На азербайджанском кумол называют поэтическим словом "İzopropilbenzol", что, конечно, ближе к научной номенклатуре.

Кумол (изопропилбензол, 2-фенилпропан) выпускается промышленностью в виде бесцветной прозрачной жидкости.

Авто-репост. Читать в блоге >>> Орскнефтеоргсинтез — Выкуп акций: 2362 руб/обыкн.; 1922 руб/привилег.

Орскнефтеоргсинтез — Выкуп акций: 2362 руб/обыкн.; 1922 руб/привилег.

nsddata.ru/ru/news/view/1027558

nsddata.ru/ru/news/view/1027556

Орскнефтеоргсинтез

Номинал 0,2 руб

3 575 615 обыкновенных акций

1 919 870 привилегированны акций

www.e-disclosure.ru/portal/files.aspx?id=931&type=1

Убыток 6 мес 2023г: 13,369 млрд руб против прибыли 21,232 млрд руб г/г

www.e-disclosure.ru/portal/files.aspx?id=931&type=3 Технический анализ акций компании Казаньоргсинтез (KZOS) с точки зрения позиционного трейдинга.

Технический анализ акций компании Казаньоргсинтез (KZOS) с точки зрения позиционного трейдинга.Друзья всех приветствую🤝

Был задан вопрос по поводу данной акции, рассмотрел со своей точки зрения, а именно: относительно графика, поведения цены и торговых объемов.

Всем удачной торговли и контролируйте свои риски🤝

Если видео было полезным прошу поддержать лайком👍 готов ответить на Ваши комментарии🤝

🔥Торговые идеи на каждый день здесь: t.me/TechincalllTrading

Авто-репост. Читать в блоге >>> "Казаньоргсинтез" Проведение заседания совета директоров и его повестка дня

"Казаньоргсинтез" Проведение заседания совета директоров и его повестка дня

2. Содержание сообщения

2.1. Дата принятия председателем совета директоров (наблюдательного совета) эмитента решения о проведении заседания совета директоров (наблюдательного совета) эмитента или дата принятия иного решения, которое в соответствии с уставом эмитента, его внутренними документами или обычаями делового оборота является основанием для проведения заседания совета директоров (наблюдательного совета) эмитента: 02 октября 2023 года....

Авто-репост. Читать в блоге >>> Казаньоргсинтез - есть ли существенный апсайд?

Казаньоргсинтез - есть ли существенный апсайд?

ПАО «Казаньоргсинтез» (КОС)— российская химическая компания и одноименное химическое предприятие. Является одним из крупнейших нефтехимических предприятий Российской Федерации и входит в группу СИБУР. Основное производство расположено в Казани. Предыдущий пост — краткий комментарий к отчету РСБУ за 1пол.2023 г.

Авто-репост. Читать в блоге >>>

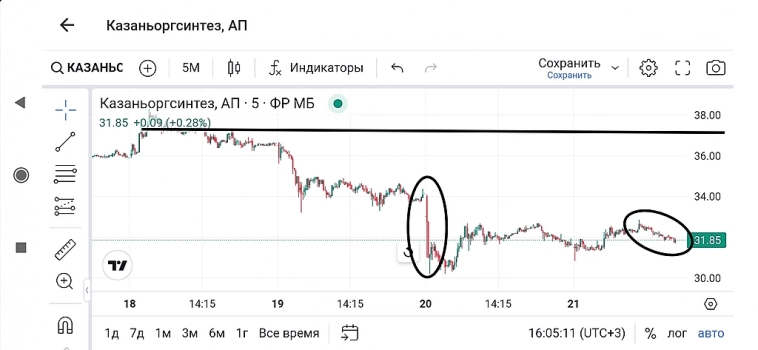

💡Казаньоргсинтез АП

💡Казаньоргсинтез АП

🍋В чате писали, что застряли на 37р. Посмотрел и не нашёл причины для покупки, если речь идёт о спекуляции. Почему я подумал о спекуляции, да потому что человек переживает и врят ли переживания были бы связаны со средне или долго сроком.

🍋Я же давал подробный алгоритм действий, как покупать и на что ориентироваться, тем более на падающем рынке.

🍋Нужно больше ждать свою сделку и вас должны интересовать, если речь о спекуляции, резкие проливы. Вот на 5ти минутке он обозначен. Ставьте колокольчик на -2-3% от текущей и не парьтесь, зазвенит, откроете график, если, норм то и нужно принимать решение.

🍋Не ведитесь на сползание цены, как например сейчас, из этого ничего хорошего не выйдет, так повышенная вероятность на успех не сложится.

❗️А вообще пока рынок падает, я бы спекулятивно этой стратегии и придерживался и игнорировал медленные сползания цены.

🐹Заходите к Хомяку в гости, поторгуем вместе:

t.me/+Vr8g1Fj1MZhkN2Iy

Не является индивидуальной инвестиционной рекомендацией.

Авто-репост. Читать в блоге >>>

префы на донышке, качаем

Андрей Ермаков, По префам платится фиксированный дивиденд 25 копеек, им красная цена 2,5 рублей.

Нефтехимики из Татарстана готовятся к росту производства

Нефтехимики из Татарстана готовятся к росту производства📣 Интерфакс накануне опубликовал интервью с исполнительным директором СИБУРа Павлом Ляховичем, которое невольно приковывает к себе внимание, хотя бы потому, что публичные “дочки” СИБУРа (Казаньоргсинтез и Нижнекамскнефтехим) редко мелькают в СМИ.

Предлагаю вашему вниманию основные тезисы из этого интервью:

✔️Производственные мощности по выпуску полимеров в мире загружены на 80%. Если до 2022 года в мире наблюдался высокий спрос на полимеры, то в течение последних полутора лет темп прироста замедляется, а маржинальность бизнеса многих нефтехимиков в мире страдает от высокой инфляции.

✔️Спрос на нефтехимическую продукции в Китае стабильно растёт на 5% в год, и этот рынок является драйвером мирового спроса.

✔️По итогам первой половины 2023 года отечественные нефтехимики увеличили выпуск продукции на +13% (г/г), что во многом вызвано сокращением импорта полимеров.

✔️Из 600 тыс. тонн этилена, которые будут производиться на новом комплексе ЭП-600 в Нижнекамске (НКНХ), 270 тыс. тонн будет направлено на Нижнекамскнефтехим, а 150 тыс. тонн — на Казаньоргсинтез. Решение по оставшейся части сырья в объёме 180 тыс. тонн будет принято в начале будущего года.

Авто-репост. Читать в блоге >>> 💡Казаньоргсинтез АП

💡Казаньоргсинтез АП

🍋Вот спекулятивные зоны в этой бумаге.

🍋Почему сейчас вообще открылся? Ситуация очень интересная и это я наблюдаю в первый раз. Обычно, если идëт движение, то префы дают большее движение в 2, 3, а то и в 4 раза, чем обычка. Сегодня же обычка намного сильнее префов и я такое наблюдаю впервые.

🍋К тому же в момент покупки префы снизились до +1%, а в обычка было +10%. Один раз сегодня эта тактика уже сработала! Посмотрим, что будет сейчас!

🐹Заходите к Хомяку в гости, поторгуем вместе:

t.me/+Vr8g1Fj1MZhkN2Iy

Не является индивидуальной инвестиционной рекомендацией.

Авто-репост. Читать в блоге >>> 📈Акции Казаньоргсинтеза выросли более, чем на 10% с 13:30 до 14:00 - спустя 2 часа после публикации отчетности по МСФО

📈Акции Казаньоргсинтеза выросли более, чем на 10% с 13:30 до 14:00 - спустя 2 часа после публикации отчетности по МСФО

Акции Казаньоргсинтеза выросли более, чем на 10% с 13:30 до 14:00 — спустя 2 часа после публикации отчетности по МСФО

Авто-репост. Читать в блоге >>>

Казаньоргсинтез - факторы роста и падения акций

- Регулярные дивиденды (22.04.2024)

- Снижение цен на полимеры в России. (22.04.2024)

- В условиях санкций довольно сложно “заглянуть” в будущие инвестпроекты, ввиду сложности оценки их выполнения, низкий темп роста производства. (22.04.2024)

Казаньоргсинтез - описание компании

Казаньоргсинтез - крупнейший отечественный производитель полимеров и сополимеров этилена, ведущее предприятие химической промышленности Российской Федерации, имеющее стратегическое значение для развития экономики Республики Татарстан и входящее в группу компаний ОАО «ТАИФ».87% выручки — это полимеры этилена и поликарбонаты.

85% продаж — внутренний рынок.

По данным за 2018 год, Казаньоргсинтез произвел:

40% российского полиэтилена

100% местного поликарбоната

сайт: http://www.kazanorgsintez.ru/

Прокси на результаты КОС = ППИ-СТ полимерный индекс, отражающий динамику изменения цен стандартных (крупнотоннажных, базовых) полимеров в России https://plastinfo.ru/ppi/ppist/

Финаме

Финаме БКС Мир Инвестиций

БКС Мир Инвестиций