IVA Technologies 29 мая открыл книгу заявок на IPO, в первый день она была переподписана в 4–5 раз. Финальная переподписка может достигнуть 15 раз, оценивая компанию в 28–30 млрд руб - Ъ

IVA Technologies, поставщик решений для видео-конференц-связи, 29 мая открыл книгу заявок на IPO, и уже в первый день она была переподписана по верхней границе в 4–5 раз. Финальная переподписка может достигнуть 15 раз, оценивая компанию в 28–30 млрд руб.

Индикативный ценовой диапазон установлен на уровне 280–300 руб. за акцию. В рамках IPO предложат до 11 млн акций, что составляет 11% от акционерного капитала. Сбор заявок завершается 3 июня, торги начнутся 4 июня.

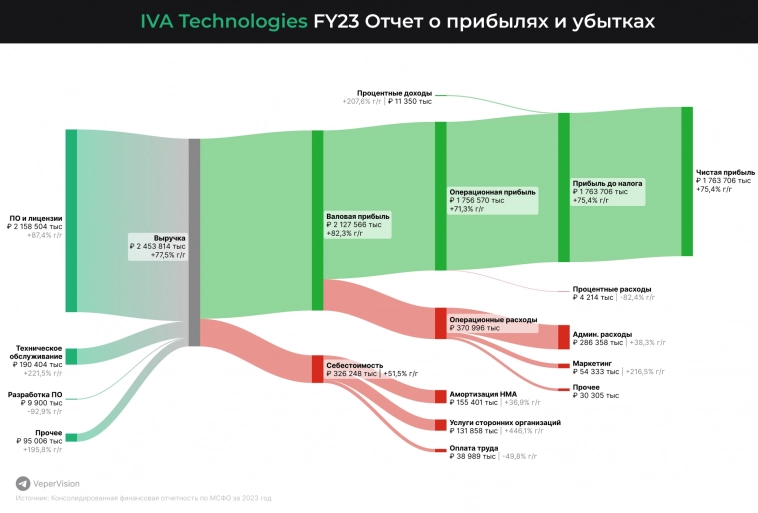

Аналитики ожидают, что выручка компании будет расти на 52% в год, с маржинальностью на уровне 67%. При капитализации в 30 млрд руб. форвардные P/E и P/S составят около 11х и 8х соответственно, что является приемлемым показателем.

Несмотря на высокий спрос, эксперты отмечают ряд рисков. Во-первых, компания оценивается дорого, без традиционного для IPO дисконта. Во-вторых, рынок IT-решений для корпоративных коммуникаций очень конкурентен, и возможное возвращение зарубежных игроков усилит конкуренцию.

Также IPO предполагает полный cash out без направления денег в развитие, что может свидетельствовать о желании владельцев получить средства сейчас. Среди других рисков – низкая ликвидность и высокая волатильность акций.

Авто-репост. Читать в блоге

>>>

Финаме

Финаме БКС Мир Инвестиций

БКС Мир Инвестиций