Обзор Интер РАО: финансовые результаты за 2020 г. по МСФО. Смена акцентов

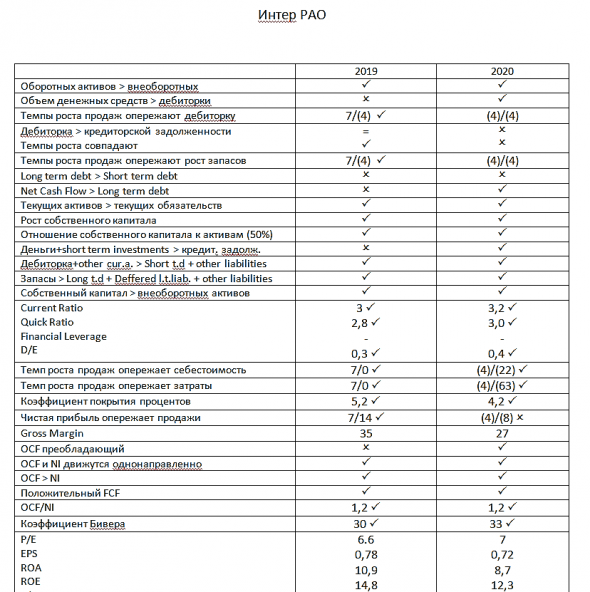

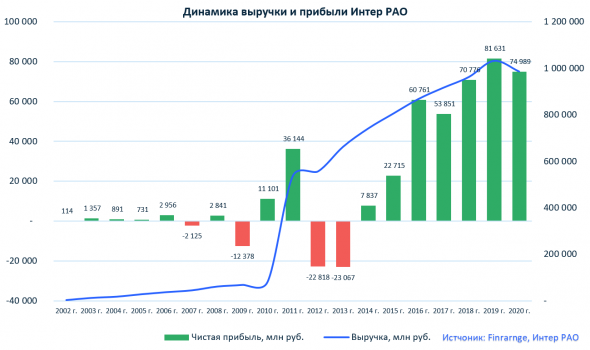

Интер РАО опубликовала финансовые результаты за 2020 г. по МСФО. Выручка компании снизилась на 4,4% по сравнению с 2019 г. – до 986,29 млрд руб. Чистая прибыль Интер РАО, несмотря на снижение деловой активности в связи с введением ограничительных мер для борьбы с распространением COVID-19 снизилась на 7,9% – до 75,5 млрд руб.

Снижение финансовых показателей связано с сокращением объёма экспортных поставок электроэнергии и снижением цен на рынке электроэнергии. В частности, снижение произошло в основных сегментах Трейдинг в России и Европе, а также Электрогенерация в Российской Федерации.

Интер РАО по-прежнему сокращает долговую нагрузку и увеличивает денежные средства на счетах компании. В этот раз снижению долго способствовало падение процентных ставок, так как 57% структуры по займам и кредитам занимают обязательства с плавающими процентными ставками.

Авто-репост. Читать в блоге

>>>

Финаме

Финаме БКС Мир Инвестиций

БКС Мир Инвестиций