Ремора, Интер РАО платит дивиденды, ФСК Россети — несколько лет подряд скорее всего платить не будет. Кроме того, у ИнтерРАО огромная сумма ...

Markitant, ИРАО я не смотрел до выходных отчетность полностью…

было не интересно, так как компания не оценена ниже плинтуса и не входит в круг интереса для моих личных инвестиций.

но хочу вас расстроить....

по РБСУ Капитал ИРАО = 480 млрд.р., то есть чуть больше чем на уровне рынка. при рыночной капитализации 420 млрд.р.

а вот по МСФО Капитал 860 млрд.р

разницу знаете между МСФО и РСБУ ?

РСБУ = отчетность головной компании.

то есть денежная подушка лежит не внутри ИРАО… далее продолжать или сами догадаетесь?

доходность в 5-6% годовых просто не интересна, лучше деньги на депозит в банк положить.

![]()

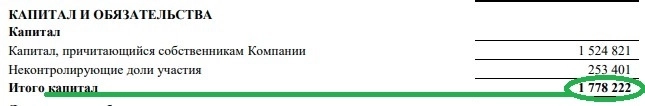

а если мы посмотрим на РСБУ и МСФО ФСК Россетей, то там разница не велика...

1800 млрд.р и 1625млрд. при рыночной капитализации в 250 млрд.р.

что так, что так недооценка кратная… когда компания начнет выплачивать дивиденды доходность составит порядка 50% к текущей цене в рынке, так что тут можно и подождать как диввыплат так и роста стоимости в в 3-4 раза…

если посмотрим Чистую прибыль Россетей по РСБУ за 9м23г. она в 2 раза выше рыночной стоимости (у ИРАО 20-25% от цены)…

вот и прикиньте что интереснее получать 5% годовых или через какое то время рост стоимости в 3-4 раза и доход на вложение 40-50% годовых…

![]()

скрин отчета ФСК Россетей за 9 месяцев 2023г. при цене в рынке = 0,12р!!!

Финаме

Финаме БКС Мир Инвестиций

БКС Мир Инвестиций