| Число акций ао | 100 000 млн |

| Номинал ао | 0.001 руб |

| Тикер ао |

|

| Капит-я | 58,1 млрд |

| Выручка | 386,3 млрд |

| EBITDA | 69,0 млрд |

| Прибыль | 18,9 млрд |

| Дивиденд ао | – |

| P/E | 3,1 |

| P/S | 0,2 |

| P/BV | – |

| EV/EBITDA | 1,0 |

| Див.доход ао | 0,0% |

ФИКС ПРАЙС акции

-

Сентябрь стал для Fix Price наиболее сильным месяцем прошедшего квартал - Велес Капитал

Сентябрь стал для Fix Price наиболее сильным месяцем прошедшего квартал - Велес Капитал

Ритейлер Fix Price представит свои финансовые и операционные результаты за 3К 2023 г. завтра, 31 октября.

Мы полагаем, что благодаря нормализации базы сравнения результаты группы должны были улучшиться относительно предыдущего отчетного периода. Темпы роста продаж могли ускориться почти до 7% г/г при, как мы ожидаем, негативной динамике LFL. Выйти на положительную динамику сопоставимых продаж ритейлер, вероятно, сможет в 4К. На рентабельность EBITDA серьезное давление продолжают оказывать расходы на персонал, так что мы ожидаем снижения показателя до уровня 17,4%. Наша текущая рекомендация для расписок Fix Price «Покупать» с целевой ценой 437 руб. за бумагу.

Согласно нашим расчетам, выручка компании по итогам отчетного периода увеличилась на 6,7% г/г. Темпы роста, как мы предполагаем, ускорились благодаря смягчению эффекта высокой базы сравнения по мере приближения к концу года. Мы полагаем, что сентябрь стал наиболее сильным месяцем прошедшего квартала. Сопоставимые продажи, по нашим оценкам, все еще демонстрировали отрицательную динамику, и ситуация может исправиться только по итогам следующего отчетного периода.

Авто-репост. Читать в блоге >>> Новый листинг ГДР Fix Price не должен повлиять на торги на Московской бирже - Атон

Новый листинг ГДР Fix Price не должен повлиять на торги на Московской бирже - Атон

ГДР Fix Price допущены к торгам на AIX

ГДР будут допущены к торгам на международной бирже Астаны с 17 октября под тикером FIXP.Y. У Группы нет планов по выпуску новых акций, и она намерена сохранить листинг на Лондонской и Московской биржах. Напомним, на прошлой неделе Fix Price объявила о планах редомициляции в Казахстан.

Новость потенциально позитивна для международных инвесторов, которые могут получить новые инфраструктурные возможности для торговли ГДР. Новый листинг не должен повлиять на торги на Мосбирже.

Атон

Авто-репост. Читать в блоге >>>

Успешное завершение редомициляции упростит корпоративное управление Fix Price - Атон

Успешное завершение редомициляции упростит корпоративное управление Fix Price - Атон

Fix Price планирует редомициляцию в Казахстан

Совет директоров Fix Price объявил о созыве 9 ноября внеочередных общих собраний акционеров по вопросу редомициляции. Компания планирует провести перерегистрацию в Международном финансовом центре «Астана» (МФЦА) в Казахстане. Fix Price намерена сохранить текущую программу глобальных депозитарных расписок, а также листинги на Лондонской фондовой бирже (LSE) и Московской бирже (MOEX) после редомициляции.

Новость позитивна для компании. Успешное завершение редомициляции не только упростит корпоративное управление Fix Price, но и теоретически даст компании возможность выплачивать дивиденды. По нашим оценкам, при распределении на дивиденды 50% чистой прибыли их сумма за 2023 год может превысить 15 рублей на акцию, что соответствует дивидендной доходности более 4%. Отсутствие долга (соотношение Чистый долг / EBITDA на июнь 2023 составляло 0,1х) предполагает, что компания может выплатить более щедрые дивиденды.

Атон

Авто-репост. Читать в блоге >>> Fix Price объявил о редомициляции

Fix Price объявил о редомициляции

Fix Price сообщил, что планирует редомициляцию в Казахстан на чем подскочили котировки.

Но не стоит спешить праздновать. Если компания возобновит выплату дивидендов, то акционеры на Мосбирже все равно ничего не получат. Это мы знаем из кейса Полиметала, который также переехал и сказал, что пока нет такой возможности. Справедливости ради, надо отметить, что тот же Полиметал говорит, что это может измениться («как» пока не говорят).

В годовом отчете Fix Price мы не найдем структуру собственников, а именно как и через какие компании они держат акции. Последний годовой отчет это выглядит так:

Авто-репост. Читать в блоге >>> Fix-Price планирует перерегистрироваться с Кипра в Казахстан

Fix-Price планирует перерегистрироваться с Кипра в Казахстан

Fix-Price планирует перерегистрироваться с Кипра в Казахстан

Авто-репост. Читать в блоге >>>

Вот же угораздило сюда вляпаться

Хорошо хоть на 1% от депо…

держите акции, смотрите на график, максимумы за месяц ждите

🛒 Fix Price (FIXP) - почему опять снижается трафик в магазинах?

🛒 Fix Price (FIXP) - почему опять снижается трафик в магазинах?

▫️Капитализация: 304 млрд / 358₽ за расписку

▫️Выручка ТТМ: 282 млрд

▫️EBITDA ТТМ: 52 млрд

▫️Чистая прибыль ТТМ: 36 млрд

▫️Net debt/EBITDA:-0,2

▫️P/E TTM:8,5

▫️P/E fwd 2023:8

▫️fwd дивиденд за 2023: 0%

Телеграм: t.me/+Sh-aXTTRdpMyYzky

👉 Отдельно выделю результаты за 1П2023г:

▫️Выручка: 136 млрд ₽ (+3% г/г)

▫️скор. EBITDA: 24 млрд ₽ (-7,3% г/г)

▫️скор. Чистая прибыль: 20 млрд ₽ (+180% г/г)

✅ Глобальная экспансия Fix Price продолжается и теперь магазины компании есть уже в 8 странах помимо РФ. Сейчас зарубежный сегмент насчитывает 611 магазинов (10% от общего числа).

✅ Чистый долг компании (без учета обязательств по аренде) стал отрицательным: денежная позиция на балансе уже превысила9,8 млрд рублей. Рост ставок особо эффекта на финансовые показатели компании не окажет.

❌ LFL продажи по итогам 1П 2023г снизились на 6,6% г/г. Менеджмент объясняет это высокой базой 1П 2022г и общей экономической обстановкой, но практически все остальные представители сектора продемонстрировали результаты значительно лучше.

Авто-репост. Читать в блоге >>> Товары торговой сети Fix Price теперь можно заказать на Маркет Деливери, Яндекс Маркете и «Еде»

Товары торговой сети Fix Price теперь можно заказать на Маркет Деливери, Яндекс Маркете и «Еде»

Сеть магазинов низких фиксированных цен Fix Price запустила продажу своих товаров через «Маркет Деливери», «Яндекс Еду» и «Маркет» с быстрой доставкой. Покупатели этих сервисов могут зайти в виртуальный магазин Fix Price, собрать корзину и получить выбранные товары с доставкой от 30 минут.

Сервисы уже начали привозить покупки из около 260 магазинов Fix Price в 72 городах России (Москва, Санкт-Петербург, Казань, Краснодар, Екатеринбург, Волгоград, Ростов-на-Дону и другие), а в будущем география присутствия станет еще шире.

Подробнее на Retail.ru:

www.retail.ru/news/set-fix-price-zapustila-dostavku-tovarov-cherez-servisy-yandeksa/

Авто-репост. Читать в блоге >>>

Николай Иванов, Монополист в сфере низких фиксированных цен на товары. Назовите мне крупнейшую сеть в этой сфере!

Хомяк Хомякович,

фиксированные цены эт о что такое? Какую выгоду это дает мне?

99 рублей на бутылку колу и 199 рублей за банку кофе?

Ну я захожу в соседнюю пятерочку и покупаю такую же колу за 102 рубля и такое же кофе за 185 рублей.

А если захожу в светофор то покупаю такую же колу за 85 рублей, а такую же банку кофе за 170 рублей.

И в чем фиксированность эти цен? в том, что циферки красивые? 99, 55, 66, 555? нумерология и эзотэрика? ну в соседних магазинах эти же товары с циферками 98, 56 ,67, 552

В чем выражается монополизм? И в чем мне польза, как покупателю?

В чем так сказать УТП(УНИКАЛЬНОЕ торговое предложение). Вот Яндекс, мне все это барахло, что продается на фикс прайсе доставит на дом бесплатно зачастую еще и дешевле и с более широким ассортиментом (от еды и продуктов, до всяких безделушек, посуды и пищевых контейнеров, что продает фикс прайс)

Хомяк Хомякович, В каком месте монополист? Тотальная лобовая конкуренция с магнитом икс 5. с нищемаркетами типа светофора, доброцена И марке...

Николай Иванов, Монополист в сфере низких фиксированных цен на товары. Назовите мне крупнейшую сеть в этой сфере! сегодня ожидаем: В Индекс МосБиржи и РТС войдут: POSI, QIWI, UPRO, SELG, а покинут FIXP

сегодня ожидаем: В Индекс МосБиржи и РТС войдут: POSI, QIWI, UPRO, SELG, а покинут FIXP

см. календарь по акциям

Сергей Пирогов, Не смешите. ru.tradingview.com/news/reuters.com,2023:newsml_L8N3AJ1OX:0/

Компания отлично себя чувствует, монополист в свое...

Хомяк Хомякович, В каком месте монополист? Тотальная лобовая конкуренция с магнитом икс 5. с нищемаркетами типа светофора, доброцена И маркетплейсами.

Ну да можно конечно сделать все цены 666 рублей, сделать треугольные помещения магазинов., шестиконечные ценники .

И называть свою компанию монополистом среди продавцов по 666 рублей в треугольных магазинах с шестиконечными ценниками.

Монополист — это РЖД, Транснефть Россети и т.д.

Фикс прайс — абсолютно в конкурентном сегменте работает. Да есть определенное позиционирование. Но если покупателю не нравиться цена или сервис он из фикс прайса выходит, проходит 10 метров и покупает в пятерочке все то же самое, но выложенное другим спосом. А если этого нет в пятерочке, то заходи в смартфон набирает на вайлдберрис или Яндекс маркете и покупает.

А монополизм — это когда ты и рад бы купить в другом месте, но физически не можешь и вынужден терпеть любое хамство и любые завышенные цены.

Сергей Пирогов, Не смешите. ru.tradingview.com/news/reuters.com,2023:newsml_L8N3AJ1OX:0/

Компания отлично себя чувствует, монополист в свое...

Хомяк Хомякович, давно уже не монополист, и последние показатели прибыли «дутые» за счет валютной переоценки и налогов. В реальности компания там же где и год назад.

Fix Price: Больше не компания роста? Компания Fix Price второй квартал подряд представляет слабые результаты. Выручка за квартал выросла все...

Сергей Пирогов, Не смешите. ru.tradingview.com/news/reuters.com,2023:newsml_L8N3AJ1OX:0/

Компания отлично себя чувствует, монополист в своей сфере. В мае этого года они вышли на рынок Армении, компания развивается. Fix Price: Больше не компания роста?

Fix Price: Больше не компания роста?Компания Fix Price второй квартал подряд представляет слабые результаты. Выручка за квартал выросла всего на 0,9% г/г (в 1П +3% г/г). LFL-продажи (продажи без учета открытия новых магазинов за последние 12 мес.) во 2 кв. снизились на 7,9% г/г, что было самым слабым показателем в секторе. При этом EBITDA компании в 1П 2023 г. уменьшилась на 13,2% г/г. Что происходит с бизнесом компании и как мы смотрим на ее инвестпривлекательность — давайте разбираться.

Слабая динамика LFL-продаж может быть связана с изменением потребительских привычек.

LFL-продажи во 2 кв. 2023 г. снизились на 7,9% г/г (в предыдущем квартале снижение было на 5,1% г/г). Причина — уменьшение трафика на 9,6% г/г, в то время как средний чек вырос на 1,8% г/г.

Компания объясняет слабую динамику высокой базой прошлого года (во 2 кв. 2022 г. LFL-продажи увеличились на 15,5% г/г), когда потребители закупались впрок на фоне растущей инфляции и ожидания дефицита. Во 2 кв. этого года потребитель был сдержан в покупках (ограничивал незапланированные траты, особенно на хозяйственные мелочи).

Авто-репост. Читать в блоге >>> Пособие по тому, как надо проводить IPO как растущая компания с P/E=35😁

Пособие по тому, как надо проводить IPO как растущая компания с P/E=35😁

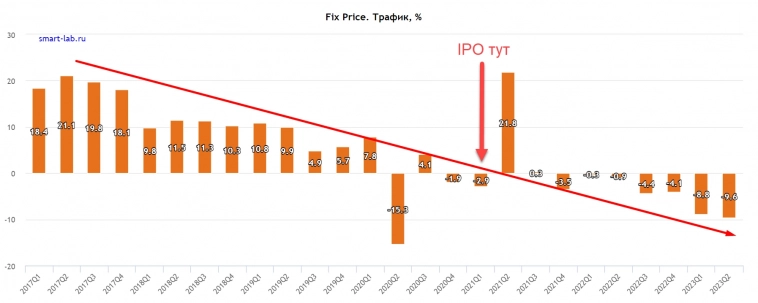

В момент IPO FixPrice в марте 2021 года я писал:

«FIXPRICE менее интересная компания, и не пузырь, а просто компания с максимально натянутой оценкой капитализации, на грани пузыря практически»

Для тех кто не в состоянии прочитать график: до проведения IPO темпы прироста трафика магазинов FIXP начали падать и к моменту IPO трафик уже не рос. А после IPO трафик начал аккуратно падать, а во 2 квартале 2023 падение трафика рекордное (за исключением ковидного квартала)

Авто-репост. Читать в блоге >>> Fix Price - как выглядит самый переоцененный ритейлер

Fix Price - как выглядит самый переоцененный ритейлерВышел отчет FixPrice за 1-ое полугодие, компания продолжает терять трафик, сохраняя неплохую рентабельность.

Авто-репост. Читать в блоге >>> Рентабельность бизнеса Fix Price снижается

Рентабельность бизнеса Fix Price снижаетсяКомпания опубликовала финансовые результаты за I полугодие 2023 года. Расписки реагируют на отчетность снижением и теряют более 3%.

Ключевые показатели:

• Выручка: 135,7 млрд руб., +3,0% г/г

• Скорректированная EBITDA: 24,1 млрд руб., -7,3% г/г

• Рентабельность по EBITDA: 17,8%, -2,0 п.п. г/г

• Чистая прибыль: 19,6 млрд руб., рост в 3,9 раза г/г

👇 Темп роста выручки существенно замедлился по сравнению с I полугодием 2022 г., тогда прирост был +24,2% г/г. Во многом это обусловлено высокой базой прошлого года, когда население увеличило закупки на фоне ускорения инфляции и в ожидании дефицита товара.

По сопоставимым магазинам в II квартале 2023 г. год к году сократился трафик (-9,6%) и продажи (-7,9%), а рост среднего чека чисто символический (+1,8%).

Показатель выручки поддержало то, что Fix Price продолжает открывать новые магазины. По итогам I полугодия 2023 г. количество чистых открытий составило 376: в I квартале – 185, в II квартале – 191.

Авто-репост. Читать в блоге >>> Опубликованные финансовые результаты Fix Price за 1 полугодие слабые - Атон

Опубликованные финансовые результаты Fix Price за 1 полугодие слабые - Атон

Fix Price: финансовые результаты за 1П23

В 1П23 выручка выросла на 3.0% г/г до 135.7 млрд руб. (сопоставимые продажи -6.6% г/г, торговые площади +15.0%). Во 2К23 выручка увеличилась на 0.9% г/г до 69.8 млрд руб., LfL- продажи снизились на 7.9% (средний чек +1.8% г/г, трафик -9.6% г/г). Валовая рентабельность в 1П23 выросла на 0.3 пп до 33.3%. SG &A-расходы за вычетом амортизации в процентах от выручки выросли на 1.9 пп г/г до 15.7%. В результате скорректированная EBITDA по стандартам МСФО 16 упала на 7.3% г/г до 24.1 млрд руб., а рентабельность EBITDA составила 17.8% (-2.0 пп). Чистая прибыль за период подскочила на 286% г/г до 19.7 млрд руб. преимущественно благодаря доходу по налогу на прибыль в размере 3.0 млрд руб. за счет высвобождения резервов по налогу на прибыль. Чистый долг упал на 86.6% г/г до 3.5 млрд руб.

Мы считаем результаты в целом слабыми. Более всего нас тревожит продолжающееся сокращение LfL-трафика (-9.6% во 2К23), несмотря на улучшение благосостояния потребителей.

Авто-репост. Читать в блоге >>> Fix Price: Финансовые результаты (1П23 МСФО)

Fix Price: Финансовые результаты (1П23 МСФО)Ритейлер Fix Price представил свои операционные и финансовые результаты за 2К и 1П 2023 г., которые мы в целом считаем нейтральными. Выручка компании во 2К увеличилась менее чем на 1% г/г при падении сопоставимых продаж почти на 8%, что несколько ниже наших оценок. Темпы открытий магазинов соответствуют заявлениям компании и остаются стабильными. При этом рентабельность EBITDA как по итогам 2К, так и первой половины года была выше прогноза. Мы ожидаем, что при нормализации базы сравнения результаты группы улучшатся, и это должно произойти уже во второй половине текущего года.

Наша рекомендация для расписок Fix Price «Покупать».

Подробнее — veles-capital.ru/analytics/article/fix_price_finansovye_rezultaty_1p23_msfo

Авто-репост. Читать в блоге >>> Темпы роста Fix Price продолжают замедляться - Финам

Темпы роста Fix Price продолжают замедляться - Финам

Сегодня Fix Price отчиталась по МСФО за первое полугодие 2023 года. Выручка ритейлера выросла на 3,0% г/г до 135,7 млрд руб., EBITDA скорр. (МСФО 16) сократилась на 7,3% г/г до 24,1 млрд руб., а чистая прибыль увеличилась на 22,0% г/г до 9,3 млрд руб. Отметим, что сильная динамика чистой прибыли связана с разовыми факторами, занизившими прибыль в прошлом году.

Скромный рост выручки практически весь пришёлся на увеличение числа магазинов на 14,7% г/г. За первое полугодие компания увеличила число магазинов на 376, что согласуется с планом чистый открытий на год в 750 штук.

При этом очередной квартал крайне слабую динамику показывают LFL показатели. По итогам первого полугодия LFL продажи снизились на 6,6% г/г. Во втором квартале LFL трафик упал на 9,6% г/г, а средний чек вырос всего на 1,8% г/г, что ниже уровня инфляции. Менеджмент объясняет слабые LFL показатели высокой базой прошлого года, а также сохраняющейся неуверенностью потребителей. Однако, на наш взгляд, это лишь частично объясняет сокращение трафика и локально мы можем наблюдать снижение интереса покупателей к формату Fix Price.

Авто-репост. Читать в блоге >>>

ФИКС ПРАЙС - факторы роста и падения акций

- Нет долга (20.10.2023)

- Рентабельность компании по итогам 2020 составила феноменальные 10% - выше, чем у всех представителей продовольственной розницы (28.02.2024)

- Компания БЫЛА монополистом в сегменте. В 2020 году на эту поляну вышли X5 (сеть "Чижик"), Магнит (сеть "Моя цена"), Лента ("365+") (29.03.2021)

- 15-16 млрд руб компания планирует вложить в строительство новых складских комплексов в течение 4-5 лет. (11.10.2021)

- Трафик существенно сократился, выручка стагнирует (20.10.2023)

- Самый дорогой ритейлер по мультипликаторам (20.10.2023)

- В 2023 резко увеличили выплаты менеджменту, которые составили >40% от дивидендной выплаты акционерам (28.02.2024)

ФИКС ПРАЙС - описание компании

Fix Price — российская сеть магазинов в формате «магазин фиксированных цен», управляющая компания ООО «Бэст Прайс». Сеть включает в себя 3 306 магазинов, работающих в 830 населённых пунктах в 74 регионах России, а также в Грузии, Казахстане, Латвии, БеларусиОсновано: 2007 год

Основатели: Сергей Ломакин, Артем Хачатрян.

IPO: 10 марта 2021 на Лондонской Бирже

Объем размещения 178,37 млн (увеличен со 170 млн из-за ажиотажного спроса)

Оценка в $8,3 млрд, которая получается по верхней цене диапазона $9,75/GDR (721руб).

IPO в форме cash-out: деньги от IPO пошли в карман акционеров (Ломакин, Хачатрян, Марафон груп, Goldman Sachs)

Финаме

Финаме БКС Мир Инвестиций

БКС Мир Инвестиций