| Число акций ао | 850 млн |

| Номинал ао | — |

| Тикер ао |

|

| Капит-я | 144,5 млрд |

| Выручка | 317,6 млрд |

| EBITDA | 38,3 млрд |

| Прибыль | 22,3 млрд |

| Дивиденд ао | 35,3137 |

| P/E | 6,5 |

| P/S | 0,5 |

| P/BV | – |

| EV/EBITDA | 4,0 |

| Див.доход ао | 20,8% |

| Fix Price Календарь Акционеров | |

| 06/08 Делистинг расписок с Мосбиржи | |

| 20/08 Начало торгов акциями | |

| Прошедшие события Добавить событие | |

Fix Price акции

-

🔥🔥🔥IPO FIX PRICE

🔥🔥🔥IPO FIX PRICE

FIX PRICE ПЛАНИРУЕТ 1-4 МАРТА СОБИРАТЬ ЗАЯВКИ ИНВЕСТОРОВ В РАМКАХ IPO, ПРЕДПОЛАГАЕМАЯ ДАТА НАЧАЛА ТОРГОВ — 10 МАРТА

#Вкратце: #FixPrice

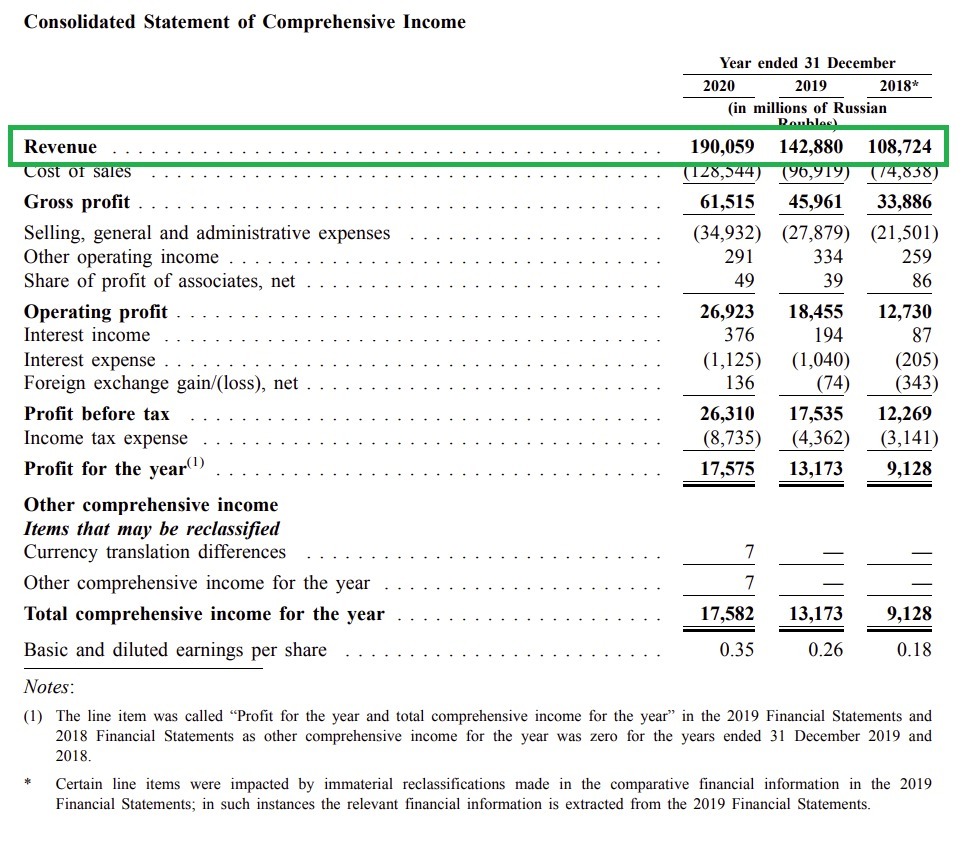

По собственным данным, в 2020 году выручка Fix Price выросла на 33% до 190,1 млрд рублей, а чистая прибыль составила 17,6 млрд рублей. В 2019 году выручка Fix Price составила 142,9 млрд рублей, чистая прибыль — 13,2 млрд рублей.

Fix Price открыла 4 000-й магазин

Группа компаний Fix Price, международная и крупнейшая российская сеть магазинов низких фиксированных цен, сообщила об открытии 4 000-го магазина. Юбилейным магазином стала торговая точка в г. Бузулуке Оренбургской области.

Сеть Fix Price имеет широкую географию присутствия и активно растет: с 30 июня 2020 года общее количество торговых точек сети увеличилось на 227 магазинов, с начала 2020 года – на 488 магазинов. Эффективная бизнес-модель, 100%-ая стандартизация торговых точек, а также высокий уровень автоматизации позволяют масштабировать сеть и открывать новые магазины в рекордно короткие сроки, отмечают в компании. В настоящее время Fix Price присутствует в 78 из 85 регионов России.

Авто-репост. Читать в блоге >>>

ВТБ Капитал оценил Fix Price в диапазоне ₽752-854 млрд

ВТБ Капитал (один из организаторов IPO сети магазинов Fix Price) оценивает компанию в диапазоне 752-854 млрд рублей или $10,2-11,6 млрд.

Об этом рассказал источник в финансовых кругах

источник

Авто-репост. Читать в блоге >>>

редактор Боб, Да лихо загибают! Кто больше 40яр$!

ВТБ вчера предлагал поучавствовать в IPO с минимальной суммой в $1000, сегодня сумма изменилась в ....$50000(пятьдесят! тысяч хуе)… даже не знаю какие выводы делать…

Max Otto Stierlitz,

Так же, прифигел чутка. Уже подготовил 1500 на закуп, но теперь воздержусь.

Александр Лихтенберг, видимо на фоне IPO Озона спрос большой и ВТБ решил просто «отсечь нищету» одним махом… а вдруг это «многоходовочка» и 1 марта они «понизят планку до $2000-$3000», чтобы засадить побольше народа....:))

ВТБ вчера предлагал поучавствовать в IPO с минимальной суммой в $1000, сегодня сумма изменилась в ....$50000(пятьдесят! тысяч хуе)… даже не знаю какие выводы делать…

Max Otto Stierlitz,

Так же, прифигел чутка. Уже подготовил 1500 на закуп, но теперь воздержусь. ВТБ вчера предлагал поучавствовать в IPO с минимальной суммой в $1000, сегодня сумма изменилась в ....$50000(пятьдесят! тысяч хуе)… даже не знаю какие выводы делать…

ВТБ вчера предлагал поучавствовать в IPO с минимальной суммой в $1000, сегодня сумма изменилась в ....$50000(пятьдесят! тысяч хуе)… даже не знаю какие выводы делать… Сеть магазинов «все по 50 рублей» Fix Price может быть оценена в ходе IPO до $11,5 млрд

Сеть магазинов «все по 50 рублей» Fix Price может быть оценена в ходе IPO до $11,5 млрдСеть магазинов «все по одной цене» Fix Price может повторить успех Ozon, который на волне пандемического роста e-commerce провел сверхуспешное IPO в США и сейчас стоит больше $12 млрд. Как выяснил Forbes, организаторы установили для предстоящего размещения Fix Price в Лондоне диапазон оценки $7–11,5 млрд. В эпоху снижения доходов населения формат dollar store растет на 30% в год.

Авто-репост. Читать в блоге >>>

В IPO Fix Price разумно участвовать, если ориентир стоимости бизнеса будет не выше $4,4 млрд - АК Барс Финанс

В IPO Fix Price разумно участвовать, если ориентир стоимости бизнеса будет не выше $4,4 млрд - АК Барс Финанс

Ритейлер Fix Price, управляющий сетью магазинов фиксированных цен, планирует провести IPO на Лондонской фондовой бирже. Компания планирует подать заявку на включение глобальных депозитарных расписок в сегмент стандартного листинга официального списка Управления по финансовому регулированию и надзору Великобритании, а также о допуске GDR к торгам на основном рынке Лондонской фондовой биржи и на Московской бирже, говорится в сообщении Fix Price.

Ожидается, что депозитарные расписки компании начнут торговаться в марте на LSE. Диапазон цены пока не объявлен. Мы полагаем, что разумно участвовать в IPO, если ориентир стоимости бизнеса будет не выше $4,4 млрд.

ИК «АК БАРС Финанс»

О компании. Fix Price — крупнейшая в России сеть магазинов фиксированных цен. Компания была основана Сергеем Ломакиным и Артемом Хачатряном в 2007 году. Головная структура ритейлера — Fix Price Group Ltd. (ранее Meridan Management Ltd.) зарегистрирована в мае 2008 г. в Tratola, British Virgin Islands.

Компания Fix Price Group Ltd управляет одноименной сетью магазинов товаров повседневного спроса по нескольким категориям фиксированных низких цен. Изначально все товары продавались по 30 рублей, в дальнейшем компания расширяет число категорий, увеличивая предложение продуктов питания, а также число ценовых сегментов. На текущий момент предложение товаров сосредоточено всего в семи категориях — нижняя составляет 50 рублей, верхняя — 249 рублей.

Авто-репост. Читать в блоге >>> ВТБ Капитал оценил Fix Price в диапазоне ₽752-854 млрд

ВТБ Капитал оценил Fix Price в диапазоне ₽752-854 млрд

ВТБ Капитал (один из организаторов IPO сети магазинов Fix Price) оценивает компанию в диапазоне 752-854 млрд рублей или $10,2-11,6 млрд.

Об этом рассказал источник в финансовых кругах

источник

Авто-репост. Читать в блоге >>>

Fix Price подтверждает намерение выйти на Основной рынок Лондонской фондовой биржи - компания

Fix Price подтверждает намерение выйти на Основной рынок Лондонской фондовой биржи - компания

Fix Price подтверждает свое намерение подать заявку на допуск своих ГДР в стандартный сегмент Листинга (the Official List of the FCA) Официального списка FCA и к торгам на основном рынке ценных бумаг Лондонской фондовой биржи и на Московской бирже.

Окончательная цена предложения в отношении Оферты будет определена после завершения процесса формирования книги заявок.

Ожидается, что допуск на LSE произойдет в марте 2021 года.

Подтверждение деталей предложения

- ГДР будут предложены некоторыми существующими акционерами Компании (вместе — «Продающими акционерами»). Продающие акционеры включают:

- (i) Luncor Оверсиз С. А. (инвестиционный транспортного средства, принадлежащего одному из основателей компании, Артем Хачатрян) («Luncor»);

- (ii) LF Group DMCC (инвестиционная компания, принадлежащая одному из основателей, Сергей Ломакин);

- (iii) Samonico Holdings Ltd (инвестиционная компания Marathon Group); и

Авто-репост. Читать в блоге >>> Fix Price Group Ltd. - Отчетность мсфо за 2020 год

Fix Price Group Ltd. - Отчетность мсфо за 2020 год

Fix Price Group Ltd.

Общий долг на 31.12.2017г: 19,418 млрд

Общий долг на 31.12.2018г: 22,041 млрд

Общий долг на 31.12.2019г: 42,207 млрд

Общий долг на 31.12.2020г: 85,716 млрд

Выручка 2017г: 80,652 млрд руб

Выручка 2018г: 108,724 млрд руб

Выручка 2019г: 142,880 млрд руб

Выручка 2020г: 190,059 млрд руб

Прибыль 2017г: 5,563 млрд руб

Прибыль 2018г: 9,128 млрд руб

Прибыль 2019г: 13,173 млрд руб

Прибыль 2020г: 17,575 млрд руб

ir.fix-price.com/investors/regulatory_disclosure/financial_statements

ir.fix-price.com/investors/key_figures/

Справедлива ли оценкаВ ходе IPO ретейлер может привлечь как минимум $1 млрд, писала Financial Times. Компания может быть оценена в $6 млрд. Ее IPO может стать крупнейшей на LSE сделкой для российских компаний с 2017 года, отмечает издание.

Авто-репост. Читать в блоге >>> Fix Price Group Ltd на Мосбирже)

Fix Price Group Ltd на Мосбирже)

Включить «20» февраля 2021 года в раздел «Первый уровень» Списка ценных бумаг, допущенных к торгам в ПАО Московская Биржа, в связи с получением соответствующего заявления:

1Глобальные депозитарные расписки, представляющие обыкновенные акции Фикс Прайс Груп Лтд (Fix Price Group Ltd), ISIN – US33835G2057, торговый код – FIXP.

Авто-репост. Читать в блоге >>> ГДР Fix Price допущены к торгам на Московской бирже

ГДР Fix Price допущены к торгам на Московской биржеВ соответствии с Правилами листинга ПАО Московская Биржа Председателем Правления «20» февраля 2021 года приняты следующие решения:

1. Включить «20» февраля 2021 года в раздел «Первый уровень» Списка ценных бумаг, допущенных к торгам в ПАО Московская Биржа, в связи с получением соответствующего заявления:

1.1.Глобальные депозитарные расписки, представляющие обыкновенные акции Фикс Прайс Груп Лтд (Fix Price Group Ltd), ISIN – US33835G2057, торговый код – FIXP.

сообщение

Авто-репост. Читать в блоге >>> [Переслано от FlashTraderNews4Bot]

[Переслано от FlashTraderNews4Bot]

⚠️Включить «20» февраля 2021 года в раздел «Первый уровень» Списка ценных бумаг, допущенных к торгам в ПАО Московская Биржа, в связи с получением соответствующего заявления:

1Глобальные депозитарные расписки, представляющие обыкновенные акции ❗️Фикс Прайс Груп Лтд (Fix Price Group Ltd), ISIN – US33835G2057, торговый код – FIXP. #id43 #micex(+) #MOEX #новости(+) Fix Price: что нужно знать перед IPO

Fix Price: что нужно знать перед IPO

Сеть магазинов дешевых товаров Fix Price проведет IPO на Лондонской бирже. Financial Times написала, что ритейлер будет оценен в $6 млрд, что совпадает с ноябрьскими оценками источников Bloomberg. Примерно в эту же сумму был оценен Ozon при выходе на биржу в конце прошлого года.

Что получает инвестор за эти деньги? Fix Price выделяется очень быстрыми темпами роста. Даже с учетом негативного эффекта вирусных ограничений выручка компании в 2020 году увеличилась на 33%, до ₽190 млрд. Для сравнения доходы у Х5 за период выросли на 14,3% до ₽1,97 трлн, у Магнита — на 13,5% до ₽1,55 трлн.

Компания растет как за счет увеличения выручки в уже открытых магазинах, так и за счет новых площадей. Сопоставимые продажи Fix Price в 2020 году выросли на 15,8%, у Х5 рост составил 5,5%, у Магнита — 7,4%. Сеть приросла на 655 магазинов, что стало рекордом и превысило показатели предыдущего года. Бизнес растет как вширь за счет увеличения площадей, так и вглубь за счет роста среднего чека.

Авто-репост. Читать в блоге >>> Fix Price подала заявление о допуске ГДР к торгам на Московской бирже

Fix Price подала заявление о допуске ГДР к торгам на Московской бирже

Fix Price подала заявление о допуске глобальных депозитарных расписок компании к торгам на Московской бирже

В понедельник Fix Price объявила о намерении провести IPО на Лондонской фондовой бирже, а также получить вторичный листинг на Московской бирже. Организаторами IPO выступают BofA Securities, Citigroup, J.P. Morgan, Morgan Stanley и "ВТБ Капитал".

источник

Авто-репост. Читать в блоге >>> #IPO

#IPO

⚡️ FIX PRICE GROUP ПОДАЛА ЗАЯВКУ НА ЛИСТИНГ НА МОСБИРЖЕ — МАТЕРИАЛЫ БИРЖИ [Переслано из MarketTwits]

[Переслано из MarketTwits]

🇷🇺#FixPrice #ipo

FIX PRICE МОЖЕТ ПРОВЕСТИ ПРАЙСИНГ IPO ДО 6 МАРТА — ИСТОЧНИКИ — RTRS Разбор компании FIX Price перед IPO

Разбор компании FIX Price перед IPO

Разбор компании fix price перед IPO. Разбор фундаментальных показателей компании фикс прайс по итогам 2020 года. Разберем возможные дивиденды компании, а также — стоит ли инвестировать в нее. Как компания развивается и увеличивает выручку и чистую прибыль. Сравним компанию Fix Price с конкурентами. Выводы — стоит ли вкладывать деньги в это размещение.

Авто-репост. Читать в блоге >>> пишет

пишет

t.me/investiary/2350

Fix Price подтвердил намерение организовать свое IPO, подробности ожидаются уже непосредственно в ближайшее время. Из текущих обсуждений пока имеем предварительную оценку компании в 6 млрд. долл., из которых 1 млрд. долл. будет получен через IPO. Компания подает документы на размещение в Лондоне, однако бумаги будут доступные и через МосБиржу.

Ненадолго отвлечемся от текущей реальности IPO, где условно практически что угодно готовы покупать за какие угодно деньги и обсудим плюсы и минусы этой истории.

К положительным сторонам я бы отнес следующие

1. Понятный и востребованный бизнес

В постпандемийных условиях крайне сомнительно, что доходы россиян будут иметь тенденцию к резкому росту. В подобных условиях можно рассчитывать, что спрос на экономичный ритейл будет как минимум устойчивым.

2. Двузначные темпы роста выручки

Отчасти вытекает из предыдущего пункта. В третьем квартале 2020 темпы роста доходили до 20%, что для ритейла без упора на онлайн-сегмент выглядит достаточно достойно.

3. Приемлемая долговая нагрузка

Комфортный уровень долга подразумевает возможность его расширения при объективных потребностях бизнеса.

Однако минусы размещения достаточно весомые

1. Предварительные оценки (которые в современных реалиях могут быть пересмотрены в сторону еще большего повышения) свидетельствуют о достаточно дорогой оценке бизнеса: приблизительно 2.4 выручки, 12,3 EBITDA, 25 прибылей.

Для приблизительного сравнения Детский мир, который растет несколько меньшими темпами, имеет чуть больше оценку долговой нагрузки, однако при этом поддерживает значительно более интересную дифференциацию продуктовой линейки и активно развивает онлайн-сегмент — оценивается около 8 EBITDA.

2. Компания понижает прогноз по росту на ближайшие два года

Так для 2021-2022 дается прогноз роста выручки в 10-11%, что уже значительно отличается от средних 15-16% в 2020 году.

3. Основные заявления компании перед IPO касаются дивидендных распределений

Растущий бизнес понижает прогноз по темпам роста выручки, делая акцент в основных заявлениях на дивидендах. При этом 50% распределение прибыли при текущей оценке компании даст дивдоходность около 2%.

Исходя из того, что компания пока не стала дивитикером, прогноз по темпам роста снижает уже сейчас, а оценивается так, словно будет сохранять высокие темпы роста прошлых периодов, история не выглядит слишком привлекательно. Наблюдая, как круг потенциальных продавцов на IPO объединил и основателей компании, и менеджмент, и инвестфонд (в лице Goldman Sachs, который в 2020, к слову зашел в Детский мир), выглядит это скорее как попытка дорого обкэшиться в замедляющемся бизнесе.

Итого при запланированных темпах роста — дорого. Но может быть дороже. Но дорого. Fix Price может выйти на IPO

Fix Price может выйти на IPOВышла новость о том, что Fix Price может провести IPO на Лондонской бирже со вторичным размещением на Московской бирже. Если это случится, то сделка будет проходить по модели cash out — акции будут продавать действующие акционеры (то есть деньги не пойдут в компанию), при этом у основателей останется существенная доля владения.

Компания планирует привлечь минимум $1 млрд, при этом весь бизнес может быть оценен в $6 млрд. Размещение может состояться в марте.

В статье посмотрим:

- За счет чего компании удается держать низкие фиксированные цены;

- Чем обеспечивается двухзначный прирост выручки и EBITDA;

- Какие у Fix Price перспективы развития.

Fix Price — лидер рынка товаров по фиксированным низким ценам в России с долей 93%

Компания FixPriceбыла создана в 2007 г. основателями «Копейки» Сергеем Ломакиным и Артемом Хачатряном (владеют по 41,7% акций ритейлера). В магазинах сети представлен широкий ассортимент товаров для дома по низким фиксированным ценам.

Авто-репост. Читать в блоге >>>

Fix Price - факторы роста и падения акций

- Нет долга (20.10.2023)

- Рентабельность компании по итогам 2020 составила феноменальные 10% - выше, чем у всех представителей продовольственной розницы (28.02.2024)

- Компания БЫЛА монополистом в сегменте. В 2020 году на эту поляну вышли X5 (сеть "Чижик"), Магнит (сеть "Моя цена"), Лента ("365+") (29.03.2021)

- 15-16 млрд руб компания планирует вложить в строительство новых складских комплексов в течение 4-5 лет. (11.10.2021)

- Трафик существенно сократился, выручка стагнирует (20.10.2023)

- Самый дорогой ритейлер по мультипликаторам (20.10.2023)

- В 2023 резко увеличили выплаты менеджменту, которые составили >40% от дивидендной выплаты акционерам (28.02.2024)

Fix Price - описание компании

Fix Price — российская сеть магазинов в формате «магазин фиксированных цен», управляющая компания ООО «Бэст Прайс». Сеть включает в себя 3 306 магазинов, работающих в 830 населённых пунктах в 74 регионах России, а также в Грузии, Казахстане, Латвии, БеларусиОсновано: 2007 год

Основатели: Сергей Ломакин, Артем Хачатрян.

IPO: 10 марта 2021 на Лондонской Бирже

Объем размещения 178,37 млн (увеличен со 170 млн из-за ажиотажного спроса)

Оценка в $8,3 млрд, которая получается по верхней цене диапазона $9,75/GDR (721руб).

IPO в форме cash-out: деньги от IPO пошли в карман акционеров (Ломакин, Хачатрян, Марафон груп, Goldman Sachs)

Финаме

Финаме БКС Мир Инвестиций

БКС Мир Инвестиций