X5 продолжит укреплять свои позиции и наращивать долю рынка в 2021 году - Велес Капитал

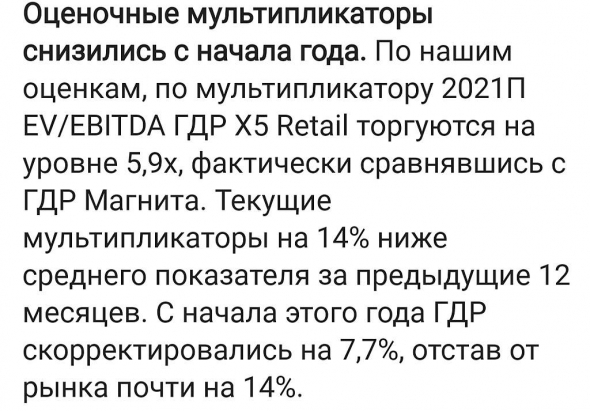

Группа X5 представила свои финансовые результаты за 4К 2020 г. Несмотря на то что год в целом у компании выдался крайне успешным, в последнем квартале рентабельность бизнеса оказалась под заметным давлением со стороны множества различных факторов. Среди них сезонность, активные промо-компании, дополнительные начисления по LTI и трансформации Карусели, а также повышенные налоги. Маржинальность EBITDA была ниже нашего прогноза и ожиданий рынка на 0,5-0,6 п.п. Наблюдательный совет X5 рекомендовал финальные дивиденды за 2020 г. в размере 30 млрд руб. или 110,49 руб. на GDR, что эквивалентно доходности на уровне 4,2%. Всего за год компания таким образом выплатит акционерам 50 млрд руб. против 30 млрд руб. в 2019 г., что соответствует комментариям менеджмента.

В начале текущего года отечественные ритейлеры могут столкнутся с эффектом высокой базы, что скажется на сопоставимых результатах, хотя пандемия пока продолжает оказывать влияние на рынок. Тем не менее, мы полагаем, что X5 и дальше будет укреплять свои позиции и наращивать долю рынка в текущем году, а также выполнит поставленные цели по росту и рентабельности. За 2021 г. планируется открыть 1,5 тыс. магазинов (gross), обновить еще чуть больше 1,5 тыс. и сохранить рентабельность EBITDA выше 7%. Наша рекомендация для акций X5 Retail Group «Покупать». Целевая цена находится на пересмотре.

Михайлин Артем

ИК «Велес Капитал»

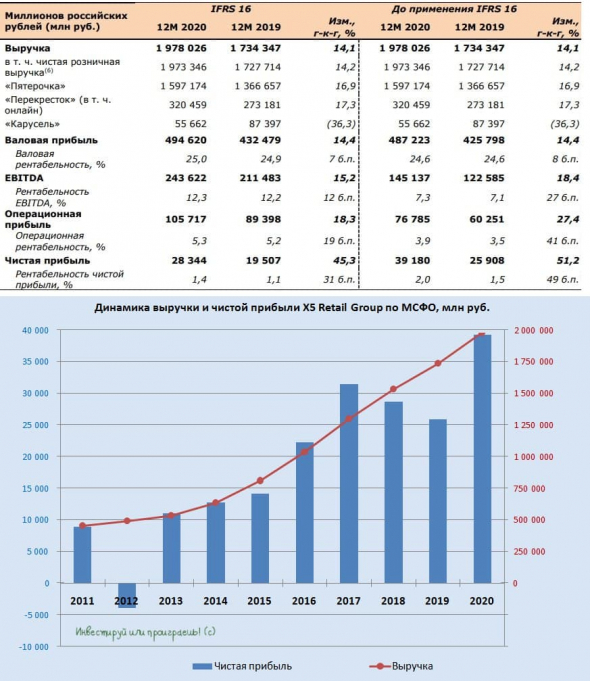

Выручка группы увеличилась по итогам 4К на 12,7% г/г до 528,76 млрд руб. и незначительно обошла наш прогноз за счет хорошей динамики прочих доходов. Их рост составил более 25% г/г. За весь год выручка X5 увеличилась на 14,1% г/г до почти 2 трлн руб., а контролируемая доля рынка, по данным компании, возросла на 1,2 п.п. до 12,8%, что на 4 п.п. выше, чем у ближайшего конкурента. Менеджмент также раскрыл некоторые дополнительные данные по онлайн-сервисам. В частности, GMV экспресс-доставки в феврале составила 2,1 млрд руб., а онлайн-гипермаркета 1,7 млрд руб. Доля онлайн в продажах превысила 2%, а в Москве и области 4,5%.

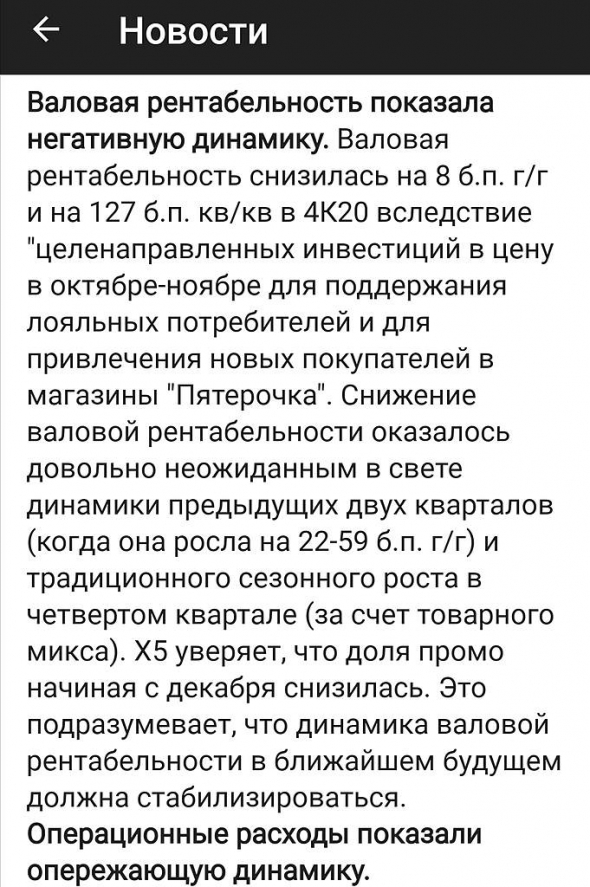

Валовая маржа сократилась в 4К на 0,1 п.п. г/г до 23,8% в следствии активных промо-компаний в октябре и ноябре. Как мы отмечали в прогнозе, группа предпочла дополнительно инвестировать в цены на фоне сильного опережения бюджета по году, но эффект оказался несколько сильнее чем мы ожидали. Расходы SG&A также слегка возросли в процентах от выручки, увеличившись на 0,2 п.п. г/г. На фоне этих изменений рентабельность скор. EBITDA снизилась на 0,2 п.п. г/г до 6,5%.

В 4К компания начислила существенный объем выплат по программе долгосрочной мотивации в размере 1,2 млрд руб. против примерно 500 млн руб. в предыдущие периоды. Также впервые за год был зафиксирован убыток от трансформации сети гипермаркетов в размере 534 млн руб. Данные факторы оказали меньшее давление, чем годом ранее, но все равно «съели» около 0,3 п.п. маржи в следствии чего рентабельность EBITDA составила только 6,2%. Уровень рентабельности 4К стал самым низким в 2020 г., но показатель EBITDA увеличился вслед за выручкой на 13,3% г/г. За год рост показателя составил впечатляющие 18,4% г/г.

Чистая прибыль ритейлера увеличилась в 4К на 221,5% г/г до 2,8 млрд руб. Показатель был ниже нашего прогноза в следствии меньшей, чем ожидалось, рентабельности EBITDA, а также более высокого уровня налога на прибыль.

В текущем году X5 может открыть около 1,4 тыс. магазинов Пятерочка, и еще около 100 магазинов Перекрёсток и Чижик. Открытие 1,5 тыс. новых магазинов (gross), по нашим расчетам, позволит нарастить торговую площадь на 5,5% г/г. При этом в основном формате магазинов «У дома» торговая площадь увеличится примерно на 6,6% г/г. Обновлено будет 1,5 тыс. магазинов Пятерочка и 50 супермаркетов Перекресток, что должно существенно увеличить долю обновлённых магазинов и поддержать сопоставимые продажи.

Авто-репост. Читать в блоге

>>>

Финаме

Финаме БКС Мир Инвестиций

БКС Мир Инвестиций