| Число акций ао | 2 951 млн |

| Номинал ао | 1 руб |

| Тикер ао |

|

| Капит-я | 255,1 млрд |

| Выручка | 172,0 млрд |

| EBITDA | 53,6 млрд |

| Прибыль | 37,7 млрд |

| Дивиденд ао | – |

| P/E | 6,8 |

| P/S | 1,5 |

| P/BV | 2,0 |

| EV/EBITDA | 5,2 |

| Див.доход ао | 0,0% |

| ДВМП Календарь Акционеров | |

| Прошедшие события Добавить событие | |

ДВМП акции

-

Fesco - возможное списание части долга и продолжение роста операционных и финансовых показателей, могут оказать поддержку акциям компании

Fesco - возможное списание части долга и продолжение роста операционных и финансовых показателей, могут оказать поддержку акциям компании

Достигнута договоренность о реструктуризации долга с держателями евробондов

Более 75% держателей евробондов присоединились к соглашению о фиксации намерений с FESCO. В пятницу Группа FESCO сообщила, что более 75% держателей находящихся в обращении дефолтных еврооблигаций FESHRU’18 и FESHRU’20 присоединились к соглашению о фиксации намерений (Standstill And Lock-Up Agreement). Условия реструктуризации включают единовременную денежную выплату в размере 547,5 млн долл. с учетом определенных вычетов, указанных в соглашении, сообщила ранее FESCO. На выплаты сможет претендовать владелец еврооблигаций, присоединившийся к соглашению до 4 октября.

Следующий шаг – привлечение финансирования. Соглашение с большинством бондхолдеров последовало за объявленным в начале сентября согласием присоединиться к нему со стороны ad hoc группы держателей еврооблигаций, которой принадлежит в общей сложности 47% находящихся в обращении евробондов. После получения согласия большинства бондхолдеров следующим шагом к реструктуризации задолженности станет привлечение долгового финансирования и/или финансирования через акционерный капитал, которое необходимо для расчета по дефолтным еврооблигациям.

Новость позитивна для акций FESCO. Последнее предложение FESCO фактически предусматривает списание около 16% находящегося в обращении долга по еврооблигациям. Возможное списание части долга и продолжение роста операционных и финансовых показателей – это факторы, которые могут оказать поддержку акциям компании.

Уралсиб Fesco - параметры сделки могут способствовать дальнейшему росту акций компании

Fesco - параметры сделки могут способствовать дальнейшему росту акций компании

Fesco согласовала реструктуризацию долга с 75% держателей облигаций

Эта новость открывает возможности для продажи доли в FESCO РФПИ и DP World. Мы считаем, что сделка может быть объявлена очень скоро, а ее параметры могут способствовать дальнейшему росту акций компании. У нас нет официальной рекомендации по компании, поскольку ее акции неликвидны.

АТОН FESCO собрала держателей облигаций. Компания может продолжать реструктуризацию

FESCO собрала держателей облигаций. Компания может продолжать реструктуризацию

FESCO договорилась с держателями 75% непогашенных евробондов, по которым ранее допустила дефолт, о присоединении к соглашению о фиксации намерений. Далее группе предстоит выполнить остальные условия реструктуризации и подтвердить соглашение в суде в соответствии с английским правом. (Коммерсант)

www.kommersant.ru/doc/3420325 Fesco - позитивные факторы для акций компании - возможное списание части долга

Fesco - позитивные факторы для акций компании - возможное списание части долга

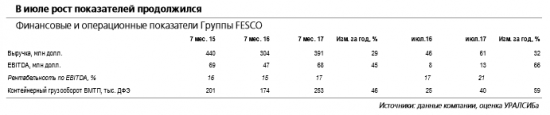

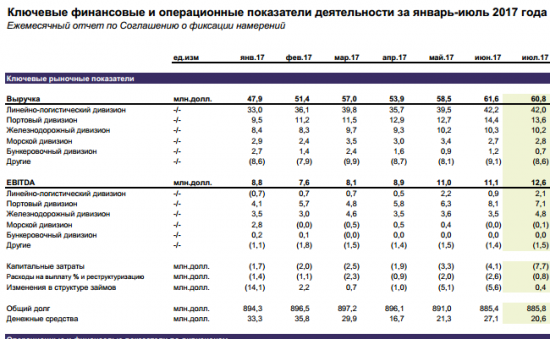

Финансовые и операционные показатели продолжили расти в июле

Долговая нагрузка остается высокой. Вчера Группа FESCO представила некоторые операционные и финансовые результаты за июль 2017 г. В связи с требованиями держателей облигаций компания раскрывает ряд показателей ежемесячно. В то же время FESCO еще не опубликовала финансовую отчетность за 2016 г. по МСФО, поскольку аудитор, вероятно, сомневается в применимости концепции Going Concern. Долговая нагрузка остается высокой Чистый долг/EBITDA 2017П, по нашим расчетам, составляет 7,4.

Показатели улучшаются благодаря росту контейнерного грузооборота. Тем не менее выручка и EBITDA продолжают увеличиваться, в первую очередь, благодаря заметному улучшению ситуации в контейнерном и железнодорожном сегментах. За январь-июль 2017 г. выручка и EBITDA выросли на 29% и 45% год к году до 391 и 68 млн долл. соответственно, тогда как грузооборот контейнеров на ВМТП на 46% до 253 тыс. ДФЭ.

Возможное списание части долга и продолжающийся рост операционных и финансовых показателей — позитивные факторы для акций FESCO. На основании опубликованных показателей за январь-июль можно ожидать, что по итогам 2017 г. выручка и EBITDA компании составят 670 и 117 млн долл. соответственно. Однако такая оценка представляется консервативной, поскольку рынок перевалки контейнеров продолжает расти, и, по-видимому, второе полугодие 2017 г. будет сильнее первого. Текущая капитализация FESCO равна около 265 млн долл., что только на 15% выше стоимости (231 млн долл.) блокирующего пакета в Трансконтейнере, которым владеет FESCO. По нашим оценкам, коэффициент EV/EBITDA 2017П (скорректированный на стоимость доли в Трансконтейнере по текущим рыночным котировкам) составляет 7,7, а в случае списания части долга (обсуждается списание около 107 млн долл.), он может снизиться до 6,8, что ненамного выше соответствующего показателя НМТП. Возможное списание части долга и продолжение роста операционных и финансовых показателей — это факторы, которые могут оказать поддержку акциям компании. Мы не даем рекомендации по акциям FESCO.

Уралсиб ФАС получила заявку DP World и РФПИ на покупку акций Fesco

ФАС получила заявку DP World и РФПИ на покупку акций Fesco

ФАС получила ходатайство от DP World (ОАЭ) и РФПИ по покупке акций Fesco.

Замглавы ФАС Андрей Цыганов:«Ходатайство получили»,

«Начали анализ»,

Ранее в пятницу глава ведомства Игорь Артемьев заявил, что ФАС плотно работает по сделке о покупке дубайской компанией DP World акций Fesco.

Прайм FESCO - выручка группы за 7 месяцев 2017 г. +28,7% г/г и составил $391,1 млн.

FESCO - выручка группы за 7 месяцев 2017 г. +28,7% г/г и составил $391,1 млн.Выручка группы FESCO за июль 2017 года +32,5% г/г и составила $60,8 млн. За 7 месяцев 2017 года выручка +28,7% г/г и составил $391,1 млн.

Показатель EBITDA по итогам июля 2017 года +65,8% и составил $12,6 млн. Показатель за семь месяцев +44,9% и составил $68,1 млн.

пресс-релиз

Более 50% держателей евробондов Fesco присоединились к соглашению о реструктуризации долга

Более 50% держателей евробондов Fesco присоединились к соглашению о реструктуризации долга

Более 50% держателей еврооблигаций Fesco присоединились к соглашению о реструктуризации задолженности.ПАО «ДВМП» и его дочерние общества (совместно — «Группа») сообщают о том, что более 50% держателей еврооблигаций с 8,00%-ным доходом и погашением в 2018 г. и еврооблигаций с 8,75%-ным доходом и погашением в 2020 г. («Долларовые облигации») присоединились к соглашению о фиксации намерений (Standstill And Lock-Up Agreement) («Соглашение») в целях содействия проведению реструктуризации задолженности Группы по Долларовым облигациям («Реструктуризация»).

выплата Первой комиссии за фиксацию намерений (а также последующих Комиссий) будут производиться только тем держателям Долларовых облигаций, которые присоединились к Соглашению до 4 октября 2017 года включительно.

Соглашение действует до 31 октября 2017 года, и его действие может быть продлено.

пресс-релиз Fesco читает оптимальным привлечение стратега и заемного финансирования в пропорции 50/50

Fesco читает оптимальным привлечение стратега и заемного финансирования в пропорции 50/50

Глава Fesco Александр Исурин считает оптимальным вариантом привлечение в компанию стратегического инвестора и заемного финансирования в пропорции 50 на 50.

«Я считаю, что это комбинация стратега с финансированием… Это даёт правильный баланс»,

«Я бы так для ровного счёта взял пополам — 50 на 50, 60/40, 40 и 60 — не принципиально»

По его мнению есть всего четыре способа привлечения средств, которые необходимы компании для урегулирования реструктуризации задолженности — привлечение стратега, инвестора, кредиты или же выпуск облигаций.

Глава компании также добавил, что сейчас акционеры Fesco ведут переговоры с различными компаниями о возможности вхождения в капитал.

Прайм FESCO — ПАО «ДВМП»

FESCO — ПАО «ДВМП»

6 Сентября 2017

www.fesco.ru/press-center/news/21993/

Debt Restructuring

Реструктуризация долга

06-09-2017

Standstill And Lock-Up Agreement

Застой И Lock-Up Соглашение

www.fesco.ru/en/investor/corporate-bonds/debt-restructuring/

06-09-2017

Очищающий заявление

Cleansing statement

www.fesco.ru/upload/iblock/07a/cleansing-statement_eng.pdf

FESCO сдает дефолтные долги. Транспортная компания договорилась с держателями облигаций

06.09.2017, 19:25

Подконтрольная группе «Сумма» Зиявудина Магомедова транспортная компания FESCO договорилось с ad hoc—группой держателей дефолтных евробондов об условиях реструктуризации. Они подразумевают единовременную выплату компанией $547,5 млн. Для начала реструктуризации ее должны поддержать 75% держателей бондов, а сама компания — привлечь достаточное финансирование, долговое либо через акционерный капитал. При этом об интересе к вхождению в капитал FESCO уже объявил РФПИ, который может инвестировать в компанию вместе с портовым оператором DP World из ОАЭ.

FESCO (оператор контейнерных перевозок, входит в группу «Сумма» Зиявудина Магомедова) согласовала с держателями облигаций условия реструктуризации задолженности, следует из сообщения компании.

«Соглашение об определении намерений» заключено между FESCO и ad hoc—группой для совместных действий (AHG), представляющей 47,3% держателей облигаций двух выпусков (с доходом 8% и погашением в 2018 году на $550 млн и с доходом 8,75% и погашением в 2020 году на $325 млн), по которым FESCO допустила дефолт. С прошлого года компания ведет переговоры с держателями евробондов, но до последнего времени достичь договоренности не удавалось. В среду утром в кулуарах Восточного экономического форума (ВЭФ) о договоренности объявила гендиректор «Суммы» Лейла Маммедзаде, затем последовало и официальное объявление.

Условия реструктуризации предполагают единовременную выплату в размере $547,5 млн «с учетом определенных вычетов» (речь идет о части помесячной оплаты обязательства держателей облигаций не предъявлять претензий за дефолт). Для реструктуризации FESCO должна привлечь достаточные инвестиции в акционерный капитал или долговое финансирование, а также заручиться поддержкой условий реструктуризации со стороны держателей 75% облигаций в денежном выражении. До 4 октября бондхолдеры могут присоединиться к соглашению, оно действует до 31 октября.

По условиям соглашения, держатели облигаций не предъявляют претензии FESCO за допущенные нарушения, а компания берет на себя обязательства по раскрытию информации и отчетности, а также существенные ограничения по капзатратам, продаже активов и заимствованиям. В частности, соглашение запрещает FESCO в течение всего периода непредъявления претензий направлять на содержание активов свыше $2,5 млн в месяц, а на стратегическое развитие — свыше $500 тыс. в месяц. Запрещается продажа дорогостоящих активов (суммарная стоимость свыше $2,5 млн). Тем не менее FESCO разрешено продать компанию «Трансгарант-Украина» и другие активы суммарной стоимостью до $40 млн, если выручка направляется на финансирование деятельности компании или закупку вагонов или судов. Также разрешается продажа активов с целью покупки равноценных или превосходящих их по качеству. О наиболее ценном пакете FESCO, на продаже которого ранее настаивала AHG (см. “Ъ” от 5 сентября 2016 года),— 25,07% акций «Трансконтейнера»,— речи в документе не идет, обсуждаются лишь условия рефинансирования ссуды, взятой под залог этих бумаг.

Источник средств для финансирования реструктуризации пока неясен. Вместе с тем в среду в кулуарах ВЭФа глава РФПИ Кирилл Дмитриев заявил, что фонд заинтересован во вхождении в капитал FESCO. «Мы рассматриваем возможные инвестиции в FESCO, в том числе совместно с DP World»,— заявил он. DP World (ОАЭ) — портовый оператор, в 2016 году совместно с РФПИ он пытался купить контейнерный терминал НУТЭП у группы «Дело». При этом РФПИ параллельно выражал интерес к инвестициям в «Трансконтейнер» (см. “Ъ” от 3 августа), рассматривая в качестве потенциального стратегического партнера ту же DP World.

www.kommersant.ru/doc/3403587 РФПИ интересуется акциями Fesco

РФПИ интересуется акциями Fesco

РФПИ интересуется акциями Fesco, в том числе с DP World. Об этом сообщил глава фонда Кирилл Дмитриев.

«Мы рассматриваем возможные инвестиции в Fesco, в том числе и с DP World»

Ранее Дмитриев в интервью ТАСС говорил об интересе еще к одному транспортному активу: Дубайский портовый оператор DP World заинтересован в приобретении акций РЖД в Трансконтейнере совместно с РФПИ.

Рамблер FESCO - согласовала основные условия реструктуризации Долларовых облигаций (пресс-релиз)

FESCO - согласовала основные условия реструктуризации Долларовых облигаций (пресс-релиз)Fesco согласовала основные условия реструктуризации долларовых облигаций и заключила соглашение об определении намерений (Standstill And Lock-Up Agreement) с держателями

«ДВМП и его дочерние общества сообщают о том, что группа согласовала с ad hoc группой держателей еврооблигаций с 8-процентным доходом и погашением в 2018 г. и еврооблигаций с 8,75-процентным доходом и погашением в 2020 г., которые владеют 47,34% от общего объема долларовых облигаций, находящих в обращении, ключевые условия реструктуризации задолженности группы по долларовым облигациями для обеспечения осуществления дальнейшей реструктуризации заключила со специальной группой соглашение об определении намерений (Standstill And Lock-Up Agreement)»

Условия Реструктуризации включают единовременную денежную выплату в размере $547,5 млн

Реструктуризация обусловлена соблюдением следующих условий:

— Группа успешно привлекает инвестиции в акционерный капитал и / или долговое финансирование в достаточном объеме и

— Большинство держателей Долларовых облигаций (владеющих не менее 75% непогашенных Долларовых облигаций (в стоимостном выражении) и представляющих численное большинство) поддерживают Реструктуризацию в соответствии с согласительной процедурой (Scheme of Arrangement), предусмотренной английским правом.

пресс-релиз Fesco согласовала условия реструктуризации долга по евробондам

Fesco согласовала условия реструктуризации долга по евробондамFesco согласовала условия реструктуризации долга по евробондам компании. Об этом сообщил ТАСС представитель группы «Сумма».

«Основные условия согласованы» — сказал он, комментируя реструктуризацию долга по еврооблигациям.

В обращении находится два выпуска еврооблигаций Fesco на общую сумму $655 млн и два выпуска рублевых облигаций на общую сумму 7 млрд руб.

По еврооблигациям Fesco допустила дефолт в мае 2016 г.

Компания в 2016 г. предлагала держателям единовременную выплату в размере 50% непогашенной основной суммы по еврооблигациям и рублевым облигациям, однако держатели бумаг тогда предлагали выплату в размере 85%.

Финанз Fesco - отчет по МСФО за I полугодие может быть опубликован в сентябре

Fesco - отчет по МСФО за I полугодие может быть опубликован в сентябреFesco может опубликовать отчетность за первое полугодие 2017 года по МСФО в сентябре, после завершения переговоров о реструктуризации задолженности по евробондам. Об этом сообщил президент компании Александр Исурин.

Исурин отметил, что публикация отчетности зависит в первую очередь от итогов переговоров со специальной группой кредиторов — держателей евробондов. Он добавил, что рассчитывает согласовать условия реструктуризации долгов по евробондам в течение двух недель.

Финанз 30.08.2017 17:33

30.08.2017 17:33

ПАО «ДВМП» («Общество») откладывает публикацию промежуточной (за 6 мес. 2017 г.) консолидированной бухгалтерской (финансовой) отчетности в соответствии с международными стандартами бухгалтерского учета в связи с продолжающимися переговорами по вопросу реструктуризации существующей финансовой задолженности Общества.

www.e-disclosure.ru/portal/event.aspx?EventId=Pw0ElLUyjk64N-AmD7mX0hg-B-B Дальневосточное морское пароходство (ДВМП)

Дальневосточное морское пароходство (ДВМП)

Отчет за 2 кв 2017г., стр.87

7.2. Промежуточная бухгалтерская (финансовая) отчетность эмитента

В связи с продолжающимися переговорами с кредиторами по реструктуризации финансовой задолженности, Обществом отложено раскрытие промежуточной бухгалтерской (финансовой) отчетности за 6 месяцев текущего года до момента, пока не будут согласованы основные параметры реструктуризации задолженности.

По указанным причинам Ежеквартальный отчет Общества за 2 квартал 2017 года составлен без включения указанной выше бухгалтерской (финансовой) отчетности, соответственно, в настоящий отчет не вошли данные, основанные промежуточной бухгалтерской (финансовой) отчетности за 6 месяцев текущего года.

Отчет за 1 кв 2017г., стр.83

7.2. Промежуточная бухгалтерская (финансовая) отчетность эмитента

В связи с продолжающимися переговорами с кредиторами по реструктуризации задолженности, Обществом отложено раскрытие годовой бухгалтерской (финансовой) отчетности за 2016 год с приложенным аудиторским заключением и промежуточной бухгалтерской (финансовой) отчетности за 1 квартал текущего года. Ежеквартальный отчет Общества за 1 квартал 2017 года составлен без включения указанной выше бухгалтерской (финансовой) отчетности. В Ежеквартальный отчет не вошли данные, основанные на бухгалтерской (финансовой) отчетности за 2016 год и 1 квартал 2017 года.

www.e-disclosure.ru/portal/files.aspx?id=83&type=5 ДВМП Рост 3,7- 4,5

ДВМП Рост 3,7- 4,5

По времени до 4,5- 5,0 сделает примерно за 1,5 — 2 месяца. Вероятность оцениваю 90%. Александр В., 100% риска на лонг значит, что на лонг вам плечей не даст брок.

Александр В., 100% риска на лонг значит, что на лонг вам плечей не даст брок.

Подскажите, может я что пропустила, на собрании голосовали за сделки с заинтересованностью, а предложения по выкупу акций нет.

Tat123, насколько я знаю, акционеры имеют право требовать выкупа акций, если сделка с заинтересованностью является крупной.

ст. 75 закона об АО:

акционеры — владельцы голосующих акций вправе требовать выкупа обществом всех или части принадлежащих им акций в случаях:принятия общим собранием акционеров решения о реорганизации общества либо о согласии на совершение или о последующем одобрении крупной сделки, предметом которой является имущество, стоимость которого составляет более 50 процентов балансовой стоимости активов общества, определенной по данным его бухгалтерской (финансовой) отчетности на последнюю отчетную дату (в том числе одновременно являющейся сделкой, в совершении которой имеется заинтересованность), если они голосовали против принятия решения о реорганизации общества или против решения о согласии на совершение или о последующем одобрении указанной сделки либо не принимали участия в голосовании по этим вопросам;

http://www.consultant.ru/document/cons_doc_LAW_8743/090869d6592ba6baba0520a47449033eba3d5f4d/

FESCO РАССЧИТЫВАЕТ ДОСТИЧЬ ДОГОВОРЕННОСТИ О РЕСТРУКТУРИЗАЦИИ ДОЛГА С ДЕРЖАТЕЛЯМИ ЕВРОБОНДОВ ДО КОНЦА ИЮЛЯ — ГЛАВА КОМПАНИИ

FESCO РАССЧИТЫВАЕТ ДОСТИЧЬ ДОГОВОРЕННОСТИ О РЕСТРУКТУРИЗАЦИИ ДОЛГА С ДЕРЖАТЕЛЯМИ ЕВРОБОНДОВ ДО КОНЦА ИЮЛЯ — ГЛАВА КОМПАНИИ ДВМП — одно из крупнейших транспортных предприятий России. Пароходство осуществляет грузовые перевозки между портами Дальнего Востока, Чукотки, Сахалина и Камчатки, а также портами Южной Кореи, …

ДВМП — одно из крупнейших транспортных предприятий России. Пароходство осуществляет грузовые перевозки между портами Дальнего Востока, Чукотки, Сахалина и Камчатки, а также портами Южной Кореи, …

ДВМП - факторы роста и падения акций

- Компания является бенефициаром перестройки логистических цепочек на Дальний Восток (04.12.2022)

- Менеджмент компании обозначил, что не собираются платить дивиденды до 2024 года (мажоритарий сидит, платить смысла нет) (10.11.2022)

- Прибыль компании может упасть, так как последняя прибыль была получена на циклическом пике ставок (04.12.2022)

- Мажоритарный пакет компании может стать государственным, в этом случае судьба миноритариев становится неопределенной (09.12.2022)

ДВМП - описание компании

ОАО «Дальневосточное морское пароходство» (FESCO) — крупнейший национальный интермодальный транспортный оператор, объединяющий возможности морского, железнодорожного, автомобильного транспорта и стивидорного обслуживания на собственных терминалах в крупнейших портах России и СНГ. Производственные активы Группы включают суда различных типов, собственный диверсифицированный парк подвижного состава, тяговый железнодорожный состав, автотягачи, парк контейнеров и специального оборудования, морские и наземные терминальные комплексы.В управлении FESCO находится порядка 36 тыс. контейнеров. В настоящее время группе «Сумма» Зиявудина Магомедова принадлежит 32,5% акций ДВМП, GHP Group — 23,8%, TPG — 17,4%, East Capital — 4,9%.

Финаме

Финаме БКС Мир Инвестиций

БКС Мир Инвестиций