| Число акций ао | 2 951 млн |

| Номинал ао | 1 руб |

| Тикер ао |

|

| Капит-я | 162,7 млрд |

| Выручка | 194,3 млрд |

| EBITDA | 57,3 млрд |

| Прибыль | 25,9 млрд |

| Дивиденд ао | – |

| P/E | 6,3 |

| P/S | 0,8 |

| P/BV | 1,1 |

| EV/EBITDA | 2,9 |

| Див.доход ао | 0,0% |

| ДВМП Календарь Акционеров | |

| Прошедшие события Добавить событие | |

ДВМП акции

-

Закрытие польско-беларусской границы, изначально поданное как временная мера на время учений «Запад-2025», превратилось в кризис международного масштаба. Варшава объявила, что не будет открывать переходы «до полной гарантии безопасности», и тем самым фактически остановила ключевой железнодорожный коридор между Китаем и ЕС. О последствиях этого шага рассказывает Politico.

Изображение носит иллюстративный характер. Фото: pixabay.com

Изображение носит иллюстративный характер. Фото: pixabay.com

Пролегающий через Беларусь маршрут обеспечивал около 90% железнодорожных грузоперевозок из Китая в ЕС и товарооборот на сумму 25 млрд евро в год. В 2024 году объем перевозок вырос на 10,6%, а стоимость грузов — почти на 85%, до 25,07 млрд евро. Доля коридора в торговле ЕС и Китая поднялась до 3,7% против 2,1% годом ранее. Для гигантов онлайн-ритейла вроде Temu и Shein это был жизненно важный канал доставки.

Теперь все встало. По данным отрасли, блокировка границы ударила даже по критическим поставкам — медикаментам и продуктам. Между тем около десяти тысяч беларусских водителей, занятых в польских транспортных компаниях, застряли «между мирами»: они не могут работать в Польше и не могут вернуться домой.

Проблемы затронули и саму Польшу. Государственный перевозчик PKP Cargo, который всего неделю назад запустил первый прямой грузовой состав из Варшавы в Китай, теперь предупреждает: длительная блокировка приведет к уходу грузов на южный маршрут — через Казахстан, Каспий, Черное море и Турцию. Это не только потеря миллиардных оборотов, но и подрыв роли Польши как главного хаба «Нового шелкового пути».

Альтернативы есть, но они неудобны. Перевозчики уже освоили перенаправление грузов через Литву или Латвию, но этот вариант увеличивает сроки поставок и расходы на них. По оценкам логистов, доставка контейнера по железной дороге из Китая в Европу обходится в среднем в 7−8 тысяч долларов, а морской путь хотя и вдвое дешевле, но медленнее на две-три недели. В выигрыше от ситуации могут оказаться крупные европейские порты — Роттердам с годовым грузооборотом 450 млн тонн и Гамбург с показателем около 110 млн тонн.

В логистической драме есть и политическая составляющая. Польша заявила, что «логика безопасности перевесила логику торговли», связав это с недавним вторжением российских дронов в ее воздушное пространство. Тем временем Китай требует обеспечить бесперебойность маршрута на Запад, называя железнодорожный коридор «флагманским проектом сотрудничества» как с Польшей, так и с ЕС.

США, напротив, скорее довольны ситуацией: вместо дополнительных пошлин в отношении Пекина, которых Вашингтон безуспешно добивался от ЕС, оказался фактически парализован сухопутный коридор, считает бывший глава Службы внешней разведки Польши Петр Кравчик.

Европа хранит молчание, но, как отмечает эксперт, многие столицы стран ЕС и сама Еврокомиссия не спешат возражать против блокировки польско-беларусской границы, ведь оживление морских маршрутов выгодно и самим странам ЕС.

По мнению экономистов, особенно тяжелый удар придется по западным провинциям Китая, не имеющим выхода к морю. Но в масштабах всего Китая речь идет лишь о нескольких процентах экспорта, что не так уж критично.

Тем временем бизнес в Европе вынужден пребывать в подвешенном состоянии.

«Полное закрытие границы — это проблема не только для логистики, а для всей экономики. Правительство заявляет, что мониторит ситуацию и откроет переходы, когда это будет безопасно. Но фактически мы ничего не знаем», — подчеркивает Артур Калисяк из ассоциации Transport & Logistics Poland.

⭐️ ДВМП. Пробой треугольника.

⭐️ ДВМП. Пробой треугольника.В бумаге продолжается поджатие уже не первый месяц. Исход пробоя модели треугольник укажет нам направление на следующие несколько месяцев.

С точки зрения разметки треугольник вероятнее всего формируется в волне [B]. Поэтому я допускаю финальный вынос котировок вверх в район 69.78 прежде, чем будет продолжено снижение.Однако, уровень 52.15 — рубикон. Его пробой отменяет возможность сходить выше и отправит сразу бумагу вниз.

Южный Капитал |Telegram | Youtube |Instagram

Авто-репост. Читать в блоге >>> 🚢 ДВМП. Консолидация в пользу продаж.

🚢 ДВМП. Консолидация в пользу продаж.В течение всего лета бумага не смогла преодолеть отметку 69.78, которую я отмечала как ключевой.

Консолидация в формате треугольника под накоплением является сигналом к дальнейшему снижению. Серьезной магнит-зоной служит диапазон 27.26-38.64.

Подтверждением снижения станет пробой отметки 52.15 — этот же уровень служит сигналом на вход в продажу.

Авто-репост. Читать в блоге >>> "ДВМП" Решения совета директоров

"ДВМП" Решения совета директоров

2. Содержание сообщения

2.1. Сведения о кворуме совета директоров эмитента и результатах голосования по вопросам о принятии решений: В заочном голосовании Совета директоров приняли участие 8 (восемь) членов Совета директоров ПАО «ДВМП» из 9 (девяти) избранных....

Авто-репост. Читать в блоге >>> FESCO вдвое нарастила долю в контейнерных перевозках из Китая через Казахстан

FESCO вдвое нарастила долю в контейнерных перевозках из Китая через КазахстанПо объемам перевозок на данном направлении FESCO является лидером среди всех представителей логистической сферы. Общая доля рынка Группы составила 14%, что вдвое выше прошлогодних показателей того же периода.

Железнодорожные перевозки по маршрутам организованы в сотрудничестве с китайскими платформенными и агентскими компаниями. Основными городами отправки стали Сиань, Чунцин, Хэфэй, Туншань, Цзэнчэн, Гуанчжоу и Чэнду.

Объемы перевозок из Китая сухопутными маршрутами растут сегодня более высокими темпами, чем по морским путям. Весомую роль в этом играют транзитные доставки через Казахстан. Список товаров, которые поступают по данному маршруту очень широк — это и автомобили, и большая часть товаров, что мы можем встретить на полках магазинов: техника, одежда, обувь. Видим значительные возможности роста в данном сегменте логистики и выстраиваем с помощью собственных мощностей перевозки между Россией и Китаем по всем основным магистральным маршрутам, — отметил заместитель генерального директора по линейно-логистическому дивизиону FESCO Герман Маслов.

Авто-репост. Читать в блоге >>>

tu-160, я полагаю только ВМТП стоит 1-1,5 млрд долларов + Калининград 100-200 млн $, Камчатский еще 100-200 млн $. Уже 1,5-2,0 млрд $

И. М., по другим портам не скажу а вот ВМТП акив не простой. Если хорошо проанализировать то ценник 1.5 ярда долларов представляется заниженным. причем существенно. а с учетом того что это крупнейший контейнерный порт в России и Росатом делает на него ставку по СМП то его стоимость надо оценивать гораздо выше. Цифру называть не стану, чтобы не смущать людей))))

кстати хладокомбинаты на Камчатке тоже дорогой актив. Камчатские не видел, а вот Мурманские хладокомбинаты это просто монстры советской еще постройки. Чтобы такой построить сегодня это денег не меряно. Если на Камчатке такие же, то это очень круто.

🚢 ДВМП (FESH) | Ждать ли дивиденды за 2025й год?▫️Капитализация: 176,6 млрд ₽ / 59,8₽ за акцию▫️ Выручка TTM: 194,3 млрд ₽

▫️ Чистая прибыл...

TAUREN, странная оценка акций мощнейшей транспортной компании страны по текущим финансовым показателям без учета стоимости активов и перспектив развития. видимо автор вышел и очень хочет купить подешевле. Но оценивать компанию в четверть стоимости активов все-таки это беспредел даже для хитрованов.

🚢 ДВМП (FESH) | Ждать ли дивиденды за 2025й год?▫️Капитализация: 176,6 млрд ₽ / 59,8₽ за акцию▫️ Выручка TTM: 194,3 млрд ₽

▫️ Чистая прибыл...

TAUREN, отличный обзор. Но 40 рублей? Это совсем копеечная оценка. Такая цена была осенью 2025, когда рынок ждал КС 23-25% и падал без остановки 🚢 ДВМП (FESH) | Ждать ли дивиденды за 2025й год?

🚢 ДВМП (FESH) | Ждать ли дивиденды за 2025й год?▫️Капитализация: 176,6 млрд ₽ / 59,8₽ за акцию

▫️ Выручка TTM: 194,3 млрд ₽

▫️ Чистая прибыль TTM: 25,9 млрд ₽

▫️ скор. ЧП TTM: 25,6 млрд ₽

▫️ P/E ТТМ:6,9

▫️ fwd P/E 2025: 6,6

▫️ P/B: 1,2

▫️ fwd дивиденд 2025:7,6%✅Несмотря на проблемы в экономике, грузооборот дальневосточных портов в 1п2025 вырос на 1,7% г/г. Такой высокой маржи как в 2022-2023 годах уже нет и, наверное, больше не будет, но бизнес за последние 5 лет вырос и стал более стабильным.

👆 В 1п2025 с учётом курсовых разницы и разовых доходовскорректированная прибыль составила 6,8 млрд р (+60% г/г).

✅ Чистый долг с учетом обязательств по аренде сократился до 24 млрд р (ND/EBITDA = 0,4).

✅ Пик цикла по CAPEX уже пройден, FCF глубоко положительный. В 1п2025 CAPEX снизился до 4,6 млрд р (-67% г/г). У компании теперь есть все условия, чтобы начать выплачивать дивиденды, тем более, что это уже давно государственная компания.

👆 Если вдруг выплаты начнутся по итогам 2025 года, то доходность может составить около 7,6% к текущей цене акций. Даже если компания решит погасить долг, то на это уйдет не больше года.

Авто-репост. Читать в блоге >>>

сегодня СД

Матрёшка,

«Об одобрении сделки Подконтрольного лица ПАО «ДВМП»»

Boring

Это не стоит внимания.

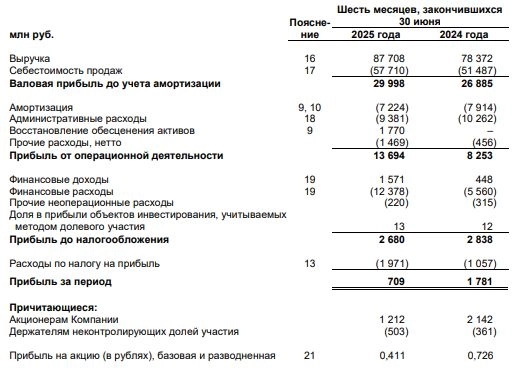

ДВМП – разовые факторы обвала прибыли и ожидание более низких ставок ЦБ

ДВМП – разовые факторы обвала прибыли и ожидание более низких ставок ЦБОператор морских и интермодальных перевозок отчитался нейтрально:

📍 Выручка 88 b₽ (+12% г/г)

📍 EBITDA 20 b₽ (+9% г/г)

📍 Чистая прибыль 709 m₽ (–60% г/г)

📍 Перевалка контейнеров 387 тыс. TEU (–7% г/г)

📍 Интермодальные перевозки 336 тыс. TEU (+10% г/г)

На снижение перевалки ВМТП влияет ограниченная активность импортеров. Компенсируют это несколькими путями:

🟩 открытие новых портов судозахода в Азии

🟩 запуск сервиса перевозок РФ–ЮАР

🟩 ввод дополнительных кораблей на маршрутах РФ–Азия

Основная проблема в операционном плане – опережающая динамика тарифов РЖД и транспортных услуг. Итог – слабый рост EBITDA.

Почему обвалилась чистая прибыль?

1️⃣ Укрепление рубля привело к отрицательной переоценке валютных обязательств (убыток 7,3 b₽).

2️⃣ Рост расходов по налогу на прибыль в 2 раза.

Пока импорт из Азии не активизировался, компания делает ставку на расширение экспорта из РФ и укрепление присутствия на внутриазиатских морских линиях между дружественными странами.

Авто-репост. Читать в блоге >>>

Что-то в космос Феско сегодня на падающем рынке собралась. Чую, не зря в прессе замельками новости про китайских интересантов.

Что-то в космос Феско сегодня на падающем рынке собралась. Чую, не зря в прессе замельками новости про китайских интересантов.

Раньше ее шортили все непотребно: на одних шортах она может + 10% влегкую сделать. Не говоря уже об Арабском форуме через месяц и саммите ШОС через полтора.

# fesh

Андрей Аперов, вам покоя не будет. Будете читать ветку каждый день 100%. Потом в зависимости от результатов придет та ваша часть которая: ил...

И. М., По-моему я четко обозначил позицию: ни в какие выкупы по 120+ я не верю. Только 2 сценария: растет рынок — растет ДВМП. Или выкуп по 80-90 рублей. Ни о каких 100+ речи не идет.

ДВМП - факторы роста и падения акций

- Компания является бенефициаром перестройки логистических цепочек на Дальний Восток (04.12.2022)

- Менеджмент компании обозначил, что не собираются платить дивиденды до 2024 года (мажоритарий сидит, платить смысла нет) (10.11.2022)

- Прибыль компании может упасть, так как последняя прибыль была получена на циклическом пике ставок (04.12.2022)

- Мажоритарный пакет компании может стать государственным, в этом случае судьба миноритариев становится неопределенной (09.12.2022)

ДВМП - описание компании

ОАО «Дальневосточное морское пароходство» (FESCO) — крупнейший национальный интермодальный транспортный оператор, объединяющий возможности морского, железнодорожного, автомобильного транспорта и стивидорного обслуживания на собственных терминалах в крупнейших портах России и СНГ. Производственные активы Группы включают суда различных типов, собственный диверсифицированный парк подвижного состава, тяговый железнодорожный состав, автотягачи, парк контейнеров и специального оборудования, морские и наземные терминальные комплексы.В управлении FESCO находится порядка 36 тыс. контейнеров. В настоящее время группе «Сумма» Зиявудина Магомедова принадлежит 32,5% акций ДВМП, GHP Group — 23,8%, TPG — 17,4%, East Capital — 4,9%.

Финаме

Финаме БКС Мир Инвестиций

БКС Мир Инвестиций