| Число акций ао | 35 372 млн |

| Номинал ао | 1 руб |

| Тикер ао |

|

| Капит-я | 18,0 млрд |

| Выручка | 78,1 млрд |

| EBITDA | 15,7 млрд |

| Прибыль | 4,7 млрд |

| Дивиденд ао | – |

| P/E | 3,8 |

| P/S | 0,2 |

| P/BV | 0,5 |

| EV/EBITDA | 2,4 |

| Див.доход ао | 0,0% |

| Эл5 Энерго (Энел) Календарь Акционеров | |

| 26/03 Отчет МСФО за 2025 год | |

| 31/03 Отчет РСБУ за 2025 год | |

| 29/04 Отчет МСФО за 3 месяца 2026 года | |

| 13/05 Отчет РСБУ за 3 месяца 2026 года | |

| 30/07 Отчет МСФО за 6 месяцев 2026 года | |

| 13/08 Отчет РСБУ за 6 месяцев 2026 года | |

| 29/10 Отчет МСФО за 9 месяцев 2026 года | |

| 12/11 Отчет РСБУ за 9 месяцев 2026 года | |

| Прошедшие события Добавить событие | |

Эл5 Энерго (Энел) акции

-

Интересно девки пляшут, что за большая сопля на постторгах, объем больше чем за все предыдущие три дня (если терминал не обманывает)…

sergiusuz, ребалансировка? Х5 так же на постторгах, только вверх :)

Мельниченко может объединить СГК и СУЭК, купив Рефтинскую ГРЭС (Энел)

Мельниченко может объединить СГК и СУЭК, купив Рефтинскую ГРЭС (Энел)

26 Мая 2018

Мельниченко может объединить СГК и СУЭК, купив Рефтинскую ГРЭС

Принадлежащие бизнесмену Андрею Мельниченко «Сибирскую генерирующую компанию» (СГК) и «Сибирскую угольную энергетическую компанию» (СУЭК) планируется объединить, в новый холдинг войдет Рефтинская ГРЭС, которую продает «Энел Россия», сообщили «Интерфаксу» источник, знакомый со структурой планируемой сделки, и собеседник в федеральном ведомстве.

По данным источников «Коммерсант», СГК осталась единственным претендентом на покупку Рефтинской ГРЭС, обсуждаемая цена актива близка к 21 млрд рублей. СГК также ведёт переговоры о покупке у «Русала» 50% угледобывающей компании «Богатырь-Комир» в Казахстане. Объединение СГК и СУЭК не исключено в перспективе, уточнили собеседники газеты.

В «Энел Россия» и СГК сделку не комментируют, но глава Enel Франческо Стараче на Петербургском международном экономическом форуме (ПМЭФ-2018) сообщил, что переговоры по покупке ГРЭС свелись к одному участнику, не раскрыв потенциального покупателя.

«Я надеюсь, что сделка будет финализирована очень скоро, – пояснил г-н Стараче. – Конечно, потом передача компании со всеми административными и бюрократическими вопросами займёт несколько месяцев, так что вся сделка будет закрыта до конца года».

По данным источников «Коммерсанта», СГК ведёт также переговоры с «Русалом» о покупке доли подпавшей под санкции США алюминиевой компании (50%) в СП с казахстанской «Самрук-Энерго» «Богатырь-Комир», которое разрабатывает угольное месторождение Богатырь под Экибастузом. Уголь с этого месторождения является сырьевой базой Рефтинской ГРЭС. По словам одного из собеседников, впоследствии этот актив может перейти под управление СУЭК, также принадлежащего Андрею Мельниченко.

При этом один из источников «Коммерсанта» подтвердил информацию «Интерфакса» о том, что г-н Мельниченко также рассматривает возможность слияния своих энергетических и угольных активов – СГК и СУЭК – в единую компанию.

«Энел Россия» намеревается продать Рефтинскую ГРЭС с 2016 года, первоначально компания хотела получить за актив 35 млрд рублей, говорят источники газеты, но никто из претендентов такую цену не предложил. Покупкой актива в разное время интересовались «Интер РАО», китайская «Хуадянь» и СГК. Обязывающие заявки на покупку актива также подавала группа ЕСН Григория Берёзкина и одна из структур Олега Дерипаски.

25 мая на ПМЭФ-2018 г-н Берёзкин официально подтвердил, что в переговорах больше не участвует, но все ещё надеется на их продолжение.

«Они (Enel. – Прим. ред.) с ним (покупателем. – Прим. ред.) сейчас ведут переговоры, потому что он дал лучшую цену, – сказал Григорий Берёзкин (цитата по ТАСС). – Это не мы. Но мы не вышли из процесса, потому что если они с ними не договорятся, то вернутся к другим претендентам».

Владимир Скляр из «ВТБ Капитала» заметил, что СГК зарекомендовала себя «качественным управленцем угольной генерацией». Планомерная реализация инвестпрограммы вывела прибыльность компании на принципиально более высокий уровень, говорит эксперт, что даёт возможность задуматься о расширении через поглощения. Он отмечает недавнее приобретение СГК «Новосибирскэнерго» и полагает, что текущие переговоры по Рефтинской ГРЭС вписываются в периметр таких сделок: оба актива угольные, неплохие кандидаты на участие в программе модернизации ТЭС. Г-н Скляр оценил годовую EBITDA Рефтинской ГРЭС в 7 млрд рублей, по среднему для российской генерации мультипликатору EV/EBITDA 3.5 цена актива может достигать 25 млрд рублей.

peretok.ru/news/strategy/18084/ Продажа Рефтинской ГРЭС повысила бы инвестиционную привлекательность Энел Россия

Продажа Рефтинской ГРЭС повысила бы инвестиционную привлекательность Энел Россия

Владелец Группы ЕСН Григорий Березкин в интервью СМИ подтвердил, что его компания заинтересована в покупке Рефтинской ГРЭС, которую «Энел Россия» пытается продать уже второй год. По словам Березкина, окончательное решение о цене сделки и выборе покупателя зависит от итальянской Enel, контролирующей «Энел Россия», поскольку Группа ЕСН – не единственный претендент на покупку ГРЭС.

Продажа Рефтинской ГРЭС повысила бы инвестиционную привлекательность «Энел Россия» в краткосрочной перспективе. Прежде всего, такая сделка потребовала бы одобрения внеочередного собрания акционеров и обязательного предложения о выкупе долей акционеров, несогласных с ней, по средневзвешенной цене за последние 6 месяцев (1,5 руб./акция на данный момент). Мы также предполагаем, что основные миноритарные акционеры «Энел Россия», включая РФПИ и Macquarie Infrastructure Fund, будут настаивать на том, чтобы часть средств от продажи актива была распределена в форме специальных дивидендов, что обеспечит акционерам дополнительные 10–30% дивидендной доходности. Наконец, продажа ГРЭС снизила бы расходы компании на ремонт и обслуживание (из всех генерирующих активов, доставшихся «Энел Россия» по наследству, Рефтинская ГРЭС наиболее капиталоемкая), что позволило бы снизить нагрузку на компанию с учетом необходимости финансирования ветряного проекта.

ВТБ Капитал

В то же время мы полагаем, что с точки зрения долгосрочной перспективы сделка несет в себе определенный риск для инвестиционной привлекательности «Энел Россия», связанный, в том числе, со значительным снижением прибыли (по нашим оценкам, на долю Рефтинской ГРЭС придется около 7 млрд руб., или 43% прогнозной EBITDA компании за 2018 г.), неспособностью поддерживать дивиденды на текущем уровне в 4,5–5,1 млрд руб. (доходность 9–10%) и вероятностью продажи актива с коэффициентом EV/EBITDA ниже 4,8x, по которому на данный момент торгуется «Энел Россия» (как следствие – размывание стоимости компании). Энел Россия - группа ЕСН продолжает переговоры о покупке Рефтинской ГРЭС

Энел Россия - группа ЕСН продолжает переговоры о покупке Рефтинской ГРЭС

Группа ЕСН продолжает переговоры о покупке Рефтинской ГРЭС компании "Энел Россия", сообщил РИА Новости владелец группы Григорий Березкин в кулуарах ПМЭФ.«Да, идут, но когда они закончатся, надо Enel спрашивать… По цене, условиям (ведутся переговоры — ред.)», — ответил Березкин на вопрос, не отказалась ли ЕСН от переговоров и продолжаются ли они.

Итальянская Enel в начале июня прошлого года сообщила, что начала процесс продажи Рефтинской ГРЭС (Свердловская область) и получила необязывающее предложение о покупке актива. В числе претендентов на актив назывались основной акционер Сибирской генерирующей компании Андрей Мельниченко, китайская Huadian и группа ЕСН.

Прайм

А Энел то чего падает? Так, за компанию со всем рынком?

sergiusuz, на отсутствии новостей о продаже Рефтинской ГРЭС. Плюс опасения роста капексов, плюс сокращение прибыли, ну и просто корректируется так, чтобы дивдоходность была 10%.

Будущее энергетики России. Часть 4. Генерация.

Будущее энергетики России. Часть 4. Генерация.5 и 6 раздел документа «Схема и программа развития Единой энергетической системы России на 2018 – 2024 годы» посвящён генерации. Приводится масса данных, что построено и какие станции закроют. Общий вывод – того, что запланировано, достаточно, дефицита мощности э/э нет. Больше генерирующие электростанции в целом по России пока развивать незачем.

Что из этого следует?

- Новые объекты генерации, кроме уже заявленных, до 2024 строить не будут, капзатраты будут направлены на модернизацию мощностей.

- В свою очередь, это значит, что у ФСК ЕЭС выручка от техприсоединения генерации существенно не вырастет: заявки на техприсоединение уже поданы в Минэнерго и включены в инвестпрограмму ФСК.

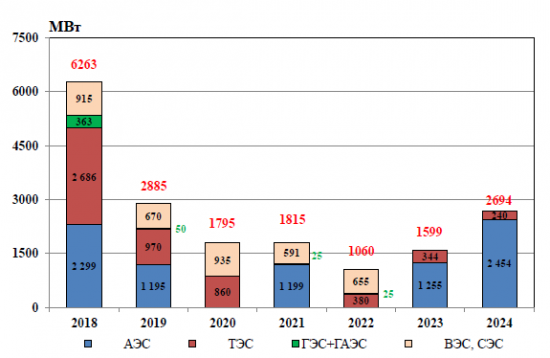

Максимальный ввод мощностей генерации запланирован в 2018 году, дальше будет в основном ввод блоков АЭС для замещения выводимых мощностей:

Для инвесторов, в компании генерации, полезно будет изучить приложения 2-6 документа: где будут запущены новые мощности генерации, где модернизированы, где закрыты. В том числе Энел, Квадра, Русгидро, ОГК-2, ИнтерРАО, Мосэнерго и другие.

Для меня достаточно неприятной новостью стало то, что ОГК-2 собирается снизить мощности в 2018 году на Троицкой ГРЭС, и в 2021 на Новочеркасской ГРЭС, зато добавить энергоблоки на Грозненской ТЭС в Чечне, хотя в этом регионе за энергию платят очень плохо.

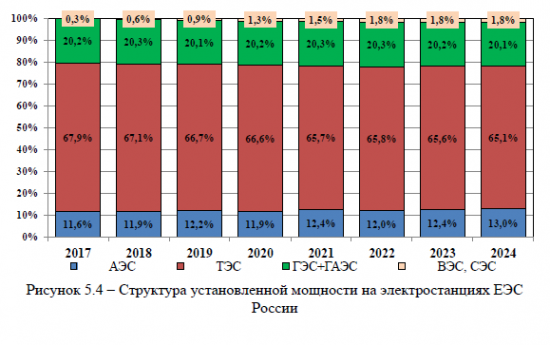

К этим планам я обязательно вернусь, когда буду разбирать отдельных эмитентов генерации.Интересно проследить тенденцию в структуре видов генерации:

Доля ТЭС, на которых сжигают газ и уголь, велика, но постепенно снижается в пользу атомной энергетики и возобновляемых источников.

Поражает количество вводимых объектов возобновляемой энергетики. Больше 20% новых мощностей – это солнечные и ветровые электростанции. Из котируемых на Мосбирже нашёл Энел, который планирует запустить ветровые агрегаты в 2020 году в Ростовской области и в 2021 году ветряки в Мурманской области.

Отметил бы также создание крупными заводами собственной генерации. Свои ТЭЦ планируют запустить ММК, ЧМК и многие другие компании, в перспективе это снижение выручки электросетевых компаний. Дивиденды "Энел Россия" компенсируют результаты 1 кваратла 2018 года

Дивиденды "Энел Россия" компенсируют результаты 1 кваратла 2018 года

Энел Россия – генерирующая компания в сегментах электро- и теплогенерации. Установленная мощность по выработке электроэнергии – 9,4 ГВт, тепловой энергии – 2382 Гкал/ч. Входит в международную энергетическую Группу Enel.

Энел Россия отчиталась по прибыли в 1К 2018 ниже ожиданий. Прибыль сократилась на 25% на фоне снижения производственных показателей и роста расходов. Мы понижаем целевую цену ENRU с 1,66 до 1,57 после корректировки прогнозов по прибыли в 2018 и повышения странового риска, но сохраняем рекомендацию «держать» в преддверии дивидендной отсечки. Лучшая дивидендная доходность (9,7%) в российской генерации компенсирует результаты за 1К 2018. Потенциал роста ~5%.

Малых Наталия

Прибыль акционеров снизилась на 25% на фоне снижения производственных показателей и цен на э/э, а также увеличения операционных расходов.

Есть риск того, что годовые показатели прибыли будут ниже прогнозов компании.

Совет директоров одобрил дивиденд за 2017 год в размере 0,145 руб. на акцию. Это выше DPS 2016 в 2,1х раза и дает доходность 9,7%. Дата закрытия реестра 22 июня. По DY это самая привлекательная бумага в российской генерации.

ГК «ФИНАМ»

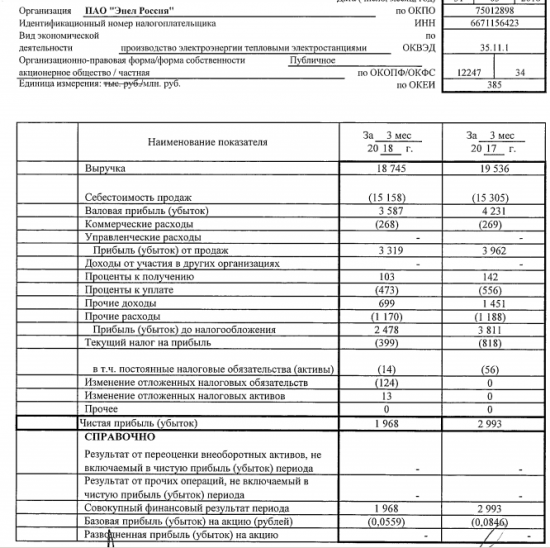

Энел Россия - чистая прибыль по РСБУ в I квартале снизилась на 34%, до 1,968 млрд руб/

Энел Россия - чистая прибыль по РСБУ в I квартале снизилась на 34%, до 1,968 млрд руб/

Чистая прибыль электроэнергетической компании "Энел Россия" по РСБУ за первый квартал 2018 года снизилась на 34,2% по сравнению с аналогичным периодом прошлого года и составила 1,968 миллиарда рублей.Выручка компании в отчетном периоде сократилась на 4% и составила 18,745 миллиарда рублей. Себестоимость продаж составила 15,158 миллиарда рублей, снизившись на 1%.

Валовая прибыль сократилась на 15,2%, до 3,587 миллиарда рублей, прибыль от продаж — на 16,2%, до 3,319 миллиарда рублей. Прибыль до налогообложения снизилась на 35%, до 2,478 миллиарда рублей.

Долгосрочные обязательства компании по состоянию на 31 марта 2018 года составили 17,503 миллиарда рублей против 18,227 миллиарда рублей на конец 2017 года, краткосрочные обязательства — 22,401 миллиарда рублей против 25,648 миллиарда рублей соответственно.

отчет

Некоторое снижение финансовых показателей Энел Россия было вполне ожидаемо

Некоторое снижение финансовых показателей Энел Россия было вполне ожидаемо

«Энел Россия» опубликовала неаудированные основные показатели за 1К18 по МСФО и операционные результаты, после чего провела телефонную конференцию.

Во время телефонной конференции менеджмент сообщил, что ожидает нормализации выработки электроэнергии и динамики расходов в течение года и сохраняет неизменным свой прогноз EBITDA в 16,4 млрд. руб. Процесс продажи Рефтинской ГРЭС продолжается, сделка может быть закрыта через несколько месяцев. Строительство объектов ветрогенерации идет в соответствии с графиком.

По нашему мнению, результаты невозможно экстраполировать на год, хотя некоторое снижение финансовых показателей было вполне ожидаемо на рынке, и мы сохраняем рекомендацию «держать».

Sberbank CIB Снижение чистой прибыли Знел Россия может негативно восприниматься инвесторами

Снижение чистой прибыли Знел Россия может негативно восприниматься инвесторами

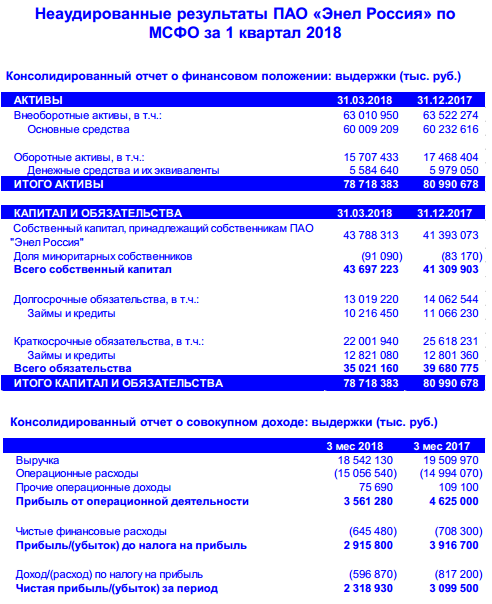

Прибыль Энел Россия по МСФО в I квартале снизилась до 2,3 млрд руб., EBITDA — до 4,6 млрд руб.

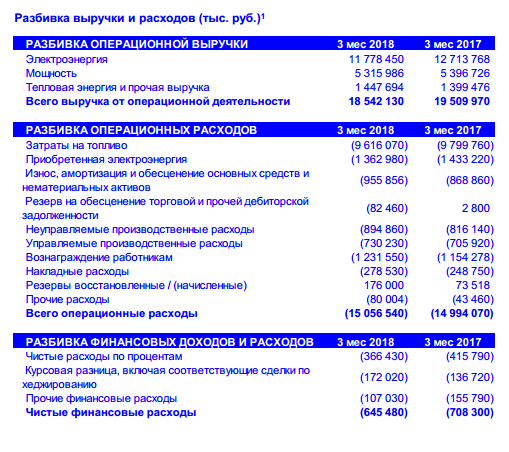

Энел Россия снизило финпоказатели по МСФО в январе-марте 2018 года: чистую прибыль — до 2,32 млрд руб., EBITDA — до 4,6 млрд руб., следует из сообщения компании. Сокращение объема чистой прибыли составило 25,2%, EBITDA — 16,2%. Выручка компании за период уменьшилась на 5%, до 18,54 млрд руб.

Снижение чистой прибыли компании может негативно восприниматься инвесторами, т.к. она является базой для расчета дивидендов. Политика Энел Россия предполагает выплаты на уровне 65% от чистой прибыли по итогам 2018 года. Надо отметить, что текущие ожидания рынка по прибыли компании на 2018 года предполагают ее снижение на 17,7% к уровню 2017 года.

Промсвязьбанк Акции Энел России должны быть поддержаны недавно объявленными дивидендами за 2017 год

Акции Энел России должны быть поддержаны недавно объявленными дивидендами за 2017 год

Энел Россия: финрезультаты за 1К18: чистая прибыл упала на 25% г/г

Выручка составила 18.5 млн руб. (-3% против консенсус-прогноза Bloomberg, -5% г/г), из-за сокращения выработки на всех электростанциях, за исключением ГРЭС, в связи со снижением потребления электроэнергии на Урале и избыточных мощностей на рынке, а также из-за неблагоприятной ценовой конъюнктуры. EBITDA также последовала тренду на снижение и сократилась на 16% г/г до 4.6 млрд руб. (-12% против консенсус-прогноза Bloomberg), испытывая дополнительное давление от увеличения постоянных затрат. Чистая прибыль упала на 25% г/г до 2.3 млрд руб., отражая динамику EBITDA. FCF снизился более чем в два раза г/г до всего 0.9 млрд руб. на фоне слабых денежных потоков от операционной деятельности, а также роста капзатрат (+23% г/г до 1.6 млрд руб.). Чистый долг остался практически неизменным в годовом сопоставлении на уровне 17.5 млрд руб., несмотря на сокращение общего долга, в то время ка чистая долговая нагрузка упала до 1,0х против 1.1x на конец 2017. Прогноз на 2018, объявленный в прошлом году в День стратегии Энел Россия, был подтвержден на уровне 16.4 млрд рублей по EBITDA и 7.3 млрд руб. по чистой прибыли. Соответствующие финансовые показатели за 1К18 составляют 28% и 32% от прогноза на 2018 соответственно. На телеконференции менеджмент подтвердил, что переговоры о продаже Рефтинской ГРЭС в настоящее время продвигаются, и сделка может быть закрыта в течение ближайших нескольких месяцев.

Результаты не впечатлили, оказавшись существенно ниже ожиданий рынка, и поэтому мы считаем их НЕГАТИВНЫМИ для акций. Больше всего разочаровала чистая прибыль — дивиденды Энел Россия привязаны к данному показателю (коэффициент выплаты в 2018 году — 65%), и его резкое падение предполагает риск снижения для текущего консенсус-прогноза Bloomberg в размере 0.13 руб. на акцию (доходность 9%). Тем не менее, акции, на наш взгляд, должны быть поддержаны недавно объявленными дивидендами за 2017 (0.145 руб. на акцию, доходность 10%, дата отсечки — 21 июня).

АТОН Новость о сокращении прибыли Энел Россия компенсируется дивидендами

Новость о сокращении прибыли Энел Россия компенсируется дивидендами

«Энел Россия» отчиталась о снижении прибыли в 1К 2018 на фоне сокращения выработки практически на всех мощностях, снижения поступлений от реализации мощности по ДПМ вследствие уменьшения доходности гособлигаций, а также одновременного увеличения постоянных затрат.

Продажа электроэнергии в 1К 2018 сократилась на 5,5% до 11 тыс. ГВтч, тепловой энергии – на 1,7% до 1,9 млн Гкал. Выработка и цены на энергию сократились на фоне избыточных мощностей на рынке.

EBITDA снизилась на 16,2% до 4,6 млрд руб., а чистая прибыль – на 25% до 2,32 млрд руб. По линии операционных расходов отметим увеличение амортизационных отчислений и обесценение основных активов на 10% до 955,8 млн руб. Чистый долг составил 17,5 млрд руб. (-2% YTD) или 1,05х EBITDA.

Результаты слабые, но компенсируются высокими ожидаемыми дивидендами в этом сезоне. Недавно совет директоров «Энел Россиия» рекомендовал выплатить 14,5 коп. на акцию за 2017 – это более чем в 2х раза больше, чем в прошлом году и дает доходность 9,9% — самую высокую в российской генерации.

Малых Наталия

Ставим рекомендацию по «Энел Россия» на пересмотр.

ГК «ФИНАМ» Энел Россия - может закрыть сделку по продаже Рефтинской ГРЭС в течение нескольких месяцев

Энел Россия - может закрыть сделку по продаже Рефтинской ГРЭС в течение нескольких месяцев«Энел Россия» может закрыть сделку по продаже Рефтинской ГРЭС в течение нескольких месяцев, заявила в ходе телефонный конференции компании финансовый директор «Энел Россия» Юлия Матюшова.

«Процесс идет. Мы можем закрыть сделку в течение нескольких месяцев»

Ранее глава итальянской энергетической компании Enel Франческо Стараче заявил, что продажа Рефтинской ГРЭС в Свердловской области, которая принадлежит компании «Энел Россия», может произойти в первом квартале 2018 года.

По его словам, оценка всех обязательных заявок на покупку должна была завершиться до конца 2017 года.

РНС Энел Россия - чистая прибыль в 1 квартале 2018 года сократилась на 25,2%

Энел Россия - чистая прибыль в 1 квартале 2018 года сократилась на 25,2%Чистая прибыль "Энел Россия" по итогам 1 квартала 2018 года по МСФО сократилась на 25,2% — до 2,319 млрд рублей.

Выручка компании снизилась на 5% и составила 18,542 млрд рублей. Показатель EBITDA за январь-март сократился на 16,2% — до 4,6 млрд рублей. Чистый долг на конец периода составил 17,453 млрд рублей, что стало на 2,4% ниже показателя 1 квартала 2017 года.

отчет

Результаты Энел Россия за 1 квартал не принесут неожиданностей

Результаты Энел Россия за 1 квартал не принесут неожиданностей

26 апреля «Энел Россия» представит финансовые результаты за 1к18 по МСФО.

Мы полагаем, что результаты не принесут неожиданностей. По нашим оценкам, в отчетном периоде прибыль компании снизилась всего на 5–7% вследствие инфляции затрат и невысоких темпов роста цен на электроэнергию. На наш взгляд, достигнутая прибыль будет достаточно комфортной, чтобы компания выплатила дивиденды, обеспечивающие доходность больше 9% (выплата первых дивидендов ожидается в июне).

ВТБ Капитал

Нашу ставку на привлекательность «Энел Россия» с точки зрения дивидендов за 2018–2019 гг. подкрепляет планируемая продажа Рефтинской ГРЭС, за счет которой у компании высвободятся дополнительные средства для выплаты дивидендов. Наша оценка прогнозной цены акций «Энел Россия» на 12-месячном горизонте (2,10 руб.) предполагает полную доходность в 47%. В отношении акций компании мы подтверждаем рекомендацию покупать.

Результаты за 1к18 по МСФО: сюрпризы не предвидятся. Мы ожидаем, что финансовые результаты Энел Россия за 1к18 будут в целом стабильными, не считая небольшого снижения рентабельности. По нашим оценкам, выручка незначительно сократилась до 19 152 млн руб. вследствие сокращения выработки электроэнергии на 1,1% г/г – при невысоких темпах роста нерегулируемых цен (РСВ) и по-прежнему высоких DPM-платежах (хотя уровень последних немного снизился из-за снижения доходности ОФЗ). В то же время затраты компании, согласно нашей модели, выросли незначительно. Исходя из этого мы прогнозируем снижение скорректированной EBITDA на 5% г/г, до 5 194 млн руб. В результате, несмотря на сокращение финансовых затрат, чистая прибыль снизится, по нашим расчетам, на 7% г/г, до 2 883 млн руб.

Телеконференция. В день выхода отчетности состоится телеконференция руководства компании. Нас в первую очередь интересует прогноз на 2018 г. (который, как мы ожидаем, останется без изменений), а также новости о предстоящей продаже Рефтинской ГРЭС и комментарии менеджмента относительно того, как модернизация сектора отразится на показателях компании. Мы также ожидаем, что руководство «Энел Россия» озвучит свою позицию компании касательно поставок угля из Казахстана (где «РУСАЛ», находящийся под действием санкций США, владеет 50% месторождения), влияния недавней волатильности валютного курса на рентабельность ключевых операций компании, а также хеджирования валютного риска, который до сих пор находится на балансе Энел Россия.

Привлекательность в краткосрочной перспективе. Мы считаем «Энел Россия» привлекательной в качестве объекта краткосрочных инвестиций. Рекомендованный советом директоров размер дивидендов (0,14 руб./акция) соответствует дивидендной доходности акций в 9,5% (выплата запланирована на июнь, дата закрытия реестра – 22 июня). Между тем в связи с продажей Рефтинской ГРЭС, которая, как сообщил агентству Reuters гендиректор компании, состоится «в ближайшие несколько месяцев), возможна выплата специальных дивидендов с доходностью 6–41%, в зависимости от цены сделки и коэффициента дивидендных выплат. Мы полагаем, что показатели компании в 2018 г. позволят поддерживать высокую доходность дивидендов, что позитивно отразится на стоимости акций с учетом их выплаты. Хотя возросшие потребности в капзатратах и снижение рентабельности, связанное с завершением срока действия DPM-контрактов, негативно отражаются на инвестиционной привлекательности „Энел Россия“ в 2021–2023 гг., ближайшие дивиденды, на наш взгляд, сгладят негативные долгосрочные риски, как минимум до 2019 г. Наша оценка прогнозной цены акций „Энел Россия“ на 12-месячном горизонте (2,10 руб.) предполагает полную доходность в 47%. В отношении акций компании мы подтверждаем рекомендацию покупать. Динамика акций Энел Россия зависит от продажи Рефтинской ГРЭС

Динамика акций Энел Россия зависит от продажи Рефтинской ГРЭС

Завтра «Энел Россия» представит операционные результаты и отчетность за 1 квартал 2018 г. по МСФО. Отчетность выйдет в 16:00 МСК, конференц-звонок назначен на 17:00 МСК.

Мы ожидаем негативной динамики выручки в первую очередь из-за спада выработки. В то же время, по нашим расчетам, компания сможет продолжить контроль над операционными расходами, что позволит показать лишь номинальное сокращение EBITDA г-к-г. Чистую прибыль мы ожидаем также на уровне 1 квартала 2017 г.

Адонин Алексей

Мы ожидаем, что на конф. звонке менеджмент даст более точные прогнозы на 2018 г., предоставит какую-либо информацию о ходе продажи Рефтинской ГРЭС, кроме того, возможно, что будут комментарии касательно ветряных проектов «Энел» в Азове и Мурманске.

В целом мы ожидаем нейтральной реакции рынка на выход отчетности. В то же время, любые комментарии касательно продажи Рефтинской ГРЭС (сроков, цены, выплаты спецдивидендов) могут резко сдвинуть котировки «Энел Россия» в любую сторону.

ИК «Велес Капитал»

Дивидендная доходность по акциям Энел Россия оценивается в 9,5%

Дивидендная доходность по акциям Энел Россия оценивается в 9,5%

Совет директоров Энел Россия рекомендовал дивиденды за 2017г на уровне 0,14493 руб. на акцию

Совет директоров Энел Россия рекомендовал дивиденды за 2017 г. на уровне 0,14493 руб. на акцию, сообщила компания. Датой, на которую определяются лица, имеющие право на дивиденды, установлено 22 июня 2018 г. Таким образом, всего на дивиденды Энел Россия за 2017 г. может направить 5,1 млрд руб., или 60% от чистой прибыли по МСФО.

Дивидендная политика компании предполагает плановое повышение доли прибыли направляемой на дивиденды. По итогам 2016 года это было 55%, по итогам 2017 года – 60%. По итогам 2018-2019 гг – 65%. Исходя из текущей стоимости акций компании, дивидендная доходность по ним оценивается в 9,5%.

Промсвязьбанк

Эл5 Энерго (Энел) - факторы роста и падения акций

- Одна из самых рентабельных генерирующих компаний России (19.03.2019)

- 1 мая 2021г. запустилась Азовская ВЭС на 90 МВт, а в 2023 году Кольская ВЭС на 201 МВт по программе ДПМ ВИЭ, что обеспечат поступления больше 4,5 млрд.руб. за мощность (16.10.2023)

- Энел перенесла распределение ₽3 млрд дивидендов за 2021 год, на 2023-й - но так и не выплатила в 2023 году (16.10.2023)

- Компания прогнозирует высокие капитальные затраты (программа КОММОД), поэтому FCF не будет хватать на погашение долга, ситуация изменится с 2025 года и долг начнет снижаться (16.10.2023)

- Дивиденды с 2020 года компания не платит и не будет в ближайшие годы платить, так как будет снижать долговую нагрузку и выполнять инвест.программу (16.10.2023)

Эл5 Энерго (Энел) - описание компании

«Энел Россия» (бывш. «Энел ОГК-5») входит в число семи оптовых генерирующих компаний, созданных в результате реформы РАО «ЕЭС России». Производственными филиалами компании являются: Конаковская ГРЭС, Невинномысская ГРЭС, Среднеуральская ГРЭС. Более 56% акций компании принадлежит Enel Investment Holding, более 26% — «ИНТЕР РАО ЕЭС»После продажи угольной Рефтинской ГРЭС в 2019 году производство электроэнергии упало в 2 раза, EBITDA -40%

Финаме

Финаме БКС Мир Инвестиций

БКС Мир Инвестиций