Северсталь: EBITDA за 3К19 выше ожиданий, доходность по промежуточным дивидендам 3.1%

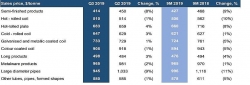

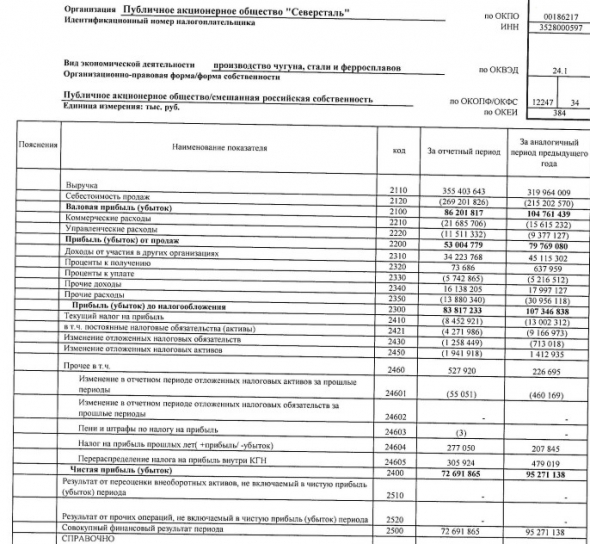

Выручка за 3К19 составила $2 111 млн, совпав с консенсус-прогнозом и оценкой АТОНа, уменьшившись на 3% кв/кв вследствие неблагоприятной динамики цен на сталь и сырье. EBITDA составила $787 (+3% против консенсуса, +8% против АТОНа), увеличившись на 5% кв/кв. Рентабельность по EBITDA достигла 37.3% (+2.7 пп кв/кв), что обусловлено вертикальной интеграцией. FCF на уровне $346 млн (+32% кв/кв) на фоне положительной динамике чистого оборотного капитала. Капзатраты увеличились незначительно: до $311 млн против $267 млн в 2К19. Чистый долг сократился до $1.3 млрд (ЧД / EBITDA — 0.4x), поскольку возросли денежные средства на балансе ввиду продажи сортового завода Балаково за $215 млн. Объявлены дивиденды за 3К19 в размере 27.47 / акц., что соответствует дивидендной доходности в 3.1%. Закрытие реестра назначено на 3 декабря.

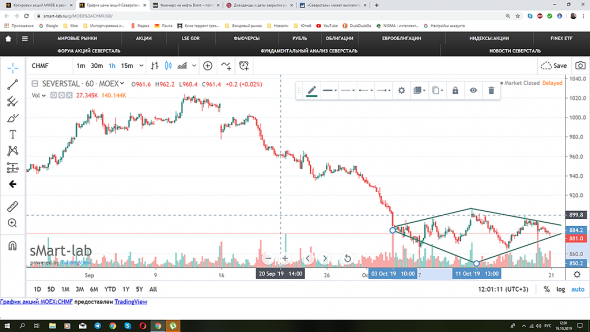

Северсталь опубликовала хорошие результаты за 3К19: EBITDA выросла на 5% кв/кв, опередив прогнозы рынка и наши оценки. Тем не менее, мы считаем, что отчетность не слишком показательна ввиду резко ухудшающейся рыночной конъюнктуры и падения мировых бенчмарков (HRC Black Sea — $380/т против $480/т в августе). Мы с осторожностью относимся к устойчивости премий на внутреннем рынке, рассматривая многие факторы как временные (введение принципа расчетов по счетам эскроу). Тем не менее мы считаем Северсталь наиболее защищённой компанией в российском металлургическом секторе — акции торгуются по 4.5x 2019П EV/EBITDA (консенсус).Атон

Авто-репост. Читать в блоге >>>

Финаме

Финаме БКС Мир Инвестиций

БКС Мир Инвестиций