| Число акций ао | 838 млн |

| Номинал ао | 0.01 руб |

| Тикер ао |

|

| Капит-я | 809,7 млрд |

| Выручка | 712,9 млрд |

| EBITDA | 137,6 млрд |

| Прибыль | 32,0 млрд |

| Дивиденд ао | – |

| P/E | 25,3 |

| P/S | 1,1 |

| P/BV | 1,6 |

| EV/EBITDA | 6,0 |

| Див.доход ао | 0,0% |

| Северсталь Календарь Акционеров | |

| Прошедшие события Добавить событие | |

Северсталь акции

-

Если почитать новости по отгрузкам РЖД, жезная руда хорошо уходит за границу)

Экспортная погрузка железной руды по сети РЖД выросла за 10 ...

Александр Сергеев, ну мля… Это что-же получается? Раньше хоть слябы брали, потом чугуний а теперь и вообще никакой переработки уже на месте индусам и китаёзами у нас в РФ не надо? Только чисто сырье им давай? Руда и уголь? Но хотя… Уголь это Австралия, наш Российский ему не конкурент(( Шахты на закрытие, затопление и разрушение? Рабочие в увольнение на мороз?

Акции СЕВЕРСТАЛЬ (CHMF), прогноз и аналитика 2026 (отчет МСФО за 9 месяцев)Приветствую Друзья инвесторы, с Вами снова Роман и сегодня мы обс...

RomaleGOLD — инвестиции, ну очень актуально. Сегодня уже 20 января, вот-вот за 4К2025 и весь 2025 год отчёт выйдет, а Вы про отчет МСФО за 9 месяцев… Тук-тук! Что то Вы долго спите)) «Северсталь» своевременно выполнила требования Росприроднадзора по федеральному проекту «Чистый воздух» в Череповце

«Северсталь» своевременно выполнила требования Росприроднадзора по федеральному проекту «Чистый воздух» в Череповце

Мы завершили оснащение ЧерМК системами автоматического контроля выбросов. 15 января Росприроднадзор принял в эксплуатацию 17 таких систем. Работы выполнены в рамках федерального проекта «Чистый воздух», а инвестиции в программу превысили 1 млрд рублей.

К 31 декабря 2025 года все предприятия I-II категорий в 12 городов-участников «Чистого воздуха» должны были оснастить источники выбросов системами автоматического контроля. По данным Росприроднадзора, в эксплуатацию их ввели только 30% квотируемых объектов.

«Пример своевременного выполнения требований показали ММК и «Северсталь» в Магнитогорске и Череповце — там системы приняты в эксплуатацию при участии специалистов Росприроднадзора. В то же время алюминиевые заводы «Русала» в Братске, Красноярске и Новокузнецке пока не ввели ни одной системы в установленном порядке»,

— говорится в сообщении Росприроднадзора.🔹 Что изменилось и как это работает?

Новое оборудование в онлайн режиме отслеживает объемом выбросов ЧерМК, в том числе приоритетных загрязняющих веществ, и непрерывно передает данные в надзорные органы. Автоматические системы фиксируют ключевые параметры отходящих газов: температуру, давление и работоспособность газоочистного оборудования.

Авто-репост. Читать в блоге >>> На рынке стальных конструкций готовится серьезный передел

На рынке стальных конструкций готовится серьезный переделЧерной металлургии России в нынешнем году будет нелегко из-за высокой ключевой ставки и роста налоговой нагрузки, сокращения заказов от строительства, топливно-энергетического комплекса и машиностроения. Не менее тяжко будет и тесно связанной с ней отраслью по выпуску стальных конструкций.

Трендов на рынке будет много, упрощенно их можно свести к нескольким. Главный из них — ужесточение конкуренции между производителями. Тон в ней будут задавать «Северсталь» и «Евраз», окружившие себя в предыдущие годы заводами по выпуску металлоконструкций для расширения бизнеса, но не получившие вместе с ними соответствующее число долгосрочных контрактов.

Наряду с ними вести борьбу за деньги будут игроки поскромнее вроде «Агрисовгаза». Впрочем, он сможет им дать фору вследствие широкой продуктовой линейки, начиная от стальных конструкций и труб и заканчивая услугами по их цинкованию. Именно наличие собственных ванн по горячему цинкованию по-прежнему будет конкурентным преимуществом для предприятий.

Авто-репост. Читать в блоге >>> Цены на сталь рухнули. Аналитики спят. Отчет за 4 квартал 2025 — ещё не вышел. И да, Северсталь может быть уже в убытке.

Цены на сталь рухнули. Аналитики спят. Отчет за 4 квартал 2025 — ещё не вышел. И да, Северсталь может быть уже в убытке.Привет, друзья.

Сегодня я не буду говорить вам, что «всё хорошо». Потому что сегодня — день, когда рынок шепчет правду, а аналитики всё ещё листают презентации про «стабильный спрос» и «прогнозы на 2026».

Вы слышали, что цены на горячекатаный лист упали? Да, с 64 585 руб./т в конце 3 квартала — до 58 975 руб./т. Это минус 8,7%. Большинство аналитиков, остановились бы на этом, и пошли писать отчёты, где «ситуация стабильна», «снижение временно», «рынок корректируется».

Авто-репост. Читать в блоге >>> Акции СЕВЕРСТАЛЬ (CHMF), прогноз и аналитика 2026 (отчет МСФО за 9 месяцев)

Акции СЕВЕРСТАЛЬ (CHMF), прогноз и аналитика 2026 (отчет МСФО за 9 месяцев)Приветствую Друзья инвесторы, с Вами снова Роман и сегодня мы обсудим компанию ПАО «СЕВЕРСТАЛЬ».

Напомню, что в конце 2025 года на официальном сайте компания опубликовала отчет МСФО по результатам за 9 месяцев 2025 года. Получив новые данные, мы сможем сравнить их с результатами компании, полученными за прошлые периоды и понять, что ждет акции компании рост или падение.

Свежий прогноз и рекомендации аналитиков на 2026 год

Прежде чем начать приглашаю Вас подписаться в мой Telegram канал там Вы сможете узнать реальную (справедливую) а не рыночную стоимость таких компаний как: Мечел, Яндекс, Алроса, Интер РАО, НЛМК, ВТБ, ММК и другие. Там больше обзоров, выходят они быстрее и можно скачать таблицы с финансовыми данными на каждое предприятие.

Почему падают акции Северсталь

В первую очередь проблемы в отрасли конечно же связаны с замедлением развития экономики и снижением потребности у потребителя.

Сегодня все мы можем наблюдать значительное снижение строительства нового жилья, на которое конечно же повлияло повышение процентной ставки по ипотеке и сокращение программы льготной ипотеки.

Авто-репост. Читать в блоге >>> Производство алюминия в Китае в 2025 году достигло рекордного уровня, в то время как производство стали упало до семилетнего минимума — Bloomberg

Производство алюминия в Китае в 2025 году достигло рекордного уровня, в то время как производство стали упало до семилетнего минимума — BloombergВ прошлом году производство алюминия в Китае достигло рекордного уровня, превысив производственные мощности страны, в то время как производство стали упало до семилетнего минимума, что подчёркивает кардинально разные перспективы для двух наиболее широко используемых металлов.

По данным статистического бюро, опубликованным в понедельник, производство алюминия выросло на 2,4% до 45,02 млн тонн и в этом десятилетии росло каждый год. В декабре был зафиксирован рекордный показатель в 3,87 млн тонн. Годовой выпуск стали снизился на 4,4% до 961 млн тонн, впервые с 2019 года опустившись ниже отметки в 1 млрд тонн, а в декабре был зафиксирован двухлетний минимум в 68,2 млн тонн.

Энергетический переход, который осуществляет Китай, во многом зависит от алюминия — лёгкого металла, используемого в возобновляемых источниках энергии, линиях электропередачи и шасси электромобилей. Сталь является основой строительной отрасли, которая уже много лет страдает от кризиса в сфере недвижимости. Китай — крупнейший в мире производитель обоих металлов, и объёмы их производства в разной степени контролируются.

Авто-репост. Читать в блоге >>>

Поставки лома черных металлов в России в 2025 году упали на 33% г/г — до 7,5 млн тонн. Аналитики не ожидают восстановления рынка в 2026 году — Ъ

Поставки лома черных металлов в России в 2025 году упали на 33% г/г — до 7,5 млн тонн. Аналитики не ожидают восстановления рынка в 2026 году — ЪСнижение спроса на металл и спад сталелитейного производства привели к резкому сокращению поставок лома черных металлов в 2025 году. По данным рейтингового агентства «Русмет», объем отгрузок составил 7,45 млн тонн — на 33% меньше, чем в 2024 году, и почти вдвое ниже уровня 2023 года. В предыдущие три года поставки стабильно превышали 10 млн тонн ежегодно.

Наиболее сильное падение зафиксировано в центральной части России: отгрузки сократились на 43%, до 2,07 млн тонн. На Урале объем поставок снизился на 30% год к году — до 3,22 млн тонн. В Сибири и на Дальнем Востоке падение составило 28%, до 905 тыс. тонн, на юге — 23%, до 1,24 млн тонн. При этом в Сибири и на Дальнем Востоке снижение продолжается уже третий год подряд.

Лом черных металлов используется преимущественно для производства электростали, на которую приходится около трети всей выплавки стали в России. Сокращение поставок происходит на фоне падения внутреннего спроса на металл и снижения объемов производства. По предварительным данным корпорации «Чермет», выпуск стали в России в 2025 году сократился на 4,6%, до 67,4 млн тонн. Металлурги ранее указывали, что восстановление инвестиционной активности возможно лишь при снижении ключевой ставки до 12%, что в 2026 году маловероятно.

Авто-репост. Читать в блоге >>> Если почитать новости по отгрузкам РЖД, жезная руда хорошо уходит за границу)

Если почитать новости по отгрузкам РЖД, жезная руда хорошо уходит за границу)

Экспортная погрузка железной руды по сети РЖД выросла за 10 месяцев на 24,2%

Москва. 28 ноября. INTERFAX.RU — Погрузка железной руды на экспорт по сети ОАО «РЖД» выросла в январе-октябре 2025 г. по сравнению с аналогичным периодом прошлого года на 24,2% и составила 15,3 млн тонн, сообщила компания.

В том числе в направлении портов было отправлено 7,6 млн тонн руды (+39,9% к январю-октябрю 2024 г.), из них в адрес портов Юга — 4,7 млн тонн (+62,5%), в адрес портов Северо-Запада — 2,9 млн тонн (+13,9%).

Через погранпереходы на экспорт было отгружено 7,5 млн тонн железной руды (+9,6%), из которых на восточное направление ушло 7,1 млн тонн (+12,3%).

Экспорт стали из Китая достиг рекордного уровня, несмотря на глобальные ограничения: годовой объем поставок вырос на 7,5% до 119 млн т — Bloomberg

Экспорт стали из Китая достиг рекордного уровня, несмотря на глобальные ограничения: годовой объем поставок вырос на 7,5% до 119 млн т — Bloomberg

Экспорт стали из Китая в декабре достиг рекордного уровня.

Согласно таможенным данным Китая, опубликованным в среду, экспорт стальной продукции в прошлом месяце вырос до 11,3 млн тонн, превысив последний пик 2015 года. Таким образом, годовой объём поставок вырос на 7,5 % и достиг рекордных 119 млн тонн.

Экспортный бум продолжается несмотря на волну протекционизма по всему миру, в результате которой на китайскую продукцию были наложены антидемпинговые пошлины. Промышленности удалось обойти ограничения, выйдя на рынки с меньшими барьерами, например на Ближний Восток.

Экспорт стали помог компенсировать снижение внутреннего спроса, поскольку затянувшийся кризис в сфере недвижимости в стране продолжает оказывать давление на рынок.

Железная руда, основной ингредиент для производства стали, также продемонстрировала рекордные показатели торговли в прошлом году. Согласно таможенным данным, китайский импорт вырос на 1,8 % и достиг 1,26 млрд тонн, увеличившись третий год подряд. Тем не менее в последние месяцы наблюдается накопление руды на складах в портах, что говорит о снижении спроса со стороны сталелитейных заводов.

Авто-репост. Читать в блоге >>> Северсталь, ММК и НЛМК являются качественными бизнесами, но на фоне текущей рыночной конъюнктуры и тенденций в отрасли не включаем акции в список наших фаворитов - ГПБ Инвестиции

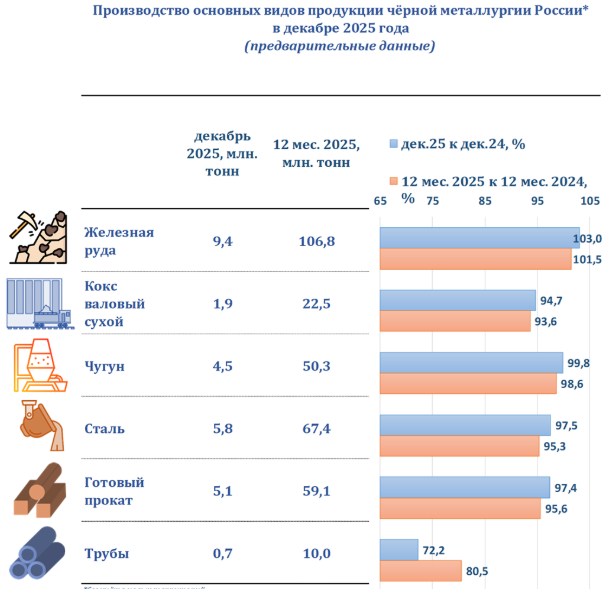

Северсталь, ММК и НЛМК являются качественными бизнесами, но на фоне текущей рыночной конъюнктуры и тенденций в отрасли не включаем акции в список наших фаворитов - ГПБ ИнвестицииСогласно предварительным данным «Корпорации Чермет», за 12 месяцев 2025 года российские металлургические компании снизили производство чугуна, стали и готового проката. Больше других упала динамика труб, а производство железной руды, наоборот, выросло.

Ключевые изменения

— Железная руда. Производство в 2025 году увеличилось на 1,5% г/г, до 106,8 млн тонн, при этом в декабре наблюдалось увеличение на 3% г/г, до 9,4 млн тонн.

— Чугун. Производство по итогам 2025 года уменьшилось на 1,4% г/г, до 50,3 млн тонн, однако в декабре снижение производства составило всего 0,2% г/г, а объем был 4,5 млн тонн.

— Сталь. Производство в 2025 году сократилось на 4,7% г/г, до 67,4 млн тонн, при этом в декабре производство снизилось на 2,5% г/г, до 5,8 млн тонн.

— Готовый прокат. Снижение производства наблюдалось по итогам 12 месяцев 2025 года на 4,4% г/г, до 59,1 млн тонн, и по итогам декабря — снижение составило 2,6% г/г, до 5,1 млн тонн.

— Трубы. Зафиксировано снижение производства по итогам 2025 года на 19,5% г/г и по итогам декабря на 27,8% г/г, до 10,0 и 0,7 млн тонн соответственно.

Авто-репост. Читать в блоге >>> Россия увеличила экспорт стали в Турцию по итогам 11 мес 2025 года на 44% г/г до 4,1 млн тонн — Ъ со ссылкой на Турецкую ассоциацию производителей стали

Россия увеличила экспорт стали в Турцию по итогам 11 мес 2025 года на 44% г/г до 4,1 млн тонн — Ъ со ссылкой на Турецкую ассоциацию производителей стали

Россия увеличила экспорт стали в Турцию по итогам 11 мес 2025 года на 44% г/г до 4,1 млн тонн, сообщает Ъ со ссылкой на Турецкую ассоциацию производителей стали (TCUD), и стала лидером по поставкам в эту страну.

Помимо стали в 2025 году Россия активно наращивала экспорт слябов в Турцию (+50% г/г), заняв более 50% в импорте страны, и обеспечила почти 80% турецких закупок чугуна (+100% г/г).

www.kommersant.ru/doc/8339872

Авто-репост. Читать в блоге >>> По итогам 2025 года в РФ было выпущено 50,3 млн тонн чугуна и 67,4 млн тонн стали, что на 1,4% и 4,6% меньше, чем годом ранее — Ъ со ссылкой на корпорацию «Чермет»

По итогам 2025 года в РФ было выпущено 50,3 млн тонн чугуна и 67,4 млн тонн стали, что на 1,4% и 4,6% меньше, чем годом ранее — Ъ со ссылкой на корпорацию «Чермет»По итогам 2025 года в РФ было выпущено 50,3 млн тонн чугуна и 67,4 млн тонн стали, что на 1,4% и 4,6% меньше, чем годом ранее, свидетельствуют предварительные данные корпорации «Чермет». В декабре выпуск чугуна остался на прошлогоднем уровне — 4,5 млн тонн, выплавка стали снизилась на 2,5%, до 5,8 млн тонн. Результат за год оказался лучше некоторых прогнозов, которые предполагали снижение выпуска стали более чем на 10% (см. “Ъ” от 12 декабря 2025 года).

Производство готового проката снизилось сопоставимыми темпами. За декабрь в России произведено 5,1 млн тонн, что на 2,6% меньше, чем годом ранее. За весь прошлый год выпуск сократился на 4,4%, до 59,1 млн тонн. Заметнее всего в 2025 году и декабре упало производство стальных труб — на 20%, до 10 млн тонн, и на 27,8%, до 0,7 млн тонн, соответственно.

www.kommersant.ru/doc/8339835

Авто-репост. Читать в блоге >>>

Россия, Производство ***** Декабрь 2025 ***** 12 месяцев 2025

Железная руда _______9,4 млн т (+3,00% г/г) * 106,8 млн т (+1,50% г/г);

Кокс _______________ 1,9млн т ( -5,30% г/г) ** 22,5 млн т ( -6,40% г/г);

Чугун ______________ 4,5 млн т (-0,20% г/г). ** 50,3 млн т (-1,40% г/г);

Сталь ______________ 5,8 млн т ( -2,50% г/г) ** 67,4 млн т ( -4,70% г/г);

Прокат _____________ 5,1 млн т ( -2,60% г/г) ** 59,1 млн т ( -4,40% г/г);

Трубы ______________0,7 млн т ( -27,8% г/г) ** 10,0 млн т (-19,5% г/г).

Северсталь намерена в 2026 году расширить пилотирование робособаки и добавить новые площадки и условия для тестирования

Северсталь намерена в 2026 году расширить пилотирование робособаки и добавить новые площадки и условия для тестирования«Сейчас робособака находится в стадии тестирования, его результаты позволят в дальнейшем использовать эти наработки и для более простых мобильных платформ, например, роверов колесного и гусеничного типа. В 2026 году мы планируем расширить пилотирование робособаки и добавить новые площадки и условия для тестирования», — отметили в пресс-службе «Северстали».

Робособаки тестируются на предприятии в логистических целях и для превентивного мониторинга.

tass.ru/ekonomika/26096869

Авто-репост. Читать в блоге >>> денежный поток есть,

денежный поток есть,

50 руб на акцию заработали.

и чего, дивы где?

Див политику не соблюдаем?

Прогноз инфляции в России на 2026г: официальные оценки ЦБ РФ = 4 — 5% и ожидания бизнеса = 4 — 4,5%.

Прогноз инфляции в России на 2026г: официальные оценки ЦБ РФ = 4 — 5% и ожидания бизнеса = 4 — 4,5%.

ЦБ РФ: Средняя ключевая ставка в 2026г ожидается в диапазоне 13–15% (против 12–13% в июльском прогнозе).

25 декабря 2025 года

Банк Россиии, бизнес‑сообщество представили обновлённые прогнозы по инфляции на предстоящий год. Ключевые цифры и факторы, которые будут определять динамику цен, — в нашем обзоре.

► Официальный прогноз инфляции ЦБ РФ на 2026 год

По данным Банка России, в 2026 году годовая инфляция снизится до 4,0–5,0%. Это следует из обновлённого среднесрочного прогноза регулятора, опубликованного в октябре 2025 года.

Важные ориентиры:

• Устойчивая инфляция достигнет целевого уровня 4% во втором полугодии 2026 года.

• В 2027–2028 годах показатель останется на таргете в 4%.

• Средняя ключевая ставка в 2026 году ожидается в диапазоне 13–15% (против 12–13% в июльском прогнозе).

Регулятор объясняет повышение прогноза на 2026 год действием разовых проинфляционных факторов, но подчёркивает, что проводимая денежно‑кредитная политика обеспечит возвращение к цели.

► Ожидания бизнеса

Российский союз промышленников и предпринимателей (РСПП) оценивает инфляцию в 2026 году на уровне 4–4,5%. Как отметил глава РСПП Александр Шохин, бизнес исходит из следующей логики:

«Наши оценки показывают и опросы, что чувствительность ставки, которая формирует инвестиционный аппетит…— это где‑то ниже 1 %. Так что ждём и инфляцию низкую, 4–4,5%, и ставку в районе, близком к однозначной цифре».

► Что влияет на прогноз

Ключевые факторы, которые будут определять инфляцию в 2026 году:

1. Денежно‑кредитная политика

• динамика ключевой ставки;

• жёсткость финансовых условий;

• управление инфляционными ожиданиями.

2. Бюджетно‑налоговые изменения

• повышение НДС до 22% с 1 января 2026 года;

• индексация регулируемых тарифов и цен;

• дефицит/профицит бюджета.

3. Внешние условия

• цены на нефть и газ;

• курс рубля;

• санкционные ограничения.

4. Структурные сдвиги

• темпы импортозамещения;

• производительность труда;

• логистика и издержки производства.

► Риски и сценарии

Эксперты выделяют три основных сценария:

1. Базовый (официальный прогноз)

• инфляция:4–5 %;

• условия: плавное снижение ключевой ставки, стабильные внешние факторы, контролируемые инфляционные ожидания.

2. Оптимистичный

• инфляция: ниже 4%;

• условия: быстрое снижение инфляционных ожиданий, укрепление рубля, сдержанный рост тарифов.

3. Проинфляционный

• инфляция: выше 5%;

• риски: задержка в снижении ключевой ставки, рост бюджетных расходов, волатильность валютного курса.

► Что это значит для экономики

● Для граждан: при инфляции 4–5% реальные доходы будут расти медленно; важно учитывать инфляцию при планировании сбережений и кредитов.

● Для бизнеса: повышение НДС потребует корректировки ценовой политики; низкая инфляция создаёт условия для долгосрочных инвестиций.

● Для государства: необходимость балансировать бюджет и соцобязательства при целевой инфляции в 4%.

► Следующие шаги регулятора

Следующее заседание Советад иректоров Банка России, где будет рассматриваться ключевая ставка, запланировано на 13 февраля 2026 года. От решений регулятора во многом зависит, насколько точно сбудется прогноз по инфляции.

Источники: Банк России, пресс‑релизы РСПП, ТАСС, Forbes.ru.

м Производство стали в Аргентине постепенно восстанавливается после рецессии

Производство стали в Аргентине постепенно восстанавливается после рецессии

29.12.2025

По данным Аргентинской сталелитейной палаты (CAA), ожидается, что по итогам 2025 г. производство стали в стране составит 3,9 млн т, что на 15% больше, чем в 2024 г. Однако этот показатель все еще далек от 5 млн т, произведенных в 2023 г.

Карлос Ваккаро, исполнительный директор CAA и региональный секретарь по Аргентине Латиноамериканской ассоциации производителей стали (ALACERO), отметил, что Аргентина восстанавливает производство стали после рецессии 2024 г., но предупредил, что сектор продолжает сталкиваться со сложной ситуацией на мировом рынке.

Прогноз на 2026 г. также позитивный: ожидается небольшой рост выпуска стали в стране, до 4,4 млн т, но дальнейшие перспективы остаются неопределенными. В частности, наибольшие проблемы возникнут с длинномерными стальными изделиями, учитывая, что восстановление будет лишь частичным и значительные потери прошлого года еще предстоит компенсировать, заявил г-н Ваккаро. Чер.мет.: спад продолжается

Чер.мет.: спад продолжаетсяМИРОВОЕ ПРОИЗВОДСТВО СТАЛИ В МИРЕ (WSA): В КИТАЕ СПАД

По данным World Steel Association глобальное производство стали в ноябре составило 140.1 млн тонн (-4.6% гг) vs 143.3 млн тонн (-5.9% гг) до этого. 11М25: -2.0% гг

Россия ноябрь минус 5% г/г

Слабый рынок, сильный рубль.

Поэтому чер.мет. (СевСталь, НЛМК, ММК) нет в портфелях

Авто-репост. Читать в блоге >>> Северсталь —

Северсталь —

Прибыль мсфо 9 мес 2025г: 49,739 млрд руб (-57% г/г),

Не выплачивать дивы за 3 кв 2025г.

Северсталь – рсбу/ мсфо

837 718 660 обыкновенных акций

www.severstal.com/rus/ir/shareholder_information/share_capital/

Капитализация на 26.12.2025г: 817,278 млрд руб

Общий долг на 31.12.2023г: 379,786 млрд руб/ мсфо 378,904 млрд руб

Общий долг на 31.12.2024г: 355,343 млрд руб/ мсфо 365,256 млрд руб

Общий долг на 30.06.2025г: 381,010 млрд руб/ мсфо 350,870 млрд руб

Общий долг на 30.09.2025г: 312,418 млрд руб/ мсфо 334,534 млрд руб

Выручка 2023г: 687,239 млрд руб/ мсфо 728,314 млрд руб

Выручка 9 мес 2024г: 547,060 млрд руб/ мсфо 607,467 млрд руб

Выручка 2024г: 723,963 млрд руб/ мсфо 829,779 млрд руб

Выручка 1 кв 2025г: 159,688 млрд руб/ мсфо 178,733 млрд руб

Выручка 6 мес 2025г: 322,614 млрд руб/ мсфо 364,210 млрд руб

Выручка 9 мес 2025г: 475,276 млрд руб/ мсфо 522,421 млрд руб

Прибыль по курсовым разницам – мсфо 9 мес 2023г: 48,460 млрд руб

Прибыль по курсовым разницам — мсфо 2023г: 34,814 млрд руб

Убыток по курсовым разницам – мсфо 9 мес 2024г: 8,277 млрд руб

Убыток по курсовым разницам – мсфо 2024г: 5,976 млрд руб

Убыток по курсовым разницам – мсфо 1 кв 2025г: 246 млн руб

Убыток по курсовым разницам – мсфо 6 мес 2025г: 4,412 млрд руб

Убыток по курсовым разницам – мсфо 9 мес 2025г: 10,149 млрд руб

Прибыль 9 мес 2023г: 146,125 млрд руб/ Прибыль мсфо 170,859 млрд руб

Прибыль 2023г: 159,225 млрд руб/ Прибыль мсфо 190,907 млрд руб

Прибыль 9 мес 2024г: 92,279 млрд руб/ Прибыль мсфо 116,057 млрд руб

Прибыль 2024г: 115,915 млрд руб/ Прибыль мсфо 149,554 млрд руб

Прибыль 1 кв 2025г: 11,890 млрд руб/ Прибыль мсфо 21,072 млрд руб

Прибыль 6 мес 2025г: 43,568 млрд руб/ Прибыль мсфо 36,746 млрд руб

Прибыль 9 мес 2025г: 108,178 млрд руб/ Прибыль мсфо 49,739 млрд руб

www.severstal.com/rus/ir/results_reports/financial_results/

severstal.com/rus/ir/indicators-reporting/finreps-rsbu/

Северсталь – Дивидендная история

Период * Объявлены * Реестр дата * Сумма дивидендов * Дивиденд

3кв 2025 * 20.10.2025 ************ дивиденды не выплачивать

2кв 2025 * 21.07.2025 ************ дивиденды не выплачивать

1кв 2025 * 22.04.2025 ************ дивиденды не выплачивать

2024 год * 03.02.2025 ************ дивиденды не выплачивать

3кв 2024 * 21.10.2024 * 17.12.2024 * 41,099 млрд руб ** 49,06 руб

2кв 2024 * 22.07.2024 * 10.09.2024 * 26,020 млрд руб ** 31,06 руб

1кв 2024 * 23.04.2024 * 18.06.2024 * 32,085 млрд руб ** 38,30 руб

2023 год * 01.02.2024 * 18.06.2024 * 160,432 млрд руб * 191,51 руб

www.e-disclosure.ru/portal/company.aspx?id=30

Северсталь - факторы роста и падения акций

- У Северстали самая высокая степень интеграции сырьевой базы: железной руды и каменного угля, близкая к 100%, как следствие, рекордно низкая себестоимость (20.11.2024)

- У Северстали самая большая доля продукции с выс добавленной стоимостью среди металлургов РФ (20.11.2024)

- Возможно, что мировой (китайский) рынок стали в 2024 пройдет свое дно, т.к. 100% всех производителей в Китае убыточны при текущем уровне цен (20.11.2024)

- Стратегия 2028 планирует зарабатывать +150 млрд EBITDA к уровню 2023 года, то есть всего около 410 млрд EBITDA (или +2,6 млн т металлопродукции) (20.11.2024)

- Дополнительные налоги съедают прибыль (17.10.2023)

- Снижение цен на сталь в Китае, отсутствие свободных продаж на экспорт (20.11.2024)

- Из-за высокой ставки в 2025 году стройка в РФ накроется медным тазом, отрасль скорее всего покажет худший результат, чем в 2024 году (20.11.2024)

- Пик капитальных затрат в 2025 году ~170 млрд руб (20.11.2024)

Северсталь - описание компании

ПАО "Северсталь" (ИНН 3528000597) — международная горно-металлургическая компания — концентрирует своё производство на продуктах с высокой добавленной стоимостью. Компания имеет опыт приобретения и интеграции активов в Северной Америке и Европе. Ей также принадлежат горнодобывающие предприятия в России, обеспечивающие сырьём производства компании. Акции компании котируются на российских торговых площадках РТС и ММВБ, глобальные депозитарные расписки представлены на Лондонской фондовой бирже.

Выручка Группы выросла на 4.0% по сравнению с предыдущим кварталом и составила $2,259 млн. (1 кв. 2018: $2,173 млн.) в основном благодаря росту объемов реализации дивизиона «Северсталь Ресурс» во втором квартале 2018 года;

Групповой показатель EBITDA значительно увеличился на 23.8% по сравнению с предыдущим кварталом и достиг $874 млн. (1 кв. 2018: $706 млн.) на фоне роста выручки Группы и снижения себестоимости продаж дивизиона «Северсталь Российская Сталь». Показатель рентабельности EBITDA увеличился на 6.2 п.п. и достиг рекордного уровня в 38.7% (1 кв. 2018: 32.5%). При этом показатель рентабельности Группы остается одним из самых высоких в отрасли;

Свободный денежный поток составил $598 млн. (1 кв. 2018: $289 млн.), отражая эффект от снижения чистого оборотного капитала на фоне снижения балансов дебиторской задолженности и складских запасов. Стабильный свободный денежный поток остается одним из ключевых стратегических приоритетов Компании;

Чистая прибыль составила $557 млн. (1 кв. 2018: $461 млн.), в том числе убыток по курсовым разницам в размере $56 млн. Без учета данного фактора неденежного характера чистая прибыль «Северстали» во 2 кв. 2018 года составила бы $613 млн. (1 кв. 2018: $449 млн.);

Денежные потоки на капитальные инвестиции возросли на 17.6% по сравнению с предыдущим кварталом (1 кв. 2018: $136 млн.), и составили $160 млн., что было обусловлено факторами сезонного характера. Ожидается, что программа капитальных инвестиций Группы на 2018 г. останется на уровне 49.5 млрд руб. и большей частью затронет инвестиции в коксоаглодоменное производство.

Чистый долг снизился на 80.5% до $153 млн. на конец 2 кв. 2018 (1 кв. 2018: $785 млн.), что отражает рост баланса денежных средств на конец отчетного периода ввиду генерации свободного денежного потока за квартал. Долг Компании представлен Еврооблигациями со сроками погашения в 2021, 2022 годах, а также конвертируемыми облигациями со сроками погашения в 2021 и 2022 годах;

Рекомендованные дивиденды за три месяца, завершившихся 30 июня 2018 года, составляют 45.94 рублей на акцию.

Финаме

Финаме БКС Мир Инвестиций

БКС Мир Инвестиций