| Число акций ао | 838 млн |

| Номинал ао | 0.01 руб |

| Тикер ао |

|

| Капит-я | 828,2 млрд |

| Выручка | 744,9 млрд |

| EBITDA | 160,6 млрд |

| Прибыль | 81,0 млрд |

| Дивиденд ао | 0 |

| P/E | 10,2 |

| P/S | 1,1 |

| P/BV | 1,6 |

| EV/EBITDA | 5,1 |

| Див.доход ао | 0,0% |

| Северсталь Календарь Акционеров | |

| Прошедшие события Добавить событие | |

Северсталь акции

-

Почему в портфеле именно Северсталь? 🏗️🔥

Почему в портфеле именно Северсталь? 🏗️🔥

Почему в портфеле именно Северсталь? 🏗️🔥

Металлургия — важный сектор экономики, но не все компании в этой отрасли одинаково сильны. Выбирая металлурга в свой портфель, я остановился на Северстали и отвёл ей 5% от портфеля. Почему именно она?

Давайте разберёмся! 👇

1️⃣ Финансовая стабильность и эффективность 💰

Северсталь традиционно показывает высокую рентабельность и эффективность работы по сравнению с конкурентами. Даже в непростых условиях компания сохраняет высокую маржинальность.

2️⃣ Хороший баланс экспорта и внутреннего рынка 🌍

В отличие от конкурентов, Северсталь не так сильно зависела от европейского рынка и быстрее переориентировалась на новые направления сбыта. Это даёт ей гибкость и устойчивость.

3️⃣ Дивиденды 💸

Северсталь — один из лучших дивидендных плательщиков в металлургии. Компания всегда стремилась делиться прибылью с акционерами, и даже после сложного 2022 года возобновила выплаты. А стабильные дивиденды — это всегда плюс для долгосрочных инвесторов.

4️⃣ Долговая нагрузка и управление рисками ⚖️

Авто-репост. Читать в блоге >>> «Северсталь» поделилась опытом рециклинга для ESG-гида Мосбиржи

«Северсталь» поделилась опытом рециклинга для ESG-гида Мосбиржи

29 января Московская биржа представила обновленный ESG-гид для эмитентов: «Как соответствовать лучшим практикам устойчивого развития».

На экспертной сессии встречи «Перезагрузка устойчивости: третье (и не последнее) руководство к действию» Ольга Калашникова, начальник управления экологии «Северстали», рассказала о наших ключевых инициативах по переработке отходов.

Инновации в переработке отходов- Композитные материалы из граншлака и несортированного пластика

Авто-репост. Читать в блоге >>>

Глобальное производство стали в декабре 2024 г. — Китай воспрял. В России продолжается погружение на дно, но металлургов хотят поддержать

Глобальное производство стали в декабре 2024 г. — Китай воспрял. В России продолжается погружение на дно, но металлургов хотят поддержать

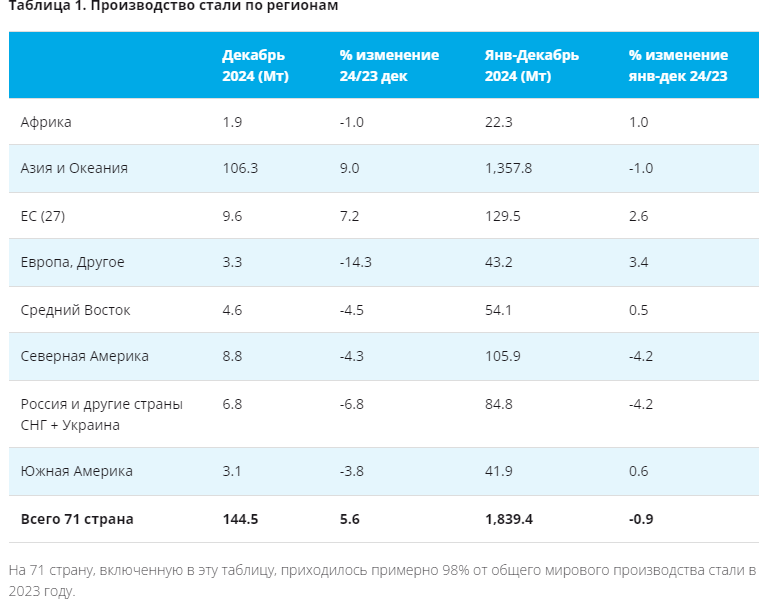

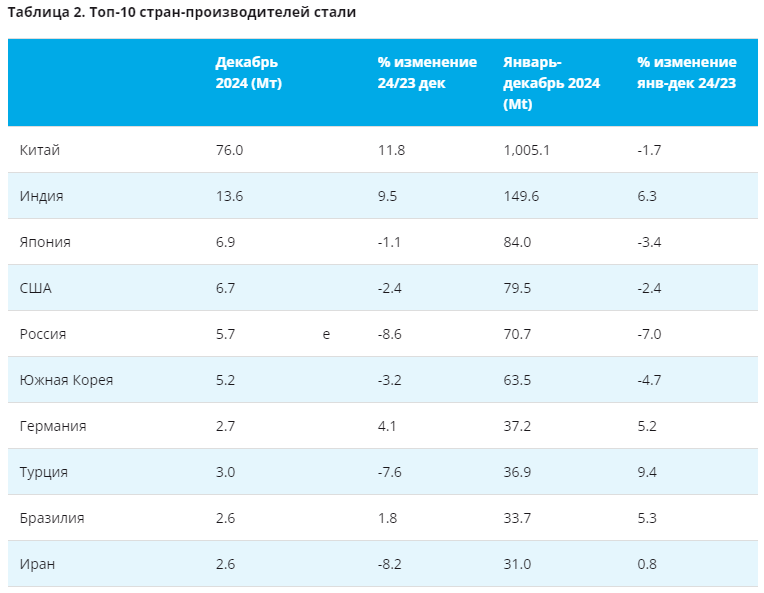

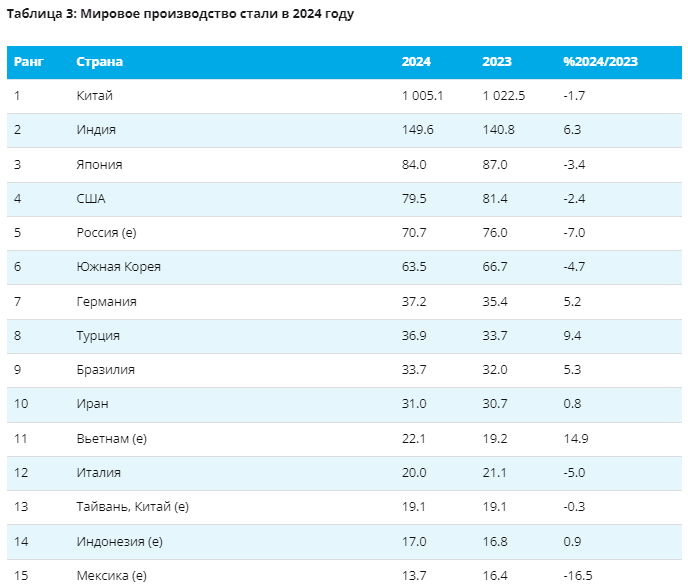

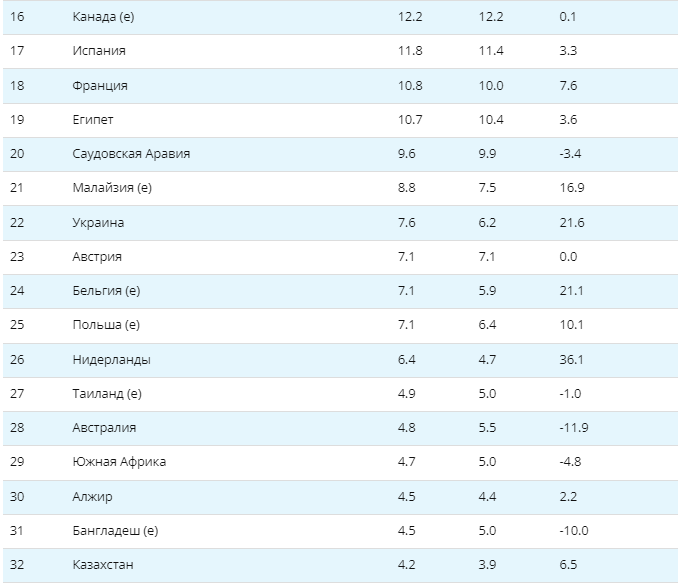

🏭 По данным WSA, в декабре 2024 г. было произведено 144,5 млн тонн стали (+5,6% г/г), месяцем ранее — 146,8 млн тонн стали (+0,8% г/г). По итогам 2024 г. — 1839,4 млн тонн (-0,9% г/г). Флагман сталелитейщиков — Китай (52,6% от общего выпуска продукции) произвёл 76 млн тонн (+11,8% г/г), 3 месяц подряд показывает положительную динамику и по сути поддерживает общемировую динамику (по оценкам аналитиков S&P Global, производство стали в Китае в 2025 г. сократится на 1% г/г).

Авто-репост. Читать в блоге >>>

Крупнейшие российские металлурги, включая Северсталь, ММК и Евраз, расширяют машиностроительные мощности из-за санкций и роста цен на импортное оборудование – Ъ

Крупнейшие российские металлурги, включая Северсталь, ММК и Евраз, расширяют машиностроительные мощности из-за санкций и роста цен на импортное оборудование – ЪКрупнейшие российские металлурги, включая «Северсталь», ММК и «Евраз», расширяют машиностроительные мощности из-за санкций и роста цен на импортное оборудование.

В 2025 году «Северсталь» начнет выпуск миксеров для перевозки чугуна, а ММК инвестирует 30 млрд руб. в три проекта, включая производство кованых валков и поковок. НЛМК также наладил выпуск запчастей.

Компании получают льготное финансирование из Фонда развития промышленности (ФРП) под 3–5% годовых. Уже одобрено 10 проектов на 8,6 млрд руб.

Аналитики считают, что для полноценного импортозамещения потребуются сложные инженерные решения, включая обратный инжиниринг и 3D-печать деталей. При этом перспективы экспорта оборудования в дружественные страны остаются открытыми.

Источник: www.kommersant.ru/doc/7460990?from=doc_lk

Авто-репост. Читать в блоге >>> если б не возможные переговоры тут явный шорт! но это очень опасно! потащат на новостях вверх как минимум на 10 %

если б не возможные переговоры тут явный шорт! но это очень опасно! потащат на новостях вверх как минимум на 10 % Производство стали в РФ в 2024 году сократилось на 6,4%, экспорт снизился на 7,9%

Производство стали в РФ в 2024 году сократилось на 6,4%, экспорт снизился на 7,9%Выплавка стали в России в 2024 году сократилась на 6,4%, а экспорт стали из РФ снизился на 7,9% в годовом выражении. Это следует из презентации президента, исполнительного директора ассоциации «Русская сталь» Алексея Сентюрина, представленной в ходе совещания «О мерах государственной поддержки предприятий металлургии и машиностроения для предотвращения кризиса в этих отраслях» в Совете Федерации.

Кроме того, по данным материалов «Русской стали», потребление стали в России в 2024 году снизилось на 5,6%. Наибольшее сокращение показал энергетический сектор. Ассоциация также ждет дальнейшего снижения металлопотребления в РФ в 2025 году на уровне не менее 5%.

tass.ru/ekonomika/22994275

Авто-репост. Читать в блоге >>> Северсталь увеличит инвестиции на поддержку сотрудников на 47%

Северсталь увеличит инвестиции на поддержку сотрудников на 47%«Северсталь» увеличит инвестиции в программу благополучия сотрудников «Для своих» на 47% в 2025 году. По сравнению с 2024 годом сумма финансирования возрастет с 5,7 млрд до 8,4 млрд рублей. Компания продолжит реализацию более 20 направлений программы, среди которых инструменты как финансовой поддержки, так и разноплановой нематериальной мотивации. Многие из них расширятся и усовершенствуются на основе обратной связи от сотрудников", — говорится в сообщении.

Так, в части финансовых инструментов в 2025 году программа компенсации процентов по ипотеке расширится и будет доступна для трех тысяч семей. Компания будет возмещать от 50 до 90% от стоимости процентов ипотечного кредита. По итогам успешного пилотирования в Москве в первом квартале работники всех предприятий компании смогут участвовать в проекте эффективного накопления: они смогут гибко распоряжаться свободными денежными средствами, покупать и продавать облигации «Северстали» в любой момент под эффективную рыночную ставку, сохраняя накопленный процентный доход.

Авто-репост. Читать в блоге >>> Выплавка стали в России в 2024 году, по предварительным данным, снизилась примерно на 6-7% г/г – ТАСС

Выплавка стали в России в 2024 году, по предварительным данным, снизилась примерно на 6-7% г/г – ТАССВыплавка стали в России, по предварительным данным, снизилась примерно на 6-7% в 2024 году по сравнению с предыдущими годами. Об этом ТАСС сообщил заместитель министра промышленности и торговли РФ Михаил Юрин.

«Предварительные есть показатели. Выплавка стали чуть снизилась по отношению к предыдущим годам. Видим на примерно 6-7% падение», — сказал Юрин ТАСС, добавив, что подсчет абсолютных цифр пока ведется.

Источник: tass.ru/ekonomika/22988987

Авто-репост. Читать в блоге >>> Северсталь. Когда покупать добытчиков?

Северсталь. Когда покупать добытчиков?

Индекс металлов и добычи, уже традиционно выглядит слабее общего рынка. И на это есть свои причины: санкции, высокая ставка, цены на металлы. Однако, в $MOEXMM есть и успешные компании, например золотодобытчики Полюс и ЮГК. А есть те, у кого совсем плохо с долгом: Мечел и Русал.Но сегодня мы затронем более интересную компанию, находящуюся где-то по середине. Речь идет о Северстали. Компания выглядит дешево по фундаменталу, особенно при снижении ставок. Но геополитика и рыночная конъюнктура давит на показатели.

🗣️Компания подтверждает это падением спроса на сталь. По итогам 2024 года, РФ потребила 43,7 млн тонн стали, при том что возможности металлургов чуть ли не вдвое больше.

Поэтому Северсталь продолжает искать клиентов. Если в 2021 году, около 40% от производства компания реализовывала в Европе, то теперь около 90% поставок осуществляется на Российский рынок.

Производители даже создали свой маркетплейс чтобы наращивать продажи. Северсталь на площадке «Платферрум» нарастили продажи на 60% во втором полугодии 2024 года.

Авто-репост. Читать в блоге >>>

Производство стали —

Производство стали —

МИР 2024г: 1,839 млрд т (-0,9% г/г), Декабрь: МИР 144,5 млн т (+5,6% г/г).

Китай 2024г: 1,005 млрд т (-1,7% г/г), Декабрь: 76 млн т (+11,8% г/г).

Индия 2024г: 149,6 млн т (+6,3% г/г). Декабрь 13,6 млн т (+9,5% г/г).

Россия 2024г: 70,7 млн т (-7% г/г), Декабрь 5,7 млн т (-8,6% г/г).

24 January 2025 Brussels, Belgium

Потребление стали в РФ в 2024 г сократилось на 5,7% г/г до 43,7 млн т — гендиректор Северстали Александр Шевелев

Потребление стали в РФ в 2024 г сократилось на 5,7% г/г до 43,7 млн т — гендиректор Северстали Александр Шевелев

Северсталь подтвердила озвученные в конце прошлого года оценки падения спроса на сталь в РФ в 2024 году – снижение составило 5,7%.

Спрос на сталь, к сожалению, замедляется. По итогам 2024 года мы видим снижение потребления стали примерно на 5,7%. В целом, около 43,7 миллионов тонн стали потребила Российская Федерация в 2024 году, что существенно ниже возможностей металлургов, которые составляют около 70 миллионов тонн. Учитывая эту ситуацию, мы ищем и находим новые возможности для наших клиентов", — сказал генеральный директор «Северстали» Александр Шевелев

Глава компании также подтвердил рост инвестпрограммы в прошлом году более чем на 60%. Согласно озвученной ранее стратегии, прирост capex в 2024 году должен составить 64% до 119 млрд рублей. В июне компания давала ориентир на 2025 год – 170 млрд рублей, однако в конце года «Северсталь» заявила, что возможна корректировка инвестиционных расходов в 2025 году при сохранении высоких ставок и охлаждении спроса на металл.

Авто-репост. Читать в блоге >>> Мировой выпуск стали в декабре 2024г вырос на 5,6% г/г до 0,144 млрд т, в целом за 2024г выпуск уменьшился на 0,9% г/г до 1,84 млрд т — World Steel Association

Мировой выпуск стали в декабре 2024г вырос на 5,6% г/г до 0,144 млрд т, в целом за 2024г выпуск уменьшился на 0,9% г/г до 1,84 млрд т — World Steel Association

Мировой выпуск стали в декабре 2024г вырос на 5,6% г/г до 0,144 млрд т, в целом за 2024г выпуск уменьшился на 0,9% г/г до 1,84 млрд т — World Steel Association

www.interfax.ru/business/1004509

Авто-репост. Читать в блоге >>> Есть ли смысл покупать металлургов в 2025 году?

Есть ли смысл покупать металлургов в 2025 году?

Есть ли смысл покупать металлургов в 2025 году?ММК первым из металлургов выпускает операционный отчет по слабым результатам 2024 года. Почему так получилось и каковы перспективы 2025?

По итогам года «Магнитка» просела по всем направлениям: производство стали упало на 14% — до 11,2 млн тонн, продажи металлопродукции снизились на 10%, а премиальной — на 6% по сравнению с 2023 годом.

☝️ IV квартал оказался самым слабым в году по этим направлениям!

Финансы поддерживает повышение доли премиальной продукции до 44,4% (+1,7 п.п.). Хоть тут динамика падения реализации продукции с ВДС не такая печальная.

❗️Основная проблема в 2024 году — металлургия оказалась под давлением!

➖Проблема номер один — Китай. Перепроизводство стали в Китае и давление китайских экспортеров на международные цены.

➖Высокая ставка наносит второй удар. Ключ сдерживал инвестиционную активность: ж/д погрузки стройматериалов продолжают уменьшаться; компании откладывают расширение производств; застройщики в унынии.

Авто-репост. Читать в блоге >>> «Северсталь» расширяет линейку производства динамной стали.

«Северсталь» расширяет линейку производства динамной стали.

Список наших заказчиков постоянно растет, и промышленные поставки уже отправлены в адрес новых клиентов из 20 регионов страны.

Евгений Виноградов, генеральный директор дивизиона «Северсталь Российская сталь» и ресурсных активов, отметил:

«Сегодня, в условиях импортозамещения и ухода с рынка иностранных поставщиков, мы стремимся удовлетворять потребности и самые строгие требования наших потребителей – ведущих производителей электротехнической отрасли РФ.»

Сейчас активно растет спрос на сталь марки 2412 для крупногабаритных двигателей и генераторов. Высокий интерес проявляется также к сталям марок 2212 и 2215П для электродвигателей и погружных насосов.

#СеверстальИмпортозамещение #СеверстальПроизводство

Авто-репост. Читать в блоге >>>

Аналитики СберИнвестиции рассказали, как, по их мнению, себя чувствовали сталелитейные компании в 4кв24

Аналитики СберИнвестиции рассказали, как, по их мнению, себя чувствовали сталелитейные компании в 4кв24В четвёртом квартале спрос на сталь упал из-за сезонного снижения строительства, а цены на металлопродукцию снизились из-за роста конкуренции. Кроме того, на рынок стали давили высокие процентные ставки и отмена льготной ипотеки.

Аналитики рассказали, как, по их мнению, себя чувствовали сталелитейные компании.

— ММК. Из-за ремонта доменной печи мощности комбината были загружены на 75–80%. По оценкам аналитиков, квартал к кварталу продажи упали на 3%, выручка — на 8%, а EBITDA — на 24%. Свободный денежный поток, вероятно, будет околонулевым, в результате ММК, традиционно консервативный в этом вопросе, может отказаться от выплаты дивидендов.

— «Северсталь». Выплавка стали, вероятно, подросла из-за завершения ремонта доменной печи № 5. По мнению аналитиков, это привело к нейтральной квартальной динамике продаж. Тем не менее они ждут снижения выручки на 7%, EBITDA — на 20%. Свободный денежный поток, если компания не выполнит свой прогноз по капитальным затратам, составит 17 млрд ₽, которые могут направить на дивиденды с доходностью 2%.

Авто-репост. Читать в блоге >>> 🔍 Обзор дивидендов $CHMF 🏭

🔍 Обзор дивидендов $CHMF 🏭В ближайшее время может выйти новость о СД по распределению прибыли за 4 квартал 2024г

Согласно дивидендной политике при соотношении чистый долг/EBITDA 0,5х-1х компания выплачивает дивиденды в размере 100% свободного денежного потока. Если соотношение будет ниже, то, возможно, более 100%, если выше — 50%.

Ожидания аналитиков: 29.61 — 47,49р

Текущая доходность: 2.3 — 3,6%Комментарий:

Согласно осенним отчетам по МСФО и РСБУ чистая прибыль за 9 мес упала примерно на 30%. Также стоит учитывать, что вся металлургическая отрасль находится под давлением.

Известно, что инвестиции компании в 2024 г. составили 119₽ млрд. руб., до октября 2024г. проинвестировано 71,7₽ млрд, осталось на конец года ещё 47,7₽ млрд (IV кв. был по сути самым затратным).

Див. политика складывается из FCF (свободного денежного потока), а значит велика вероятность выплаты дивидендов в пределах ожидания аналитиков, но навряд ли дивиденд будет повышен (инвестиции в 2025 г. составят 170₽ млрд + рост ключевой ставки ударил в основном по строительному сектору, задев и металлургию).

Авто-репост. Читать в блоге >>> «Северсталь» начала промышленные поставки динамной стали в адрес новых заказчиков из 20 регионов РФ. «Сегодня в условиях импортозамещения и ухода с рынка иностранных поставщиков мы стремимся удовлетворять потребности и самые строгие требования к наших потребителей – ведущих производителей электротехнической отрасли РФ, – прокомментировал генеральный директор дивизиона «Северсталь Российская сталь» и ресурсных активов Евгений Виноградов.

«Северсталь» начала промышленные поставки динамной стали в адрес новых заказчиков из 20 регионов РФ. «Сегодня в условиях импортозамещения и ухода с рынка иностранных поставщиков мы стремимся удовлетворять потребности и самые строгие требования к наших потребителей – ведущих производителей электротехнической отрасли РФ, – прокомментировал генеральный директор дивизиона «Северсталь Российская сталь» и ресурсных активов Евгений Виноградов. Поставки российской стали в Китай упали в 2 раза.

Поставки российской стали в Китай упали в 2 раза.

Доводилось и мне возить такие вот стальные коилсы.

Поставки российской стали в Китай рухнули вдвое

По итогам 2024 года экспорт черных металлов из России в Китай сократился вдвое, составив всего 368,9 миллиона долларов — минимальный показатель с 2019 года. Такие данные приводит «РИА Новости», ссылаясь на статистику китайской таможни.

Наибольшее снижение экспорта связано с сокращением поставок полуфабрикатов из железа или нелегированной стали, объемы которых уменьшились на 54% — до 200,4 миллиона долларов.

Экспорт плоского проката из легированной стали сократился в восемь раз, достигнув 14,1 миллиона долларов, а поставки чугуна в первичных формах, которые в 2023 году составляли 65,7 миллиона долларов, полностью прекратились в 2024 году. Суммарно утраченные объемы экспорта железа и стали из России в Китай составили 408,9 миллиона долларов. Увеличение поставок других категорий черных металлов оказалось недостаточным, чтобы компенсировать потери: общий рост составил лишь 72,8 миллиона долларов. Наибольший прирост наблюдался в категории ферросплавов, экспорт которых увеличился в четыре раза — до 98,5 миллиона долларов.

Авто-репост. Читать в блоге >>> Россия - Производство 2024г: Ж.Руда 104,9 млн т (-0,9% г/г); Кокс 24,2 млн т (-5,8%); Чугун 51,1 млн т (-6,2%); Сталь 70,7 млн т (-6,6%); Прокат 61,8 млн т (-5,7%); Трубы 12,6 млн т (-4,7%)

Россия - Производство 2024г: Ж.Руда 104,9 млн т (-0,9% г/г); Кокс 24,2 млн т (-5,8%); Чугун 51,1 млн т (-6,2%); Сталь 70,7 млн т (-6,6%); Прокат 61,8 млн т (-5,7%); Трубы 12,6 млн т (-4,7%)

Производство ***** Декабрь 2024 ***** 12 месяцев 2024

Ж.Руда ********** 8,9 млн т (+5,4% г/г) * 104,9 млн т (-0,9% г/г);

Кокс ************ 2,0 млн т (-3,6% г/г) ** 24,0 млн т (-5,8% г/г);

Чугун *********** 4,5 млн т (+2,8% г/г) ** 51,1 млн т (-6,2% г/г);

Сталь *********** 6,0 млн т (-3,2% г/г) ** 70,7 млн т (-6,6% г/г);

Прокат ********** 5.3 млн т (-0,6% г/г) ** 61,8 млн т (-5,7% г/г);

Трубы ***********1,1 млн т +0,8% г/г) ** 12,6 млн т (-4,7% г/г).

Авто-репост. Читать в блоге >>>

Северсталь - факторы роста и падения акций

- У Северстали самая высокая степень интеграции сырьевой базы: железной руды и каменного угля, близкая к 100%, как следствие, рекордно низкая себестоимость (20.11.2024)

- У Северстали самая большая доля продукции с выс добавленной стоимостью среди металлургов РФ (20.11.2024)

- Возможно, что мировой (китайский) рынок стали в 2024 пройдет свое дно, т.к. 100% всех производителей в Китае убыточны при текущем уровне цен (20.11.2024)

- Стратегия 2028 планирует зарабатывать +150 млрд EBITDA к уровню 2023 года, то есть всего около 410 млрд EBITDA (или +2,6 млн т металлопродукции) (20.11.2024)

- Дополнительные налоги съедают прибыль (17.10.2023)

- Снижение цен на сталь в Китае, отсутствие свободных продаж на экспорт (20.11.2024)

- Из-за высокой ставки в 2025 году стройка в РФ накроется медным тазом, отрасль скорее всего покажет худший результат, чем в 2024 году (20.11.2024)

- Пик капитальных затрат в 2025 году ~170 млрд руб (20.11.2024)

Северсталь - описание компании

ПАО "Северсталь" (ИНН 3528000597) — международная горно-металлургическая компания — концентрирует своё производство на продуктах с высокой добавленной стоимостью. Компания имеет опыт приобретения и интеграции активов в Северной Америке и Европе. Ей также принадлежат горнодобывающие предприятия в России, обеспечивающие сырьём производства компании. Акции компании котируются на российских торговых площадках РТС и ММВБ, глобальные депозитарные расписки представлены на Лондонской фондовой бирже.

Выручка Группы выросла на 4.0% по сравнению с предыдущим кварталом и составила $2,259 млн. (1 кв. 2018: $2,173 млн.) в основном благодаря росту объемов реализации дивизиона «Северсталь Ресурс» во втором квартале 2018 года;

Групповой показатель EBITDA значительно увеличился на 23.8% по сравнению с предыдущим кварталом и достиг $874 млн. (1 кв. 2018: $706 млн.) на фоне роста выручки Группы и снижения себестоимости продаж дивизиона «Северсталь Российская Сталь». Показатель рентабельности EBITDA увеличился на 6.2 п.п. и достиг рекордного уровня в 38.7% (1 кв. 2018: 32.5%). При этом показатель рентабельности Группы остается одним из самых высоких в отрасли;

Свободный денежный поток составил $598 млн. (1 кв. 2018: $289 млн.), отражая эффект от снижения чистого оборотного капитала на фоне снижения балансов дебиторской задолженности и складских запасов. Стабильный свободный денежный поток остается одним из ключевых стратегических приоритетов Компании;

Чистая прибыль составила $557 млн. (1 кв. 2018: $461 млн.), в том числе убыток по курсовым разницам в размере $56 млн. Без учета данного фактора неденежного характера чистая прибыль «Северстали» во 2 кв. 2018 года составила бы $613 млн. (1 кв. 2018: $449 млн.);

Денежные потоки на капитальные инвестиции возросли на 17.6% по сравнению с предыдущим кварталом (1 кв. 2018: $136 млн.), и составили $160 млн., что было обусловлено факторами сезонного характера. Ожидается, что программа капитальных инвестиций Группы на 2018 г. останется на уровне 49.5 млрд руб. и большей частью затронет инвестиции в коксоаглодоменное производство.

Чистый долг снизился на 80.5% до $153 млн. на конец 2 кв. 2018 (1 кв. 2018: $785 млн.), что отражает рост баланса денежных средств на конец отчетного периода ввиду генерации свободного денежного потока за квартал. Долг Компании представлен Еврооблигациями со сроками погашения в 2021, 2022 годах, а также конвертируемыми облигациями со сроками погашения в 2021 и 2022 годах;

Рекомендованные дивиденды за три месяца, завершившихся 30 июня 2018 года, составляют 45.94 рублей на акцию.

Финаме

Финаме БКС Мир Инвестиций

БКС Мир Инвестиций