| Число акций ао | 442 млн |

| Число акций ап | 20 млн |

| Номинал ао | 1 руб |

| Номинал ап | 1 руб |

| Тикер ао |

|

| Тикер ап |

|

| Капит-я | 148,6 млрд |

| Опер.доход | – |

| Прибыль | 37,8 млрд |

| Дивиденд ао | 16,61 |

| Дивиденд ап | 0,22 |

| P/E | 3,9 |

| P/B | 0,7 |

| ЧПМ | 7,0% |

| Див.доход ао | 5,0% |

| Див.доход ап | 0,4% |

| Банк Санкт-Петербург Календарь Акционеров | |

| 20/05 Завершение байбэка на 5 млрд. руб. | |

| Прошедшие события Добавить событие | |

Банк Санкт-Петербург акции

-

Банк «Санкт-Петербург» МСФО 1пг2019 Комиссии северные

Банк «Санкт-Петербург» МСФО 1пг2019 Комиссии северные

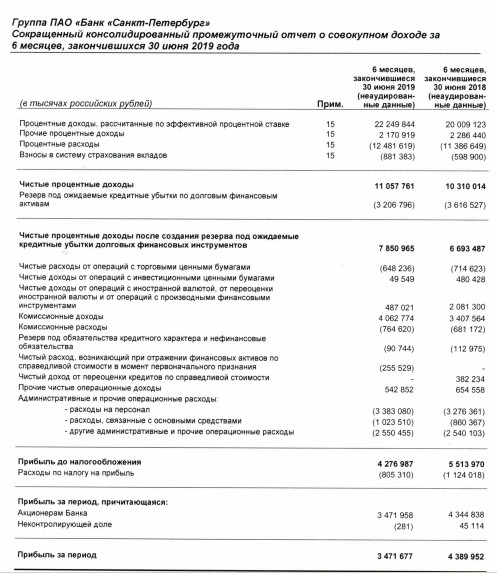

МСФО 1пг2019

Прибыль упала на 22,4% до 3,471 млрд руб.

Прибыль на акцию упала до 7,12р на 18% (год назад 8,69р).

Ну что же, за 1пг2019 заработали 1,424р дивидендов.

Главный результат полугодия — рост комиссионных доходов +21%!

Летом 2019 года повысили рейтинги Банка:

Fitch до ‘BB’ с ‘BB-‘

Moody's до Ba3 с B1

АКРА до A (RU) с A- (RU)

А ещебанк спишет купленные 12 млн. акций в рамках BUY BACK. Срок для подачи заявлений о продаже акций Банка по цене приобретения одной акции 53,5 руб.: с 6 сентября 2019 года по 7 октября 2019 года.

Если и покупать то по 46 р, но могут и раскачать котировку, выдергивая правильные цитаты из отчета, до 54 руб :)

Авто-репост. Читать в блоге >>> Чистые процентные доходы 11 млрд руб (10.3 млрд 1П2018).

Чистые процентные доходы 11 млрд руб (10.3 млрд 1П2018).

Резервы 3.2 млрд (3.6 млрд).

Чистые доходы от инвестиционных ценных бумаг 0.05 млрд (0.5 млрд)

Чистые доходы от операций с валютой и деривативами 0.5 млрд (2.1 млрд)

Комиссионные доходы 4.1 млрд (3.4 млрд)

Комиссионные расходы 0.76 млрд (0.68 млрд)

Чистая прибыль 3.5 млрд (-21% к 4.3 млрд за 1П2018)

Прочие доходы 0.28 млрд (убыток -0.24 млрд)

Совокупный доход 3.75 млрд (4.15 млрд)

Неплохие результаты по процентным и особенно комиссионным доходам,

неудачные результаты по операциям с ценными бумагами и валютой.

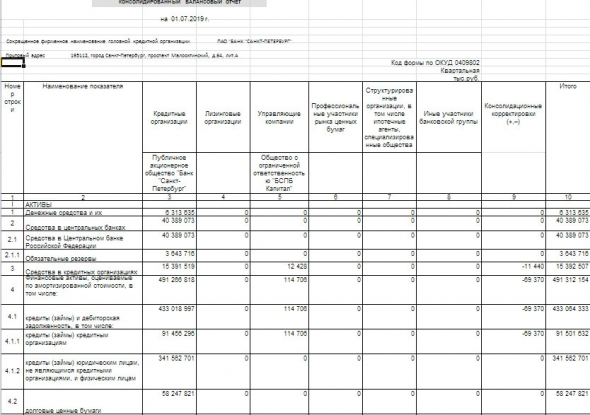

Корпоративное кредитование снизилось до 264.5 млрд (284 млрд на начало года),

розничное кредитование выросло на 11.4% до 94 млрд (две трети — ипотека)

Резервы по кредитным убыткам клиентам выросли до 37 млрд с 35 млрд (в основном, по корпоративному сектору)

По состоянию на 1 июля 2019 года достаточность капитала Банка в соответствии

с требованиями Базельского комитета составила 17.6%, в том числе достаточность капитала первого уровня – 13.8%.

Банк планирует сосредоточится на рынке Петербурга и Москвы, есть планы по агресивному росту в Москве. Банк Санкт-Петербург - продолжит платить дивиденды из расчета не менее 20% от прибыли по МСФО, не планирует допэмиссию

Банк Санкт-Петербург - продолжит платить дивиденды из расчета не менее 20% от прибыли по МСФО, не планирует допэмиссию

Банк «Санкт-Петербург» сохраняет планы по выплате дивидендов в соответствии с дивидендной политикой — не менее 20% от чистой прибыли по МСФО.

«Согласно дивидендной политике, банк намерен выплатить дивиденды в размере не менее 20% от чистой прибыли по МСФО»,

Банк «Санкт-Петербург» не планирует дополнительной эмиссии акций, приобретенные в рамках обратного выкупа акции намерен списать.

«Планов по выпуску акций нет… Банк намерен списать приобретенные акции»,

источник

Авто-репост. Читать в блоге >>> Неплохой отчёт. Выходит что чистая прибыль упала за счёт уменьшения дохода от операций с валютой и бумажной прибыли. А так, основной бизнес подрос, это самое главное

Неплохой отчёт. Выходит что чистая прибыль упала за счёт уменьшения дохода от операций с валютой и бумажной прибыли. А так, основной бизнес подрос, это самое главное Банк Санкт-Петербург - чистая прибыль по МСФО в I полугодии упала на 21%, до 3,5 млрд руб

Банк Санкт-Петербург - чистая прибыль по МСФО в I полугодии упала на 21%, до 3,5 млрд руб

Чистая прибыль банка "Санкт-Петербург" по МСФО в первом полугодии 2019 года снизилась на 20,9% по сравнению с аналогичным периодом прошлого года, до 3,5 миллиарда рублей.

При этом рентабельность капитала (ROАE) за январь-июнь составила 9,2% против 12,4% в первом полугодии 2018 года. Чистый процентный доход составил 11,1 миллиарда рублей, увеличившись на 7,3% по сравнению с первым полугодием 2018 года.

- Выручка основного бизнеса за 1 полугодие 2019 года выросла на 14.0% и составила 14.7 млрд рублей;

- Чистый комиссионный доход за 1 полугодие 2019 года составил 3.3 млрд рублей (+21.0% по сравнению с

1 полугодием 2018 года);

- Розничный кредитный портфель вырос с начала 2019 года на 11.4% и составил 94.0 млрд рублей.

релиз

Авто-репост. Читать в блоге >>>

Акции Банка Санкт-Петербург поддержат планы по повышению корпоративного кредитования - Альфа-Банк

Акции Банка Санкт-Петербург поддержат планы по повышению корпоративного кредитования - Альфа-Банк

Банк «Санкт-Петербург» (ВЫШЕ РЫНКА) завтра представит финансовые результаты за 2К19 по МСФО и проведет телефонную конференцию. По нашему прогнозу, прибыль улучшится в квартальном сопоставлении на фоне восстановления торгового дохода и ускорения роста комиссионного дохода.

Чистая процентная маржа, вероятно, будет находиться под давлением в связи с ростом стоимости фондирования в 2К19, хотя мы считаем, что тренд восстановится в ближайшие кварталы, так как процентные ставки снижаются. Акции торгуются по коэффициенту P/BV на уровне 0,3x, а по коэффициенту P/E 2019П на уровне 2,7x, что предусматривает дисконт 12-13% к средним показателям за два года. Предстоящий обратный выкуп (с премией 8% к текущей цене на рынке) является краткосрочным фактором поддержки акций банка.

Планы банка ускорить рост корпоративного кредитования – еще один катализатор роста, хотя, вероятно, потребуется время, чтобы ROE способствовало увеличению стоимости банка.

Альфа-Банк

Прогноз результатов за 2К19 по МСФО: Мы ожидаем, что чистый процентный доход за 2К19 не изменится г/г и составит 5,2 млрд руб. (а чистая процентная маржа снизится на 0,15 п. п. до 3,5%), главным образом, на фоне повышение стоимости фондирования в 2К19 (которая, как мы ожидаем, снизится в ближайшие кварталы). Этот факт, тем не менее, будет нейтрализован ростом комиссионного дохода на 26% г/г (исходя их отчетности по РБСУ).

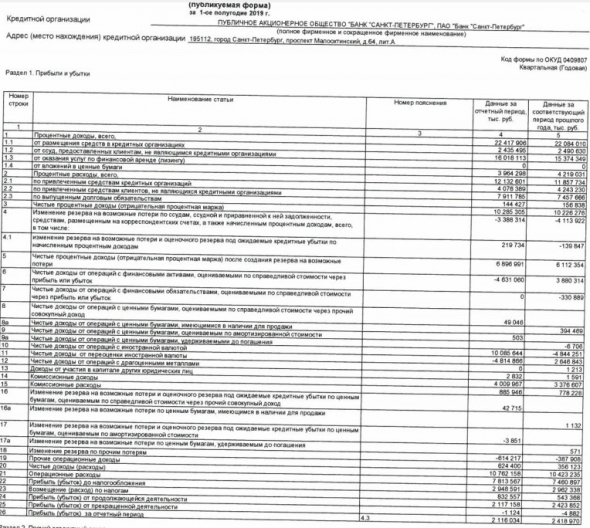

Авто-репост. Читать в блоге >>> Банк Санкт-Петербург - прибыль за 1 п/г РСБУ -12,5% г/г

Банк Санкт-Петербург - прибыль за 1 п/г РСБУ -12,5% г/г

Банк Санкт-Петербург — прибыль за 1 п/г РСБУ -12,5% г/г

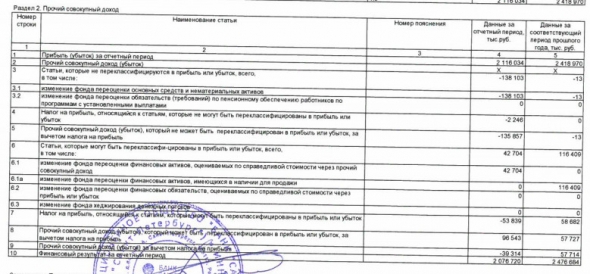

Авто-репост. Читать в блоге >>> Банк Санкт-Петербург - консолидированный отчет за 1 п/г РСБУ

Банк Санкт-Петербург - консолидированный отчет за 1 п/г РСБУ

Банк Санкт-Петербург — консолидированный отчет за 1 п/г РСБУ

Авто-репост. Читать в блоге >>> Buyback банка Санкт-Петербург позитивен для его акций - Альфа-Банк

Buyback банка Санкт-Петербург позитивен для его акций - Альфа-Банк

Наблюдательный совет банка Санкт-Петербург одобрил обратный выкуп 12 млн акций по цене 53,5 руб. за акцию. Общая сумма обратного выкупа в размере 642 млн руб. (примерно $10 млн) соответствует 2,5% рыночной капитализации банка. Это в целом столько же, сколько было выкуплено в прошлом году. Цена предполагает премию примерно 4% к цене закрытия вторника. Срок для подачи заявлений о продаже акций – с 6 сентября по 7 октября 2019 г.

Мы считаем новость позитивной в краткосрочной перспективе для акций банка, так как она показывает, что банк нацелен на возврат избыточного капитала акционерам… У банка очень высокий коэффициент достаточности капитала – N1.2 на уровне 10,4% сильно превышает ориентир менеджмента 9,75%. Ранее, в конце мая 2019 г., менеджмент заявил, что планирует направить часть капитала на наращивание корпоративного кредитования, таким образом, отложив решение об обратном выкупе. Это, в свою очередь, вызвало опасения инвесторов, так как пока неясно, насколько этот рост транслируется в рост ROE банка (тогда как ROE банка в целом относительно невысокий – 12-13%).

Кипнис Евгений

… но не решает проблемы навеса акций. Этот выкуп, судя по вcему, станет еще одним выкупом на pro-rata основе, который позволит каждому инвестору лишь частично сократить свою позицию. Предыдущий обратный выкуп банка был переподписан в 8 раз; было выкуплено примерно 97 млн акций, что соответствовало 56% акций в свободном обращении банка.

«Альфа-Банк»

Авто-репост. Читать в блоге >>>

Банк Санкт-Петербург — выкуп акций снизит ликвидность — Атон

Банк Санкт-Петербург объявил о выкупе 12 млн акций

Наблюдательный совет Банка Санкт-Петербург одобрил выкуп 12 млн акций (2.4% от общего количества) по 53,5 руб за штуку. Предложения должны быть представлены с 6 сентября по 7 октября 2019 года. Решение было принято с целью повышения цены акций банка. В общей сложности банк потратит на выкуп 642 млн руб.

Цена выкупа предполагает премию в размере 4% к цене закрытия 30 июля. Хотя обратный выкуп будет поддерживать динамику котировок акций, с другой стороны, это приведет к снижению уже ограниченной ликвидности.

Атон

Авто-репост. Читать в блоге >>>

stanislava, как выкуп может снизить ликвидность? Он её повысит! А снизит free-float. Банк Санкт-Петербург - выкуп акций снизит ликвидность - Атон

Банк Санкт-Петербург - выкуп акций снизит ликвидность - Атон

Банк Санкт-Петербург объявил о выкупе 12 млн акций

Наблюдательный совет Банка Санкт-Петербург одобрил выкуп 12 млн акций (2.4% от общего количества) по 53,5 руб за штуку. Предложения должны быть представлены с 6 сентября по 7 октября 2019 года. Решение было принято с целью повышения цены акций банка. В общей сложности банк потратит на выкуп 642 млн руб.

Цена выкупа предполагает премию в размере 4% к цене закрытия 30 июля. Хотя обратный выкуп будет поддерживать динамику котировок акций, с другой стороны, это приведет к снижению уже ограниченной ликвидности.

Атон

Авто-репост. Читать в блоге >>>

В-общем, как-то всё тухловато тут выглядит, тухловато… За последний год мне вспоминается лишь один приятный момент — это переход с РСБУ на МСФО при расчёте дивидендных выплат, который позволил увеличить дивидендную доходность по акциям БСПб до рекордных значений (около 7%). Если бы не это, я бы уже задумался о продаже своих акций, но пока, наверное, посижу.

репост из t.me/invest_or_lost

Тимофей Мартынов, это всё верно, только есть нюанс. Физикам на Мосбирже принадлежит не более 15% акций (а скорее и того меньше). Остальное — менеджмент и стратеги. Т.е. у физиков акций всего-то на 6 таких байбеков.

в принципе рублей по 40 можно взять и к выкупу предъявить, в прошлом году около 12,5% выкупали!

Аля, ну и кто в здравом уме отдаст по 40, если можно предъявить по 53,5?

Value, так у тебя по выкупу 10% и заберут, а остальные 90% ты куда денешь?

написано русским языком 12 млн акций выкупят, вы хотя бы читайте внимательно и думайте своими бестолковыми головами!

Аля, я вообще по такой смешной цене подавать не буду. Думайте своей головой!

в принципе рублей по 40 можно взять и к выкупу предъявить, в прошлом году около 12,5% выкупали!

Аля, ну и кто в здравом уме отдаст по 40, если можно предъявить по 53,5?

Value, так у тебя по выкупу 10% и заберут, а остальные 90% ты куда денешь?

написано русским языком 12 млн акций выкупят, вы хотя бы читайте внимательно и думайте своими бестолковыми головами!

Сегодня Банк Санкт-Петербург объявил (https://www.bspb.ru/webmobile/news/) об очередном байбэке:

«31 июля 2019 года состоялось очередное заседание наблюдательного совета банка Санкт-Петербург, на котором было принято решение о приобретении размещенных обыкновенных именных бездокументарных акций банка в количестве 12 млн штук по цене приобретения одной акции 53,5 рубля»

12 млн акций — это около 2,4% от уставного капитала, то есть после выкупа дивидендные выплаты в пересчёте на одну акцию автоматически должны вырасти на эти самые 2,4% (тут нужно вспомнить о намерениях банка осуществлять последующее погашение выкупленных акций). Но есть и менее приятные стороны этой же монеты:

— цена выкупа опять расстраивает, и по всей видимости примерно соответствует средневзвешенной котировке акций БСПб за последние 6 месяцев

— а значит на ближайшие месяцы ориентир есть, роста котировок как не было, так и не намечается

— капитализация банка Санкт-Петербург на сегодняшний оценивается на уровне 25,7 млрд рублей, и я совсем не понимаю, как такими нерешительными шагами менеджмент планирует к 2020 году «увеличить рыночную стоимость до 75 млрд рублей», как было объявлено в феврале 2018 года в рамках официально представленных Стратегических приоритетах на 2018-2020 гг. (если забыли, вспоминайте (https://vk.com/feed?c%5Bq%5D=%23i_BSP) ...

В-общем, как-то всё тухловато тут выглядит, тухловато… За последний год мне вспоминается лишь один приятный момент — это переход с РСБУ на МСФО при расчёте дивидендных выплат, который позволил увеличить дивидендную доходность по акциям БСПб до рекордных значений (около 7%). Если бы не это, я бы уже задумался о продаже своих акций, но пока, наверное, посижу.

репост из t.me/invest_or_lost

Тимофей Мартынов, возможно не хотят задирать цену пока не скупили нужный объём. Тоже пока держу) Сегодня Банк Санкт-Петербург объявил (https://www.bspb.ru/webmobile/news/) об очередном байбэке:

Сегодня Банк Санкт-Петербург объявил (https://www.bspb.ru/webmobile/news/) об очередном байбэке:

«31 июля 2019 года состоялось очередное заседание наблюдательного совета банка Санкт-Петербург, на котором было принято решение о приобретении размещенных обыкновенных именных бездокументарных акций банка в количестве 12 млн штук по цене приобретения одной акции 53,5 рубля»

12 млн акций — это около 2,4% от уставного капитала, то есть после выкупа дивидендные выплаты в пересчёте на одну акцию автоматически должны вырасти на эти самые 2,4% (тут нужно вспомнить о намерениях банка осуществлять последующее погашение выкупленных акций). Но есть и менее приятные стороны этой же монеты:

— цена выкупа опять расстраивает, и по всей видимости примерно соответствует средневзвешенной котировке акций БСПб за последние 6 месяцев

— а значит на ближайшие месяцы ориентир есть, роста котировок как не было, так и не намечается

— капитализация банка Санкт-Петербург на сегодняшний оценивается на уровне 25,7 млрд рублей, и я совсем не понимаю, как такими нерешительными шагами менеджмент планирует к 2020 году «увеличить рыночную стоимость до 75 млрд рублей», как было объявлено в феврале 2018 года в рамках официально представленных Стратегических приоритетах на 2018-2020 гг. (если забыли, вспоминайте (https://vk.com/feed?c%5Bq%5D=%23i_BSP) ...

В-общем, как-то всё тухловато тут выглядит, тухловато… За последний год мне вспоминается лишь один приятный момент — это переход с РСБУ на МСФО при расчёте дивидендных выплат, который позволил увеличить дивидендную доходность по акциям БСПб до рекордных значений (около 7%). Если бы не это, я бы уже задумался о продаже своих акций, но пока, наверное, посижу.

репост из t.me/invest_or_lost в принципе рублей по 40 можно взять и к выкупу предъявить, в прошлом году около 12,5% выкупали!

в принципе рублей по 40 можно взять и к выкупу предъявить, в прошлом году около 12,5% выкупали! Банк Санкт-Петербург - выкупит 12 млн обыкновенных акций по цене 53,5 руб за штуку

Банк Санкт-Петербург - выкупит 12 млн обыкновенных акций по цене 53,5 руб за штуку

Банк "Санкт-Петербург" выкупит 12 миллионов своих обыкновенных акций по цене 53,5 рубля за штуку

«31 июля 2019 года состоялось очередное заседание наблюдательного совета банка „Санкт-Петербург“, на котором было принято решение о приобретении размещенных обыкновенных именных бездокументарных акций банка в количестве 12 миллионов штук по цене приобретения одной акции 53,5 рубля»

Срок для подачи заявлений о продаже акций — с 6 сентября по 7 октября 2019 года.

релиз

Авто-репост. Читать в блоге >>>

«Группа ЛСР» взяла кредит у банка «Санкт-Петербург» на 10,5 млрд рублей

«Группа ЛСР» взяла кредит у банка «Санкт-Петербург» на 10,5 млрд рублей

17.07.2019

ПАО «Группа ЛСР» заключило три соглашения с банком «Санкт-Петербург» на выделение 10,5 млрд рублей для финансирования предприятий компании. Так, ООО «ЛСР. Строительство-СЗ» получит 5 млрд, ПАО «Группа ЛСР» — 5 млрд, а АО «ЛСР. Базовые» — 500 млн рублей.

Банк «Санкт-Петербург» заключил с ПАО «Группа ЛСР» три генеральных соглашения на выделение 10,5 миллиарда рублей для финансирования деятельности предприятий компании, о чем сообщает «Интерфакс».

В рамках заключенных договоренностей ООО «ЛСР. Строительство-СЗ» получит возможность воспользоваться кредитными средствами на сумму в 5 миллиардов рублей, ПАО «Группа ЛСР» — 5 миллиардов рублей, АО «ЛСР. Базовые» — 500 миллионов рублей.

Отмечается, что финансирование будет предоставляться в течение трех лет, а процентная ставка не уточняется.

«Группа ЛСР» была основана в 1993 году. Ее составляют два дивизиона — девелопмент и стройматериалы, а также строительные услуги. Под общим начало объединены предприятия по добыче и переработке нерудных ископаемых, производству и перевозке строительных материалов, а также по строительству зданий.

Банк Санкт-Петербург - факторы роста и падения акций

- Банк постоянно выкупает свои акции, сокращая free float. (21.11.2021)

- Банк существенно нарастил чистую процентную маржу в 2022 и 2023 году (15.10.2023)

- Банк больше других выиграл от повышения ставок, т.к. много дешевого фондирования и большая часть кредитов по плавающим ставкам. (14.12.2024)

- Банк оперирует только в Северо-Западном регионе (25.02.2018)

- Доля просроченной задолженности плохо покрыта резервами, <100%. (29.06.2023)

- Доходы банка могут снизится по мере снижения ставок ЦБ (14.12.2024)

Банк Санкт-Петербург - описание компании

Банк «Санкт-Петербург» занимает 18 место по объему активов и 18 место по объему депозитов населения среди российских банков, является одним из крупнейших региональных банков. Основная часть бизнеса сосредоточена в Петербурге

Председатель совета директоров Александр Савельев и менеджмент банка контролируют более 53% акций кредитной организации.

Телеграм канал для частных инвесторов: https://t.me/bspb_ir

ir@bspb.ru

+7 812 332 78 36

Руслан Васильев Управляющий директор Investor Relations

Финаме

Финаме БКС Мир Инвестиций

БКС Мир Инвестиций