Прослушал конференц-звонок БСП. Звонок был на английском.

В принципе за полчасика пересказали цифры из презентации.

На колле голосом задали вопросы Andrew Keeley из Sber CIB и Михаил Ганелин.

👉планируют наращивать кредитование физиков за счет увеличения охвата среди собственной клиентской базы с 22% до 35%

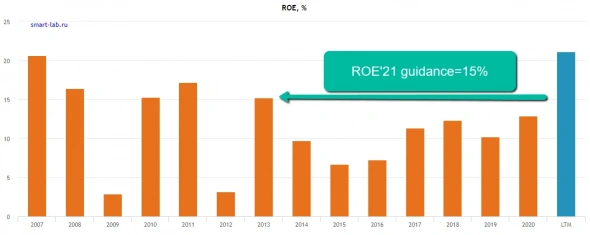

👉ROE данное в гайденсе на уровне 15% (его кстати повысили) считают устойчивым (это максимальный показатель с 2013 года)

https://smart-lab.ru/q/BSPB/f/y/MSFO/roe/

👉основные регионы — СПб и Москва, остальных будут доставать через удаленные каналы

👉Почему не повысят дивиденды до 50%?

👉Достаточность капитала 9,8% нельзя называть избыточной, прибыль идет в капитал, поэтому платят в соответствии с дивидендной политикой 20% от прибыли. Дальше будет решать наблюдательный совет исходя из размера капитала.

👉Расходы на персонал снизились из-за неравномерной процедуры выплаты бонусов

Сам задал вопрос: почему снизили размер байбэка с 1,5 ярдов до 1 ярда. Ответ аналогичный ответу по дивидендам:

👉Когда принимали решение о первом байбэке был один размер достаточности, потом он снизился, пришлось уменьшить объем.

p.s. Размер достаточности может снижаться даже в случае если сам капитал растет.

Почему?

Потому что кредиты, выдаваемые банком могут расти быстрее, чем зарезервированный капитал.

Конф. колл прошел быстро, вопросов было немного, не думал что так быстро будет, в следующий раз подготовлю еще вопросов.

Авто-репост. Читать в блоге >>>

Финаме

Финаме БКС Мир Инвестиций

БКС Мир Инвестиций