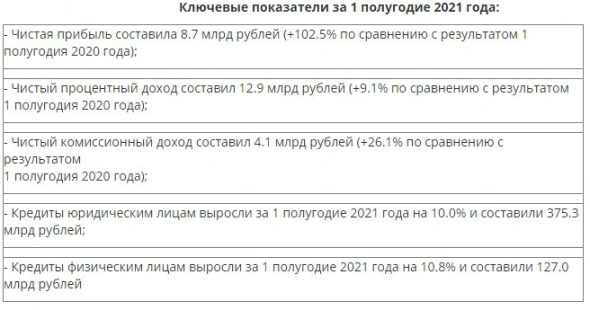

13 июля у Банка Санкт-Петербург вышли сильные результаты за первое полугодие по РСБУ. Потенциально на российском рынке БСП сейчас одна из самых привлекательных идей для среднесрочных инвестиций с прицелом до трех лет и вот почему:

📈 Понятная стратегия

У банка есть стратегия развития до 2023 года, где четко обозначены цели по активам, выручке и прибыли. Более того, по последнему отчету БСП пока идет на опережение. За прошлый год банк заработал 10,8 млрд чистой прибыли, цель в 2023 заработать 17 млрд. Однако уже в первом полугодии 2021 БСП заработал 8,7 млрд, хотя по плану им необходимо было всего 6 млрд.

💰 Высокие дивиденды с потенциалом кратного роста

У БСП консервативная политика по выплате 20% от чистой прибыли на дивиденды, но даже при ней текущая дивидендная доходность выше, чем у большинства компаний. По итогам 2020 года было выплачено 4,56 руб. на одну акцию, что от текущих цен ~7% ДД. Однако учитывая то, что за первое полугодие банк заработал 8,7 млрд, а за второе до 15 млрд ему достаточно заработать всего 6,3 млрд, можно ожидать, что дивиденды по итогам 2021 года могут оказаться на уровне ~6,5 на одну акцию, что от текущих 10% див. доходность. Также, вероятно, что после реализации планов стратегии в 2023 году БСП перейдет на выплату 50% от чистой прибыли, что от текущих цен (8,5 млрд – 50% от 17 млрд) соответствует 28% дивидендной доходности.

Авто-репост. Читать в блоге >>>

Финаме

Финаме БКС Мир Инвестиций

БКС Мир Инвестиций