Банк Санкт-Петербург - фокус на потребительские кредиты и транзакционный бизнесДень инвестора: менеджмент обосновал цель по достижению ROAE в 15% в 2020 г.

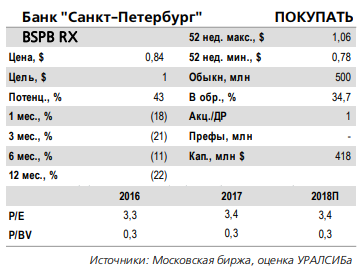

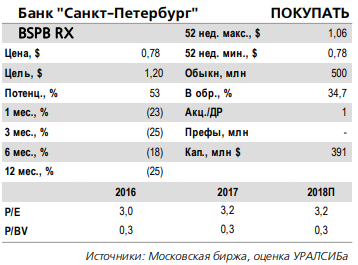

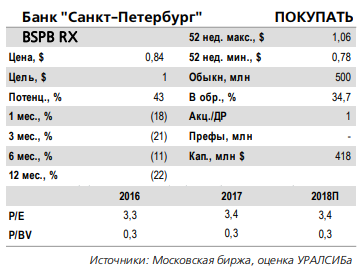

Банк может провести обратный выкуп акций с рынка. Банк Санкт-Петербург вчера провел день инвестора, подробно представив свою стратегию до 2020 г., которая содержит цель по достижению ROAE уровня 15% против 11% в 2017 г. Также часть презентации была посвящена операциям банка на финансовых рынках и управлению рисками. В целом менеджмент подчеркнул свою нацеленность на повышение привлекательности акций банка. В частности, к 2020 г. стоит цель втрое увеличить рыночную капитализацию и поднять мультипликатор P/BV c 0,3 до 0,8. Банк, судя по всему, пока не планирует пересматривать коэффициент дивидендных выплат (20% от чистой прибыли по РСБУ). Однако менеджмент сообщил, что рассматривает вариант выкупа акций с рынка как способ поддержки котировок, возможно, что решение будет принято в ближайшие недели. Кроме того, руководство указало, что допэмиссия акций в обозримом будущем не планируется, также нет в планах конкретных сделок M&A и расширения географии присутствия. Банк держит в портфеле евробонды Русала с погашением в 2023 г. на 5 млн долл., что очень мало, учитывая общий размера портфеля (110 млрд руб., или около 2 млрд долл.), а риск по остальным корпоративным бумагам в портфеле с точки зрения попадания в санкционный список США оценивает как низкий.

Стоимость риска по кредитам, выданным с 2013 г., составляет менее 2%.

Стоимость риска по кредитам, выданным с 2013 г., составляет менее 2%. Стратегия до 2020 г., цели которой уже были объявлены, в частности предполагает снижение стоимости риска до уровня ниже 2%; для начала ожидается снижение показателя с 2,7% в 2017 г. и до 2,2% в текущем году. В качестве доказательства, что такое снижение возможно, менеджмент привел разбивку стоимости риска по кредитам, выданным до и после 2013 г. Так, по категории проблемных кредитов, выданных после 2013 г., показатель последние пять лет находился в диапазоне от 0 до 0,8%, причем резервирование, согласно политике банка, происходит более масштабно в начале срока действия кредита (в размере порядка 2,5% от суммы кредита) и затем уменьшается. Что касается строительной отрасли, риски которой традиционно воспринимаются как выше среднего, менеджмент указал на то, что за последние десять лет среднегодовая стоимость риска в этом сегменте (2%) находилась на уровне ниже среднего по всему портфелю (2,9%), кроме того, наличие строительного сектора в портфеле (23%) обусловлено структурой экономики региона, где доля этой отрасли составляет 30%.

Фокус на потребительские кредиты и транзакционный бизнес. Менеджмент еще раз подтвердил, что розничное кредитование находится в приоритете. К 2020 г. его доля в портфеле должна вырасти до 25% с 21% в 2017 г. Предполагаются среднегодовые темпы роста 15%; в частности, планируется активно развивать потребительское кредитование и кредитные карты. Впрочем, банк ждет, что и корпоративное кредитование должно выйти из стагнации на горизонте ближайших трех лет и показать среднегодовые темпы роста 3–4%. Для привлечения клиентов банк, например, реализует проект «легкого входа», то есть сокращения времени открытия корпоративного счета с 1-2 недель до 2-3 дней с однократным посещением отделения. Также банк планирует активно развивать транзакционный сегмент, и таргетирует рост числа продуктов на одного клиента с трех до четырех. При этом по новым клиентам этот показатель уже находится на уровне пяти–шести продуктов, так что речь идет и о работе с уже имеющимися клиентами. По торговым операциям ожидается снижение годовой выручки до 3–4 млрд руб. в год против 4,9 млрд руб. в 2017 г. (что было обусловлено благоприятными условиями на рынке), при этом долю низкорисковых потоковых операций должна возрасти. Мы планируем скорректировать нашу модель с учетом раскрытой информации.

Уралсиб

Финаме

Финаме БКС Мир Инвестиций

БКС Мир Инвестиций