В принципе, Тимофей уже вроде всё расписал...

Могу лишь о дивах добавить: за 1П банк заработал прибыль в размере 15.27р на обычную акцию. Если акции от обратного выкупа погасят, то прибыль еще возрасте (там вроде 3%, но тем не менее).

О сезонности уже часто писалось. Желающие могут открыть эксельку (правда только для РСБУ) и посмотреть на динамику многими кварталами ранее. Опять же, напомню что сегмент спекуляций является самым волатильным. В этом полугодии 2.4 ярда, годом ранее 1.6. В минус он уходил только 3 квартала из 17 smart-lab.ru/blog/690274.php (уже из 18 получается)

Итого: в худшем варианте, прибыль за 2П будет чуть меньше чем за 1е (например спекуляции в ноль будут). В лучшем — к текущему результату добавится «новогодняя» добавка от комиссионных доходов. Годовую прибыль на акцию можно оценить в диапазоне 28 — 34 рубля

Что при выплате дивидендов по уставу (20% от ЧП МСФО) даст итоговый дивиденд 5.6-6.8р. Див доха (при цене 72) — 7.8 — 9.4 %

| Число акций ао | 458 млн |

| Число акций ап | 20 млн |

| Номинал ао | 1 руб |

| Номинал ап | 1 руб |

| Тикер ао |

|

| Тикер ап |

|

| Капит-я | 150,6 млрд |

| Опер.доход | – |

| Прибыль | 46,1 млрд |

| Дивиденд ао | 46,33 |

| Дивиденд ап | 0,44 |

| P/E | 3,3 |

| P/B | 0,7 |

| ЧПМ | 7,2% |

| Див.доход ао | 14,2% |

| Див.доход ап | 0,8% |

| Банк Санкт-Петербург Календарь Акционеров | |

| 20/05 Завершение байбэка на 5 млрд. руб. | |

| Прошедшие события Добавить событие | |

Банк Санкт-Петербург акции

ао: 326.96₽ +0.17%ап: 51.9₽ -0.1%

-

а в чем тогда смысл демонстрировать соотношение резервов, созданных за один год, к кредитам, которые были выданы, как вы выразились, за все существование банка?

zdarova, это прям фундаментальный вопрос — что надо видеть в отчётности компаний?

Есть форма о финансовом положении банка — она говорит о том, к чему пришёл банк за всё время развития, от создания до текущего момента. Тут все цифры имеют размерность денег ($).

А есть форма о доходе за период (от квартала до года). А тут все цифры имеют размерность денег за период времени (d$/dt).

Оба знания — и о финансовом положении и о прибыли за год — очень важны и без них никуда.

Вы когда куда-то едете, вам же не только положение знать положение, но и скорость с которой вы движитесь.

Вот все сведения из формы о доходе за год — это и есть показатели скорости для развития банка.

Евгений Канев, хм, все равно очень странно соотносить такие показатели — постараюсь продемонстрировать пример: в резервах, созданных в течение года, банк, как я понимаю, как бы показывает, что происходит с его кредитным портфелем с точки зрения риска, то бишь показывает тот размер кредита, который может быть не выплачен (это и есть резерв). Резерв, созданный в течение года, содержит в себе следующее — ту часть кредитов, выданных в течение года, которые банк может не получить обратно + это корректируется на ожидания по кредитам за все предыдущие годы (все-таки риск по предыдущим кредитам тоже меняется, а учесть это можно только в текущих резервах).

Когда мы соотносим суммарные резервы к суммарным кредитам мы видим, сколько кредитов Банк может не дождаться.

А что же тогда может показать соотношение резервов, созданных за год, к суммарным кредитам? Если в части резервов нам нужна «скорость», с которой банк движется, то ее можно будет определить исходя из динамики показателя суммарные резервы/кредитный портфель.

Я, возможно, не могу допереть до самых простых и очевидных вещей, но если удастся все-таки с Вами разобраться в CoR, то будет круто😅 Сегодня вышли финансовые результаты Банка Санкт-Петербург (BSPB) за 1 полугодие 2021 по МСФО.

Сегодня вышли финансовые результаты Банка Санкт-Петербург (BSPB) за 1 полугодие 2021 по МСФО.

По сравнению с 1 полугодием 2020 года:

1. Чистый процентный доход вырос на 6.5% и составил 13.1 млрд руб.

2. Чистые комиссионный доходы выросли на 25.4% и составили 4.2 млрд руб.

3. Чистая прибыль выросла на 102% и достигла 7.3 млрд руб.

Отличный отчет вышел сегодня у BSPB! Банк показал рекордную прибыль и досрочно выполнил стратегическую цель по росту

рентабельности капитала до 15%. Помимо всего прочего, котировки компании будет поддерживать buyback 14 млн акций

по цене 75 рублей за штуку. Заявки на участие в buyback принимаются с 6 сентября по 5 октября 2021 г.

а в чем тогда смысл демонстрировать соотношение резервов, созданных за один год, к кредитам, которые были выданы, как вы выразились, за все существование банка?

zdarova, это прям фундаментальный вопрос — что надо видеть в отчётности компаний?

Есть форма о финансовом положении банка — она говорит о том, к чему пришёл банк за всё время развития, от создания до текущего момента. Тут все цифры имеют размерность денег ($).

А есть форма о доходе за период (от квартала до года). А тут все цифры имеют размерность денег за период времени (d$/dt).

Оба знания — и о финансовом положении и о прибыли за год — очень важны и без них никуда.

Вы когда куда-то едете, вам же не только положение знать положение, но и скорость с которой вы движитесь.

Вот все сведения из формы о доходе за год — это и есть показатели скорости развития банка.

Странно, почему у меня Cost of risk (это же резервы / гросс кредиты, не?) выходит порядка 9% (что в 1 пг 2021, что и за 2020), хотя на дне инвестора заявлен CoR = 2%

zdarova, вообще не смущает, что сравниваете CoR за год и резервы, созданные за всё время существования банка?

Евгений Канев, интересно, а в чем тогда смысл демонстрировать соотношение резервов, созданных за один год, к кредитам, которые были выданы, как вы выразились, за все существование банка? Ведь если нам интересно, какой риск у портфеля, то логичнее смотреть на суммарный резерв и соотносить его с портфелем, как мне кажется. Помогите подразобраться, если есть возможность

Странно, почему у меня Cost of risk (это же резервы / гросс кредиты, не?) выходит порядка 9% (что в 1 пг 2021, что и за 2020), хотя на дне инвестора заявлен CoR = 2%

zdarova, вообще не смущает, что сравниваете CoR за год и резервы, созданные за всё время существования банка?

Размерность CoR — это %/dt (проценты в год), а если поделить резервы на кредиты, то получится $/$=% (просто проценты).

В универе, когда студенты тупили с размерностями, наш препод задавал вопрос:«помидор краснее или у трактора дверца наружу открывается?»

кто на созвоне будет. что на счет динамики просрочки. коментарии менеджемента.

кто на созвоне будет. что на счет динамики просрочки. коментарии менеджемента.

Просроченная задолженность в кредитном портфеле 28 698 128 22 047 072 +6 651 056 +30,17%

www.banki.ru/banks/ratings/?BANK_ID=68665&IS_SHOW_GROUP=0&IS_SHOW_LIABILITIES=0&date1=2021-07-01&date2=2021-01-01

Почему капитал по методике ЦБ = 89,8 млрд

а Капитал из отчета 93,9 млрд...

Все таки надо понять почему нормативный капитал не вырос

Тимофей Мартынов, я в этом чате уже где-то отвечал с месяц назад.

Вот закончится 2021 год, банк выпустит годовую аудированную отчётность, тогда на величину прибыли 2021-ого года и увеличится нормативный капитал, резко и сразу на много миллиардов.

Евгений Канев, опа… то есть в капитал по базелю и нормативам можно записывать только аудированную годовую прибыль?

Этот то отчет полугодовой вроде как тоже аудированный

Тимофей Мартынов, а у нас ЦБ разве стал отчетностью МСФО пользоваться? =)

У них свои стандарты. Ближе к РСБУ. Вот и причина расхождений.

И отвечая на вопрос. В базовый капитал — только аудированную прибыль.

Value, хм. так рсбу прибыль же еще выше в этом году. Получается, только к концу года всё в капитал перетечет?

zzznth, в базовый — да. В дополнительном уже учитывается.

Почему капитал по методике ЦБ = 89,8 млрд

а Капитал из отчета 93,9 млрд...

Все таки надо понять почему нормативный капитал не вырос

Тимофей Мартынов, я в этом чате уже где-то отвечал с месяц назад.

Вот закончится 2021 год, банк выпустит годовую аудированную отчётность, тогда на величину прибыли 2021-ого года и увеличится нормативный капитал, резко и сразу на много миллиардов.

Евгений Канев, опа… то есть в капитал по базелю и нормативам можно записывать только аудированную годовую прибыль?

Этот то отчет полугодовой вроде как тоже аудированный

Тимофей Мартынов, а у нас ЦБ разве стал отчетностью МСФО пользоваться? =)

У них свои стандарты. Ближе к РСБУ. Вот и причина расхождений.

И отвечая на вопрос. В базовый капитал — только аудированную прибыль.

Value, хм. так рсбу прибыль же еще выше в этом году. Получается, только к концу года всё в капитал перетечет?

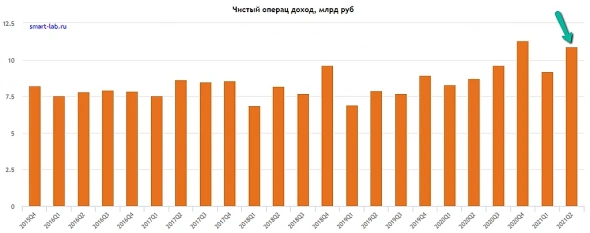

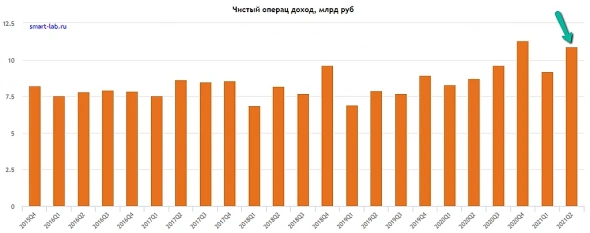

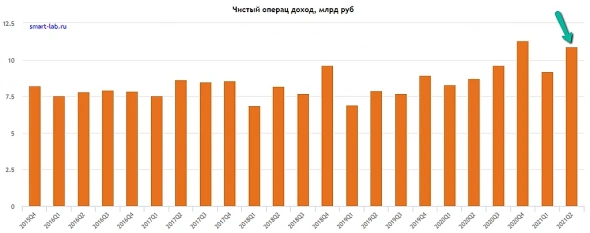

Общая квартальная выручка — второй результат в истории. Лучший был в 4 квартале 2020

smart-lab.ru/q/BSPB/f/q/MSFO/net_operating_income/

Тимофей Мартынов, интересно, что где-то с 2017 года появилась явно выраженная годовая цикличность.

Я задавал этот вопрос менеджменту. Там говорили, что в январе, феврале, мае мало банковских дней, поэтому проходит меньше транзакций. А в декабре, наоборот, стараются сделать все транзакции наперёд. До 2017 доля комиссионных доходов была совсем маленькой, поэтому и цикличности не возникало.

Евгений Канев, спасибо за наблюдение. Я тоже заметил, но вопроса у меня не возникло, ибо это логично в общем)

Хотя конечно ты прав, связать это именно с динамикой комиссионных доходов не супер очевидно

Тимофей Мартынов, у них в РСБУ есть экселька с данными за много лет. цикличность хорошая, да

Когда 75 будет? кто нибудь гадает?)

Михаил Titov, мне интереснее когда 120 будет

Почему капитал по методике ЦБ = 89,8 млрд

а Капитал из отчета 93,9 млрд...

Все таки надо понять почему нормативный капитал не вырос

Тимофей Мартынов, я в этом чате уже где-то отвечал с месяц назад.

Вот закончится 2021 год, банк выпустит годовую аудированную отчётность, тогда на величину прибыли 2021-ого года и увеличится нормативный капитал, резко и сразу на много миллиардов.

Евгений Канев, опа… то есть в капитал по базелю и нормативам можно записывать только аудированную годовую прибыль?

Этот то отчет полугодовой вроде как тоже аудированный

Тимофей Мартынов, а у нас ЦБ разве стал отчетностью МСФО пользоваться? =)

У них свои стандарты. Ближе к РСБУ. Вот и причина расхождений.

И отвечая на вопрос. В базовый капитал — только аудированную прибыль.

Value, ну так вроде пометка Deloitte стоит на отчете этом

Тимофей Мартынов, ну так это МСФО. =)

Почему капитал по методике ЦБ = 89,8 млрд

а Капитал из отчета 93,9 млрд...

Все таки надо понять почему нормативный капитал не вырос

Тимофей Мартынов, я в этом чате уже где-то отвечал с месяц назад.

Вот закончится 2021 год, банк выпустит годовую аудированную отчётность, тогда на величину прибыли 2021-ого года и увеличится нормативный капитал, резко и сразу на много миллиардов.

Евгений Канев, опа… то есть в капитал по базелю и нормативам можно записывать только аудированную годовую прибыль?

Этот то отчет полугодовой вроде как тоже аудированный

Тимофей Мартынов, а у нас ЦБ разве стал отчетностью МСФО пользоваться? =)

У них свои стандарты. Ближе к РСБУ. Вот и причина расхождений.

И отвечая на вопрос. В базовый капитал — только аудированную прибыль.

Value, ну так вроде пометка Deloitte стоит на отчете этом

Общая квартальная выручка — второй результат в истории. Лучший был в 4 квартале 2020

smart-lab.ru/q/BSPB/f/q/MSFO/net_operating_income/

Тимофей Мартынов, интересно, что где-то с 2017 года появилась явно выраженная годовая цикличность.

Я задавал этот вопрос менеджменту. Там говорили, что в январе, феврале, мае мало банковских дней, поэтому проходит меньше транзакций. А в декабре, наоборот, стараются сделать все транзакции наперёд. До 2017 доля комиссионных доходов была совсем маленькой, поэтому и цикличности не возникало.

Евгений Канев, спасибо за наблюдение. Я тоже заметил, но вопроса у меня не возникло, ибо это логично в общем)

Хотя конечно ты прав, связать это именно с динамикой комиссионных доходов не супер очевидно

Общая квартальная выручка — второй результат в истории. Лучший был в 4 квартале 2020

smart-lab.ru/q/BSPB/f/q/MSFO/net_operating_income/

Тимофей Мартынов, интересно, что где-то с 2017 года появилась явно выраженная годовая цикличность.

Я задавал этот вопрос менеджменту. Там говорили, что в январе, феврале, мае мало банковских дней, поэтому проходит меньше транзакций. А в декабре, наоборот, стараются сделать все транзакции наперёд. До 2017 доля комиссионных доходов была совсем маленькой, поэтому и цикличности не возникало.

Почему капитал по методике ЦБ = 89,8 млрд

а Капитал из отчета 93,9 млрд...

Все таки надо понять почему нормативный капитал не вырос

Тимофей Мартынов, я в этом чате уже где-то отвечал с месяц назад.

Вот закончится 2021 год, банк выпустит годовую аудированную отчётность, тогда на величину прибыли 2021-ого года и увеличится нормативный капитал, резко и сразу на много миллиардов.

Евгений Канев, опа… то есть в капитал по базелю и нормативам можно записывать только аудированную годовую прибыль?

Этот то отчет полугодовой вроде как тоже аудированный

Тимофей Мартынов, а у нас ЦБ разве стал отчетностью МСФО пользоваться? =)

У них свои стандарты. Ближе к РСБУ. Вот и причина расхождений.

И отвечая на вопрос. В базовый капитал — только аудированную прибыль.

Почему капитал по методике ЦБ = 89,8 млрд

а Капитал из отчета 93,9 млрд...

Все таки надо понять почему нормативный капитал не вырос

Тимофей Мартынов, я в этом чате уже где-то отвечал с месяц назад.

Вот закончится 2021 год, банк выпустит годовую аудированную отчётность, тогда на величину прибыли 2021-ого года и увеличится нормативный капитал, резко и сразу на много миллиардов.

Евгений Канев, опа… то есть в капитал по базелю и нормативам можно записывать только аудированную годовую прибыль?

Этот то отчет полугодовой вроде как тоже аудированный

Почему капитал по методике ЦБ = 89,8 млрд

а Капитал из отчета 93,9 млрд...

Все таки надо понять почему нормативный капитал не вырос

Тимофей Мартынов, я в этом чате уже где-то отвечал с месяц назад.

Вот закончится 2021 год, банк выпустит годовую аудированную годовую отчётность, тогда на величину прибыли 2021-ого года и увеличится нормативный капитал, резко и сразу на много миллиардов. Почему капитал по методике ЦБ = 89,8 млрд

Почему капитал по методике ЦБ = 89,8 млрд

а Капитал из отчета 93,9 млрд...

Все таки надо понять почему нормативный капитал не вырос

Банк Санкт-Петербург - факторы роста и падения акций

- Банк постоянно выкупает свои акции, сокращая free float. (21.11.2021)

- Банк существенно нарастил чистую процентную маржу в 2022 и 2023 году (15.10.2023)

- Банк больше других выиграл от повышения ставок, т.к. много дешевого фондирования и большая часть кредитов по плавающим ставкам. (14.12.2024)

- Банк оперирует только в Северо-Западном регионе (25.02.2018)

- Доля просроченной задолженности плохо покрыта резервами, <100%. (29.06.2023)

- Доходы банка могут снизится по мере снижения ставок ЦБ (14.12.2024)

⚠️ Если вы считаете, что какой-то фактор роста/падения больше не является актуальным, выделите его и нажмите CTRL+ENTER на клавиатуре, чтобы сообщить нам.

Банк Санкт-Петербург - описание компании

Банк «Санкт-Петербург» занимает 18 место по объему активов и 18 место по объему депозитов населения среди российских банков, является одним из крупнейших региональных банков. Основная часть бизнеса сосредоточена в Петербурге

Председатель совета директоров Александр Савельев и менеджмент банка контролируют более 53% акций кредитной организации.

Телеграм канал для частных инвесторов: https://t.me/bspb_ir

ir@bspb.ru

+7 812 332 78 36

Руслан Васильев Управляющий директор Investor Relations

Финаме

Финаме БКС Мир Инвестиций

БКС Мир Инвестиций