t.me/zloyinvestor/1021

Банк Санкт-Петербург мсфо 1кв.21г.- дешево и прибыльно

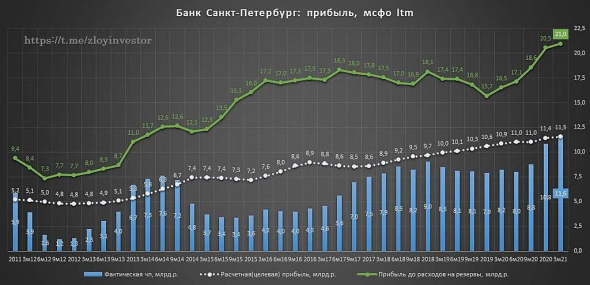

▫️Прибыль (1кв.): 2.4 млрд.р.(+54%)

▫️Расчетная прибыль(1кв): 2.9 млрд.р.(+4%)

💡Относительно провального I квартала прошлого года фактическая прибыль показала мощный рост, в скорректированном выражении рост всего на 4%.

Стоимостные LTM-показатели у БСП традиционно «на полу»:

▫️P/E = 3.1

▫️P/BV= 0.4

💡Банк ранее обозначил цель по прибыли на 2023г. в 17 млрд.р., что предполагает форвардный P/E23= 1.6🔥

Дивидендная доходность низкая:

▫️за 2020: 4.56р.(дд. 6.3%) — payout 20.5%

▫️за 2021 LTM: не менее 4.90р.(дд. 6.8%) — payout >20%

▫️за 2023: не менее 6.97р.(дд. 9.6%) — payout >20%

💡Банк скупится платить хорошие дивиденды, предпочитая часть свободного капитала направлять на выкуп акций с рынка, так в этом году БСП увеличил объем выкупа с 642 млн.р. до 1.5 млрд.р., но цена приобретения(58р.) ниже рынка(72р.), поэтому желающих продать будет мало.

💡При повышении payout акции БСП могут спокойно взять 100р. уже «завтра», но менеджмент пока предпочитает «растягивать удовольствие».

Здесь стоить отметить, что даже при текущей див.политике выход на плановые 17 млрд.р прибыли в 23г. предполагает адекватные 19% г-х от владения акциями на 3-летнем горизонте, риск только в достижении этих 17 млрд.р. прибыли, которые сейчас смотрятся несколько оптимистично.

Банк Санкт-Петербург

Финаме

Финаме БКС Мир Инвестиций

БКС Мир Инвестиций