| Bank of America Календарь Акционеров | |

| Прошедшие события Добавить событие | |

Bank of America акции

-

The Motley Fool: At Its Highest Price in a Decade, Can Bank of America Go Higher in 2022?

The Motley Fool: At Its Highest Price in a Decade, Can Bank of America Go Higher in 2022?

Читайте далее в источнике Zacks Investment Research: 3 Bank Stocks for 2022 With Federal Reserve in the Spotlight

Zacks Investment Research: 3 Bank Stocks for 2022 With Federal Reserve in the Spotlight

Читайте далее в источнике

Bank of America предсказал нефть по $120 к середине 2022 года.

Bank of America предсказал нефть по $120 к середине 2022 года.

01.11.2021

Цена нефти может подняться до $120 уже в июне 2022 года, прогнозирует Bank of America. Сырье продолжит дорожать на фоне растущего спроса на топливо, отмечают аналитики.

Стоимость нефти может достичь отметки $120 за баррель уже к концу июня 2022 года. С таким прогнозом в понедельник выступили аналитики Bank of America, передает Bloomberg.

Мировой энергетический кризис, вызвавший подорожание угля и газа, уже ускорил восстановление нефтяных фьючерсов, торгуемых на биржах Лондона и Нью-Йорка, отметили эксперты. По их мнению, ралли продолжится и в следующем году, подкрепленное резким увеличением спроса на бензин и другие дистилляты, такие как дизельное топливо и авиационный керосин.

Как пишет Bloomberg, о скором приближении нефтяных котировок к $100 за баррель ранее предупреждали и сырьевые трейдеры. Спрос на нефть превышает предложение, а связанное с климатической повесткой сокращение инвестиций в новые месторождения грозит дальнейшим истощением запасов, отмечали игроки.

www.forbes.ru/finansy/444777-bank-of-america-predskazal-neft-po-120-k-seredine-2022-goda Bank of America предсказал нефть по $120 к середине 2022 года.

Bank of America предсказал нефть по $120 к середине 2022 года.

03 ноября 2021, 14:38|

Марэк

Еще

01.112021

Цена нефти может подняться до $120 уже в июне 2022 года, прогнозирует Bank of America. Сырье продолжит дорожать на фоне растущего спроса на топливо, отмечают аналитики.

Стоимость нефти может достичь отметки $120 за баррель уже к концу июня 2022 года. С таким прогнозом в понедельник выступили аналитики Bank of America, передает Bloomberg.

Мировой энергетический кризис, вызвавший подорожание угля и газа, уже ускорил восстановление нефтяных фьючерсов, торгуемых на биржах Лондона и Нью-Йорка, отметили эксперты. По их мнению, ралли продолжится и в следующем году, подкрепленное резким увеличением спроса на бензин и другие дистилляты, такие как дизельное топливо и авиационный керосин.

www.forbes.ru/finansy/444777-bank-of-america-predskazal-neft-po-120-k-seredine-2022-goda Ты хочешь купить бумаги Bank of America 11 ноября, но у тебя не получится. Почему?

Ты хочешь купить бумаги Bank of America 11 ноября, но у тебя не получится. Почему? Bank of America показал заметный рост выручки и прибыли в 3 квартале, превзошел прогнозы - Финам

Bank of America показал заметный рост выручки и прибыли в 3 квартале, превзошел прогнозы - Финам

Bank of America, крупный американский финансовый конгломерат, опубликовал достаточно сильные финансовые результаты за III квартал 2021 г. Чистая прибыль кредитора подскочила на 63,5% в годовом выражении до $7,26 млрд, или $0,85 на акцию, и уверенно превзошла среднюю оценку аналитиков Уолл-стрит на уровне $0,71 на бумагу. При этом показатель ROE составил 11,4%.

Квартальная выручка банка поднялась на 11,9% в годовом выражении до $22,77 млрд и также оказалась лучше консенсус-прогноза на уровне $21,7 млрд. Чистый процентный доход увеличился на 9,5% до $10,23 млрд на фоне роста купонных поступлений по долговым бумагам, а также снижения расходов по депозитам. Непроцентные доходы повысились на 14,3% до $11,67 млрд.

Авто-репост. Читать в блоге >>> Акции Bank of America выросли на 4,5% на фоне сильных результатов

Акции Bank of America выросли на 4,5% на фоне сильных результатовBank of America (BAC) отчитался за 3 кв. 2021 г. (3Q21) вчера до открытия рынков. Чистая выручка (за вычетом процентных расходов) выросла на 11,9% г/г и составила $22,77 млрд. Скорректированная прибыль на 1 акцию с учётом возможного размытия (diluted EPS) $0,85 в сравнении с $0,51 за 3Q20. Аналитики, опрошенные Refinitiv, в среднем прогнозировали чистую выручку $21,8 млрд и diluted EPS $0,71. Банк высвободил из резервов $1,1 млрд. Без учёта сокращения резервов EPS равен 73 центам.

Чистые процентные доходы выросли на 9,5% до $11,09 млрд. По сравнению со 2Q21 рост составил 8,4%. Депозиты $1,96 трлн, по итогам 2Q21 было $1,91 трлн. Кредитный портфель снизился на 3% г/г и составил $928 млрд. Резервы на потери по кредитам и лизингу составили $13,2 млрд или 1,4% от кредитного портфеля, в сравнении с 1,5% во 2Q21. Достаточность капитала 1 уровня 11,1% по сравнению с 11,9% годом ранее.

Средний размер портфеля ипотечных кредитов за квартал снизился на 9,2% г/г до $215,65 млрд. Средний размер задолженности по кредитным картам составил $75,6 млрд, что на 7% ниже, чем годом ранее. Средний размер портфеля кредитов населению сократился на 6% в сравнении с 3Q20, а портфель кредитов фирмам на 5%. Средний размер кредитного портфеля BofA снизился на 5,5% г/г до $920,5 млрд.

Авто-репост. Читать в блоге >>> Прибыль Bank of America выросла на 66%

Прибыль Bank of America выросла на 66%👉 Выручка: +12.2% г/г, $22.8 млрд, выше прогноза

👉 EPS: +66% г/г, $0.85, лучше ожиданий👉 Объём кредитов за год снизился на 12%, депозиты выросли на 16%

👉 Доля списаний кредитов снизилась за год до 0.2% с 0.4%

👉 Резервы снижаются — высвобождены $1.1 млрд

d1io3yog0oux5.cloudfront.net/_ba3089f6a91c62f30cabf06bac2ec116/bankofamerica/db/806/9500/earnings_release/The+Press+Release.pdf

Авто-репост. Читать в блоге >>>

Ведущие банки США покажут за 3 квартал неоднородные результаты - Финам

Ведущие банки США покажут за 3 квартал неоднородные результаты - Финам

В США начинается сезон корпоративных отчетностей за 3 квартал. При этом в ближайшие дни свои финансовые показатели представят крупнейшие банки – JPMorgan, Bank of America, Citigroup, Wells Fargo, Morgan Stanley и Goldman Sachs. Мы ожидаем неоднородных результатов.

Выручка банков скорее всего покажет в среднем слабоположительную динамику в годовом выражении. Доходы инвестбанковских подразделений, вероятно, будут оставаться достаточно сильными благодаря высокой M&A-активности в мире, продолжающемуся буму IPO, а также сохраняющимся высоким объемам размещения облигаций. В то же время это будет частично компенсировано сокращением поступлений от торговых операций ввиду ослабления волатильности на финансовых рынках по сравнению с тем, что наблюдалось в 3 квартале прошлого года.

Что же касается традиционного процентного бизнеса банков, то он, вероятно, покажет определенное улучшение по сравнению с предыдущим кварталом в связи с некоторым увеличением процентных ставок и повышением спроса на кредиты. Однако в годовом выражении динамика чистого процентного дохода, по нашему мнению, будет околонулевой.

Авто-репост. Читать в блоге >>> Банковский сектор США продолжает быстро восстанавливать прибыльность - Финам

Банковский сектор США продолжает быстро восстанавливать прибыльность - Финам

Аналитики «ФИНАМа» рассмотрели глобальные тенденции банковского сектора и дали рекомендации по акциям отраслевых эмитентов.

В 2021 году банковский сектор пользуется достаточно высокой популярностью у американских инвесторов. С начала года индекс KBW Bank Index вырос на 29%, ощутимо опередив индекс широкого рынка S&P 500. Главная причина — увеличение аллокации средств инвесторов в циклические акции, которые должны больше других выиграть от восстановления экономики в США и во всем мире. Кроме того, поддержку акциям банков оказало возобновление ведущими кредиторами программ обратного выкупа акций (в прошлом году Федрезерв сильно ограничил выплаты акционерам банков в связи с необходимостью сбережения ими капитала), а также существенное улучшение финансовых показателей сектора.

Банковский сектор в США, как и в других странах, оказался одним из самых пострадавших в результате пандемии COVID-19. Спровоцированный коронавирусными ограничениями экономический шок привел не только к сокращению доходов по основным направлениям деятельности банков, но и вынудил их резко нарастить резервы на возможные потери по кредитам, что привело к существенному падению прибылей. Однако американские банки в этот раз оказались неплохо подготовлены к кризису. Благодаря хорошей работе в прошлые годы финансовые компании создали значительный запас прочности в части доступных объемов ликвидности и достаточности капитала, поэтому вызванные пандемией экономические потрясения не привели к потере устойчивости сектора.

Авто-репост. Читать в блоге >>>

Отчёт Bank of America: потенциал роста скорее всего исчерпан

Отчёт Bank of America: потенциал роста скорее всего исчерпанПродолжаем обзор отчётов за 2 кв. 2021 г. (2Q21) по компаниям, акции которых входят в топ-10 наших ETF. Этот пост посвящен VFH и конкретно — BAC. Итак, Bank of America (BAC) отчитался 14 июля.

Чистая выручка (за вычетом процентных расходов) во 2Q21 снизилась на 3,85% и составила $21,47 млрд. В 1Q21 было $22,82 млрд (-6% кв/кв). Скорректированная прибыль на 1 акцию с учётом возможного размытия (diluted EPS) $1,03 в сравнении с $0,37 за 2Q20. Аналитики, опрошенные Refinitiv, в среднем прогнозировали $21,8 млрд и EPS $0,77. Банк высвободил из резервов $2,2 млрд, при чистых списаниях в убытки $595 млн. Без учёта сокращения резервов EPS 80 центов.

Чистые процентные доходы снизились на 5,7% до $10,23 млрд. Депозиты $1,91 трлн, в конце 1Q21 было $1,88 трлн. Кредитный портфель подрос и теперь составляет $919 млрд. Резервы на потери по кредитам и лизингу составили $14 млрд или 1,5% от кредитного портфеля, в сравнении с 1,8% в 1Q21. Достаточность капитала 1 уровня 11,5%.

Чистая выручка подразделения «мировые рынки» (“Global markets”) во 2Q21 упала на 15% до $4,75 млрд. В 1Q21 было $6,2 млрд. При этом доходы от сервисов по трейдингу облигациями, валютой и товарами (FICC) обвалились на 34% г/г и 40% кв/кв. Доходы от сервисов торговли акциями (Equities), напротив, выросли на 34% г/г, но упали на 11% кв/кв. Выручка направления «розничный банк» (“Consumer banking”) прибавила 4,3% и составила $8,2 млрд. Валовые доходы сегмента «Управление активами и инвестициями» (“Global wealth & investment management”) составили $5,07 млрд, что на 14,5% выше, чем во 2Q20. Активы под управлением $1,2 трлн (+29% г/г), а балансы клиентов $3,65 трлн (+25% г/г). Направление «глобальный банк» (“global banking”) отразило выручку $5,09 млрд, без изменений.

Авто-репост. Читать в блоге >>>

10-Q - BANK OF AMERICA CORP /DE/

10-Q - BANK OF AMERICA CORP /DE/

Компания с кодом BAC выпустила квартальный отчет, форма 10-Q

Прочитать его можно по ссылке: www.sec.gov/Archives/edgar/data/70858/000007085821000084/0000070858-21-000084-index.htm

Дата публикации: 30.07.21 04:26 PM (NYT)

Авто-репост. Читать в блоге >>> 10-Q - BANK OF AMERICA CORP /DE/

10-Q - BANK OF AMERICA CORP /DE/

Компания с кодом BAC выпустила квартальный отчет, форма 10-Q

Прочитать его можно по ссылке: www.sec.gov/Archives/edgar/data/70858/000007085821000084/0000070858-21-000084-index.htm

Дата публикации: 30.07.21 04:26 PM (NYT)

Авто-репост. Читать в блоге >>> Совет директоров Bank of America объявил ежеквартальные дивиденды в размере $0,21 на одну акцию. Последний день покупки бумаг для получения дивидендов – 1 сентября 2021 г. Годовая дивидендная доходность может составить 2,07%.

Совет директоров Bank of America объявил ежеквартальные дивиденды в размере $0,21 на одну акцию. Последний день покупки бумаг для получения дивидендов – 1 сентября 2021 г. Годовая дивидендная доходность может составить 2,07%.

newsroom.bankofamerica.com//content/newsroom/press-releases/2021/07/bank-of-america-increases-common-stock-dividend-17-percent.html Прибыль Bank of America резко выросла во 2 квартале, однако выручка не оправдала ожиданий - Финам

Прибыль Bank of America резко выросла во 2 квартале, однако выручка не оправдала ожиданий - Финам

Bank of America, крупный американский финансовый конгломерат, опубликовал смешанные финансовые результаты за II квартал 2021 г. Чистая прибыль кредитора в апреле-июне взлетела в 2,7 раза в годовом выражении до $8,96 млрд, или $1,03 на акцию, и уверенно превзошла среднюю оценку аналитиков Уолл-стрит на уровне $0,77 на бумагу. При этом показатель ROE составил 14,3%.

Между тем, квартальная выручка банка сократилась на 3,9% в годовом выражении до $21,47 млрд и оказалась несколько слабее консенсус-прогноза на уровне $21,8 млрд. Чистый процентный доход просел на 10,8% до $10,23 млрд на фоне снижения объемов кредитования, а также показателя чистой процентной маржи (на 26 базисных пунктов до 1,61%). Непроцентные доходы опустились на 2,1% до $10,23 млрд.

Выручка в сфере потребительского банкинга увеличилась на 4,3% до $8,19 млрд благодаря определенному восстановлению потребительской активности в Штатах. При этом сегмент операций на глобальных финансовых рынках сократил выручку на 11,8% до $4,72 млрд, в том числе поступления от операций с активами с фиксированной доходностью, сырьевыми товарами и валютами (FICC) рухнули на 38% до $2 млрд, что было частично компенсировано скачком доходов от операций с акциями – на 33% до $1,6 млрд. Выручка в подразделении управления активами поднялась на 14,5% до $5,07 млрд, чему способствовал в том числе рост объема активов под управлением на 25% до рекордных $3,7 трлн, в глобальном банкинге – практически не изменилась, оставшись на уровне $5,09 млрд.

Авто-репост. Читать в блоге >>> Чистая прибыль Bank of America по GAAP за 6 мес. 2021 г. составила $17,274 млрд., увеличившись в 2,3 раза по сравнению с $7,543 млрд. в предыдущем году. Выручка сократилась на 1,8% до $44,287 млрд. против $45,093 млрд. годом ранее.

Чистая прибыль Bank of America по GAAP за 6 мес. 2021 г. составила $17,274 млрд., увеличившись в 2,3 раза по сравнению с $7,543 млрд. в предыдущем году. Выручка сократилась на 1,8% до $44,287 млрд. против $45,093 млрд. годом ранее.

d1io3yog0oux5.cloudfront.net/_15418cba927e3f8452f4f065ca97e171/bankofamerica/db/806/9466/earnings_release/The+Press+Release.pdf

Выручка Bank of America и Citigroup за 2 квартал покажет отрицательную динамику - Финам

Выручка Bank of America и Citigroup за 2 квартал покажет отрицательную динамику - Финам

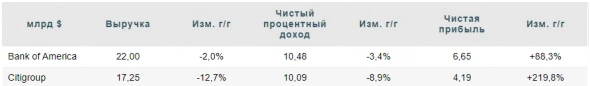

Прогноз результатов банков Bank of America и Citigroup за 2-й квартал: существенный рост прибыли благодаря высвобождению резервов, при сокращении выручки. В США начинается сезон корпоративных отчетностей за 2-й квартал, при этом в среду, 14 июля, свои финансовые показатели представят крупные банки, включая Bank of America и Citigroup.

Мы ожидаем неоднозначных результатов. Так, выручка банков, вероятно, покажет отрицательную динамику в годовом выражении, поскольку по-прежнему низкие процентные ставки и не до конца восстановившаяся потребительская активность американских граждан продолжат негативно сказываться на их процентных доходах.

Додонов Игорь

ФГ «Финам»

Кроме того, на фоне определенной «нормализации» ситуации на финансовых рынках можно ожидать ослабления доходов банков от торговых операций, что может быть частично компенсировано неплохими показателями подразделений по управлению активами и прайвит-банкинга. В то же время мы прогнозируем существенный рост чистой прибыли банков на фоне продолжающегося роспуска ими резервов на возможные потери по займам.

В таблице ниже представлены наши прогнозы ряда основных показателей Bank of America и Citigroup.

Авто-репост. Читать в блоге >>> Bank of America - справедливо оцененный финансовый столп Америки - Финам

Bank of America - справедливо оцененный финансовый столп Америки - Финам

Инвестиционная идея Bank of America — крупный американский финансовый конгломерат, оказывающий весь спектр финансовых услуг физическим и юридическим лицам, правительствам и мировым корпорациям. Входит в четверку ведущих банковских холдингов США.

Мы рекомендуем «Держать» акции Bank of America с целевой ценой на конец 2021 г. на уровне $ 41,7, что предполагает потенциал роста 3,8%.

Начало этого года оказалось достаточно успешным для Bank of America, несмотря на сохраняющиеся негативные последствия коронакризиса. Банк показал рост выручки в I квартале 2021 г., заметно нарастил прибыль.

Мы рассчитываем, что Bank of America станет одним из главных бенефициаров восстановления экономической активности в США, учитывая сильные позиции банка на рынке финансовых услуг в стране, прежде всего в розничном сегменте. Банк должен больше других выиграть от ожидаемой в перспективе нормализации монетарной политики в Штатах, дополнительную поддержку прибыли окажет дальнейшее высвобождение резервов.

Додонов Игорь

ФГ «Финам»

В I квартале Bank of America возобновил выкуп акций после почти годового перерыва, а в апреле объявил новую масштабную программу buyback.

Между тем акции Bank of America уже выглядят справедливо оцененными рынком, и потенциал их роста представляется ограниченным.

Авто-репост. Читать в блоге >>> Bank of America Corp. - Прогноз аналитиков, прибыль на акцию 2 кв 2021г: $0,75 против $0,37 г/г

Bank of America Corp. - Прогноз аналитиков, прибыль на акцию 2 кв 2021г: $0,75 против $0,37 г/гОбъявление о доходах * BAC: 15 июля 2021г.

Предполагается, что Bank of America Corporation отчитается о прибыли 15.07.2021. Предстоящая дата получения прибыли определяется алгоритмом, основанным на исторических отчетных датах компании. Наш поставщик, Zacks Investment Research, может пересмотреть эту дату в будущем, как только компания объявит дату фактической прибыли.

Согласно Zacks Investment Research, основанному на прогнозах 7 аналитиков, консенсус-прогноз на акцию на акцию на квартал составляет $ 0,75. Заявленная прибыль на акцию за тот же квартал прошлого года составила 0,37 доллара.Earnings announcement* for BAC: Jul 15, 2021

Bank of America Corporation is estimated to report earnings on 07/15/2021. The upcoming earnings date is derived from an algorithm based on a company's historical reporting dates. Our vendor, Zacks Investment Research, might revise this date in the future, once the company announces the actual earnings date. According to Zacks Investment Research, based on 7 analysts' forecasts, the consensus EPS forecast for the quarter is $0.75. The reported EPS for the same quarter last year was $0.37.

Авто-репост. Читать в блоге >>>

Bank of America - факторы роста и падения акций

Bank of America - описание компании

Bank of America Corporation

investor.bankofamerica.com/phoenix.zhtml?c=71595&p=quarterlyearnings#fbid=c7XqWMObrQZ

Финаме

Финаме БКС Мир Инвестиций

БКС Мир Инвестиций