| Число акций ао | 7 365 млн |

| Номинал ао | 0.5 руб |

| Тикер ао |

|

| Капит-я | 288,6 млрд |

| Выручка | 235,1 млрд |

| EBITDA | 57,8 млрд |

| Прибыль | 36,2 млрд |

| Дивиденд ао | – |

| P/E | 8,0 |

| P/S | 1,2 |

| P/BV | 0,7 |

| EV/EBITDA | 6,5 |

| Див.доход ао | 0,0% |

| АЛРОСА Календарь Акционеров | |

| Прошедшие события Добавить событие | |

АЛРОСА акции

-

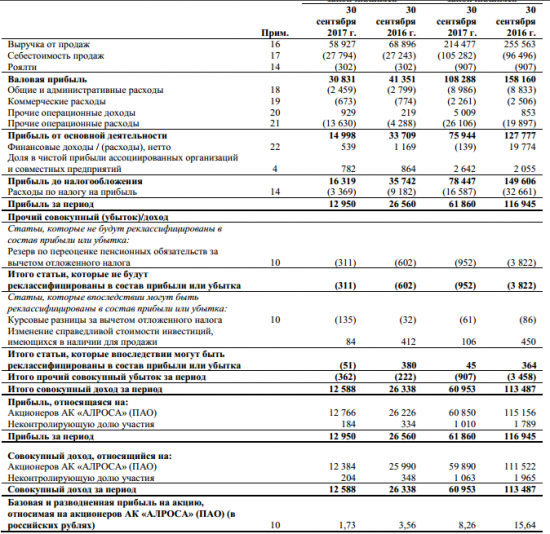

За квартал заработали 1, 73 рубля на акцию. Чуть выше ОФЗ, но выплатят та только 50%.

За квартал заработали 1, 73 рубля на акцию. Чуть выше ОФЗ, но выплатят та только 50%.

А за девять месяцев 3,56 рубля на акцию, это что-то совсем хило )))

Вот почему за акцией не стоит очередь покупателей. квартал к кварталу снижение чистой прибыли на 51%.

квартал к кварталу снижение чистой прибыли на 51%.

Падения на 10% точно не будет на такой отчетности, отчет плохой, но ОЖИДАЕМО плохой. АЛРОСА - чистая прибыль по МСФО за 9 месяцев снизилась на 47%, до 61,86 млрд руб

АЛРОСА - чистая прибыль по МСФО за 9 месяцев снизилась на 47%, до 61,86 млрд руб

АЛРОСА за январь-сентябрь 2017 года снизила чистую прибыль по МСФО на 47% по сравнению с аналогичным периодом прошлого года, до 61,86 миллиарда рублей.Выручка от продаж за период снизилась на 16% в годовом выражении и составила 214,477 миллиарда рублей. Валовая прибыль составила 108,288 миллиарда рублей, снизившись на 31,5%.

Снижение финансовых показателей по итогам 9 месяцев 2017 года по сравнению с результатами аналогичного периода прошлого года обусловлено укреплением курса рубля по отношению к доллару США на 15%, а также снижением средней цены реализованных алмазов на 12%, в основном в результате изменения ассортимента.

Отрицательное влияние на чистую прибыль оказало списание основных средств в сумме 7,4 млрд рублей, утраченных вследствие аварии на подземном руднике «Мир».

пресс-релиз Запасы снижаются по чуть чуть с 55,5 ярдов до 48,8. Может когда на рынке будет дефицит алмазов? (хотя очень маловероятно)

Запасы снижаются по чуть чуть с 55,5 ярдов до 48,8. Может когда на рынке будет дефицит алмазов? (хотя очень маловероятно) В ЮниКредите появился депозит 10млн руб под 8,16% (копейки, конечно), но интересно, как их туда занесло )))

В ЮниКредите появился депозит 10млн руб под 8,16% (копейки, конечно), но интересно, как их туда занесло ))) ЧИСТАЯ ПРИБЫЛЬ АЛРОСА ПО МСФО ЗА III КВАРТАЛ СОСТАВИЛА 12,95 МЛРД РУБ. — КОМПАНИЯ

ЧИСТАЯ ПРИБЫЛЬ АЛРОСА ПО МСФО ЗА III КВАРТАЛ СОСТАВИЛА 12,95 МЛРД РУБ. — КОМПАНИЯ

В понедельник, 13 ноября 2017 года Президент АЛРОСА Сергей Иванов посетил с рабочим визитом Республику Ангола. В ходе визита С.Иванов встретился с Президентом Анголы Жоау Лоуренсу (João Lourenço) и обсудил вопросы, связанные с развитием двустороннего сотрудничества в области добычи и реализации алмазного сырья.

В понедельник, 13 ноября 2017 года Президент АЛРОСА Сергей Иванов посетил с рабочим визитом Республику Ангола. В ходе визита С.Иванов встретился с Президентом Анголы Жоау Лоуренсу (João Lourenço) и обсудил вопросы, связанные с развитием двустороннего сотрудничества в области добычи и реализации алмазного сырья.

Президент Анголы отметил, в частности, важность повышения прозрачности и эффективности действующей системы продаж алмазов, добываемых на территории страны. По словам С.Иванова, АЛРОСА готова представить на рассмотрение ангольской стороны соответствующие предложения. «Эти предложения будут учитывать не только международный опыт, но и особенности ангольской экономики и законодательства. Мы полагаем, что их реализация будет способствовать увеличению доходности и повышению налогооблагаемой базы и дивидендов в Республике Анголы», − сообщил по итогам встречи С.Иванов.

АЛРОСА - приватизация в настоящее время нецелесообразна - президент компании

АЛРОСА - приватизация в настоящее время нецелесообразна - президент компании

Приватизация АЛРОСА в настоящее время нецелесообразна, полагает президент компании Сергей Иванов.«Вопрос приватизации — это всегда вопрос к акционерам, что касается удачного или неудачного времени, то конечно, на мой взгляд, после аварии (на руднике „Мир“) время не очень удачное, потому что многие инвесторы отреагировали на нее продажей бумаг. У нас котировки немного снизились за последние месяцы», — сообщил Иванов в эфире телеканала «Россия 24», отвечая на вопрос о планах государства по дальнейшему сокращению своего участия в компании.

Прайм Алроса - рост продаж в 2018 году при снижении добычи будет обеспечен реализацией накопленных стоков

Алроса - рост продаж в 2018 году при снижении добычи будет обеспечен реализацией накопленных стоков

Продажи АЛРОСА в 2017 г. — более 40 млн карат, в 2018 г. — на 6-7% выше уровня добычи

Продажи АЛРОСА в 2017 году составят более 40 млн карат, сообщил журналистам глава компании Сергей Иванов. «Ожидаем, что продадим в этом году более 40 млн карат», — заявил С.Иванов. В следующем году добыча сократится из-за выбытия Мира, но менее чем на 10%, отметил глава АЛРОСА.

Продажи компании останутся на уровне 2016 года, а по добыче произойдет небольшая корректировка: она возрастёт до 39,2 млн карат (с 37,4 млн карат годом ранее). Рост мог быть значительнее, если бы не случившаяся в начале августа авария на руднике Мир, на который приходилось около 11% производства компании. Рост продаж в 2018 году при снижении добычи будет обеспечен реализацией накопленных стоков.

Промсвязьбанк АЛРОСА - повысила прогноз по продажам на 2017 год и ожидает снижение добычи в 2018 г.

АЛРОСА - повысила прогноз по продажам на 2017 год и ожидает снижение добычи в 2018 г.

АЛРОСА рассчитывает по итогам 2017 года реализовать более 40 миллионов карат алмазов.

Президент компании Сергей Иванов.

«Рынки достаточно стабильные. В ноябре мы тоже рассчитываем на хорошие продажи, и тем более в декабре. Мы считаем, что по продажам в этом году мы будем чуть выше плана. Мы ожидаем, что продадим в этом году чуть более 40 миллионов карат»

Компания ожидает в 2018 году снижения объема добычи алмазов на несколько процентов по сравнению с 2017 годом

«Финальный бизнес-план на следующий год еще не утвержден набсоветом, не сверстан. Мы смотрим, у нас периодические на разных месторождениях есть небольшие колебания. Безусловно, добыча будет в следующем году меньше, чем в этом году, из-за влияния аварии (на руднике „Мир“ — ред). Но у нас есть ряд интересных проектов, сейчас мы их обсчитываем. Что-то попадет в 2018 год, что-то — в 2019. Поэтому окончательно к цифрам мы где-то в середине декабря вернемся. План уже будет сверстан, и мы его сможем объявить. Но, безусловно, это будет на несколько процентов ниже, чем в 2017 году»

«Что касается продаж, то здесь у нашей компании достаточно хорошие стоки сырья, и мы считаем, что продажи следующего года не сильно будут отличаться в минус по сравнению с продажами этого года. Об объемах стоков сейчас сложно сказать, но мы думаем, что в следующем году мы продадим процентов на шесть-семь больше чем добудем»

"Волатильность большая. Мы пока исходим из того, что следующий год не должен быть годом каких-то потрясений по алмазному сырью. Мы считаем, что спрос в первом квартале должен быть стабильным, хорошим, ну а дальше многое будет зависеть от конъюнктуры, которую сегодня просчитать сложно. Но мы не ожидаем резких колебаний", -

Прайм

Прайм

Одна из лучших фишек на сегодня для построения качественной мартингейловой лесенки. :) 76 начало, 73 добавляем, ниже 70 (если дадут, в чем не уверен) добавляем существенно. Весной по сотне будут опять раздавать широким массам трудящихся.

Михаил Сиражетдинов, запомню этот таит!))

Тимофей Мартынов, А что значит слово «таит»?

Вообще не вижу смысла входить сейчас в её капитал.

Даже на растущем рынке она падает!

Будет 65, ну тогда можно подумать о покупке, правда не обязательно что она после 65 расти начнёт.

Может безыдейно болтаться там, сколь угодно долго!

Аля Смит, Поддерживаю, чистая прибыль может упасть до 80-85 ярдов за 2017 год. Наметится тенденция к росту прибыли, можно будет взять.

khornickjaadle, 80-85 это ещё круто!, может и в 2 раза сложиться от прошлогодней

Вообще не вижу смысла входить сейчас в её капитал.

Даже на растущем рынке она падает!

Будет 65, ну тогда можно подумать о покупке, правда не обязательно что она после 65 расти начнёт.

Может безыдейно болтаться там, сколь угодно долго!

Аля Смит, Поддерживаю, чистая прибыль может упасть до 80-85 ярдов за 2017 год. Наметится тенденция к росту прибыли, можно будет взять. Вообще не вижу смысла входить сейчас в её капитал.

Вообще не вижу смысла входить сейчас в её капитал.

Даже на растущем рынке она падает!

Будет 65, ну тогда можно подумать о покупке, правда не обязательно что она после 65 расти начнёт.

Может безыдейно болтаться там, сколь угодно долго!

Одна из лучших фишек на сегодня для построения качественной мартингейловой лесенки. :) 76 начало, 73 добавляем, ниже 70 (если дадут, в чем не уверен) добавляем существенно. Весной по сотне будут опять раздавать широким массам трудящихся.

Михаил Сиражетдинов, запомню этот таит!))

Патриция, Алросу ждем на 65 рублях.

Марэк, это цель до которой по вашему дойдёт или вы хотите 65 чтобы купить)? Одна из лучших фишек на сегодня для построения качественной мартингейловой лесенки. :) 76 начало, 73 добавляем, ниже 70 (если дадут, в чем не уверен) добавляем существенно. Весной по сотне будут опять раздавать широким массам трудящихся.

Одна из лучших фишек на сегодня для построения качественной мартингейловой лесенки. :) 76 начало, 73 добавляем, ниже 70 (если дадут, в чем не уверен) добавляем существенно. Весной по сотне будут опять раздавать широким массам трудящихся.

АЛРОСА получит страховые выплаты по аварии на руднике «Мир» в 2018 году.

АЛРОСА получит страховые выплаты по аварии на руднике «Мир» в 2018 году.

ИА SakhaNews. АЛРОСА получит страховое возмещение по аварии на руднике «Мир» в первом полугодии 2018 года, сообщил президент АЛРОСА Сергей Иванов на совместном брифинге Ростехнадзора и алмазодобывающей компании по итогам расследования причин аварии, передает ТАСС.

«Мы предполагаем получить возмещение в течение первого полугодия следующего года», — сказал Иванов.

Авария на руднике «Мир» в Якутии произошла 4 августа, когда в шахту обрушилась скопившаяся в чаше карьера вода. Восьмерых шахтеров не удалось спасти, добыча на руднике была приостановлена. Как сообщалось, экономический ущерб от аварии оценен в 10,216 млрд руб.

Рудник был застрахован от всех рисков в «Согазе» на 10,5 млрд руб. Полис покрывает компанию от всех рисков, в Российской национальной перестраховочной компании (РНПК) перестраховано 10% риска. РНПК создана в 2016 году для защиты рисков санкционных клиентов, которые потеряли возможность получить перестраховочную защиту за рубежом.

www.1sn.ru/200565.html

АЛРОСА - факторы роста и падения акций

- Алроса ожидает снижения добычи алмазов в мире в течение следующих 7 лет. Эксперты говорят об исчерпании запасов в мире с 2025 года. (13.02.2022)

- Дефицит алмазов на рынке в 2022 году (даже без учета устранения Алросы с рынка при помощи санкций) (30.05.2022)

- В 2022 году в США ожидается рекордное число свадеб за последние 40 лет (30.05.2022)

- Алроса производит как правило мелкие камни, происхождение которых сложнее отследить (30.05.2022)

- С 2023г возобновились отчетности по продажам и добыче алмазов, выплата дивидендов. (20.09.2024)

- Монопродуктовая компания, которая никак не развивается, не диверсифицируется и целиком зависит от мировой алмазной конъюнктуры (13.11.2020)

- Крупнейшие ювелирные сети мира отказались от бриллиантов из российских алмазов (30.05.2022)

- Компания под санкциями. С 2022 года не отчитывается по продажам. Есть большие проблемы со сбытом. (30.05.2022)

- Крупнейшая в мире платформа по торговле бриллиантами RapNet исключила из своей торговой системы российские бриллианты, которые составляли 1/3 оборота. (30.05.2022)

- США: запрет на импорт российских алмазов и бриллиантов. (Исключение для бриллиантов, которые сделаны из российских алмазов в других странах, например, Индии) (30.05.2022)

АЛРОСА - описание компании

АК «АЛРОСА» (ИНН 1433000147) является одной из крупнейших алмазодобывающих компаний мира, на ее долю приходится 97% всех алмазов РФ и около 25% мировой добычи. В состав компании входят: «ЕСО АЛРОСА», «Бриллианты АЛРОСА», а также Айхальский, Мирнинский, Удачнинский и Нюрбинский ГОК. Крупнейшими акционерами АК «АЛРОСА» являются Росимущество с долей в уставном капитале в 43.9256% акций и Республике Саха (Якутия) — 25% акций. В свободном обращении находятся 23.0739% АК «АЛРОСА»

Крупнейшие добывающие дочки Алросы:

ООО «Алмазы Анабара»

ООО «Севералмаз»

Финаме

Финаме БКС Мир Инвестиций

БКС Мир Инвестиций