| Число акций ао | 7 365 млн |

| Номинал ао | 0.5 руб |

| Тикер ао |

|

| Капит-я | 301,6 млрд |

| Выручка | 193,9 млрд |

| EBITDA | 53,3 млрд |

| Прибыль | 25,3 млрд |

| Дивиденд ао | 0 |

| P/E | 11,9 |

| P/S | 1,6 |

| P/BV | 0,7 |

| EV/EBITDA | 6,8 |

| Див.доход ао | 0,0% |

| АЛРОСА Календарь Акционеров | |

| Прошедшие события Добавить событие | |

АЛРОСА акции

-

Нужно присмотреться к вечерней сессии, т. к. вчера подскочила до 105, 83 и к закрытию упала до 103,6

Нужно присмотреться к вечерней сессии, т. к. вчера подскочила до 105, 83 и к закрытию упала до 103,6

Странно расти в момент когда основные мировые горнодобытчики сильно падают

Александр Кухтенков, Причем по объемам видно, как кто-то усиленно толкает цену вверх Странно расти в момент когда основные мировые горнодобытчики сильно падают

Странно расти в момент когда основные мировые горнодобытчики сильно падают Любопытно получается, в 2020м году заработали больше чем в 2019м хотя казалось на первый взгляд, что и спроса нет и добыча тормозится и еще много факторов. Как говорил Грэм — в «Разумном инвесторе» — «Верняк может быть лажей», «Явные перспективы роста не гарантируют прибыль и наоборот».

Любопытно получается, в 2020м году заработали больше чем в 2019м хотя казалось на первый взгляд, что и спроса нет и добыча тормозится и еще много факторов. Как говорил Грэм — в «Разумном инвесторе» — «Верняк может быть лажей», «Явные перспективы роста не гарантируют прибыль и наоборот». Лидер роста.

Лидер роста.

Отчёт компании за 2020 год оказался довольно сильным. Возможно откупаются шорты, теми, кто ставил на слабый отчёт. К тому же в последнее время алмазная отрасль восстанавливается, праздники первого квартала положительно отразятся в отчёте. 106… Сильный уровень сопротивления… Думаю на длинные выходные без коррекции не уйдем…

106… Сильный уровень сопротивления… Думаю на длинные выходные без коррекции не уйдем…

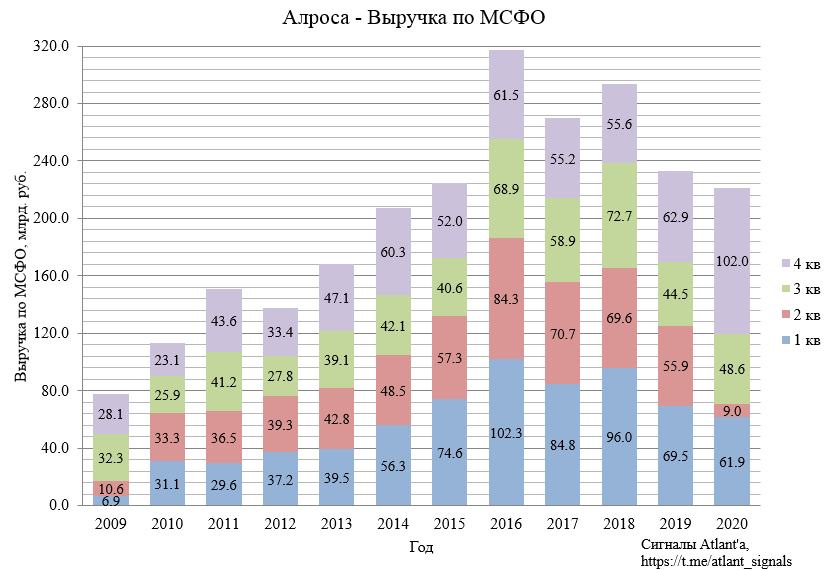

Рост обусловлен выходом сильной отчётности. Выручка 4 квартала показала 62% г/г

Рост обусловлен выходом сильной отчётности. Выручка 4 квартала показала 62% г/г Алроса, обзор бизнеса и отчета за 2020 год.

Алроса, обзор бизнеса и отчета за 2020 год.Алроса (ALRS)

Алроса это самая крупная в мире компания по добыче алмазов ведущая свою историю с 50-х годов 20 века. Среднегодовой объемом добычи алмазов составляет 37 млн. карат и реализации алмазной продукции в среднем 36 млн. карат в год.

Рентабельность бизнеса составляет 52%, Алроса является лучшей среди всех своих конкурентов. У ближайшего преследователя она находиться на уровне 43%.

Капитализация компании – 756 млрд. руб.

География рудников компании представлена следующими странами:

Россия — 12 рудников

Ангола — 1 рудник

Ботсвана — ведутся геологоразведочные работы

Зимбабве — ведутся геологоразведочные работыОбщие доказанные и прогнозируемые запасы алмазов у компании составляют 1 млрд карат.

Структура акционерного капитала:

РФ – 33%

Респ. Саха и улусы – 33%

Free Float – 34%На днях вышел отчет по МСФО за 2020 год:

Выручка снизилась на (6,8% г/г) до 217 млрд. руб.

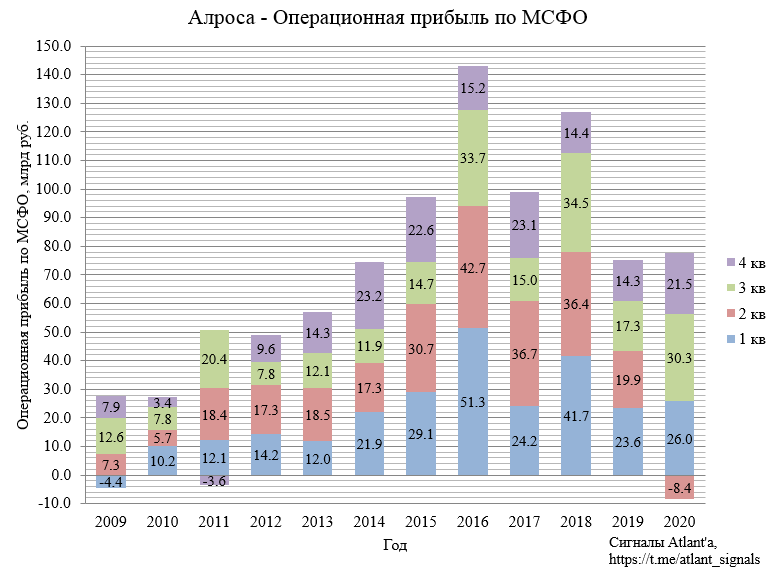

EBITDA снизилась на (18% г/г) до 87,6 млрд. руб.

Чистая прибыль снизилась на (49% г/г) до 32,2 млрд. руб.

FCF вырос на 68% г/г до 79,5 млрд. руб.

Авто-репост. Читать в блоге >>>

Свежий Инсайд. Алроса.

Добрый вечер.

Пришел из кулуаров инсайд.

Срочно продавайте акции Алросы.

Авто-репост. Читать в блоге >>>

Mirovich, закупиться подешевле желаете???

ВЗГЛЯД: «КИТ Финанс Брокер» рекомендует покупать акции АЛРОСА с целевым ориентиром 124,5 руб

ВЗГЛЯД: «КИТ Финанс Брокер» рекомендует покупать акции АЛРОСА с целевым ориентиром 124,5 руб

Алроса. Обзор финансовых показателей 4-го квартала 2020 года

Алроса. Обзор финансовых показателей 4-го квартала 2020 годаАлроса опубликовала финансовые результаты по МСФО за 4-й квартал 2020 года. Продажи компании в 4-м квартале были отличными, поэтому отчет вышел ожидаемо сильным, а свободный денежный поток приятно удивил, но обо всем по порядку.

Выручка в 4-м квартале выросла на 62% относительно прошлого года, и выросла на 110% относительно предыдущего квартала. В истории компании лучше был только 1-й квартал 2016 года.

Операционная прибыль выросла на 50% относительно прошлого года, и уменьшилась на 29% относительно предыдущего квартала. Снижение к прошлому кварталу из-за того, что в 3-м квартале была получена прибыль в размере 10 млрд рублей от курсовых разниц, в то время как в 4-м квартале был получен убыток в размере 3 млрд рублей по аналогичной статье.

Авто-репост. Читать в блоге >>> АЛРОСА в 20 г продала 7 непрофильных активов на ₽2,2 млрд

АЛРОСА в 20 г продала 7 непрофильных активов на ₽2,2 млрд

АЛРОСА за 12 месяцев 2020 года продала 7 непрофильных активов на общую сумму около 2,2 млрд рублей.

Всего за время реализации программы в 2013-2020 годах группа выручила от их продажи более 52 млрд рублей.

сообщение

Авто-репост. Читать в блоге >>>

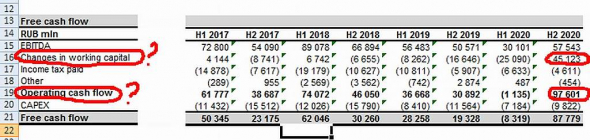

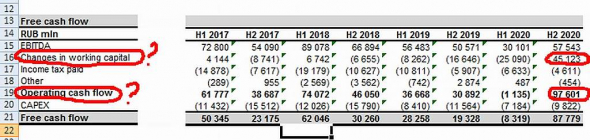

Добрый день, может кто прояснить. Как Алроса так лихо умножила СДП во втором полугодии 2020г.

Собственно они приводят экселевский файлик www.alrosa.ru/wp-content/uploads/2021/03/IFRS-Consolidated-Statements-for-Q412M-2020_EXCEL.xlsx там закладка калькушейшен.

И собственно последний столбик у FCF. Без скобок +, со скобками -, просуммировали получили, это понятно.

Откуда EBITDA и CAPEX вырастает тоже более менее понятно, но как считаются и откуда растут «Change in working capital» «Operation cash flow» поди пойми. Уж очень подозрительно они плюсанули именно сейчас. Из финального МСФО никак цифры не бьються. Кто в теме прояните пожалуйста.

Volk_from_Moscow, скажу так: это чистое изменение оборотного капитала, высчитывается по изменениям остатков статей оборотных средств актива баланса и изменением статей краткосрочнной кредиторской задолженности. Советую смотреть за год, в этой калькуляции за 1-е полугодие -25, за 2-е 45, за год общая 20 млрд.

Отчет составлял и подписывался под ней Прайсвотерхаус, так что за циферню и ее достоверность они отвечают головой, точнее — лицензией. Советую окромя этого эксельного файла расчитанного на инорезов с любителями погонять циферню в динамике на анализ почитать и изучить этот www.alrosa.ru/wp-content/uploads/2021/03/ALROSA-IFRS-2020-RUS.pdf

Очень качественный отчет со всеми пояснялками и расшифровками. И думаю Вы со со своей внимательностью и любознательностью узнаете для себя много нового и интересного о компании. Ни один обзор финам-инвестинга и прочих избушек толком не отражают сути. Так, поверхностное ниочем, рядом не стоят с этим отчетом, расшифровками и пояснениями в нем. Из достоинств — ребята абсолютно ничего не скрывают, все в открытом доступе, в 20-м в условиях ЧС в стране и в мире крутились как могли.

Как сложилась цифра чистого оборотного капитала найдете в нем или посчитаете по их формам. А вот что означает их СДП в том значение в котором нас учили в нашей школе — я промолчу. Кому надо тот вчера еще всё скачал, проанализировал и понял.

Ольга, спасибо большое. К сожалению я не из фин среды и фин образования у меня совсем нет, но стараюсь самообразовываться помаленьку. МСФО pdf-ку я конечно читал, но в ней не всегда можно понять откуда выросла та или иная цифра. (не находятся поиском :) Но проясните пожалуйста для ламеров последнюю фразу. " А вот что означает их СДП в том значение в котором нас учили в нашей школе". Тоже хочется понять.

Добрый день, может кто прояснить. Как Алроса так лихо умножила СДП во втором полугодии 2020г.

Собственно они приводят экселевский файлик www.alrosa.ru/wp-content/uploads/2021/03/IFRS-Consolidated-Statements-for-Q412M-2020_EXCEL.xlsx там закладка калькушейшен.

И собственно последний столбик у FCF. Без скобок +, со скобками -, просуммировали получили, это понятно.

Откуда EBITDA и CAPEX вырастает тоже более менее понятно, но как считаются и откуда растут «Change in working capital» «Operation cash flow» поди пойми. Уж очень подозрительно они плюсанули именно сейчас. Из финального МСФО никак цифры не бьються. Кто в теме прояните пожалуйста.

Volk_from_Moscow, скажу так: это чистое изменение оборотного капитала, высчитывается по изменениям остатков статей оборотных средств актива баланса и изменением статей краткосрочнной кредиторской задолженности. Советую смотреть за год, в этой калькуляции за 1-е полугодие -25, за 2-е 45, за год общая 20 млрд.

Отчет составлял и подписывался под ней Прайсвотерхаус, так что за циферню и ее достоверность они отвечают головой, точнее — лицензией. Советую окромя этого эксельного файла расчитанного на инорезов с любителями погонять циферню в динамике на анализ почитать и изучить этот www.alrosa.ru/wp-content/uploads/2021/03/ALROSA-IFRS-2020-RUS.pdf

Очень качественный отчет со всеми пояснялками и расшифровками. И думаю Вы со со своей внимательностью и любознательностью узнаете для себя много нового и интересного о компании. Ни один обзор финам-инвестинга и прочих избушек толком не отражают сути. Так, поверхностное ниочем, рядом не стоят с этим отчетом, расшифровками и пояснениями в нем. Из достоинств — ребята абсолютно ничего не скрывают, все в открытом доступе, в 20-м в условиях ЧС в стране и в мире крутились как могли.

Как сложилась цифра чистого оборотного капитала найдете в нем или посчитаете по их формам. А вот что означает их СДП в том значение в котором нас учили в нашей школе — я промолчу. Кому надо тот вчера еще всё скачал, проанализировал и понял.

www.dohod.ru/ik/analytics/dividend

Удивил «Доход» с оценкой 17,71 (!) руб. на акцию. Может опечатка, типа 7,71. Откуда такие цифры?

Pablo Obukhov,

видимо вдуть хотят.

Вадим Назаренко, все может быть :)

www.dohod.ru/ik/analytics/dividend

Удивил «Доход» с оценкой 17,71 (!) руб. на акцию. Может опечатка, типа 7,71. Откуда такие цифры?

Pablo Obukhov,

видимо вдуть хотят.

www.dohod.ru/ik/analytics/dividend

www.dohod.ru/ik/analytics/dividend

Удивил «Доход» с оценкой 17,71 (!) руб. на акцию. Может опечатка, типа 7,71. Откуда такие цифры? Почитать, так Алроса — это новая звезда нашего рынка :-)

Почитать, так Алроса — это новая звезда нашего рынка :-)

Только ценник чего-то на этих новостях и ожиданиях не движется, а наоборот наливают по стакану.

Перспектива хорошей дивидендной доходности поддержит акции Алроса - Sberbank CIB

Перспектива хорошей дивидендной доходности поддержит акции Алроса - Sberbank CIB

Вчера «АЛРОСА» представила результаты за 4К20 по МСФО и провела «день инвестора».

EBITDA по итогам квартала составила $418 млн, что на 19% ниже нашей оценки и на 16% ниже консенсус-прогноза, так как расходы оказались выше ожидаемого. Средняя денежная себестоимость на уровне EBITDA составила $51/карат (наш прогноз и консенсус-оценка — $44-45/карат).

Это объясняется тем, что за отчетный период компания реализовала беспрецедентно большие объемы мелких и дешевых алмазов (в том числе из товарных запасов предыдущих периодов) — их себестоимость была примерно на $4/карат выше, чем предусматривал консенсус-прогноз. Кроме того, платежи по НДПИ за 4К20 были на 160% выше, чем в 3К20 (на $20-30 млн больше, чем мы ожидали), так как компания компенсировала этим относительно небольшие выплаты за второй и третий кварталы. Наконец, в отчетности было зарезервировано около 3 млрд руб. ($40 млн) на программу опционов для сотрудников — эти расходы зависят от совокупной доходности акций компании, которая в 4К20 была высокой благодаря росту ее котировок. Предполагается, что выплаты по программе пройдут в середине 2021 года.

Свободные денежные потоки в четвертом квартале достигли рекордного уровня $857 млн (с доходностью 9%), т. е. превысили консенсус-прогноз на 30%. По итогам квартала АЛРОСА получила дополнительные авансовые платежи на сумму около $85 млн, связанные с некоторыми поставками, которые должны фактически состояться в первом квартале 2021 года. Кроме того, на свободные денежные потоки позитивно повлияли такие факторы, как ожидавшаяся реализация ранее аккумулированных товарных запасов ($385 млн) и по-прежнему низкий уровень капиталовложений (всего $58 млн по итогам октября — декабря).

Компания повысила производственный прогноз на 2021 год на 5% — до 31,5 млн карат. Впрочем, даже новый прогноз заметно ниже, чем предполагает среднесрочный целевой показатель, которого планируется достичь в 2024 году — 37,0-38,0 млн карат. Что касается рыночных тенденций, представители компании подтвердили, что в январе — феврале цены на необработанные алмазы продолжали расти. Во всех регионах наблюдается неплохой конечный спрос, и компания рассчитывает сократить товарные запасы продукции до 15,0 млн карат (в конце 2020 года они составили 20,7 млн карат).

Менеджмент повысил прогноз капиталовложений на 2021 год на 9% — до 25 млрд руб. При этом прогнозы по капитальным инвестициям в рублевом выражении на 2022-2024 годы повышены в среднем на 28% — до 21-26 млрд руб. в год. Инфраструктурные капиталовложения (в строительство аэропорта «Мирный», газификацию Удачного и строительство газоперерабатывающего завода) составят 34% совокупных инвестиций за 2021-2024 годы. Еще 13% связано с завершением нескольких проектов по наращиванию добычи, а остальное относится к текущим капиталовложениям. Принципиальное решение по строительству нового рудника на Мире будет принято в конце 2021 года. Если этот проект будет утвержден, строительство начнется не ранее 2025 года, а совокупные капитальные инвестиции составят около $1,2 млрд. Других крупных капитальных проектов до 2025 года не будет.

Стратегию в области экологии, социальной ответственности и корпоративного управления (ESG) АЛРОСА собирается обнародовать в первой половине текущего года.

После весьма непростого 2020 года менеджмент компании предложил перейти к более гибкой дивидендной политике — этот вопрос будет обсуждаться на ближайшем заседании наблюдательного совета. Руководство АЛРОСА предлагает распределять среди акционеров 70-100% чистой прибыли, если соотношение чистого долга и EBITDA варьирует в диапазоне 0,0-1,0. Для сравнения, действующая политика предполагает, что на выплату дивидендов должно направляться 100% при долговом коэффициенте 0,0-0,5 и 70-100%, если мультипликатор «чистый долг/EBITDA» составляет 0,5-1,0. Если предлагаемые изменения будут одобрены, это означает, что при текущем уровне задолженности, когда чистый долг составляет 40% EBITDA, по итогам второй половины 2020 года могут быть выплачены дивиденды на сумму $0,82-1,18 млрд с доходностью 8,5-12,0% (действующие нормативы предполагают выплаты на сумму $1,18 млрд). Мы полагаем, что перспектива хорошей дивидендной доходности и по-прежнему позитивная динамика месячных продаж должны оказать поддержку котировкам АЛРОСА.

Лапшина Ирина

Киричок Алексей, Лежнев Владимир

Sberbank CIB

Авто-репост. Читать в блоге >>>

АЛРОСА - факторы роста и падения акций

- Алроса ожидает снижения добычи алмазов в мире в течение следующих 7 лет. Эксперты говорят об исчерпании запасов в мире с 2025 года. (13.02.2022)

- Дефицит алмазов на рынке в 2022 году (даже без учета устранения Алросы с рынка при помощи санкций) (30.05.2022)

- В 2022 году в США ожидается рекордное число свадеб за последние 40 лет (30.05.2022)

- Алроса производит как правило мелкие камни, происхождение которых сложнее отследить (30.05.2022)

- С 2023г возобновились отчетности по продажам и добыче алмазов, выплата дивидендов. (20.09.2024)

- Монопродуктовая компания, которая никак не развивается, не диверсифицируется и целиком зависит от мировой алмазной конъюнктуры (13.11.2020)

- Крупнейшие ювелирные сети мира отказались от бриллиантов из российских алмазов (30.05.2022)

- Компания под санкциями. С 2022 года не отчитывается по продажам. Есть большие проблемы со сбытом. (30.05.2022)

- Крупнейшая в мире платформа по торговле бриллиантами RapNet исключила из своей торговой системы российские бриллианты, которые составляли 1/3 оборота. (30.05.2022)

- США: запрет на импорт российских алмазов и бриллиантов. (Исключение для бриллиантов, которые сделаны из российских алмазов в других странах, например, Индии) (30.05.2022)

АЛРОСА - описание компании

АК «АЛРОСА» (ИНН 1433000147) является одной из крупнейших алмазодобывающих компаний мира, на ее долю приходится 97% всех алмазов РФ и около 25% мировой добычи. В состав компании входят: «ЕСО АЛРОСА», «Бриллианты АЛРОСА», а также Айхальский, Мирнинский, Удачнинский и Нюрбинский ГОК. Крупнейшими акционерами АК «АЛРОСА» являются Росимущество с долей в уставном капитале в 43.9256% акций и Республике Саха (Якутия) — 25% акций. В свободном обращении находятся 23.0739% АК «АЛРОСА»

Крупнейшие добывающие дочки Алросы:

ООО «Алмазы Анабара»

ООО «Севералмаз»

Финаме

Финаме БКС Мир Инвестиций

БКС Мир Инвестиций