Консолидированные объемы производства Группы (включают производственные результаты ПАО «Акрон», ПАО «Дорогобуж» и АО «Северо-Западная Фосфорная Компания»)

www.acron.ru/press-center/press-releases/201038/

Авто-репост. Читать в блоге >>>

| Число акций ао | 37 млн |

| Номинал ао | 5 руб |

| Тикер ао |

|

| Капит-я | 681,6 млрд |

| Выручка | 232,9 млрд |

| EBITDA | 87,6 млрд |

| Прибыль | 46,9 млрд |

| Дивиденд ао | 723 |

| P/E | 14,5 |

| P/S | 2,9 |

| P/BV | 3,1 |

| EV/EBITDA | 9,1 |

| Див.доход ао | 3,9% |

| Акрон Календарь Акционеров | |

| Прошедшие события Добавить событие | |

Прошлый год для производителей удобрений выдался так себе: подешевело сырье, а за ним и конечная продукция. Кроме того, российские удобренцы столкнулись с ростом налоговой нагрузки. Каким будет для них 2024-й?

🔹Что случилось?

Финдиректор Фосагро Александр Шарабайко заявил, что эффект курсовой экспортной пошлины для показателя EBITDA компании может составить менее 10%. Это лучше прежних прогнозов.

Несмотря на это, аналитики MP не считают бумаги эмитента привлекательными для покупки прямо сейчас. И вот почему...

🔹Что не так с Фосагро (PHOR)?

Компания стоит дорого (Р/Е = 12х)

Цены на удобрения выросли от двухлетних минимумов лета 2023 года. Например, DAP/MAP (фосфорные удобрения) выросли с $495 в июле прошлого года до $590 на текущий момент. Но перспектив для возврата цен на отметки в $800-900 пока нет. Природный газ дешевый, логистические цепочки восстановились.

Есть предпосылки для дальнейшего умеренного восстановления цен. В 2024-м ожидается сокращение экспортных квот на удобрения в Китае, а потребление в то же время вырастет. Ключевые потребители – Индия, Бразилия. Они снижали потребление два года – с 2020 по 2022 год — из-за высоких цен. Сейчас запасы в ряде стран на 5-летних минимумах.

Перевозки удобрений по сети РЖД на экспорт в 2023 году выросли на 10% — до 34 млн тонн.

Согласно материалам компании, с которыми ознакомился «Интерфакс», экспорт через порты вырос на 18%, почти до 28 млн тонн, через погранпереходы — снизился на 17%, до 6,1 млн тонн.

Международные транзитные перевозки удобрений увеличились в 2,7 раза, до 10,1 млн тонн.

Внутренние перевозки удобрений в прошлом году выросли на 7%, до 33,6 млн тонн.

В декабре 2023 года в страны Латинской Америки было отправлено 1,4 млн тонн российских удобрений — на 3% больше, чем в предыдущем месяце. Поставки в Китай составили 334 тыс. тонн (- 12% к ноябрю), в Индию — 150 тыс. тонн (+6%).

Отгрузки в страны Евросоюза в декабре составили 335 тыс. тонн, сохранившись на уровне ноября. В направлении Швейцарии, традиционной юрисдикции зарубежных трейдеров российских производителей, было перевезено 683 тыс. тонн удобрений (снижение на 9% к ноябрю).

Экспорт в страны СНГ составил 120 тыс. тонн, увеличившись на 11% к предыдущему месяцу.

Экспортные перевозки хлористого калия в декабре были сопоставимы с ноябрьским уровнем (1,1 млн тонн). Экспорт азотных, а также фосфорных и сложных удобрений снизился на 3%, до 1,1 млн тонн и 847 тыс. тонн соответственно.

Сектор удобрений на МосБирже представлен тремя компаниями.

ФосАгро — фосфорные удобрения и в меньшей степени азотные

Акрон — азотные удобрения

КуйбышевАзот — азотные удобрения и продукты хим.переработки

Динамику данных компаний, в сравнении с индексом МосБиржи полной доходности за год вы можете видеть на графике ниже👇

1.Азотные удобрения

Рассмотрим графики цен на азотные удобрения, средние за квартал. В первую очередь, данные связаны с продукцией Акрона, а во вторую с КуйбышевАзотом.

Производство минеральных удобрений в ноябре составило 2,3 млн тонн (в пересчете на 100% питательных веществ), что на 24% больше, чем в ноябре 2022 года, но на 4,5% меньше уровня октября 2023 года, сообщил Росстат.

За январь-ноябрь было выпущено 23,6 млн тонн удобрений — на 10% больше, чем за аналогичный период 2022 года.

Выпуск калийных удобрений в ноябре вырос на 68% год к году, но снизился на 4% к предыдущему месяцу, составив 860 тыс. тонн. Производство калийных удобрений за 11 месяцев увеличилось на 22%, до 8,2 млн тонн.

www.interfax.ru/business/938282

— почему у компании слабые показатели?

— что с дивидендными выплатами?

— почему цена акций не скорректировалась?

— как оценен Акрон по мультипликаторам?

— есть ли аргументы в пользу компании?

— о каких рисках нужно знать?

— есть ли инвестиционные перспективы?

Акрон – лидер по производству минеральных удобрений в России и мире.

Объем выработки – 8.35 млн т/г, включая 5.5 млн т/г азотных удобрений.

Присутствует на рынках – Китая, Латинской Америки, России, Европы, США. Продукция поставляется в 74 страны мира. В сбытовую сеть входят: АО Агронова, Yong Sheng Feng, Acron Switzerland AG, Acron USA, Acron Brasil, Acron Argentina SRL.

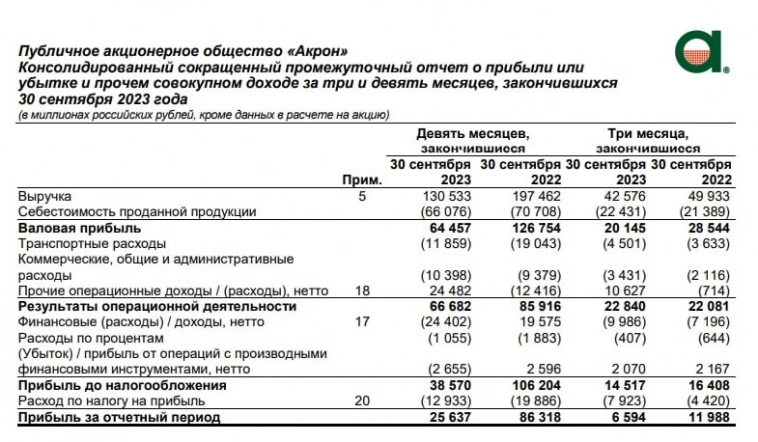

— Выручка: ₽130.6 млрд, -33.9% (г/г)

— Операционная прибыль: ₽66.7 млрд, -22.4%(г/г)

— Чистая прибыль: ₽25.7 млрд, -70.3% (г/г)

— EBITDA: ₽51.8 млрд

— Рентабельность EBITDA: 39.7%

— Чистый долг: ₽33.6 млрд, -14.76%(г/г)

Плановый выпуск за 2023 год составит 58,5 миллионов тонн в физическом весе, что на 8% больше объема 2022 года, в котором выпустили 54,3 миллиона тонн. Кстати, мы входим в число мировых лидеров на рынке минеральных удобрений как по объемам экспорта, так и по качеству нашей продукции. Крупнейшие потребители российских минеральных удобрений — Бразилия, Индия и, кстати, даже США — не собираются отказываться от таких высококачественных продуктов. Совокупный экспорт по итогам года может составить до 33,6 миллиона тонн, что на 5% больше объема прошлого года.

Владимир Литвинов, о, снова инфоцыган вылез. Если бы ты внимательно смотрел, то увидел что в Акроне выкупают все снижение и не важно сколько...

Market Power, какой 6 P|E??? годовая чистая прибыль около 30 млрд, капа 700 млрд

Российские компании в январе – сентябре 2023 г. увеличили поставки азотных удобрений в страны Евросоюза на 7,6% до 1,8 млн т. Это следует из данных Европейского статистического агентства (Eurostat). В сентябре поставки выросли на 10% до 297 200 т.

Сильнее всего за девять месяцев нарастила импорт Германия – в 3,2 раза до 426 300 т. Поставки в Польшу выросли в 1,8 раза до 257 700 т. Франция увеличила импорт российских азотных удобрений на 18,1% до 362 400, Нидерланды – на 17,7% до 163 100 т. На эти четыре страны пришлось 2/3 всего объема экспорта азотных удобрений в ЕС.

www.vedomosti.ru/business/articles/2023/12/18/1011539-es-naraschivaet-import-azotnih-udobrenii-iz-rossii

Экспорт карбамида в 2022 году упал на 24% до 2,8 млн метрических тонн по сравнению с предыдущим годом и, хотя в этом году он вырос, остается ниже среднего уровня предыдущих лет.

Экспорт фосфатов в начале года был оживленным, но в последние месяцы также сократился, что привело к сокращению мировых поставок, что привело к росту цен.

Растущее вмешательство китайского правительства в экспорт означает, что в 2024 году страна станет еще менее надежным поставщиком, сказал Джош Линвилл, директор по удобрениям брокерской компании StoneX Group Inc.

Российские компании увеличили поставки азотных удобрений в Евросоюз, согласно Eurostat. Германия лидирует с ростом в 3,2 раза, достигнув 426 300 т. Франция, Польша и Нидерланды тоже увеличили импорт.

За девять месяцев экспорт в ЕС вырос на 7,6% до 1,8 млн т, но Бельгия, Литва и Эстония сократили импорт. Доля Германии в общем объеме выросла до 23,9%. Экспорт калийных удобрений также возрос в Польшу.

Поставки комплексных удобрений снизились на 27,8%. Выраженные в деньгах экспортные доходы уменьшились в 1,8 раза до 991,3 млн евро из-за снижения цен.

Акрон забыл скорректироватьсяВ 2021 году на мировом рынке удобрений возникла напряженная ситуация. Взлет цен на природный газ вызвал резки...

В 2021 году на мировом рынке удобрений возникла напряженная ситуация. Взлет цен на природный газ вызвал резкий рост цен на продукцию, которую из него производят, в том числе азотные удобрения. Котировки карбомида за год выросли с $ 250 до $900, а европейские производители массово приостанавливали производство, поскольку из-за дорогого сырья работали с отрицательной рентабельностью.

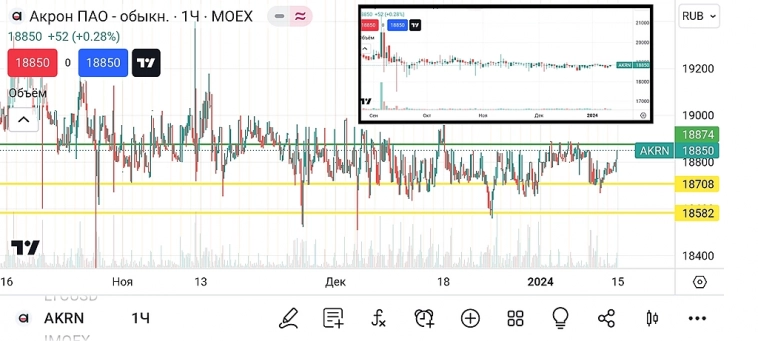

На этой волне котировки акций Акрона выросли с 6 до 20 тыс. рублей. Несмотря на то, что конъюнктура на газовом рынке и на рынке азотных удобрений стабилизировалась, цена акций до сих пор остается на высоких уровнях. В связи с этим интересно разобрать последний отчет компании по МСФО.

За 9 месяцев 2023 года выручка Акрона снизилась на 34% до 130 млрд рублей, а чистая прибыль сократилась на 71% до 25,6 млрд рублей. Если смотреть исключительно на 3 квартал, то здесь также наблюдается снижение.

Стоит обратить внимание на то, что капитализация Акрона на данный момент составляет около 700 млрд рублей. Учитывая ожидаемую прибыль за 2023 год в размере около 30 млрд рублей, получаем мультипликатор P/E >20х.

Акрон газует к выручкеРоссийский производитель удобрений отчитался за 9 месяцев АкронМСар = ₽696 млрдР/Е = 6 📊Итоги — выручка: ₽197 млрд (...