| Число акций ао | 3 976 млн |

| Номинал ао | 1 руб |

| Тикер ао |

|

| Капит-я | 228,7 млрд |

| Выручка | 896,7 млрд |

| EBITDA | 277,4 млрд |

| Прибыль | 97,1 млрд |

| Дивиденд ао | 5,27 |

| P/E | 2,4 |

| P/S | 0,3 |

| P/BV | 5,9 |

| EV/EBITDA | 2,7 |

| Див.доход ао | 9,2% |

| Аэрофлот Календарь Акционеров | |

| 29/12 Акционеры рассмотрят досрочное прекращение полномочий совета директоров... | |

| Прошедшие события Добавить событие | |

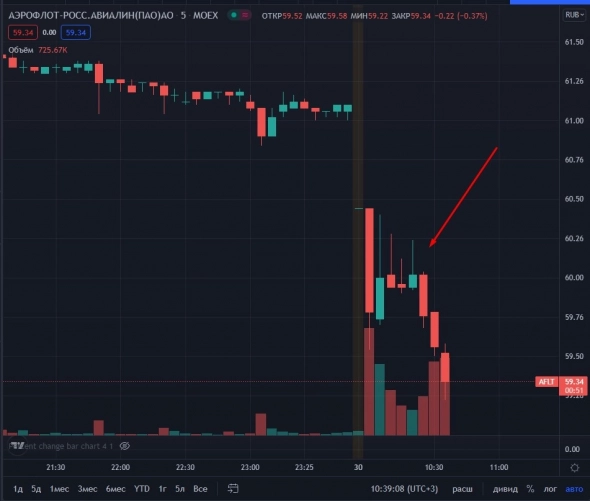

Аэрофлот акции

57.52₽ +0.24%

-

Глава крымского «Аэрофлота» покончил с собой перед встречей с начальством www.znak.com/2021-12-07/glava_krymskogo_aeroflota_pokonchil_s_soboy_pered_vstrechey_s_nachalstvom

Глава крымского «Аэрофлота» покончил с собой перед встречей с начальством www.znak.com/2021-12-07/glava_krymskogo_aeroflota_pokonchil_s_soboy_pered_vstrechey_s_nachalstvom Авиакеросин на бирже ставит новые ценовые рекорды

Авиакеросин на бирже ставит новые ценовые рекорды

Цена авиакеросина на Санкт-Петербургской международной товарно-сырьевой бирже (СПбМТСБ) по территориальному индексу Европейской части России в пятницу выросла на 0,15%, до 58 522 рублей за тонну, чуть превысив прошлый рекорд от 17 ноября в размере 58 519 рублей.

1prime.ru/energy/20211203/835406848.html

Авто-репост. Читать в блоге >>> Минтранс отказался от идеи проверять QR-коды при покупке авиабилетов

Минтранс отказался от идеи проверять QR-коды при покупке авиабилетов

👉 При покупке билетов на авиационный транспорт россиянам не нужно будет предъявлять QR-код. Проверять его будут только перед регистрацией на рейс

👉 В случае отсутствия QR-кода перевозчик расторгнет с клиентом договор и должен будет в течение 30 дней вернуть стоимость билета

www.kommersant.ru/doc/5104424?

Авто-репост. Читать в блоге >>>

пишет

пишет

t.me/sinara_finance/594

✈️ЛЕТИ, НО НЕ СЕЙЧАС

Новый вариант COVID-19 («омикрон») вносит неопределенность и ставит под угрозу прогнозы по восстановлению пассажиропотока в 2022 г. Мы начинаем анализ эмитента с рейтинга «Держать», справедливая цена 70 руб./акц. (12 мес.). Международные перевозки в России могут восстановиться позже, чем в других странах, в связи с задержкой признания вакцины «Спутник V» за рубежом и вводом QR-кодов. Оценка Аэрофлота по мультипликатору EV/EBITDA на 2022 г. на уровне 5,2 близка к турецким компаниям-аналогам и подразумевает 7%-ную премию к историческому значению мультипликатора. Соотношение риска и доходности по акциям Аэрофлота сейчас не выглядит привлекательным, и наш рейтинг по ним — «Держать».

«Омикрон» — глобальная угроза для авиатрафика. Отчетность Аэрофлота подтверждает позитивный взгляд на инвестиционный профиль - Газпромбанк

Отчетность Аэрофлота подтверждает позитивный взгляд на инвестиционный профиль - Газпромбанк

Аэрофлот опубликовал отчетность за 3К21, которая показала уверенный рост ключевых показателей в годовом исчислении относительно низкого уровня 3К20.

Более репрезентативное, на наш взгляд, сравнение с еще не искаженными пандемией результатами за 3К19 свидетельствует о дальнейшем сокращении в нынешнем году отставания по операционным и финансовым показателям. Пассажирооборот за 3К21 (RPK) был на ~27% ниже уровня 3К19, а выручка и EBITDA оказались соответственно на ~21% и ~26% ниже показателей за этот период. В 2К21 разрыв с 2К19 был более значительным: -40% по RPK, -31% по выручке и -28% по EBITDA.

Опубликованная отчетность подтверждает наш позитивный взгляд на инвестиционный профиль «Аэрофлота» в свете структурного роста внутренних перевозок и постепенного восстановления международных. Мы по-прежнему считаем, что отставание по совокупному объему перевозок от уровня 2019 г. исчезнет в 2023 г. Однако темпы восстановления и динамика акций будут по-прежнему зависеть от эпидемической ситуации в мире, что в краткосрочной перспективе усиливает неопределенность. На данный момент мы полагаем, что по акциям «Аэрофлота» не следует ожидать дивидендов ранее, чем за 2022 г. (с выплатой в 2023 г.), а на размер последних может повлиять увеличение количества акций в связи с рекапитализацией компании, имевшей место в 4К20.

Гончаров Игорь

«Газпромбанк»

Авто-репост. Читать в блоге >>> 📈Аэрофлот растёт на 4%, инвесторы больше не боятся "омикрон"

📈Аэрофлот растёт на 4%, инвесторы больше не боятся "омикрон"

📈Аэрофлот +4% Некоторые аналитики полагают, что серьезного экономического спада, как в прошлом году, удастся избежать, поскольку в этот раз больше людей вакцинированы от COVID-19. А в минздраве считают, что имеющиеся вакцины от коронавирусной инфекции должны предотвращать тяжелое течение заболевания и летальный исход при заражении новым штаммом «омикрон»💪

Авто-репост. Читать в блоге >>>

Аэрофлот представил хорошие финансовые результаты по итогам 3 квартала - Промсвязьбанк

Аэрофлот представил хорошие финансовые результаты по итогам 3 квартала - Промсвязьбанк

Финансовые результаты Аэрофлота по итогам 3 квартала 2021 года

Группа Аэрофлот представила финансовую отчетность по МСФО по итогам 3 кв. и 9 мес. 2021 года. Сильный спрос на внутренние авиаперевозки и рост цен на авиабилеты смогли поддержать финансовый результат компании, в результате чего компания впервые с начала пандемии получила чистую прибыль.

Выручка компании за отчетный период выросла на 97% г/г, составив 167,1 млрд руб. Рост показателя произошел на фоне восстановления внутреннего пассажиропотока, который вырос на 33% г/г и на 27,4% по сравнению с аналогичным периодом 2019 года. Международные авиаперевозки выросли в 5 раз г/г, однако остаются значительно ниже докризисного уровня. Другим фактором роста пассажиропотока стало увеличение занятости кресел.

EBITDA компании выросла на 169% г/г, что также объясняется восстановлением объемов перевозки пассажиров. Уверенный рост показателя отмечается третий квартал подряд. При этом рентабельность EBITDA составила 32,4%, что лишь на 2% ниже докризисного уровня.

Авто-репост. Читать в блоге >>>

кажется, до хомячков начинает доходить:

— можно взять ГП с дивдохой под 15%, но если 22й год тоже будет мощным, то потом неопределенность поболее

— можно взять сбер, растущий бизнес, тоже двузначная дивдоха (если не в этом году, то в следующем)

в принципе полно прекрасных идей даже среди голубых фишек

а можно купить (держать) убыточный аэрофлот, с надеждой на дивы процентов 5, да и то году в 25-м, не раньше.

Но случай в любом случае крайне показательный: рыночные переоценки могут происходить о-о-очень долго

zzznth, Со Сбером согласен. тем более по прогнозу ВТБ Капитал могут повысить за 2021 г. до 60% от чистой прибыли на дивиденты. за 2020 г. было 56% За 2-3 года чистая прибыль у Сбера по прогнозу может достигнуть 1.5 трлн.Р. Газпром рисковано. нестабильная и ненадёжная бумага сильно зависящая от ценовой и внешнеполитической конъюнктуры.

Андреев Витя, а аэрофлот надежней и стабильней газпрома?))

Михаил Titov, вот-вот :)))

я там готов поверить в тезис, что американ эирлайнс (условно) имеет меньше рисков чем ГП. По крайней мере они совсем иные..

Но вот сравнивая аэро и ГП, у второго рисков куда меньше

zzznth, Вполне возможно и Аэрофлот ломанётся в 3 раза через 5 лет. многие не забыли, как он взлетел с 40 Р. до 200 Р.

Андреев Витя, ну так как ломанется, так и зайдем, смысл 5 лет куковать?

кажется, до хомячков начинает доходить:

— можно взять ГП с дивдохой под 15%, но если 22й год тоже будет мощным, то потом неопределенность поболее

— можно взять сбер, растущий бизнес, тоже двузначная дивдоха (если не в этом году, то в следующем)

в принципе полно прекрасных идей даже среди голубых фишек

а можно купить (держать) убыточный аэрофлот, с надеждой на дивы процентов 5, да и то году в 25-м, не раньше.

Но случай в любом случае крайне показательный: рыночные переоценки могут происходить о-о-очень долго

zzznth, Со Сбером согласен. тем более по прогнозу ВТБ Капитал могут повысить за 2021 г. до 60% от чистой прибыли на дивиденты. за 2020 г. было 56% За 2-3 года чистая прибыль у Сбера по прогнозу может достигнуть 1.5 трлн.Р. Газпром рисковано. нестабильная и ненадёжная бумага сильно зависящая от ценовой и внешнеполитической конъюнктуры.

Андреев Витя, а аэрофлот надежней и стабильней газпрома?))

Михаил Titov, вот-вот :)))

я там готов поверить в тезис, что американ эирлайнс (условно) имеет меньше рисков чем ГП. По крайней мере они совсем иные..

Но вот сравнивая аэро и ГП, у второго рисков куда меньше

zzznth, Вполне возможно и Аэрофлот ломанётся в 3 раза через 5 лет. многие не забыли, как он взлетел с 40 Р. до 200 Р.

кажется, до хомячков начинает доходить:

— можно взять ГП с дивдохой под 15%, но если 22й год тоже будет мощным, то потом неопределенность поболее

— можно взять сбер, растущий бизнес, тоже двузначная дивдоха (если не в этом году, то в следующем)

в принципе полно прекрасных идей даже среди голубых фишек

а можно купить (держать) убыточный аэрофлот, с надеждой на дивы процентов 5, да и то году в 25-м, не раньше.

Но случай в любом случае крайне показательный: рыночные переоценки могут происходить о-о-очень долго

zzznth, Со Сбером согласен. тем более по прогнозу ВТБ Капитал могут повысить за 2021 г. до 60% от чистой прибыли на дивиденты. за 2020 г. было 56% За 2-3 года чистая прибыль у Сбера по прогнозу может достигнуть 1.5 трлн.Р. Газпром рисковано. нестабильная и ненадёжная бумага сильно зависящая от ценовой и внешнеполитической конъюнктуры.

Андреев Витя, а аэрофлот надежней и стабильней газпрома?))

Михаил Titov, вот-вот :)))

я там готов поверить в тезис, что американ эирлайнс (условно) имеет меньше рисков чем ГП. По крайней мере они совсем иные..

Но вот сравнивая аэро и ГП, у второго рисков куда меньше

кажется, до хомячков начинает доходить:

— можно взять ГП с дивдохой под 15%, но если 22й год тоже будет мощным, то потом неопределенность поболее

— можно взять сбер, растущий бизнес, тоже двузначная дивдоха (если не в этом году, то в следующем)

в принципе полно прекрасных идей даже среди голубых фишек

а можно купить (держать) убыточный аэрофлот, с надеждой на дивы процентов 5, да и то году в 25-м, не раньше.

Но случай в любом случае крайне показательный: рыночные переоценки могут происходить о-о-очень долго

zzznth, Со Сбером согласен. тем более по прогнозу ВТБ Капитал могут повысить за 2021 г. до 60% от чистой прибыли на дивиденты. за 2020 г. было 56% За 2-3 года чистая прибыль у Сбера по прогнозу может достигнуть 1.5 трлн.Р. Газпром рисковано. нестабильная и ненадёжная бумага сильно зависящая от ценовой и внешнеполитической конъюнктуры.

Андреев Витя, а аэрофлот надежней и стабильней газпрома?))

кажется, до хомячков начинает доходить:

— можно взять ГП с дивдохой под 15%, но если 22й год тоже будет мощным, то потом неопределенность поболее

— можно взять сбер, растущий бизнес, тоже двузначная дивдоха (если не в этом году, то в следующем)

в принципе полно прекрасных идей даже среди голубых фишек

а можно купить (держать) убыточный аэрофлот, с надеждой на дивы процентов 5, да и то году в 25-м, не раньше.

Но случай в любом случае крайне показательный: рыночные переоценки могут происходить о-о-очень долго

zzznth, Со Сбером согласен. тем более по прогнозу ВТБ Капитал могут повысить за 2021 г. до 60% от чистой прибыли на дивиденты. за 2020 г. было 56% За 2-3 года чистая прибыль у Сбера по прогнозу может достигнуть 1.5 трлн.Р. Газпром рисковано. нестабильная и ненадёжная бумага сильно зависящая от ценовой и внешнеполитической конъюнктуры. кажется, до хомячков начинает доходить:

кажется, до хомячков начинает доходить:

— можно взять ГП с дивдохой под 15%, но если 22й год тоже будет мощным, то потом неопределенность поболее

— можно взять сбер, растущий бизнес, тоже двузначная дивдоха (если не в этом году, то в следующем)

в принципе полно прекрасных идей даже среди голубых фишек

а можно купить (держать) убыточный аэрофлот, с надеждой на дивы процентов 5, да и то году в 25-м, не раньше.

Но случай в любом случае крайне показательный: рыночные переоценки могут происходить о-о-очень долго Избавляйтесь, пока есть покупатели) Если нравится Аэрофлот, то по 40 возьмете обратно тот же пакет акций, а пока в короткие облигации и ждать 40 рублей:)

Избавляйтесь, пока есть покупатели) Если нравится Аэрофлот, то по 40 возьмете обратно тот же пакет акций, а пока в короткие облигации и ждать 40 рублей:)

Эх, интересно как там дела у «я вам не Маринка»?

Эх, интересно как там дела у «я вам не Маринка»?

Такие графики красивые чертила в рост, загляденье.

Теперь наверное в других акциях зажигает. С тем же уровнем ЧСВ =) 📉Аэрофлот попал в крутое пике

📉Аэрофлот попал в крутое пике

📉Аэрофлот -2.7% Хуже рынка в ожидании новых коронавирусных ограничений. Безусловно, авиакомпании попадут первыми под удар, если будут вводить новые локдауны. В последнее время, Аэрофлот практически не реагировал на плохие новости, но возможно всё изменится, так как ВТБ больше не владеет пакетом акций Аэрофлота😉

Авто-репост. Читать в блоге >>> Реакция инвесторов на финансовые результаты Аэрофлота будет нейтральной - Атон

Реакция инвесторов на финансовые результаты Аэрофлота будет нейтральной - Атон

Аэрофлот представил хорошие результаты за 3К21 по МСФО

Общая выручка авиаперевозчика удвоилась г/г и достигла 167 млрд руб., что соответствует консенсус-прогнозу Интерфакса. Положительная динамика достигнута благодаря значительному росту пассажиропотока (+53.6% г/г) и средней стоимости авиаперелета (+24% до 4.36 руб./пкм). Показатель EBITDA продолжил быстро расти и достиг 54.1 млрд руб. (в 2.7 раза по сравнению с 3К20, на 7% выше консенсус-прогноза на фоне общего восстановления деловой активности, результатом чего стало снижение общих затрат на предельный пассажирооборот на 8% до 3.47 руб. Рентабельность EBITDA достигла допандемического уровня 32.4% (+8.7 пп). Чистая прибыль за квартал составила 11.6 млрд руб. против убытка в 21 млрд руб. в 3К20. Чистый долг остался практически на прежнем уровне — 691 млрд руб. (+3.3% кв/кв). За 9М21 выручка компании выросла на 55% г/г до 362 млрд руб., EBITDA подскочила в 3.1 раза до 95.6 млрд руб. (рентабельность EBITDA при этом составила 26.4%), а чистый убыток снизился до 16.1 млрд руб. против 79 млрд руб. годом ранее.

Авто-репост. Читать в блоге >>>

Третий удар в 58 пробьет на вылет.

Мбаппе Килиан, На вылет наверх вКосмос или на вылет из премьер лиги и упадет мордой в грязь, весь опозоренный, униженный и погрязший в долгах?

Бендер Задунайский, конечно в космос мордой в грязь, богадельня а не акции.

Третий удар в 58 пробьет на вылет.

Мбаппе Килиан, На вылет наверх вКосмос или на вылет из премьер лиги и упадет мордой в грязь, весь опозоренный, униженный и погрязший в долгах?

Аэрофлот получил чистую прибыль в 3 квартале впервые за два года - Финам

Аэрофлот получил чистую прибыль в 3 квартале впервые за два года - Финам

Один из крупнейших российских авиаперевозчиков «Аэрофлот», акции которого находятся у нас в покрытии, представил свои финансовые результаты по МСФО за 3К2021. В отчетном периоде компания впервые за два года получила чистую прибыль в размере 11,6 млрд руб., при этом убыток за 9М2021 уменьшился на 79,7% г/г и составил 16,1 млрд руб. Показатель прибыли до вычета процентов, налогов и амортизации (EBITDA) в 3К2021 увеличился в 2,7 раза г/г и составил 54,1 млрд руб., а за 9М2021 показатель вырос в 3,1 раза г/г и достиг 95,6 млрд руб.

Квартальная выручка увеличилась в 2 раза г/г и составила 167,1 млрд руб., при этом выручка от пассажирских перевозок подскочила в 2 раза г/г до 151,6 млрд руб. благодаря постепенному восстановлению пассажиропотока и росту процента занятости кресел, а выручка от грузовых перевозок выросла на 31% г/г до 6,4 млрд руб. за счет увеличения объема перевозок груза и почты.

Тем временем, операционные расходы компании в 3К2021 увеличились на 50,5% г/г и составили 143,7 млрд руб., что обусловлено восстановлением объемов операционной деятельности. При этом стоит отметить, что на фоне роста цен на топливо на 57,4% г/г, а также за счет увеличения объема перевозок и налета часов возросли расходы на авиационное топливо в 2,4 раза г/г, до 42,8 млрд руб. Помимо этого, выросли расходы на обслуживание воздушных судов и пассажиров на 85,6% г/г, до 29,5 млрд руб., на оплату труда – на 13,6% г/г, до 17,9 млрд руб., коммерческие, общехозяйственные и административные расходы увеличились на 12,1% г/г, до 5,2 млрд руб.

Авто-репост. Читать в блоге >>>

Аэрофлот - факторы роста и падения акций

- Компания в моменте не обслуживает лизинговые платежи перед иностранными лизингодателями (07.03.2024)

- По итогам 2024 года Аэрофлот может заработать рекордную прибыль и выплатить дивиденды 5-6 руб на акцию (14.12.2024)

- Если будет хорошо, то Аэрофлоту могут не продлить топливный демпфер 50 млрд (05.02.2025)

- В 2025 не смогут перевезти больше пассажиров, т.к. загрузка на максимуме (05.02.2025)

⚠️ Если вы считаете, что какой-то фактор роста/падения больше не является актуальным, выделите его и нажмите CTRL+ENTER на клавиатуре, чтобы сообщить нам.

Аэрофлот - описание компании

Аэрофлот — крупнейший авиаперевозчик РоссииГодовой отчет 2015

IR: Андрей Наполнов

Финаме

Финаме БКС Мир Инвестиций

БКС Мир Инвестиций