| Число акций ао | 9 650 млн |

| Номинал ао | 0.09 руб |

| Тикер ао |

|

| Капит-я | 136,1 млрд |

| Выручка | 1 315,9 млрд |

| EBITDA | 362,3 млрд |

| Прибыль | -155,4 млрд |

| Дивиденд ао | – |

| P/E | -0,9 |

| P/S | 0,1 |

| P/BV | – |

| EV/EBITDA | 0,4 |

| Див.доход ао | 0,0% |

| АФК Система Календарь Акционеров | |

| Прошедшие события Добавить событие | |

АФК Система акции

-

Инвестиционная компания «Ренессанс Капитал» добавила в топ-лист бумаг, наиболее привлекательных в настоящее время для покупки на развивающихся и фронтирных рынках, глобальные депозитарные расписки (GDR) АФК «Система» (MOEX: AFKS) (из числа российских бумаг), сообщается в обзоре инвесткомпании.

Инвестиционная компания «Ренессанс Капитал» добавила в топ-лист бумаг, наиболее привлекательных в настоящее время для покупки на развивающихся и фронтирных рынках, глобальные депозитарные расписки (GDR) АФК «Система» (MOEX: AFKS) (из числа российских бумаг), сообщается в обзоре инвесткомпании.

По мнению аналитиков, GDR «Системы» остаются недооцененными, так как рынок все еще игнорирует стоимость непубличных активов в портфеле компании.

АФК Система - полный разбор компании + SWOT-анализ

АФК Система - полный разбор компании + SWOT-анализВсем привет, Друзья. Специально для ИнвестГазеты сегодня разберем компанию АФК Система, ее основную структуру бизнеса, посмотрим на финансовые показатели и сделаем SWOT-анализ. В этой же статье затронем такой момент, как продажа пакета акций Детского мира и поймем, зачем избавляться от актива, который генерирует прибыль и выплачивает ее в качестве дивидендов. Статья большая, но обязательна к прочтению.

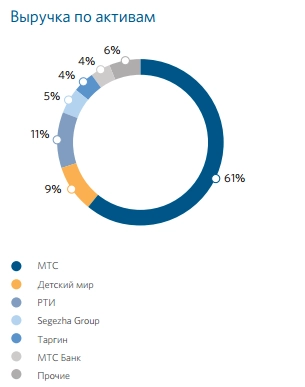

АФК Система имеет уникальный бизнес. Аналогичных компаний на рынке РФ не представлено, либо они имеют слишком маленькую капитализацию, чтобы принимать их в расчет. Система один из крупнейших частных инвесторов в экономику России с уникальным портфелем активов в разных секторах. О консолидированных финансовых результатах материнской компании мы поговорим позже, а сейчас остановимся на диверсификации бизнеса и кратко пробежимся по секторам.

Самая оперативная информация в моем Telegram «ИнвестТема»

Авто-репост. Читать в блоге >>>

Корпорация АФК «Система» хочет досрочно погасить два выпуска облигаций на общую сумму ₽25 млрд. Цена выкупа будет определена в период предъявления — с 9 по 15 июля 2020 г. и не может быть ниже 100% и выше 107% от номинала. Предъявленные к выкупу бумаги будут приобретены компанией 17 июля 2020 г. В настоящее время в обращении находится 12 выпусков биржевых облигаций АФК «Система» на сумму ₽118,2 млрд.

www.finmarket.ru/bonds/news/5266364

Вадим Джог, о, неплохо

На таких ставках можно неслабо процентные расходы подсократить Корпорация АФК «Система» хочет досрочно погасить два выпуска облигаций на общую сумму ₽25 млрд. Цена выкупа будет определена в период предъявления — с 9 по 15 июля 2020 г. и не может быть ниже 100% и выше 107% от номинала. Предъявленные к выкупу бумаги будут приобретены компанией 17 июля 2020 г. В настоящее время в обращении находится 12 выпусков биржевых облигаций АФК «Система» на сумму ₽118,2 млрд.

Корпорация АФК «Система» хочет досрочно погасить два выпуска облигаций на общую сумму ₽25 млрд. Цена выкупа будет определена в период предъявления — с 9 по 15 июля 2020 г. и не может быть ниже 100% и выше 107% от номинала. Предъявленные к выкупу бумаги будут приобретены компанией 17 июля 2020 г. В настоящее время в обращении находится 12 выпусков биржевых облигаций АФК «Система» на сумму ₽118,2 млрд.

www.finmarket.ru/bonds/news/5266364 Ничего хорошего.

Ничего хорошего.

Идея бизнеса и воплощение — очень неплохо.

Финансовые результаты — очень плохо. Огромные долги.

Словесные интервенции с дивами Системы — попытка удержаться на плаву и

манипуляции толпой. Тоже идёт с ДМ и МТС

Кстати долю в ДМ — слили, оставили 20 с небольшим %

вот ещё мнение

ru.investing.com/analysis/article-200271054

150 млрд. руб. цель по долгу(не факт что в 2020)

Роман Ранний, а это на ГОСА сказали?

И да, кто-нить знает выложена ли где запись ГОСА посмотреть…

zzznth, да Наиболее реалистичные сроки проведения IPO Ozon - конец 2021-го или 2022 год - Альфа-Банк

Наиболее реалистичные сроки проведения IPO Ozon - конец 2021-го или 2022 год - Альфа-Банк

АФК «Система» 27 июня провела ГОСА. В ходе собрания мажоритарный акционер Владимир Евтушенков сообщил о сильной заинтересованности международных инвесторов в компании Ozon (АФК «Система» принадлежит примерно 43% акций компании), сообщает газета «Ведомости». Инвестиции в этот актив рассматривали Amazon и Softbank, а полгода назад гендиректор Ozon Александр Шульгин встречался по этому вопросу с главой Amazon Джеффом Безосом. По словам г-на Евтушенкова, Ozon «в нескольких шагах от прибыльности и подготовлен к IPO великолепно». Кроме того, как сообщает агентство «Прайм», в ходе онлайн трансляции ГОСА, президент АФК «Система» Владимир Чирахов сообщил о готовности к IPO Segezhda Group, однако неблагоприятная конъюнктура рынка является главным препятствием для выхода этого актива на рынок.

Нас совсем не удивляет новость о том, что международные онлайн-игроки проявляют интерес к Ozon, учитывая впечатляющий рост компании в последние несколько кварталов, а также перспективы проведения IPO. Хотя АФК «Система» и Baring Vostok продолжают в равной степени финансировать развитие Ozon, мы не исключаем, что Baring потенциально готов рассмотреть (полностью или частично) выход из него. Тем не менее, мы сильно сомневаемся в том, что в ближайшее время может быть объявлено о сделке с международной компанией, так как любая стратегическая иностранная инвестиция в крупнейший российский онлайн-актив должна получить одобрения на уровне высшего руководства страны. Что касается потенциального IPO Ozon, мы считаем, что наиболее реалистичные сроки его проведения – это все же конец 2021 или 2022 гг., а не ближайшие 12 месяцев, учитывая, что актив должен выйти на безубыточность к концу 2022 г. (согласно последнему публичному заявлению гендиректора в ноябре). Кроме того, если АФК «Система» и Baring Vostok смогут привлечь нового стратегического инвестора в Ozon (в прессе циркулировали сообщения об интересе со стороны «Сбербанка»), потенциальные вливания капитала в маркетплейс могут покрыть его инвестиционные потребности на срок два года или более, что снизит важность и срочность IPO как источника капитала.

Альфа-Банк

Авто-репост. Читать в блоге >>>

Система АФК - информация о дивидендах

Система АФК - информация о дивидендах

Поступили новые сущфакты о дивидендах Система АФК, прочитать можно по ссылке: http://www.e-disclosure.ru/portal/company.aspx?id=4772

Авто-репост. Читать в блоге >>>

ГОСА приняло решение направить на выплату дивидендов по результатам 2019 года 1 254,5 млн руб. (что соответствует 0,13 руб. на одну обыкновенную акцию или 2,6 руб. на одну GDR), что на 18% превышает сумму дивидендов, выплаченных по итогам 2018 года. Список лиц, имеющих право на получение дивидендов, будет составлен 16 июля 2020 года.

Alka Alka, А где акции АФК система? не могу найти. Или это сейчас Россети?

Ewgeny, Аккуратно, две разные компании. Чубайс новое лицо в АФК Системе, а он груженые мажор ))) Россети так мысли в слух, причём рефлекторные.

Alka Alka, Ну не могу их найти в КУИК сбере. И так и по другому смотрел. Потому и спрашиваю у Вас где они?

Ewgeny, просто Система пробовали? Без АФК

Облигации так находятся в Квике

Ага, и акции тоже. Система АФК: выкуп ценных бумаг

Система АФК: выкуп ценных бумаг

Выкуп ценных бумаг эмитентом

Эмитент: Система АФК

Ценная бумага: СистемаАФК-1Р-09-боб

ISIN: RU000A1005L6

Дата сообщения: 26.06.2020

Ссылка на сущфакт: http://www.e-disclosure.ru/portal/company.aspx?id=4772

Авто-репост. Читать в блоге >>> Система АФК: выкуп ценных бумаг

Система АФК: выкуп ценных бумаг

Выкуп ценных бумаг эмитентом

Эмитент: Система АФК

Ценная бумага: СистемаАФК-1Р-06-боб

ISIN: RU000A0JXN21

Дата сообщения: 26.06.2020

Ссылка на сущфакт: http://www.e-disclosure.ru/portal/company.aspx?id=4772

Авто-репост. Читать в блоге >>> Рынок онлайн-торговли стремительно развивается - Промсвязьбанк

Рынок онлайн-торговли стремительно развивается - Промсвязьбанк

Основной бенефициар, глава совета директоров АФК «Система» Владимир Евтушенков заявил о высоком интересе к Ozon у иностранных инвесторов. В частности, инвестиции в российскую интернет-площадку рассматривали американский Amazon и японский Softbank.

Рынок онлайн торговли стремительно развивается, обеспечивая впечатляющие темпы прироста. Ozon является одним из заметных участников рынка онлайн торговли в России и привлекательным для стратегических инвесторов. Вместе с тем, на рынке усиливается и конкуренция, а лидерство достигнут компании, которые способны удовлетворить полный спектр потребностей потребителей в ассортименте и услугах, обеспечить лучшие условия доставки.

Промсвязьбанк

Авто-репост. Читать в блоге >>>

нет решений по продаже пакета детского мира. Компания полностью под контролем АФК, видим большой потенциал.

нет решений по продаже пакета детского мира. Компания полностью под контролем АФК, видим большой потенциал.

сегежа готова к IPO, однако цены сильно просели и в текущих условиях желаемые оценки не получить, нужно восстановления цен

сегежа готова к IPO, однако цены сильно просели и в текущих условиях желаемые оценки не получить, нужно восстановления цен ❗️АФК «СИСТЕМА» ПЕРЕСМОТРИТ ПОДХОД К ДИВИДЕНДНОЙ ПОЛИТИКЕ, ПЛАНИРУЕТ УВЕЛИЧИТЬ ДИВИДЕНДЫ БОЛЕЕ ЧЕМ НА 18% — ЕВТУШЕНКОВ #AFKS #id4772 #micex(+) #дивиденды(+) #новости(+)

❗️АФК «СИСТЕМА» ПЕРЕСМОТРИТ ПОДХОД К ДИВИДЕНДНОЙ ПОЛИТИКЕ, ПЛАНИРУЕТ УВЕЛИЧИТЬ ДИВИДЕНДЫ БОЛЕЕ ЧЕМ НА 18% — ЕВТУШЕНКОВ #AFKS #id4772 #micex(+) #дивиденды(+) #новости(+) Евтушенков сообщил об интересе Amazon и Softbank к Ozon

Евтушенков сообщил об интересе Amazon и Softbank к Ozon

По cловам бизнесмена, Amazon рассматривал инвестиции в российский онлайн-магазин, а гендиректор Ozon Александр Шульгин около полугода назад встречался с главой Amazon Джеффом Безосом. «И мы очень рады, что нарастили пакет», — добавил Евтушенков. АФК «Система» владеет 31,3% Ozon напрямую и 11,69% через венчурный фонд Sistema VC.

www.rbc.ru/business/27/06/2020/5ef750c79a79474d0fd7af5c

МОСКВА, 27 июн — ПРАЙМ. Американская Amazon, крупнейший в мире интернет-ритейлер, интересовалась участием в капитале российского интернет-магазина Ozon, главы компаний проводили встречу, рассказал журналистам основной владелец АФК «Система» (владеет около 43% Ozon) Владимир Евтушенков.

Ранее в АФК говорили, что рассматривают возможность привлечения инвесторов в Ozon и не исключали проведение IPO ритейлера. В октябре 2019 года Евтушенков говорил, что IPO интернет-ритейлера может пройти на Лондонской и Московской биржах в случае готовности компании.

«Интерес к Ozon у иностранных инвесторов очень высок. Могу сказать, что это единственная компания в России, которую рассматривал Amazon с точки зрения участия и рассматривал Softbank. Это уже говорит о том, что на радаре это очень важный актив. И мы очень рады, что нарастили пакет (в Ozon — ред.)», — сказал Евтушенков.

«Рассматривали, да, даже Шульгин (гендиректор Ozon — ред.) встречался с Безосом (владелец Amazon), месяцев 5-6 назад, может быть, больше», — добавил он.

Евтушенков отметил, что Ozon находится «в нескольких шагах от прибыльности и подготовлен к IPO великолепно». «Весь вопрос в том, когда это делать, чтобы достичь наиболее значительного эффекта. Она (компания — ред.) достаточно сильно развивается, и я пока не вижу тенденций к замедлению» — добавил бизнесмен.

Он не стал комментировать ранее появившуюся в СМИ информацию о том, что Сбербанк ведет переговоры о покупке доли в Ozon и может получить около 30% акций после допэмиссии.

«Если (Сбербанк — ред.) захочет и будет сильно стараться — то сможет (купить акции Ozon — ред.)», — сказал Евтушенков, не подтвердив и не опровергнув информацию о переговорах со Сбербанком.

Феликс Осколков, Ничего себе, и Амазон и Сбер смотрят на Озон.

МОСКВА, 27 июн — ПРАЙМ. Американская Amazon, крупнейший в мире интернет-ритейлер, интересовалась участием в капитале российского интернет-магазина Ozon, главы компаний проводили встречу, рассказал журналистам основной владелец АФК «Система» (владеет около 43% Ozon) Владимир Евтушенков.

МОСКВА, 27 июн — ПРАЙМ. Американская Amazon, крупнейший в мире интернет-ритейлер, интересовалась участием в капитале российского интернет-магазина Ozon, главы компаний проводили встречу, рассказал журналистам основной владелец АФК «Система» (владеет около 43% Ozon) Владимир Евтушенков.

Ранее в АФК говорили, что рассматривают возможность привлечения инвесторов в Ozon и не исключали проведение IPO ритейлера. В октябре 2019 года Евтушенков говорил, что IPO интернет-ритейлера может пройти на Лондонской и Московской биржах в случае готовности компании.

«Интерес к Ozon у иностранных инвесторов очень высок. Могу сказать, что это единственная компания в России, которую рассматривал Amazon с точки зрения участия и рассматривал Softbank. Это уже говорит о том, что на радаре это очень важный актив. И мы очень рады, что нарастили пакет (в Ozon — ред.)», — сказал Евтушенков.

«Рассматривали, да, даже Шульгин (гендиректор Ozon — ред.) встречался с Безосом (владелец Amazon), месяцев 5-6 назад, может быть, больше», — добавил он.

Евтушенков отметил, что Ozon находится «в нескольких шагах от прибыльности и подготовлен к IPO великолепно». «Весь вопрос в том, когда это делать, чтобы достичь наиболее значительного эффекта. Она (компания — ред.) достаточно сильно развивается, и я пока не вижу тенденций к замедлению» — добавил бизнесмен.

Он не стал комментировать ранее появившуюся в СМИ информацию о том, что Сбербанк ведет переговоры о покупке доли в Ozon и может получить около 30% акций после допэмиссии.

«Если (Сбербанк — ред.) захочет и будет сильно стараться — то сможет (купить акции Ozon — ред.)», — сказал Евтушенков, не подтвердив и не опровергнув информацию о переговорах со Сбербанком.

АФК Система - факторы роста и падения акций

- Одна из лучших компаний в плане отношения к миноритариям, стремится к прозрачной дивидендной политике как в материнской, так и в дочерних компаниях. (14.06.2017)

- Удачная конъюнктура рынка в 2021 году позволила Системе монетизировать свои разнообразные активы, вывести на биржу OZON, Сегежа. (08.07.2021)

- до 17 сентября 2022 года действует программа выкупа акций на 7 млрд рублей (08.07.2021)

- В 2022 году компания может провести IPO Медси, Агрохолдинга Степь и Биннофарма, что будет способствовать высвобождению акционерной стоимости АФК (01.01.2022)

- уровень долговой нагрузки: за вычетом гудвила и прочих нематериальных активов собственный капитал системы составляет минус! 50млрд. ₽ (на 31.12.2021) при активах 1,7 трл. ₽. (10.06.2022)

АФК Система - описание компании

ОАО «Акционерная финансовая корпорация „Система“ (АФК „Система“, ИНН 7703104630) — публичная диверсифицированная корпорация, обслуживающая более 100 млн потребителей в таких отраслях, как телекоммуникации, высокие технологии, ТЭК, радио и космические технологии, банковские услуги, розничная торговля, масс-медиа, туризм и медицинские услуги. Компания основана в 1993 году.

Уставный капитал АФК „Система“ составляет 868.5 млн руб. и разделён на 9.65 млрд обыкновенных акций номиналом 0.09 руб. Основной акционер — Владимир Евтушенков.

Чистая прибыль АФК „Система“ по РСБУ за 9 месяцев 2015 года составила 89.799 млрд руб. против убытка в 74.773 млрд руб. годом ранее.

Чем владеет АФК Система?

53% МТС

87% МТС Банк

73% Сегежа Груп (бумага)

100% Медси

91% БЭСК

66% Интурист

85% РТИ

33,4% ozon.ru

50% СГ Транс

100% Таргин

57% SSTL

100% Группа Кронштадт

40% Concept Group

50% RZ Agro

100% Агрохолдинг Степь

http://www.sistema.ru/

годовой отчет 2015

Финаме

Финаме БКС Мир Инвестиций

БКС Мир Инвестиций