Главным шоком уходящей недели стал ВВП США за 1 квартал в первом чтении.

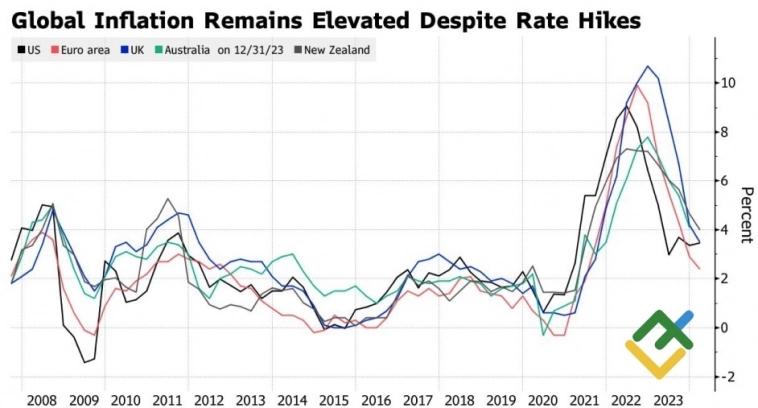

Резкий рост инфляции при замедлении темпов роста экономики ниже долгосрочного тренда является самым негативным сценарием для ФРС, ибо рост инфляции требует повышения ставок, а замедление экономики требует стимулов путем снижения ставок.

Компромиссом в такой ситуации, как правило, является длительное удержание ставок на уровнях, ограничивающих рост экономики, что приводит к рецессии.

Рынок, получив отчет по ВВП США, испугался именно такого сценария: замедления экономики при росте инфляции.

Однако я думаю, что ситуация более тривиальная.

История всегда развивается по спирали, но редко повторяется в точности.

Результатом ужесточения политики ЦБ для снижения инфляции с очень высоких уровней всегда является рецессия.

В этом цикле повышение ставок ФРС было резким и сильным, но экономика устояла, этому факту сначала все удивлялись, а потом привыкли, и рецессия исчезла из главных страхов участников рынка, а зря.

Причиной длительного роста экономики США были 3 фактора: избыточные сбережения после пандемии, тяга к путешествиям/времяпровождению вне дома после пандемии с готовностью тратить на это деньги и хайп по технологической революции.

Авто-репост. Читать в блоге >>>