EURUSD

-

ФРС зажгла для евро зеленый свет

ФРС зажгла для евро зеленый светОбещанного три года ждут. На рынках все происходит гораздо быстрее. С начала 2023 инвесторы делали ставки на «голубиный» разворот ФРС, обжигались, а потом вновь и вновь вставали на одни и те же грабли. И только в декабре их настойчивость была вознаграждена. Такого количества позитивных для фондовых индексов сигналов от Федрезерва я давно не припомню. Неудивительно, что S&P 500 взлетел в стратосферу, потянув за собой вверх и EURUSD.

Еще две недели назад Джером Пауэлл утверждал, что было бы преждевременно рассуждать о смягчении денежно-кредитной политики. Сейчас он считает, что монетарная экспансия начинает появляться в поле зрения ФРС и является темой для обсуждения. Центробанк осознает риски слишком долгого удержания ставки по федеральным фондам на высоком уровне и сделает все, чтобы не допускать ошибок. Похоже, председатель Федрезерва облачился в Санта-Клауса, чтобы дать рынкам зеленый свет для их традиционного Рождественского ралли.

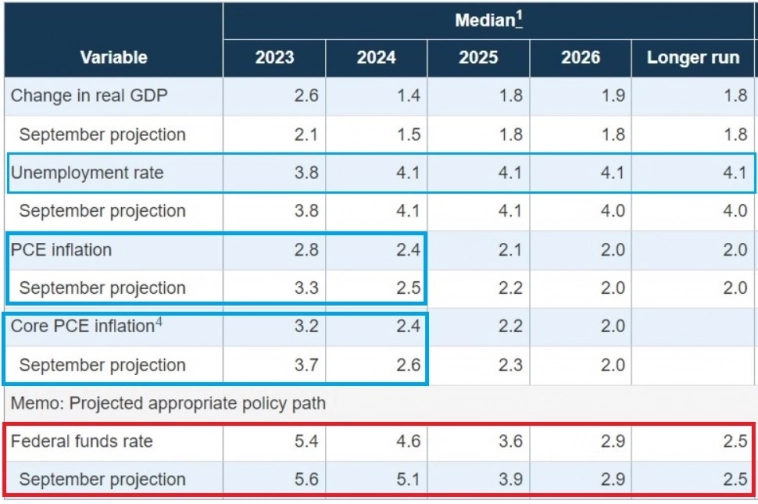

Еще больше инвесторов зацепили обновленные прогнозы FOMC.

Авто-репост. Читать в блоге >>> Доллар упал сильнее всего за месяц, поскольку ФРС сигнализирует о снижении ставок в 2024г

Доллар упал сильнее всего за месяц, поскольку ФРС сигнализирует о снижении ставок в 2024г● Долларовый индикатор упал на 0,8% после заявления ФРС.

● Австралийский доллар и иена являются одними из лучших в G-10.

13 декабря 2023 г. в 23:07 GMT+3

Доллар просел более чем на 1% по отношению к половине своих конкурентов из G10 после того, как Федеральная резервная система оставила базовую процентную ставку без изменений и выдвинула более агрессивный прогноз по смягчению денежно-кредитной политики в 2024 году.Бенчмарк доллара Bloomberg просел на 0,8%, что стало самым большим однодневным падением с ноября. Все сопоставимые доллару страны Группы 10 укрепились по отношению к доллару: норвежская крона, японская иена, шведская крона, а также австралийский и новозеландский доллары выросли более чем на 1%.

Доходность казначейских облигаций упала, и трейдеры усилили ставки на дополнительное смягчение в следующем году после того, как политики ФРС наметили более резкие темпы снижения ставок, чем они видели в сентябре. Валютные конкуренты доллара выросли, поскольку трейдеры обдумывали возможность расхождения в политике процентных ставок между странами Большой десятки в следующем году. Банк Англии, Европейский центральный банк и Национальный банк Швейцарии готовы принять свои собственные решения по процентной ставке в четверг.

Авто-репост. Читать в блоге >>> Вывод по заседанию ФРС

Вывод по заседанию ФРСРешение ФРС было голубиным.

Члены ФРС более не ожидают ещё одного повышения ставки, но прогнозируют более быстрое снижение ставок в 2024 и последующих годах.

Основанием для изменения траектории ставки стал пересмотр прогнозов по инфляции на понижение, при этом члены ФРС ожидают устойчивый уровень безработицы на 4,1% на всем прогнозном горизонте и ростом ВВП ниже долгосрочного тренда лишь в 2024 году на 1,4%.

Ястребиные нотки сохранились:

— В сопроводительном заявлении было указано, что «любое» дополнительное повышение ставки возможно в случае целесообразности.

— Точечные прогнозы членов ФРС на 2024 год слишком разноплановые: 6 членов ФРС ждут ставку на уровне 4,5%-4,75%, 8 членов ФРС ждут ставку выше медианного диапазона, а 5 членов ФРС ниже.

Авто-репост. Читать в блоге >>> 🇺🇸Пауэлл — Пресс-конференция

🇺🇸Пауэлл — Пресс-конференция

▪️инфляция все еще очень высокая

▪️ФРС уже значительно ужесточила дкп

▪️полный эффект от ужесточения дкп еще полностью не проявился

▪️ФРС будет принимать решения исходя из поступающих данных

▪️рынок труда все еще сильный

▪️рост экономической активности существенно замедлился

▪️ставка ФРС близка или уже на пике

▪️ФРС готова повысить ставку еще, если понадобится

▪️ФРС продолжит сохранять ставку на ограничительном уровне, пока не появится уверенность в том, что инфляция стабильно снижается

🇺🇸Пауэлл: рост экономики выше тренда может в конечном итоге означать, что нам придется снова повышать ставку

▪️ФРС не хочет исключать возможность дальнейшего повышения ставок

Но рынок не поверил и ушел в эйфорию…

Вводная к заседанию ФРС

Вводная к заседанию ФРСМировая экономика замедляется, особенно резкое замедление происходит в Европе, но экономика США также начнет пикировать вниз по окончании новогодних праздников.

ЦБ мира готовы к оглашению завершения цикла повышения ставок и явно начинают дискутировать по времени начала снижения ставок, но опасаются, что разворот политики приведет к росту аппетита к риску и повторной волне роста инфляции, поэтому ожидают более сильного и явного падения экономики, которое уравновесит голубиный разворот.

Решение ФРС сегодня задаст тональность аппетиту к риску до конца года.

Следует учитывать, что риторику, выбранную ФРС сегодня, с большим шансом повторит завтра ЕЦБ, т.е. можно экстраполировать одно на другое.

Заседание ФРСЕсли говорить о правильном решении ФРС в соответствии с развитием экономики: логично отказаться от повышения ставки и запланировать 2 снижения ставки по 0,25% на 2024 год на текущем этапе, а потом корректировать необходимость количества снижений ставки по мере замедления экономики.

Авто-репост. Читать в блоге >>>

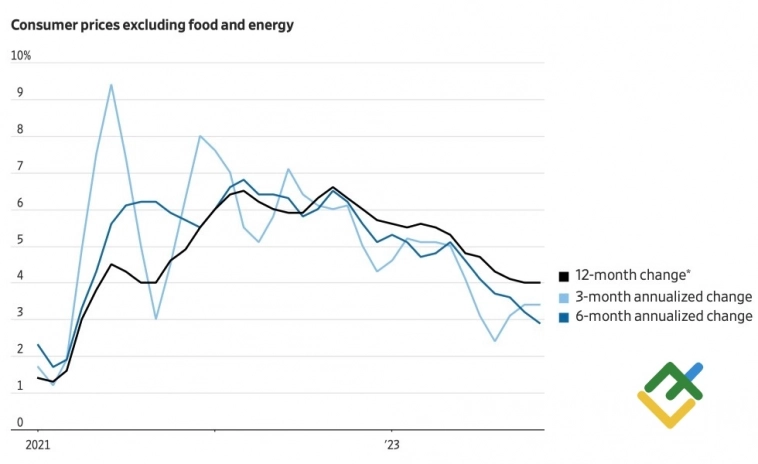

Как видим, тезис ФРС о том, что замедление инфляции пока не слишком устойчивое, подтверждается. А высокий экономический рост и вполне приемлемые цифры по уровню безработицы и количеству новых рабочих мест в несельскохозяйственном секторе позволяют ФРС настаивать на удержании ставок на текущих уровнях достаточно долго. Поэтому спрос на доллары, скорее всего, сохранится.

Как видим, тезис ФРС о том, что замедление инфляции пока не слишком устойчивое, подтверждается. А высокий экономический рост и вполне приемлемые цифры по уровню безработицы и количеству новых рабочих мест в несельскохозяйственном секторе позволяют ФРС настаивать на удержании ставок на текущих уровнях достаточно долго. Поэтому спрос на доллары, скорее всего, сохранится.

В еврозоне, наоборот, инфляция снижается достаточно быстро и уже вплотную подошла к целевом уровню. Но проблемы в экономике региона растут. Уровень ВВП в еврозоне в третьем квартале стал отрицательным, резко снижаются объемы промышленного производства, доверие бизнеса к экономической ситуации в регионе ухудшается.

Уровень безработицы пока остается стабильным, 6.5%, однако в основных экономиках еврозоны уже наблюдаются негативные тенденции. В Германии за год безработица увеличилась на 0.4%, во Франции – на 0.2%. В Италии и Испании в течение года безработица даже снижалась, однако в последние два месяца и там ситуация развернулась. Кроме того, в зоне евро довольно устойчиво растет безработица среди молодежи, за год этот показатель увеличился на 0.8% до 14.9%.

Таким образом, у ЕЦБ есть все резоны в скором времени перейти к ослаблению денежно-кредитной политики. А это падение евро, которое не может преодолеть даже 1,08 Совершит ли доллар самоубийство?

Совершит ли доллар самоубийство?Жадность до добра не доведет. «Быки» по американским акциям проглотили отчет об инфляции в США за ноябрь, не поперхнувшись. Рынки слышат то, что хотят услышать. И расчеты Goldman Sachs, Morgan Stanley и JP Morgan, что индекс расходов на личное потребление, предпочитаемый ФРС индикатор инфляции, вырастет всего на 0,07-1,14% для них важнее, чем фактические цифры по CPI. В результате S&P 500 достиг максимальной отметки с апреля 2022, а от наглости его покупателей даже у EURUSD голова пошла кругом.

В ноябре потребительские цены в США замедлились до 3,1% г/г, базовая инфляция отметилась теми же темпами роста в 4%, что и в октябре. Несмотря на снижение 6-месячного индикатора, 3-месячный продолжает корректируется, что вызывает сомнения в устойчивой нисходящей тенденции. Вкупе с сильной статистикой по американской занятости, это позволяет ФРС комфортно себя чувствовать в позиции длительного удержания ставки по федеральным фондам на плато.

Динамика инфляции в США

Да, охлаждение экономики и инфляции свидетельствует, что более низкие ставки находятся на горизонте, однако не так близко, как ожидают инвесторы. Они отказались от идеи начала цикла монетарной экспансии в марте, однако повысили шансы падения стоимости заимствований на 125 б.п до 4,25% в 2024. Вопрос в том, сможет ли разбить рыночное ценообразование Федрезерв?

Авто-репост. Читать в блоге >>>

📊Инфляция в США в рамках ожиданий, но есть проблемы. Разбираемся в деталях отчета по ИПЦ в США за ноябрь 2023 года. Фундаментальный и технический анализ EURUSD.

📊Инфляция в США в рамках ожиданий, но есть проблемы. Разбираемся в деталях отчета по ИПЦ в США за ноябрь 2023 года. Фундаментальный и технический анализ EURUSD.

👉Совсем недавно был опубликован отчет по ИПЦ в США за ноябрь. По итогам прошлого месяца инфляция выросла на +0,1%, что оказалось немного выше ожиданий в 0%. При этом в годовом исчислении ИПЦ составил +3,1%, что оказалось ниже предыдущего показателя в +3,2% и совпало с ожиданиями.

👉Базовый ИПЦ (без учета цен на продукты питания и энергию) полностью совпал с ожиданиями и составил +0,3% в динамике м/м и +4% в годовом выражении.

👉Таким образом средний прирост ИПЦ за последние 3 месяца составил +0,166%, что при сохранении текущих темпов указывает на годовую динамику в 2% — то что нужно ФРС. Если взглянуть на динамику 11 месяцев 2023 года, то среднее значение составляет +0,27%, что указывает на годовые темпы в 3,27%.

👉Если взглянуть на показатели в разрезе, то можно увидеть что очередные позитивные показатели ИПЦ достигнуты вновь за счет энергии, цены на которую снизились на -2,3% м/м до -5,4% в годовом выражении. Сильнее всего снизились цены на бензин — сразу на -6%, что стало самым сильным месячным снижением в 2023 году.

Авто-репост. Читать в блоге >>>

Доллар нагонит на рынок страх

Доллар нагонит на рынок страхОжидания и реальность. Противостояние центробанков и рынков достигло своей кульминации. ФРС, ЕЦБ и Банк Англии попытаются доказать ожидающим снижения ставок инвесторам, что они не правы. Последние данные по занятости и, вероятнее всего, по инфляции в США весьма полезны для противодействия рыночному ценообразованию. Деривативы уже сомневаются в реальности своих желаний, снизив шансы падения ставки по федеральным фондам на 25 б.п в марте с 70% до 47%. Это укрепило позиции гринбэка, не позволив EURUSD зацепиться за 1,08.

Руку помощи евро оказывают продолжающие расти как на дрожжах фондовые индексы США. Инвесторы делают ставку на мягкую посадку американской экономики, на искусственный интеллект и приобретают акции за пределами Великолепной семерки. При этом Goldman Sachs рекомендует покупать провал, который может возникнуть в случае, если ФРС попытается наказать рынки за их самоуверенность. Жадность настолько велика, что даже ожидания снижения ставки по депозитам ЕЦБ на 133 б.п не помогают «медведям» по EURUSD.

Авто-репост. Читать в блоге >>> EURUSD/GBPUSD: покупателям в евро не удается восстановить свой потенциал

EURUSD/GBPUSD: покупателям в евро не удается восстановить свой потенциалEURUSD

Евро так и не сумело восстановиться после начала коррекции, продолжив снижение на прошедшей торговой неделе, вопреки ожиданиям прошлого обзора. Почти без остановки цена пробила уровень 1,0837, где ожидалось сопротивление, и дошла до разворотного уровня на 1,0763, которому пока удается сдерживать продолжение снижения. Вместе с тем, ценовой график продолжает оставаться в красной зоне супертренда, указывая на сохранение текущей нисходящей тенденции.

В настоящее время пара торгуется с заметным понижением вблизи своих недельных минимумов. Ключевая зона поддержки тестируется и находится под серьезным давлением, высока вероятность окончательного пробоя, что сигнализирует о необходимости смены приоритетного вектора на нисходящий. Подтверждением этому может стать локальная коррекция в район уровня 1,0837, где ожидается граница основной зоны сопротивления, для ретеста. В случае успеха последующий отскок из этой зоны даст шанс на развитие очередного нисходящего импульса, который нацелится в область между 1,0627-1,0535.

Авто-репост. Читать в блоге >>> Вводная на открытие недели

Вводная на открытие неделиПредстоящая неделя будет напряженной, три ведущих ЦБ, ФРС, ВоЕ и ЕЦБ, огласят свои решения, кроме этого, будет опубликован ряд экономических отчетов «первого эшелона».

В центре внимания будет решение ФРС в среду, ставка останется неизменной, участники рынка будут пытаться уловить намеки ФРС по времени начала снижения ставок.

На текущем этапе изменение указаний по ставкам в сопроводительном заявлении ФРС крайне маловероятно с учетом отсутствия рецессии и уровней фондового рынка США, члены ФРС понимают, что официальное оглашение голубиного разворота усилит аппетит к риску и может привести к повторному витку роста инфляции.

Основная реакция рынка будет на прогнозы членов ФРС по ставкам, т.е. планирует ли большинство членов ФРС ещё одно повышение ставки и сколько снижений ставок ожидается в 2024 году.

И здесь возникает проблема, ибо по уму дополнительное повышение ставки больше не требуется, но если это отобразить в прогнозах, то сие приведет к нежелательному на текущем этапе аппетиту к риску.

Авто-репост. Читать в блоге >>> Купит ли доллар то, что продает ФРС?

Купит ли доллар то, что продает ФРС?Неужели пришло время, когда хорошие новости от экономики вновь становятся хорошими для рынков? На протяжении всего 2023 было наоборот, так как плохие известия воспринимались как признак замедления ВВП США, что в теории должно было заставить ФРС совершить «голубиный» разворот. В декабре рост занятости на 199 тыс, снижение безработицы до 3,7% и ускорение средних зарплат до 0,4% м/м привели к взлету S&P 500 выше 4600. В результате после проседания EURUSD к 1,0725 «быки» сумели зализать часть ран.

Для рынка ноябрьские данные по занятости в США добавили энтузиазма по поводу мягкой посадки. Инвесторы верят, что ФРС сможет добиться возвращения инфляции к таргету в 2% без рецессии. При этом снижение ставки по федеральным фондам на таком фоне – явный позитив для фондовых индексов. Вопрос в том, как быстро будет идти монетарная экспансия? И как скоро он начнется?

Каждый раз «голубиный» разворот ФРС происходит по-разному. Если в 2006-2007 потребовалось 15 месяцев для первого снижения стоимости заимствований после ее последнего повышения, то в 1989 только 4.

Авто-репост. Читать в блоге >>> Пятничный поцелуй

Пятничный поцелуйГлавными событиями уходящей недели были экономические отчеты США.

Почти все ключевые отчеты США, на которых строится текущая политика ФРС, вышли на аппетит к риску, но реакция среди недели на потрясающие отчеты с точки зрения разворота ФРС по вакансиям JOLTs, себестоимости труда в 3 квартале была краткосрочной, после первой реакции фондового рынка на рост шел глубокий откат вниз.

Сегодня на почти идеальном для аппетита к риску нонфарме первый шип вниз был чрезмерным, последующий рост ленивым и незначительным, только падение краткосрочных инфляционных ожиданий в отчете Мичигана на 1,4%гг привел к закрытию фондовых индексов на хаях недели.Фиксирование прибыли в декабре является традиционным процессом, но достаточно раннее начало и огромные объемы закрытия лонгов акций намекают, что не все так просто.

Чего могут опасаться управляющие хедж-фондов? Экономика или геополитика?

Опасения по рецессии очевидны, экономика США начала падение в пропасть, промышленность находится в рецессии уже давно, а сектор услуг слишком близок к водоразделу рецессии с учетом сезона рождественских праздников.

Авто-репост. Читать в блоге >>>

Тип сделки: sell limit (Читаем комментарий)

Тип сделки: sell limit (Читаем комментарий)