кривая доходности

См. также:

арбитраж облигаций

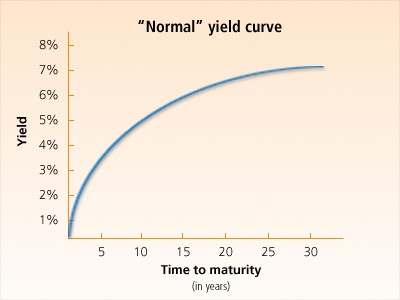

Нормальная кривая доходности выглядит следующим образом:

Проще говоря, чем выше срок до погашения облигации, тем выше возможные риски, тем больший процент уплачивает заемщик.

Наклон и форма кривой изменяются под влиянием трех факторов[1]:

- платежеспособность

- политика центрального банка

- объем выпуска новых облигций с определенной датой

- баланс спроса и предложения

- условия экономического цикла

- инфляция

- темы роста ВВП

- монетарная политика центрального банка

Целевым ориентиром на рынке облигаций является динамика кривой доходности казначейских облигаций США (трежерис). К этой кривой привязаны ставки заимствований по ипотеке и банковских кредитов.

Кривая доходности трежерис является опережающим индикатором, который предсказывает будущую экономическую активность. Если кривая имеет нормальный вид, это означает, что участники рынка облигаций ожидают ускорения экономики в будущем и роста процентных ставок.

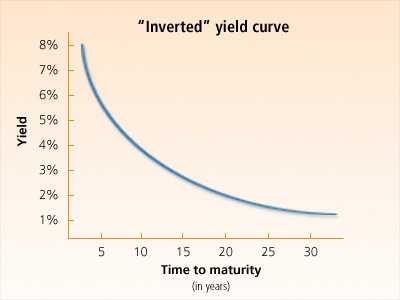

Если же участники рынка начинают предвидеть сложности в экономике, то они начинают ожидать понижения процентных ставок центральным банком на более длинном интервале, и кривая доходности облигаций принимает «перевернутый» вид (Inverted Yield Curve):

Доходности бумаг с более длинным сроком погашения ниже, чем у коротких бумаг. На рынке трежерис инверсная кривая доходности встречается достаточно редким и обычно является хорошим предвестником рецессии.

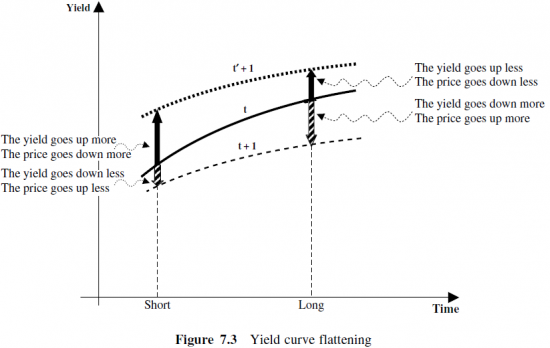

Третий вид кривой доходности — плоская кривая (Flat Yield Curve):

Ссылки:

График кривой доходности трежерис

Источники:

[1] Filippo Stefanini — Investment Strategies of Hedge Funds

-

Средняя доходность женских портфелей за последний год выше в 1,4 раза доходности по мужским — ТАСС со ссылкой на Т-Инвестиции

Средняя доходность женских портфелей за последний год выше в 1,4 раза доходности по мужским — ТАСС со ссылкой на Т-Инвестиции

Согласно анализу портфелей пользователей «Т-Инвестиций» (является одним из крупнейших брокеров РФ по количеству клиентов), средняя доходность женских портфелей за последний год по сравнению с мужскими оказалась выше в 1,4 раза. Кроме того, женщины склонны выбирать более диверсифицированные и стабильные инвестиционные инструменты, избегая излишнего риска.

Женщины также тратят в 1,7 раза больше времени на управление своими инвестиционными портфелями, совершая ежемесячно по сравнению с мужчинами в 2,5 раза меньше сделок.

tass.ru/ekonomika/22436169

Авто-репост. Читать в блоге >>> Инверсия кривой доходности облигаций (доходность длинных ОФЗ ниже доходности коротких): все уже привыкли и не обращают внимания Индикатор устарел

Инверсия кривой доходности облигаций (доходность длинных ОФЗ ниже доходности коротких): все уже привыкли и не обращают внимания Индикатор устарел

Раньше считалось, что инверсия кривой доходности

(доходность длинных ОФЗ ниже доходности коротких) — это

предвестник рецессии.

Сейчас по ОФЗ инверсия уже долгосрочно

Участники рынка уже привыкли, что месяцы подряд доходность длинных ОФЗ ниже доходности коротких.

ЦБ России настроен «по ястребиному» и большинство аналитиков ожидают повышение ставки на 1% до 20%

на заседании ЦБ России 25 октября 2024г.

Институт ВЭБа ожидает, что

рост ВВП составит 2,7% в этом году и 1,1% в следующем.

Эксперты объясняют это ужесточением денежно-кредитной политики и

приближением к границам использования производственных и трудовых ресурсов.

Росстат подтвердил оценку роста ВВП в 4,1% г./г. в реальном выражении за 2 кв. 2024 г.

Фактически за прошедший квартал основное снижение темпов экономического роста

произошло за счет добычи полезных ископаемых и энергетики, тогда как остальные отрасли показали сопоставимую динамику

(по сравнению с 1 кв. 2024 г.).

Именно во 2 кв. 2024 г. сезонно-сглаженные темпы роста ВВП заметно сократились – если начиная с 3 кв. 2023 г. они стабильно превышали 1% кв./кв. (в частности, 1,2% кв./кв. в 1 кв. 2024 г. и 1% кв./кв. в 4 кв. 2023 г.), то по итогам 2 кв. 2024 г. они упали до 0,4% кв./кв.

Авто-репост. Читать в блоге >>> Правильная доходность

Правильная доходность

Мне подсказали, что доход сложением процентов, считать не правильно. И что нужно считать умножением, т.е. с капитализацией.

Погуглил, да действительно правильно считать умножением.

Поэтому, построил график доходности правильно с 2019-2024 год, он похож, но имеет другой наклон.

Все совпало, вплоть до сотых процентов, с расчетом финама

Авто-репост. Читать в блоге >>> подскажите как правильно считать доходность?

подскажите как правильно считать доходность?подскажите как правильно считать доходность?

Финам считает вот так https://docs.comon.ru/general-information/yield/

Я заморочился, и пересчитал доходность (поднял все отчеты, за все года, все вводы/выводы), так же как финам и получается вот такая цифра 1134%

Я считаю, просто сложением процентов, получается 301%

Авто-репост. Читать в блоге >>> Доходность у облигаций. Какая бывает и как ее рассчитать

Доходность у облигаций. Какая бывает и как ее рассчитатьОблигации — это на первый взгляд очень простой, хотя на самом деле очень интересный инструмент со множеством нюансов. Ранее я простым языком рассказал про тонкости оферты и амортизации облигаций, а также о том, как некоторые компании пользуются моментом, чтобы узаконенно «развести» держателей своих бондов на деньги.

🤑А теперь давайте обратим внимание на ещё один немаловажный (а точнее, САМЫЙ важный для любого инвестора) параметр - доходность. В конце концов, все мы (и я тоже) покупаем бонды с главной целью — подзаработать на них как можно больше!

Чтобы не пропустить другие интересные и полезные посты, подписывайтесь на мой фирменный телеграм-канал с авторской аналитикой и инвест-юмором.

💰Доходность облигаций — это величина прибыли, которую инвестор получает в результате вложения своих денег в ценную бумагу. Она рассчитывается в процентах. Понятно, что в итоге чем этих процентов больше — тем лучше для нас, держателей облигаций. Прибыль инвестора в конечном итоге складывается из купонных выплат и переоценки тела (если облигация при покупке стоила дешевле, чем при продаже/погашении).

Авто-репост. Читать в блоге >>>