Народ, как думаете, что выгоднее ОФЗ 29013 (платят 4 раза в год) или ОФЗ 29009 (платят два раза в год).

В обоих случаях плавающий купон и примерно одинаковый срок (до 30 года и до 32 года соответственно).

.

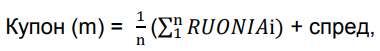

Но по 29013 — ставки купонов публикуются за 2 раб.дня до даты выплаты соотв. купонов и рассчитываются как среднее арифм.знач.ставок RUONIA за купонный период. начиная за 7 дней до даты начала купона и заканчивая за 7 дней до окончания купона.

.

А по 29009 — = Среднее арифм.знач.ставок РУОНИА (RUONIA) за 6 мес до даты купона + 1.5%

.

Честно говоря моего опыта не хватает просчитать более выгодный вариант на долгосрочное владение (более пяти лет). По прошлым купонам, номинально в рублях на 29013 платят меньше за год, чем на 29009

Облигации ОФЗ с переменным купоном

| Имя | Доходн | Лет до погаш. |

Объем выпуска, млн руб |

Дюрация | Цена | Купон, руб | НКД, руб | Дата купона | Оферта |

|---|---|---|---|---|---|---|---|---|---|

| ОФЗ 29014 | 0.0% | 0.2 | 450 000 | - | 99.95 | 0 | 14.3 | 2026-03-25 | |

| ОФЗ 29020 | 0.0% | 1.7 | 294 545 | - | 99.089 | 0 | 14.3 | 2026-03-25 | |

| ОФЗ 26233 | 14.7% | 9.5 | 599 488 | 6.24 | 58.498 | 30.42 | 30.09 | 2026-01-28 | |

| ОФЗ 26232 | 14.1% | 1.7 | 447 934 | 1.60 | 88.725 | 29.92 | 18.08 | 2026-04-08 | |

| ОФЗ 29016 | 0.0% | 0.9 | 155 060 | - | 99.742 | 0 | 14.3 | 2026-03-25 | |

| ОФЗ 26241 | 14.9% | 6.8 | 750 000 | 4.86 | 79.308 | 47.37 | 15.88 | 2026-05-27 | |

| ОФЗ 29007 | 0.0% | 1.1 | 190 287 | - | 102.735 | 106.51 | 84.86 | 2026-03-04 | |

| ОФЗ 29008 | 0.0% | 3.7 | 190 287 | - | 104.024 | 102.92 | 62.2 | 2026-04-08 | |

| ОФЗ 29010 | 0.0% | 8.9 | 190 287 | - | 106.519 | 95.44 | 20.98 | 2026-06-17 | |

| ОФЗ 29009 | 0.0% | 6.3 | 190 287 | - | 104.897 | 99.18 | 40.87 | 2026-05-13 | |

| ОФЗ 29015 | 0.0% | 2.7 | 409 797 | - | 98.648 | 0 | 2.17 | 2026-04-22 | |

| ОФЗ 29024 | 0.0% | 9.3 | 743 804 | - | 96.24 | 40.15 | 39.28 | 2026-01-28 | |

| ОФЗ 29027 | 0.0% | 10.7 | 1 000 000 | - | 95.691 | 0 | 20.24 | 2026-03-11 | |

| ОФЗ 29026 | 0.0% | 12.7 | 1 000 000 | - | 95.847 | 0 | 23.42 | 2026-03-04 | |

| ОФЗ 29018 | 0.0% | 5.9 | 427 747 | - | 97.147 | 0 | 23.61 | 2026-03-04 | |

| ОФЗ 29025 | 0.0% | 11.6 | 655 460 | - | 95.203 | 0 | 26.72 | 2026-02-25 | |

| ОФЗ 29013 | 0.0% | 4.7 | 427 467 | - | 97.096 | 0 | 14.3 | 2026-03-25 | |

| ОФЗ 29017 | 0.0% | 6.6 | 350 607 | - | 97.099 | 0 | 23.61 | 2026-03-04 | |

| ОФЗ 29019 | 0.0% | 3.5 | 430 195 | - | 98.226 | 0 | 2.17 | 2026-04-22 |

-

Я новичок на рынке ОФЗ. Буду благодарна за советы.

Пробую анализировать две близкие по срокам бумаги:

ОФЗ 26233: год 2035, купон 6,10%, торгуется сейчас 94,19

ОФЗ 26221: год 2033, купон 7,70%, торгуется сейчас 109,39.

Правильно ли я понимаю, что разница в номинале 94,19 и 109,39 (16%) — она как раз покрывает разницу в купоне в размере 1,6%. То есть если на протяжении 15 лет каждый год амортизировать по 1% номинала, то это покроет разницу в купоне. Если поиграться с формулой высшей математики, применяемой для облигаций, то по идее должность сойтись, да?

И основной вопрос с ОФЗшками — это куда пойдет ключевая ставка. Если вверх, то котировка облигаций с постоянной ставкой припадет как раз на эту разницу. Если вниз — то подрастет.

По идее, ждать падения ключевой ставки не следует. Она достаточно низкая. Но и повышать ключевую ставку ЦБ пока не собирается, глядя на своих европейских собратьев. Но со временем повышение должно произойти.

Fatcat,

В целом правильно понимаете. Обычно в облигациях не смотрят на цену, а на доходность к погашению, которая у этих бумаг сравнима.

По поводу ставки ЦБ… Не совсем верно. Рынок уже заранее может закладывать в цены ожидания по ставке, поэтому при самом изменении ставки облигации могут никуда не двинутся. Ну и на ценообразовани много чего еще влияет. Курс рубля, заимствования МинФина, потоки.

Так же ожидания по ставке ЦБ больше влияют на более короткие бумаги, а на длинные скорее влияет уровень долгосрочной нейтральной ставки, а не текущая ставка ЦБ.

JohnRisker,

ОФЗ 29020 где искать инфу по купонам? Сколько там платят то?

Какойто Неизвестных, Насколько я понимаю она определяется за 7 дней до выплаты купона. Потем усреднения ставок овернайт за купонный период.

скидка сейчас существенна, через год-два цена вырастет до 106-110%

Инвестировать Просто, А если % ставки поднимут до 6-8%?)))

Я новичок на рынке ОФЗ. Буду благодарна за советы.

Пробую анализировать две близкие по срокам бумаги:

ОФЗ 26233: год 2035, купон 6,10%, торгуется сейчас 94,19

ОФЗ 26221: год 2033, купон 7,70%, торгуется сейчас 109,39.

Правильно ли я понимаю, что разница в номинале 94,19 и 109,39 (16%) — она как раз покрывает разницу в купоне в размере 1,6%. То есть если на протяжении 15 лет каждый год амортизировать по 1% номинала, то это покроет разницу в купоне. Если поиграться с формулой высшей математики, применяемой для облигаций, то по идее должность сойтись, да?

И основной вопрос с ОФЗшками — это куда пойдет ключевая ставка. Если вверх, то котировка облигаций с постоянной ставкой припадет как раз на эту разницу. Если вниз — то подрастет.

По идее, ждать падения ключевой ставки не следует. Она достаточно низкая. Но и повышать ключевую ставку ЦБ пока не собирается, глядя на своих европейских собратьев. Но со временем повышение должно произойти.

Fatcat,

В целом правильно понимаете. Обычно в облигациях не смотрят на цену, а на доходность к погашению, которая у этих бумаг сравнима.

По поводу ставки ЦБ… Не совсем верно. Рынок уже заранее может закладывать в цены ожидания по ставке, поэтому при самом изменении ставки облигации могут никуда не двинутся. Ну и на ценообразовани много чего еще влияет. Курс рубля, заимствования МинФина, потоки.

Так же ожидания по ставке ЦБ больше влияют на более короткие бумаги, а на длинные скорее влияет уровень долгосрочной нейтральной ставки, а не текущая ставка ЦБ. Я новичок на рынке ОФЗ. Буду благодарна за советы.

Я новичок на рынке ОФЗ. Буду благодарна за советы.

Пробую анализировать две близкие по срокам бумаги:

ОФЗ 26233: год 2035, купон 6,10%, торгуется сейчас 94,19

ОФЗ 26221: год 2033, купон 7,70%, торгуется сейчас 109,39.

Правильно ли я понимаю, что разница в номинале 94,19 и 109,39 (16%) — она как раз покрывает разницу в купоне в размере 1,6%. То есть если на протяжении 15 лет каждый год амортизировать по 1% номинала, то это покроет разницу в купоне. Если поиграться с формулой высшей математики, применяемой для облигаций, то по идее должность сойтись, да?

И основной вопрос с ОФЗшками — это куда пойдет ключевая ставка. Если вверх, то котировка облигаций с постоянной ставкой припадет как раз на эту разницу. Если вниз — то подрастет.

По идее, ждать падения ключевой ставки не следует. Она достаточно низкая. Но и повышать ключевую ставку ЦБ пока не собирается, глядя на своих европейских собратьев. Но со временем повышение должно произойти.

Может просветите, какие комиссии берёт Сбер-брокер с объёмов купли-продажи, при объёме более 1 млн.руб?

shkidec, см:

www.sberbank.ru/ru/person/investments/broker_service/tarifs

Почему 26233 в форуме облигаций с переменным купоном?

Константин Павлов, я тоже обратил внимание на это.

Не в курсе что с ней твориться? Вчера,3.02 цена на неё падала в 12:10 до 94,16%

Может просветите, какие комиссии берёт Сбер-брокер с объёмов купли-продажи, при объёме более 1 млн.руб?

shkidec, вчера мифин решил ее разместить по 94,25. госбнки усредняются активно, т.к. они ее закупали в ноябре по 97,75.

усреднение естественно за счет госбюджета проходит.

Почему 26233 в форуме облигаций с переменным купоном?

Константин Павлов, я тоже обратил внимание на это.

Не в курсе что с ней твориться? Вчера,3.02 цена на неё падала в 12:10 до 94,16%

Может просветите, какие комиссии берёт Сбер-брокер с объёмов купли-продажи, при объёме более 1 млн.руб? У меня брокер Сбер, купон еще не выплатили. Создается впечатление, что Сбер прокручивает наши выплаты.

У меня брокер Сбер, купон еще не выплатили. Создается впечатление, что Сбер прокручивает наши выплаты. Привет, это ведь не новость, что с 01.01.2021 стали облагаться налогом ОФЗ

Привет, это ведь не новость, что с 01.01.2021 стали облагаться налогом ОФЗ

Стоит ли сейчас вообще брать ОФЗ если предполагаю держать их 3 года (хочу получить вычет)?

Marat, я считаю, что сейчас не совсем выгодно брать, они еще должны подешеветь. Причем оба варианта — и с постоянным и с переменным купоном.

Причинами вижу следующее:

— Для ОФЗ с постоянным купоном — ставка практически достигла минимума, запас на снижение очень мал — всего 0,25%, следовательно цена на эти ОФЗ сейчас максимальна, в случае первого увеличения ставки все побегут продавать, потеряете вложения на цене. При сохранении ставки цены будут в боковике, но могут скорректироваться по другой причине (ниже).

— Для ОФЗ с переменным купоном — опять же ставка минимальна и последние полгода снижалась, по правилам расчета купоны зависят от среднего значения ставки RUONIA (а она очень хорошо коррелирует с ключевой) за предыдущие полгода. Следовательно в случае сохранения ставки в ближайшие полгода купоны будут снижаться. Если ЦБ опустит ставку еще на 0,25 в течение первой половины 21-го года, то купоны будут снижаться еще примерно на протяжении года. При снижении купонной доходности цены скорее всего будут корректироваться вниз.

— Для всех типов ОФЗ есть еще отрицательный момент — введение налога 13% на купонный доход, который может спровоцировать коррекцию в ценах на ОФЗ.

Выводы сами делайте.

Александр, Спасибо, понял. Отсюда вытекает следующий вопрос, на что можно «положить глаз», как альтернатива, так же консервативно, надежно, задача «припарковать» деньги и не потерять на инфляции

Marat, 26233. ниже номинала торгуются, купон один из самых высоких в офз — 6,2.

u-gyn, Уважаемый, Вы, о чем? Доходность «самая высокая», но эти облигашки почти на 15 лет.В наших реалиях вкладываться на срок более 3-х лет это лотерея.Или Вы ясновидящий и обладаете тайными знаниями на 15 лет вперед?

Михаил, торгуемые ниже номинала офз дешевеют меньше всего. в марте при падении рынка на 20%, длинные офз падали также, эти бумаги стоили минимум 96,5 (сейчас 98), т.е. даже при кипише как в марте падение символическое. До 2024 в россии точно можно планировать, а скорее всего и до 2030 (следующий президентский срок) режим точно протянет.

u-gyn, плоховато работает ваш индикатор, что-то 26233 ваще укатали… Того гляди скоро доходность по этим офз и 7% превысит)

Неужели ждут такого роста ставки? Мне кажется текущая политика ЦБ очень надолго, если не навсегда. Даже в марте 2020 года при обвале рубля и рынков ставку продолжали удерживать. Видимо любыми способами будут сохранять низкие ставки. С возможной инфляцией другими способами бороться. Но рынок почему-то по другому считает)

Alex666, превысит — хорошо. можно дальше подбирать.

u-gyn, как думаете, до куда укатают и где основное подбирать?

На других ресурсах пишут, мол всё из-за налогов, не хотят платить налог с купона, и не хотят покупать, т.к. платишь нкд размером почти с купон и потом вскоре налог платишь со всего купона, в моменте минусовая доходность. Типа до ближайшего погашения в начале февраля и будут лить наверняка.

Alex666, Разве налог со всего купона платишь? Часть этого купона ведь это понесенные вами затраты на покупку, почему с него должны брать налог?

Какойто Неизвестных, многие брокеры берут со всего. Потом при выводе средств якобы пересчитывают. А могут и не пересчитать.(

Стоит ли сейчас вообще брать ОФЗ если предполагаю держать их 3 года (хочу получить вычет)?

Marat, я считаю, что сейчас не совсем выгодно брать, они еще должны подешеветь. Причем оба варианта — и с постоянным и с переменным купоном.

Причинами вижу следующее:

— Для ОФЗ с постоянным купоном — ставка практически достигла минимума, запас на снижение очень мал — всего 0,25%, следовательно цена на эти ОФЗ сейчас максимальна, в случае первого увеличения ставки все побегут продавать, потеряете вложения на цене. При сохранении ставки цены будут в боковике, но могут скорректироваться по другой причине (ниже).

— Для ОФЗ с переменным купоном — опять же ставка минимальна и последние полгода снижалась, по правилам расчета купоны зависят от среднего значения ставки RUONIA (а она очень хорошо коррелирует с ключевой) за предыдущие полгода. Следовательно в случае сохранения ставки в ближайшие полгода купоны будут снижаться. Если ЦБ опустит ставку еще на 0,25 в течение первой половины 21-го года, то купоны будут снижаться еще примерно на протяжении года. При снижении купонной доходности цены скорее всего будут корректироваться вниз.

— Для всех типов ОФЗ есть еще отрицательный момент — введение налога 13% на купонный доход, который может спровоцировать коррекцию в ценах на ОФЗ.

Выводы сами делайте.

Александр, Спасибо, понял. Отсюда вытекает следующий вопрос, на что можно «положить глаз», как альтернатива, так же консервативно, надежно, задача «припарковать» деньги и не потерять на инфляции

Marat, 26233. ниже номинала торгуются, купон один из самых высоких в офз — 6,2.

u-gyn, Уважаемый, Вы, о чем? Доходность «самая высокая», но эти облигашки почти на 15 лет.В наших реалиях вкладываться на срок более 3-х лет это лотерея.Или Вы ясновидящий и обладаете тайными знаниями на 15 лет вперед?

Михаил, торгуемые ниже номинала офз дешевеют меньше всего. в марте при падении рынка на 20%, длинные офз падали также, эти бумаги стоили минимум 96,5 (сейчас 98), т.е. даже при кипише как в марте падение символическое. До 2024 в россии точно можно планировать, а скорее всего и до 2030 (следующий президентский срок) режим точно протянет.

u-gyn, плоховато работает ваш индикатор, что-то 26233 ваще укатали… Того гляди скоро доходность по этим офз и 7% превысит)

Неужели ждут такого роста ставки? Мне кажется текущая политика ЦБ очень надолго, если не навсегда. Даже в марте 2020 года при обвале рубля и рынков ставку продолжали удерживать. Видимо любыми способами будут сохранять низкие ставки. С возможной инфляцией другими способами бороться. Но рынок почему-то по другому считает)

Alex666, превысит — хорошо. можно дальше подбирать.

u-gyn, как думаете, до куда укатают и где основное подбирать?

На других ресурсах пишут, мол всё из-за налогов, не хотят платить налог с купона, и не хотят покупать, т.к. платишь нкд размером почти с купон и потом вскоре налог платишь со всего купона, в моменте минусовая доходность. Типа до ближайшего погашения в начале февраля и будут лить наверняка.

Alex666, Разве налог со всего купона платишь? Часть этого купона ведь это понесенные вами затраты на покупку, почему с него должны брать налог?

Стоит ли сейчас вообще брать ОФЗ если предполагаю держать их 3 года (хочу получить вычет)?

Marat, я считаю, что сейчас не совсем выгодно брать, они еще должны подешеветь. Причем оба варианта — и с постоянным и с переменным купоном.

Причинами вижу следующее:

— Для ОФЗ с постоянным купоном — ставка практически достигла минимума, запас на снижение очень мал — всего 0,25%, следовательно цена на эти ОФЗ сейчас максимальна, в случае первого увеличения ставки все побегут продавать, потеряете вложения на цене. При сохранении ставки цены будут в боковике, но могут скорректироваться по другой причине (ниже).

— Для ОФЗ с переменным купоном — опять же ставка минимальна и последние полгода снижалась, по правилам расчета купоны зависят от среднего значения ставки RUONIA (а она очень хорошо коррелирует с ключевой) за предыдущие полгода. Следовательно в случае сохранения ставки в ближайшие полгода купоны будут снижаться. Если ЦБ опустит ставку еще на 0,25 в течение первой половины 21-го года, то купоны будут снижаться еще примерно на протяжении года. При снижении купонной доходности цены скорее всего будут корректироваться вниз.

— Для всех типов ОФЗ есть еще отрицательный момент — введение налога 13% на купонный доход, который может спровоцировать коррекцию в ценах на ОФЗ.

Выводы сами делайте.

Александр, Спасибо, понял. Отсюда вытекает следующий вопрос, на что можно «положить глаз», как альтернатива, так же консервативно, надежно, задача «припарковать» деньги и не потерять на инфляции

Marat, 26233. ниже номинала торгуются, купон один из самых высоких в офз — 6,2.

u-gyn, Уважаемый, Вы, о чем? Доходность «самая высокая», но эти облигашки почти на 15 лет.В наших реалиях вкладываться на срок более 3-х лет это лотерея.Или Вы ясновидящий и обладаете тайными знаниями на 15 лет вперед?

Михаил, торгуемые ниже номинала офз дешевеют меньше всего. в марте при падении рынка на 20%, длинные офз падали также, эти бумаги стоили минимум 96,5 (сейчас 98), т.е. даже при кипише как в марте падение символическое. До 2024 в россии точно можно планировать, а скорее всего и до 2030 (следующий президентский срок) режим точно протянет.

u-gyn, плоховато работает ваш индикатор, что-то 26233 ваще укатали… Того гляди скоро доходность по этим офз и 7% превысит)

Неужели ждут такого роста ставки? Мне кажется текущая политика ЦБ очень надолго, если не навсегда. Даже в марте 2020 года при обвале рубля и рынков ставку продолжали удерживать. Видимо любыми способами будут сохранять низкие ставки. С возможной инфляцией другими способами бороться. Но рынок почему-то по другому считает)

Alex666, превысит — хорошо. можно дальше подбирать.

u-gyn, как думаете, до куда укатают и где основное подбирать?

На других ресурсах пишут, мол всё из-за налогов, не хотят платить налог с купона, и не хотят покупать, т.к. платишь нкд размером почти с купон и потом вскоре налог платишь со всего купона, в моменте минусовая доходность. Типа до ближайшего погашения в начале февраля и будут лить наверняка.

Alex666, у RGBI-tr довольно мощная поддержка на 616 (сейчас 616,79), мое мнение — ниже индекс облигаций не пойдет, в пятницу был явный паник сейл. А вот где остановится 26233 это вопрос, т.к. на развороте могут индекс тащить средними (2025-2027 погашение) бумагами.

Стакан по 26233 вообще то забит продавцами на десятки миллионов, причем это видимая часть.

Вряд ли это физики, с учетом того, что более 80% этой бумаги выкупали осенью госбанки по 97,75-98 процентных пунктов… Мое мнение я изложил ниже — льют они, сводят баланс.

НДФЛ очень мало влияет на рынок офз, т.к. физики на нем не превалируют.

Я подбирая 26233 каждые «минус 0,5 процентных пункта»

u-gyn, ну вот, ниже 616 по rgbi-tr в общем то не пошли. похоже разворот.

Стоит ли сейчас вообще брать ОФЗ если предполагаю держать их 3 года (хочу получить вычет)?

Marat, я считаю, что сейчас не совсем выгодно брать, они еще должны подешеветь. Причем оба варианта — и с постоянным и с переменным купоном.

Причинами вижу следующее:

— Для ОФЗ с постоянным купоном — ставка практически достигла минимума, запас на снижение очень мал — всего 0,25%, следовательно цена на эти ОФЗ сейчас максимальна, в случае первого увеличения ставки все побегут продавать, потеряете вложения на цене. При сохранении ставки цены будут в боковике, но могут скорректироваться по другой причине (ниже).

— Для ОФЗ с переменным купоном — опять же ставка минимальна и последние полгода снижалась, по правилам расчета купоны зависят от среднего значения ставки RUONIA (а она очень хорошо коррелирует с ключевой) за предыдущие полгода. Следовательно в случае сохранения ставки в ближайшие полгода купоны будут снижаться. Если ЦБ опустит ставку еще на 0,25 в течение первой половины 21-го года, то купоны будут снижаться еще примерно на протяжении года. При снижении купонной доходности цены скорее всего будут корректироваться вниз.

— Для всех типов ОФЗ есть еще отрицательный момент — введение налога 13% на купонный доход, который может спровоцировать коррекцию в ценах на ОФЗ.

Выводы сами делайте.

Александр, Спасибо, понял. Отсюда вытекает следующий вопрос, на что можно «положить глаз», как альтернатива, так же консервативно, надежно, задача «припарковать» деньги и не потерять на инфляции

Marat, 26233. ниже номинала торгуются, купон один из самых высоких в офз — 6,2.

u-gyn, Уважаемый, Вы, о чем? Доходность «самая высокая», но эти облигашки почти на 15 лет.В наших реалиях вкладываться на срок более 3-х лет это лотерея.Или Вы ясновидящий и обладаете тайными знаниями на 15 лет вперед?

Михаил, торгуемые ниже номинала офз дешевеют меньше всего. в марте при падении рынка на 20%, длинные офз падали также, эти бумаги стоили минимум 96,5 (сейчас 98), т.е. даже при кипише как в марте падение символическое. До 2024 в россии точно можно планировать, а скорее всего и до 2030 (следующий президентский срок) режим точно протянет.

u-gyn, плоховато работает ваш индикатор, что-то 26233 ваще укатали… Того гляди скоро доходность по этим офз и 7% превысит)

Неужели ждут такого роста ставки? Мне кажется текущая политика ЦБ очень надолго, если не навсегда. Даже в марте 2020 года при обвале рубля и рынков ставку продолжали удерживать. Видимо любыми способами будут сохранять низкие ставки. С возможной инфляцией другими способами бороться. Но рынок почему-то по другому считает)

Alex666, превысит — хорошо. можно дальше подбирать.

u-gyn, как думаете, до куда укатают и где основное подбирать?

На других ресурсах пишут, мол всё из-за налогов, не хотят платить налог с купона, и не хотят покупать, т.к. платишь нкд размером почти с купон и потом вскоре налог платишь со всего купона, в моменте минусовая доходность. Типа до ближайшего погашения в начале февраля и будут лить наверняка.

Alex666, у RGBI-tr довольно мощная поддержка на 616 (сейчас 616,79), мое мнение — ниже индекс облигаций не пойдет, в пятницу был явный паник сейл. А вот где остановится 26233 это вопрос, т.к. на развороте могут индекс тащить средними (2025-2027 погашение) бумагами.

Стакан по 26233 вообще то забит продавцами на десятки миллионов, причем это видимая часть.

Вряд ли это физики, с учетом того, что более 80% этой бумаги выкупали осенью госбанки по 97,75-98 процентных пунктов… Мое мнение я изложил ниже — льют они, сводят баланс.

НДФЛ очень мало влияет на рынок офз, т.к. физики на нем не превалируют.

Я подбирая 26233 каждые «минус 0,5 процентных пункта»

ОФЗ с переменным купоном

ОФЗ с переменным купоном, ОФЗ-ПК — облигации ОФЗ, купон которых является переменным и меняется в зависимости от уровня краткосрочных ставок.Фактически купон ОФЗ-ПК привязан к средним ставкам RUONIA за полгода.

Пример расчета купона (ОФЗ 29006)

Следующий купон по облигации будет выплачиваться 09.08.2017 г. Сумма купона определялась за 2 рабочих дня до даты предыдущего купона (08.02.2017), то есть 06.02.2017. Средняя ставка RUONIA за 6 календарных месяцев (05.02.2017–06.08.2016) – 10,21%. К ней прибавляем спред – 1,20%. В итоге получаем ставку купона – 11,41% годовых. Размер купона соответственно равен: 11,41%*1000/365*182 = 56,89 руб

Почитать можно:

smart-lab.ru/blog/270624.php

st.finam.ru/ipo/comments/_OFZ-RUONIA_110417_corr2.pdf

Финаме

Финаме БКС Мир Инвестиций

БКС Мир Инвестиций