Облигации МСБ-Лизинг

| Имя | Доходн | Лет до погаш. |

Объем выпуска, млн руб |

Дюрация | Цена | Купон, руб | НКД, руб | Дата купона | Оферта |

|---|---|---|---|---|---|---|---|---|---|

| МСБЛиз3P07 | 23.3% | 2.9 | 400 | 1.60 | 99.75 | 17.26 | 7.48 | 2026-03-20 | |

| МСБЛиз3P06 | 24.1% | 3.4 | 300 | 1.26 | 101.55 | 18.9 | 4.41 | 2026-03-26 | 2027-08-23 |

| МСБЛиз3P03 | 21.9% | 1.1 | 130 | 0.51 | 98.99 | 6.9 | 5.52 | 2026-03-09 | |

| МСБЛиз3P05 | 23.6% | 4.0 | 200 | 1.96 | 95.76 | 0 | 6.51 | 2026-03-22 | |

| МСБЛиз3P01 | 20.7% | 0.2 | 37 | 0.15 | 99.18 | 1.39 | 0.18 | 2026-03-29 | |

| МСБЛиз3P02 | 23.1% | 0.7 | 90 | 0.38 | 98.16 | 3.95 | 0.79 | 2026-03-27 | |

| МСБЛиз3P04 | 26.3% | 4.0 | 200 | 0.52 | 101.5 | 21.78 | 7.99 | 2026-03-22 | 2026-09-23 |

| МСБЛиз2P05 | 21.7% | 0.5 | 19 | 0.29 | 97.86 | 1.96 | 0.72 | 2026-03-22 |

-

МСБ-Лизинг-002Р-01-боб === Выплата купона

МСБ-Лизинг-002Р-01-боб === Выплата купона

Выплата купона

Эмитент: ООО "МСБ-Лизинг" (Фин.сервис — Лизинг)

Облигация: МСБ-Лизинг-002Р-01-боб

ISIN: RU000A0ZZUR0

Сумма: 8,29 рублей на лист

Дата фиксации права: 15.11.2019

Дата сообщения: 15.11.2019

Ссылка на сущфакт: http://www.e-disclosure.ru/portal/company.aspx?id=7704

Авто-репост. Читать в блоге >>> МСБ-Лизинг. Отчетность по РСБУ за 9 мес 2019 года

МСБ-Лизинг. Отчетность по РСБУ за 9 мес 2019 года Отчетность отражает рост показателей бизнеса и сохранение устойчивого финансового положения компании.

Отчетность отражает рост показателей бизнеса и сохранение устойчивого финансового положения компании.МСБ-Лизинг (облигации с купонами 13,75% и 12,75% входят в портфели PRObonds совокупно на 12,5% от активов) предоставил отчетность по РСБУ за 9 мес 2019. Компания прибыльна (чистая прибыль 7,5 млн.р. в сравнении с 10,4 млн.р. за 9 мес прошлого года), выросли выручка и долг (за счет долгосрочных обязательств). При этом доля собственного капитала в пассивах остается на достаточно высоком уровне — 19% от пассивов.

Отчетность по РСБУ: https://www.probonds.ru/posts/131-msb-lizing-otchetnost-po-rsbu-za-9-mes-2019-goda.html

@AndreyHohrin

TELEGRAM t.me/probonds

YOUTUBE www.youtube.com/channel/UC0BqXPUXHD-ih_0wXgkD4Uw/featured

www.ivolgacap.com

www.probonds.ru

Авто-репост. Читать в блоге >>> МСБ-Лизинг-002Р-02-боб === Выплата купона

МСБ-Лизинг-002Р-02-боб === Выплата купона

Выплата купона

Эмитент: ООО "МСБ-Лизинг" (Фин.сервис — Лизинг)

Облигация: МСБ-Лизинг-002Р-02-боб

ISIN: RU000A100DC4

Сумма: 10,48 рублей на лист

Дата фиксации права: 23.10.2019

Дата сообщения: 23.10.2019

Ссылка на сущфакт: http://www.e-disclosure.ru/portal/company.aspx?id=7704

Авто-репост. Читать в блоге >>>

«МСБ-Лизинг» одобрил сделку на заключение договора по открытию невозобновляемой кредитной линии

«МСБ-Лизинг» одобрил сделку на заключение договора по открытию невозобновляемой кредитной линии

МСБ-Лизинг расшифровал лизинговый портфель по состоянию на 1 сентября

МСБ-Лизинг расшифровал лизинговый портфель по состоянию на 1 сентября

Держателям облигаций МСБ-Лизинга (общий объем 350 млн.р., купоны от 12,75% до 13,75%) — адресуется.

Лизинговый портфель ООО «МСБ-Лизинг»: объем и стру

ктура

По состоянию на 1 сентября 2019 г. лизинговый портфель компании составил 1271.7 млн. руб., прирост 30% к аналогичной дате предыдущего года.Развитие бизнеса компании в последние месяцы происходит за счет диверсификации географии ведения бизнеса и предметов лизинга:

✓ в августе были переданы в лизинг полувагоны клиентам в Екатеринбурге и Казани;

✓ структура портфеля по видам предметов лизинга была более диверсифицирована, чем месяцем ранее, за счет увеличения доли жд — техники с 8% до 11%;

✓ структура лизингового портфеля по регионам, в котором доля крупнейшего региона на 1 сентября не превышает уровень 40%, свидетельствует о хорошей степени диверсификации.Компания в настоящее время специализируется на регионах ЮФО и Ставропольского края, при этом происходит постепенное расширение своего присутствие в других регионах: Уральский регион, Москва и Московская область, Республика Татарстан.

Авто-репост. Читать в блоге >>> МСБ-Лизинг завершает размещение облигаций

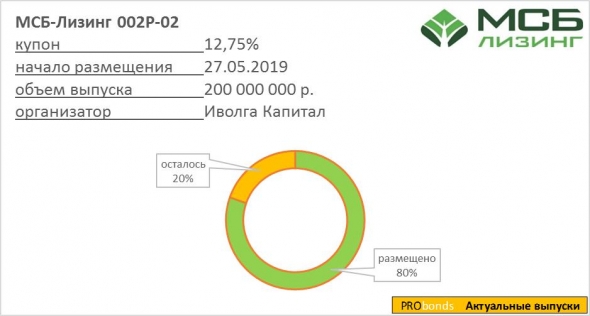

МСБ-Лизинг завершает размещение облигацийВторой выпуск облигаций МСБ-Лизинга размещен на 80%. До сих пор эмитент заявлял планово медленное размещение. Так и шло. Но ближе к концу мы решили ускориться. Так что первичные торги завершатся в течение нескольких дней.

Чем интересна компания? Входит в седьмой десяток лизингодателей России в портфелем более 1,5 млрд.р. Имеет супер-диверсифицированный портфель, и самый ровный его прирост в течение лет среди лизинговых компаний, облигации которых представлены на бирже. Стабильна по прибыли и капиталу, консервативна по заимствованиям. Бумаги МСБ занимают почетные 15% в составе портфелей PRObonds. Первый выпуск облигаций МСБ торгуется выше 101%, даже невзирая на амортизацию.

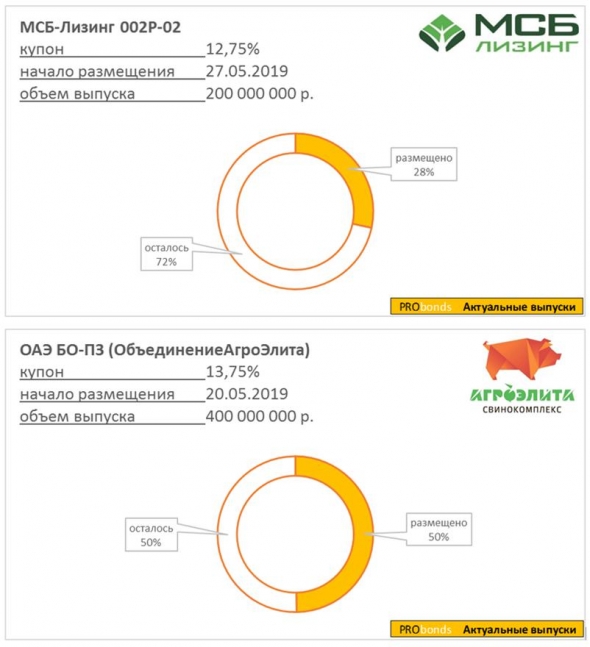

Авто-репост. Читать в блоге >>> Как идет размещение облигаций МСБ-Лизинга (купон 12,75%) и ОбъединенияАгроЭлита (купон 13,75%)

Как идет размещение облигаций МСБ-Лизинга (купон 12,75%) и ОбъединенияАгроЭлита (купон 13,75%)На размещении 2 выпуска, организатором которых выступает созданная мною в этом году Иволга Капитал:

- третий выпуск ОбъединенияАгроЭлита, купон 13,75%

- второй выпуск МСБ-Лизинга, купон 12,75%

В МСБ настроены на спокойный темп продаж облигаций. Т.к. лизинговой компании с диверсифицированным портфелем и небольшими сделками сложно принимать облигационные деньги большими порциями. Лучше распределять во времени, что и происходит. Темп размещения – 5,2 млн.р./день. Завершение размещения ожидается в конце июля, или даже в начале августа.

От Goldman Group, куда входит ОбъединениеАгроЭлита, ждем и 14-18 июня должны получить аудированную отчетность по международным стандартам. Сюрпризов по ней не будет. А вот мнение эмитента о развитии и ожидаемых итогах уже настоящего года – это будет ценным. И это тоже ожидается. Темп размещения – 12,4 млн.р./день. Завершится оно, предположительно, в начале июля.

@AndreyHohrin

читать дальше на смартлабе Интервью с гендиректором МСБ-Лизинга Романом Трубачевым

Интервью с гендиректором МСБ-Лизинга Романом Трубачевым

Роман Трубачев в содержательном интервью рассказал каналу PRObonds, в чем секрет успешности бизнеса «МСБ-Лизинг», чем биржевые деньги выигрывают у кредитных, почему облигации компании достойны внимания

Тем, кто покупал или интересовался облигациями МСБ-Лизинга, посвящается!

@AndreyHohrin

TELEGRAM t.me/probonds

YOUTUBE www.youtube.com/channel/UC0BqXPUXHD-ih_0wXgkD4Uw/featured

читать дальше на смартлабе Эмитенты в наших портфелях

Эмитенты в наших портфеляхВремя поговорить об эмитентах в наших портфелях. Несколько сессий назад завершилось размещение облигаций «МСБ-Лизинга», Ростов-на-Дону (ежемесячный купон 13,75%, срок до погашения 900 дней, без оферты, портал раскрытия информации

Вот график цены. На котором прекрасно разделены две стадии жизни бумаги: с 21 ноября по 22 января – размещение, с 21 января по настоящее время – свободное обращение. Сразу после окончания размещения цена переместилась на 0,3-0,4% вверх. Думается, движение не окончено. Ждем 101% от номинала как более справедливую оценку стоимости и доходности бумаг.На данный момент мы сопровождаем размещения облигаций красноярского сельхозпроизводителя ОбъединениеАгроЭлита (купон 13,75%, срок до погашения 4,2 года, без оферты, информация об эмитенте) и лизинговой компании из Санкт-Петербурга, входящей в топ-50 крупнейших лизингодателей России ЗАО ЛК «Роделен» (купон 12,5%, 1080 дней, без оферты, с ежемесячной амортизацией долга,

читать дальше на смартлабе «МСБ-Лизинг» балансовые и финансовые показатели компании

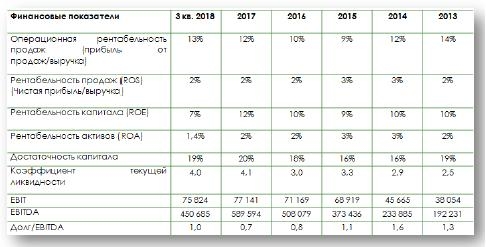

«МСБ-Лизинг» балансовые и финансовые показатели компанииРазница между показателями EBIT и EBITDA, и есть амортизационные отчисления и износ. Данные отчисления, у компании «МСБ-Лизинг» увеличиваются пропорционально росту лизингового портфеля, и соответствует среднерыночным параметрам лизинговой отрасли.

Показатель EBIT, также продолжает уверенный рост, что безусловно хорошо, ведь чистая прибыль является производной от EBIT. EBIT является важным индикатором успешного ведения бизнеса, т.к. он показывает успешность ведения всех внутренних бизнес-процессов компании.

Чистая прибыль предприятия получается путем вычитания из показателя EBIT затрат на обслуживание долга и уплату налогов.

читать дальше на смартлабе

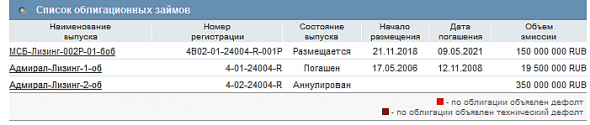

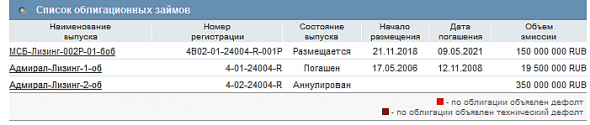

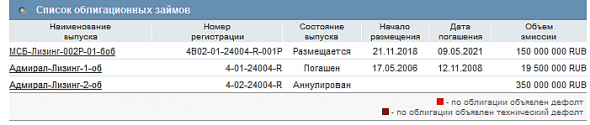

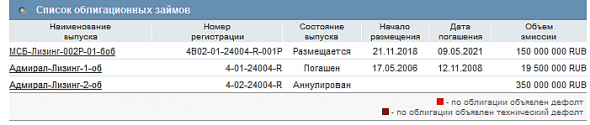

ООО «МСБ-Лизинг» 21 ноября начнет размещение облигаций серии 002Р-01 объемом 150 млн рублей, говорится в сообщении компании.

Выпуск сроком обращения 2,5 года (900 дней) будет размещен по открытой подписке. Номинал одной облигации — 1 тыс. рублей.

Ставка 1-го и последующих купонов установлена в размере 13,75% годовых.

Заем размещается в рамках программы серии 002Р объемом до 1 млрд рублей включительно, которую «Московская биржа» зарегистрировала 25 октября текущего года под номером 4-24004-R-001P-02E. В рамках 30-летней программы облигации могут размещаться на срок до 5 лет.

В настоящее время в обращении облигаций компании нет.

chem1, это их первый выпуск?

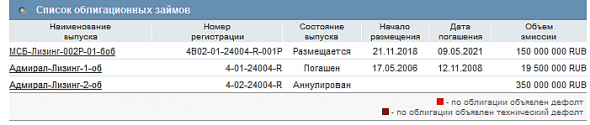

Тимофей Мартынов, как ООО «МСБ-Лизинг» первый, но до этого было размещение их прошлого юрлица ООО «Адмирал-Лизинг».

chem1, они переименовались чтоль?

Тимофей Мартынов, Да, поменяли название. Группа компаний Адмирал в свое время умерла

Владимир Полинский, история повторяется?

Тимофей Мартынов, насколько я знаю, у нас в регионе они имеют очень хорошую репутацию, бизнес устойчивый и развивается. Если честно, и Адмирал-лизинг не был плох, основная страховая группа умерла свосем по другим причинам

ООО «МСБ-Лизинг» 21 ноября начнет размещение облигаций серии 002Р-01 объемом 150 млн рублей, говорится в сообщении компании.

Выпуск сроком обращения 2,5 года (900 дней) будет размещен по открытой подписке. Номинал одной облигации — 1 тыс. рублей.

Ставка 1-го и последующих купонов установлена в размере 13,75% годовых.

Заем размещается в рамках программы серии 002Р объемом до 1 млрд рублей включительно, которую «Московская биржа» зарегистрировала 25 октября текущего года под номером 4-24004-R-001P-02E. В рамках 30-летней программы облигации могут размещаться на срок до 5 лет.

В настоящее время в обращении облигаций компании нет.

chem1, это их первый выпуск?

Тимофей Мартынов, как ООО «МСБ-Лизинг» первый, но до этого было размещение их прошлого юрлица ООО «Адмирал-Лизинг».

chem1, они переименовались чтоль?

Тимофей Мартынов, Да, поменяли название. Группа компаний Адмирал в свое время умерла

Владимир Полинский, история повторяется?

ООО «МСБ-Лизинг» 21 ноября начнет размещение облигаций серии 002Р-01 объемом 150 млн рублей, говорится в сообщении компании.

Выпуск сроком обращения 2,5 года (900 дней) будет размещен по открытой подписке. Номинал одной облигации — 1 тыс. рублей.

Ставка 1-го и последующих купонов установлена в размере 13,75% годовых.

Заем размещается в рамках программы серии 002Р объемом до 1 млрд рублей включительно, которую «Московская биржа» зарегистрировала 25 октября текущего года под номером 4-24004-R-001P-02E. В рамках 30-летней программы облигации могут размещаться на срок до 5 лет.

В настоящее время в обращении облигаций компании нет.

chem1, это их первый выпуск?

Тимофей Мартынов, как ООО «МСБ-Лизинг» первый, но до этого было размещение их прошлого юрлица ООО «Адмирал-Лизинг».

chem1, они переименовались чтоль?

Тимофей Мартынов, Да, поменяли название. Группа компаний Адмирал в свое время умерла

ООО «МСБ-Лизинг» 21 ноября начнет размещение облигаций серии 002Р-01 объемом 150 млн рублей, говорится в сообщении компании.

Выпуск сроком обращения 2,5 года (900 дней) будет размещен по открытой подписке. Номинал одной облигации — 1 тыс. рублей.

Ставка 1-го и последующих купонов установлена в размере 13,75% годовых.

Заем размещается в рамках программы серии 002Р объемом до 1 млрд рублей включительно, которую «Московская биржа» зарегистрировала 25 октября текущего года под номером 4-24004-R-001P-02E. В рамках 30-летней программы облигации могут размещаться на срок до 5 лет.

В настоящее время в обращении облигаций компании нет.

chem1, это их первый выпуск?

Тимофей Мартынов, как ООО «МСБ-Лизинг» первый, но до этого было размещение их прошлого юрлица ООО «Адмирал-Лизинг».

chem1, они переименовались чтоль?

ООО «МСБ-Лизинг» 21 ноября начнет размещение облигаций серии 002Р-01 объемом 150 млн рублей, говорится в сообщении компании.

Выпуск сроком обращения 2,5 года (900 дней) будет размещен по открытой подписке. Номинал одной облигации — 1 тыс. рублей.

Ставка 1-го и последующих купонов установлена в размере 13,75% годовых.

Заем размещается в рамках программы серии 002Р объемом до 1 млрд рублей включительно, которую «Московская биржа» зарегистрировала 25 октября текущего года под номером 4-24004-R-001P-02E. В рамках 30-летней программы облигации могут размещаться на срок до 5 лет.

В настоящее время в обращении облигаций компании нет.

chem1, это их первый выпуск?

Тимофей Мартынов, как ООО «МСБ-Лизинг» первый, но до этого было размещение их прошлого юрлица ООО «Адмирал-Лизинг».

ООО «МСБ-Лизинг» 21 ноября начнет размещение облигаций серии 002Р-01 объемом 150 млн рублей, говорится в сообщении компании.

Выпуск сроком обращения 2,5 года (900 дней) будет размещен по открытой подписке. Номинал одной облигации — 1 тыс. рублей.

Ставка 1-го и последующих купонов установлена в размере 13,75% годовых.

Заем размещается в рамках программы серии 002Р объемом до 1 млрд рублей включительно, которую «Московская биржа» зарегистрировала 25 октября текущего года под номером 4-24004-R-001P-02E. В рамках 30-летней программы облигации могут размещаться на срок до 5 лет.

В настоящее время в обращении облигаций компании нет.

chem1, это их первый выпуск? ООО «МСБ-Лизинг» 21 ноября начнет размещение облигаций серии 002Р-01 объемом 150 млн рублей, говорится в сообщении компании.

ООО «МСБ-Лизинг» 21 ноября начнет размещение облигаций серии 002Р-01 объемом 150 млн рублей, говорится в сообщении компании.

Выпуск сроком обращения 2,5 года (900 дней) будет размещен по открытой подписке. Номинал одной облигации — 1 тыс. рублей.

Ставка 1-го и последующих купонов установлена в размере 13,75% годовых.

Заем размещается в рамках программы серии 002Р объемом до 1 млрд рублей включительно, которую «Московская биржа» зарегистрировала 25 октября текущего года под номером 4-24004-R-001P-02E. В рамках 30-летней программы облигации могут размещаться на срок до 5 лет.

В настоящее время в обращении облигаций компании нет.

МСБ-Лизинг

ООО «МСБ-Лизинг» является универсальной лизинговой компанией, до 2011 г. носило наименование «Адмирал-Лизинг», основана в 2004 г. Основные направления бизнеса — лизинг автотранспорта, оборудования и спецтехники. Ведет деятельность по всему ЮФО.

Финаме

Финаме БКС Мир Инвестиций

БКС Мир Инвестиций