определена ставка купона Феррони1P1 выплачиваемого в марте. А собственно ничего не изменилось

Авто-репост. Читать в блоге >>>

3 февраля, в пятницу, успешно завершилось первичное размещение третьего облигационного выпуска ООО «Феррони» — эмитента, входящего в ГК «Феррони» — крупнейшего производителя и экспортера металлических дверей. Теперь облигации компании доступны на вторичных торгах по ISIN-коду: RU000A105P64.

Размещение бумаг третьего по счету выпуска № 4B02-02-00626-R от 09.08.2022 стартовало 26 декабря и проходило по открытой подписке в течение 29 торговых дней. Всего поступила 1851 заявка от инвесторов. Максимальный объем одной заявки составил 30 млн руб., минимальная сумма покупки также, как и самая популярная, составила 1 тыс. руб., а средняя заявка зафиксирована на уровне 108,05 тыс. руб.

Объем выпуска составил 200 млн руб., срок размещения — 3 года, номинальная стоимость бумаг — 1 000 руб., периодичность выплаты купона — ежемесячно, ставка по купону фиксированная на весь период обращения — 16,5%. Доходность к погашению (YTM): 17,8%. Также по выпуску предусмотрена амортизация: ежеквартально по 10% от номинальной стоимости облигаций начиная с 13 по 34 к.п., 20% — в дату окончания 36 к.п. (Дюрация: 1,79 лет.). Поручителями по выпуску стали заводы группы, тесно связанные по финансово-хозяйственной деятельности с эмитентом — ООО «Феррони Тольятти» и ООО «Феррони Йошкар-Ола».

В Йошкар-Оле производство свернули, людей разогнали.

Увидел новое размещение облигаций компании ООО «Феррони». Решил посмотреть что за компания. Группа компаний «Феррони» — производитель металлических входных дверей. Организация ООО «Феррони» входит в группу компаний.

Выпуск: Феррони-БО-02;

Объем: 200 млн рублей;

Сбор заявок: размещение идет;

Срок: 2 года 10 месяцев (до 10.12.2025);

Выплаты: ежемесячный платеж;

Доходность: 16,5% в рублях.

Call-option: досрочное погашение по усмотрению эмитента в даты окончания 12,18 и 24 купонных периодов.

— Рейтинг ВВ- (рейтинговое агентство АКРА);

— 3 завода: один в Тольятти, 2 — в Йошкар-Оле;

— более 5000 сотрудников;

— 27 представительств по России;

— 16 лет работы в России;

— площадь завода в Йошкар-Оле — 63 тыс.м3;

— площадь завода в Тольятти — 100 тыс.м3;

— основным покупателем (13% продукции) является ООО «Леруа Мерлен Восток»;

— экспорт дверей в 28 стран мира;

— выручка по итогам 9 месяцев 2022 года составила 8,5 млрд.р., что ниже аналогичного периода 2021 года на 24,5%.

Основные конкуренты — «Торэкс», «Казанский завод стальных дверей». По объему производства конкуренты уступают более чем в 2 раза.

Основные риски — ужесточение санкций, приостановка сырья, комплектующих для оборудования, невозможность продажи на экспорт из-за санкций. По объему продаж Европа — 5% от всего общего объема, хотя на сайте компании указано, что это крупнейший производитель дверей в Европе, как минимум странно.

Компания интересная. Смущает отсутствие отчётности у ООО «Феррони», и наличие оферты. Ну и повторюсь санкционное давление на наших производителей, и снижение выручки. Ситуация схожа с компанией АБЗ. Пока принял решение не участвовать в размещении. Дальше — посмотрим.

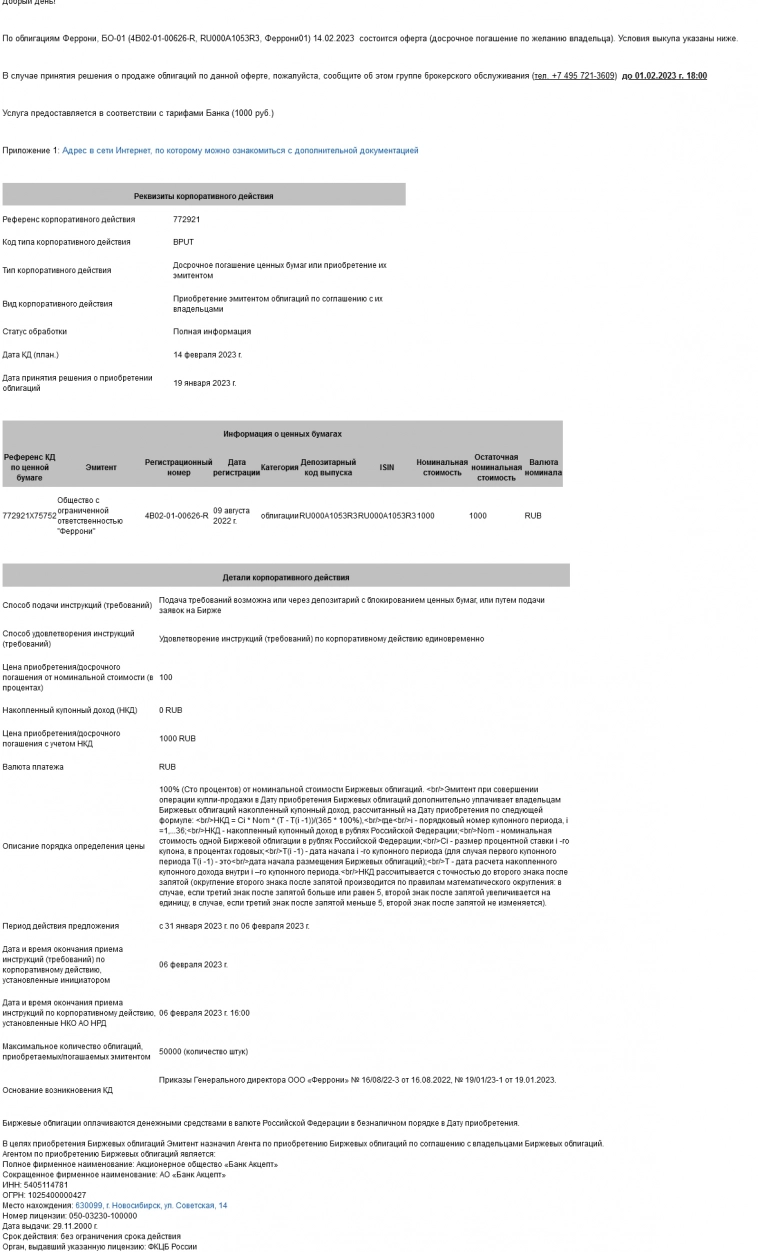

19 января эмитент сообщил порядок и подробности проведения предстоящей добровольной оферты по выпуску серии БО-01. Согласно условиям, которые предусмотрены ООО «Феррони», максимальный объем приобретения бумаг составит 50 000 шт. (25%) от эмиссии в 200 млн руб. Цена выкупа — 100% от номинальной стоимости и накопленный купонный доход.

Информация об условиях и порядке проведения предусмотренной добровольной оферты по выпуску облигаций № 4B02-01-00626-R (ISIN: RU000A1053R3) была раскрыта 19 января 2023 года на странице ООО «Феррони» на сайте «Интерфакс». Выпуск был размещён 18 августа 2022 года на сумму 200 млн руб. со сроком обращения 1080 дней по ставке 16,5% на 15 мес. (через 15 месяцев — полная безотзывная оферта с пересмотром ставки купона).

Оферта является добровольной: эмитент проводит её по собственному усмотрению и по соглашению с инвесторами. Еще на этапе размещения выпуска ООО «Феррони» предусмотрело 4 подобных добровольных оферты, которые реализуются ежеквартально в объеме 25% от эмиссии в 200 млн руб., по цене выкупа в 100% от номинальной стоимости.

Эмитент ООО «Феррони» и заводы-поручители входят в одну группу компаний – ГК «Феррони», которая является лидером в России по производству и продаже входных металлических дверей и №1 в Европе по объемам производства входных дверей, экспортирует товар в 28 стран мира.

Финансово-хозяйственная деятельность эмитента и поручителей тесно связана: ООО «Феррони» занимается поставкой комплектующих заводам и последующей реализацией готовой продукции на внутреннем и внешних рынках. Выступает центральным юридическим лицом в ГК, в том числе и в части привлечения инвестиционных средств. К тому же, цели привлечения средств по новому, третьему выпуску связаны именно с производственными площадками, поэтому актуально рассматривать консолидированную отчетность эмитента и заводов-поручителей.

Несмотря на частичное замораживание строительной отрасли, повышение ключевой ставки ЦБ в 1-м полугодии, санкции и прочие факторы, оказавшие негативное влияние на экономику в минувшем 2022 году, эмитенту и заводам-производителям практически удалось сохранить объемы производства и реализации на уровне АППГ.

В конце декабря 2022 года генеральным директором ООО «Феррони» была утверждена «Политика в области устойчивого развития». Это добровольно принятый документ, его главная миссия — внедрение ESG-практик в текущую бизнес-модель и достижение стратегических задач, которые сформулированы на основе «Целей в области устойчивого развития» ООН.

ESG расшифровывается как «экология, социальная политика и корпоративное управление». Конкретизируя аббревиатуру, ESG — это стратегия устойчивого развития компании, основанная на принципах социальной и экологической ответственности, а также высокоэффективного корпоративного управления. Основа ESG — это 17 целей, которые в 2015 году были сформированы Генассамблеей ООН, в их число входят достойная работа и экономический рост, ответственное потребление и производство и т.д.

Сегодня ESG-политика становится важным трендом — все большее число инвесторов (пока в основном на Западе, но тенденция набирает обороты и в России) при принятии решений о вложении в ту или иную компанию учитывают и социальную, и экологическую ответственность бизнеса.

В процессе размещения 3-го выпуска облигаций крайне актуален вопрос относительно кредитного портфеля компании: текущая нагрузка, сроки погашения, планы по рефинансированию кредитов и за счет каких средств, прогноз кредитной нагрузки с учетом нового выпуска. Короткий и емкий анализ кредитного портфеля эмитента с учетом готовящегося выпуска от наших аналитиков.

Основным источником финансирования операционной деятельности остаются банки, на их долю приходится 64,5% всех обязательств эмитента, из которых Сбербанк занимает 43,2%. Доля облигационных займов — 26,0% в общем объеме финансового долга.

Гашение по облигационному займу БО-П01 начинается со 2 кв. 2024 года по 12,5 млн руб. ежеквартально. Гашение по облигационному займу БО-01 — двумя суммами по 100 млн руб. во 2 и 3 кварталах 2025 г. По готовящемуся третьему выпуску — БО-02 — ежеквартально, по 10% от номинальной стоимости (20 млн руб.) начиная с 13 по 34 к.п.

26 декабря началось размещение третьего выпуска «Феррони». Собственник группы компаний, которая занимает лидирующее положение на европейском рынке металлических входных дверей, Евгений Кузнецов, дал интервью Boomin, где рассказал о развитии экспортного направления в условиях геополитических изменений, специализации производств и новой высокотехнологичной номенклатуре, а самое главное — об основных ценностях компании и перспективах ее развития.

— Что вам лично интересно в этом бизнесе? Есть ли у вас как у собственника идея (философия), от которой вы отталкиваетесь, выстраивая стратегические планы? Что вас вдохновляет и заставляет идти дальше?

— Лично мне интересно создать стандартизированный бизнес и масштабировать его по всему миру. Основная идея, на которой сфокусированы я и моя команда, заключена в том, что региональная компания из России вполне может стать международным игроком. «Феррони» — это предприятие, растущее от года к году, и, конечно, меня вдохновляет это развитие, а также амбициозные цели, стоящие перед нами. Я верю, что команда, которая сейчас у нас собралась, способна достигнуть отличных результатов!

До недавнего времени в наиболее маржинальных сегментах российского рынка дверей были широко представлены зарубежные, преимущественно европейские производители. Имея капиталы, историю и опыт, они в свое время легко построили свою работу в России, фактически лишив отечественные компании возможности для развития.

Однако сейчас ситуация резко изменилась — ряду компаний-нерезидентов, давно и надежно завоевавших рынок сбыта в России, пришлось покинуть страну. Но спрос на продукцию остался, и «Феррони» готовится его удовлетворить.

В компании фиксируют непрерывно растущий спрос на линию I-Doors (премиальные дизайнерские двери на заказ). Компания планирует наращивать темпы выпуска продукта на производственной площадке Йошкар-Олы.

Комментирует и.о. финансового директора ООО «Феррони» Олег Князьков:

«На внутреннем рынке России было очень много европейских производителей, и когда они ушли, мы заняли этот рынок с новым продуктом премиального сегмента, но нас никто не знал в этой нише. Сейчас мы заработали себе имя, и объем заявок уже превышает объемы производства.»

Эмитент обозначил предварительные параметры 3-го выпуска облигаций № 4B02-02-00626-R, а также цели привлечения инвестиций. 20 декабря в 10:00 по московскому времени стартует сбор предварительных уведомлений от инвесторов на участие в первичном размещении.

Регистрация решения о выпуске состоялось еще в августе текущего года, эмитент обозначал свои намерения разместить его в 4 кв. 2022 г. — 1 кв. 2023 г. На данный момент эмитент объявил начало подготовки к размещению зарегистрированного выпуска облигаций серии БО-02, № 4B02-02-00626-R, раскрыв сообщение на «Интерфакс», с целью начать его размещение в декабре 2022 года.

Известно, что биржевые облигации с обеспечением процентные неконвертируемые бездокументарные с централизованным учетом прав серии БО-02, № 4B02-02-00626-R будут размещены на следующих условиях:

В мировом рейтинге производителей входных стальных дверей ГК «Феррони» заняла 5-ое место. Основным критерием оценки был объем реализации продукции.

Компания IC Company Profiles провела масштабное исследование мирового рынка производителей входных стальных дверей. Основываясь на объемах продаж предприятий за 2020 и 2021 года, были определены ТОП-20 лучших предприятий из Германии, Индии, Китая, Польши, России, США, Швеции, Италии и Франции.

ГК «Феррони» не только вошла в рейтинг, но и заняла в нем почетное 5-ое место. Основываясь на данных IC Company Profiles, в 2020 год общая стоимость всех проданных ГК «Феррони» дверей составила 127,3 млн евро, в 2021 году показатель достиг 172,6 млн евро.

Напомним, что ГК «Феррони» — крупнейший производитель входных дверей в Европе по объемам производства. Компания работает на рынке 16 лет и имеет 27 обособленных подразделений в крупнейших городах России — от Сахалина до Калининграда, а также в Украине, Казахстане, Узбекистане, Азербайджане. Располагает двумя производственными площадками в Тольятти и Йошкар-Оле, максимальная производительность которых 11 300 тыс. шт. в сутки. Компания реализует двери не только в России, но и еще в 28 странах мира.

На рынке ВДО продолжается сезон отчётностей за 3 кв. 2022 года. В рамках дайджеста мы не рассматриваем отчётности девелоперов (корректно смотреть только на МСФО), лизинговых компаний (из-за изменений учёта нет возможности считать LTM показатели) и МФО.

Существенное снижение прибыли Феррони привело к существенному росту долговой нагрузки, уровень долга в абсолютном значении практически не изменился.

Похожая ситуация с долговой нагрузкой у Фабрики Фаворит. При этом отдельно за 3 квартал компания получила убыток около 5 млн. руб.

Также снижение прибыли привело к росту долговой нагрузки у ОбъединениеАгроЭлита. Но компания является частью группы Голдман Групп, поэтому в данном случае более корректно смотреть на МСФО.

@AndreyHohrin

TELEGRAM t.me/probonds

YOUTUBE https://www.youtube.com/c/PRObonds

https://ivolgacap.ru/

www.probonds.ru

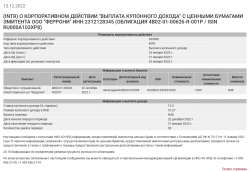

Подведены итоги добровольной оферты по второму выпуску биржевых облигаций № 4B02-01-00626-R. Заявки на выкуп от держателей облигаций принимались по цене 100% от номинальной стоимости в период с 1 по 8 ноября.

Данная оферта являлась добровольной, поэтому заявки принимались на условиях, установленных ООО «Феррони». А именно: цена выкупа — 100% от номинала и накопленный купонный доход, максимальный объем бумаг, который был определен эмитентом к выкупу, — 50 000 штук (или 25% от выпуска).

Для инвесторов участие в оферте также было добровольным. Общее количество бумаг, поданных владельцами облигаций на выкуп, составило 5 504 штук. Сумма выкупа — 5 504 тыс. рублей. Все заявки были удовлетворены в полном объеме. Информацию об этом эмитент раскрыл на своей странице сайта «Интерфакс».

Напомним, что по данному выпуску ООО «Феррони», размещенному в августе 2022 года на 3 года по ставке 16,5% (на первые 15 купонных периодов), для повышения ликвидности бумаг были предусмотрены 4 ежеквартальных добровольных оферты, одна из которых успешно состоялась, о чем говорится выше. Условия для всех 4-х добровольных оферт едины: цена выкупа — 100% от номинала, максимальный объем — 50 000 бумаг. Также условиями выпуска предусмотрена полная безотзывная оферта с пересмотром ставки купона через 15 месяцев с момента размещения.

ООО «Феррони» стало лауреатом премии Investment Leaders 2022 в категории «Инвестиционные решения» в номинации «Проект года» за проект «Быстрое размещение облигаций».

12 ноября в Москве состоялся ежегодный Форум Investment Leaders, который собрал более тысячи участников на одной площадке. Инвесторы, банкиры и государственные деятели обменивались мнениями о происходящем на рынке инвестиций, обсуждали проблемные вопросы, делились успешным опытом, давали экспертные рекомендации участникам. На Форуме работали 5 параллельных сессионных залов разных тематик. Модераторами сессий выступили эксперты из различных отраслей.

Завершением Форума стало торжественное вручение наград лауреатам Премии Investment Leaders 2022. Эмитент ООО «Феррони» в числе победителей этого года — компания стала Лауреатом Премии Investment Leaders 2022 в категории «Инвестиционные решения» в номинации «Проект года» за проект «Быстрое размещение облигаций».

А когда объявят ставку?

Производство налажено на двух заводах в Йошкар-Оле и Тольятти.

За 15 лет успешной работы ГК «Феррони» открыла 21 обособленное подразделение в крупнейших городах России — от Сахалина до Калининграда, а также в Республике Узбекистан.

https://ferroni-doors.ru/