А почему вдруг распродают облигации? Отчета компании вроде никакого не выходило?

Kot_Marzipan, перекладываются на более длинные бумаги

| Имя | Доходн | Лет до погаш. |

Объем выпуска, млн руб |

Дюрация | Цена | Купон, руб | НКД, руб | Дата купона | Оферта |

|---|---|---|---|---|---|---|---|---|---|

| iКарРус1P2 | 41.9% | 0.4 | 4 500 | 0.41 | 91 | 31.66 | 9.74 | 2026-02-20 | |

| iКарРус1P4 | 40.8% | 0.8 | 3 500 | 0.75 | 88.08 | 0 | 3.74 | 2026-01-11 | |

| iКарРус1P6 | 23.0% | 2.5 | 2 000 | 1.96 | 98.32 | 16.44 | 11.51 | 2025-12-28 | |

| iКарРус1P5 | 27.4% | 0.4 | 2 000 | 0.37 | 100.39 | 20.96 | 6.29 | 2026-01-09 | |

| iКарРус1P3 | 27.5% | 1.7 | 4 500 | 1.47 | 85.35 | 11.26 | 8.63 | 2025-12-26 | |

| iКарРус1P7 | 27.2% | 1.6 | 1 500 | 1.40 | 91.92 | 15 | 4.5 | 2026-01-09 |

Серия дефолтов пошатнула веру в рынок. Тех.дефолт Чистой планеты прошел более-менее незаметно, но Монополия с объемом выпусков >7 млрд привела к каскадному падению в других облигациях

Чтобы ответить на вопрос или мема выше нужно разобраться, что такое ВДО. Единой общепризнанной формулировки мы не нашли. Зато есть определение от ЦБ:

— кредитный рейтинг не выше ВВВ (включая выпуски без рейтинга)

— объем выпуска до 2 млрд

— премия доходности к ключевой ставке >5%

Критерии должны выполняться одновременно. Т.к. у Монополии рейтинг был совсем недавно ВВВ+ и учитывая суммы выпусков >7 млрд. (самый большой 3 млрд), то в глазах регулятора это не ВДО. И компании, о которых мы поговорим ниже тоже не ВДО, но… они падают

🏭Уральская сталь

Обзор тут 👈. Кратко:

🔻Вывод средств из бизнеса: предположительно займ и дивиденды на 60 млрд

🔻Цикличная отрасль: не надо радоваться низкому долгу по показателю долг/EBITDA. Прибыль снизится ➡️EBITDA снизится ➡️долг перекосится (вспоминаем Сегежу)

🔧 Что такое «день переобувки» в реальности?

(1) Эконом-вариант = делаешь сам

Если меняете резину сами, то процесс может затянуться на полдня. В идеале, колесо нужно отбалансировать, а это подручными средствами не сделать. Зато экономное решение по замене, если не нужно перебортовывать с диска на диск

(2) Стандартный шиномонтаж

Если вы пользуетесь услугами шиномонтажа, то перекинуть колеса R18 с диска на диск + балансировка стоит 4,5 тысячи. За год 9, и эта сумма только растет. Плюс вы тратите время, чтобы перевезти колеса из гаража / балкона / друга / дачи… и обратно

(3) Премиум-уровень–хранение в сервисе

🎤 Моё посещение октябрьской конференции Смартлаба я в этот раз решил сделать максимально полезным и информативным. Вас ждут небольшие интервью с представителями эмитентов, интервью коллегам из БКС, а также ответы эмитентов на мои вопросы, которые я успел подготовить в поезде, по дороге в Москву:

📱 VK Видео

🌐 ДЗЕН

❤️ Ставьте лайк под этим видео, планирую эту рубрику усиливать и делать ещё интересней для вас. Это мой первый эксперимент, дальше будет лучше!

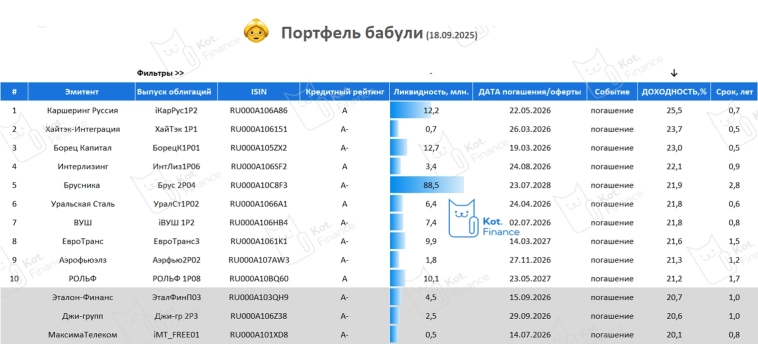

Лучшая подборка облигаций. Доходно, ликвидно, как будто надежно ;-) с офертами и прочими бонусами 😉

Мы придумали портфель внучков, как аналог портфеля бабули, но с офертами. Это такая же подборка облигаций с рейтингом А- и выше, но внучки имеют большее разнообразие за счет того, что ставят даты оферт в напоминалки в 📱

Наша философия инвестирования не предполагает частый ребаланс. Для вас мы составляем доходный, комфортный, пассивный портфель. Ведь время — это тоже ресурс⚡С ребалансом есть 👵🤘Бабуля на максималках

Принципы:

— фикс.доходность

— рейтинг А- и выше

— высокая ликвидность

— не более 10% на компанию, не более 40% на отрасль, но с офертами. Что не так с офертами?

Были на лучшей конфе и подготовили обзор в 3х частях: общее впечатление и доклады эмитентов. Сегодня вторая часть – обзоры эмтентов. Поехали 🥂

👉первая часть (обзор понравившиеся спикеры)

OZON

Фантастический рост и выход с 9 на 2 место менее, чем за 10 лет. 60% рынка e-commerce в руках ВБ и Озон. Наше непроф.мнение: всех селлеров уже собрали, пункты на каждом углу (хоть в Питере, хоть далеко в области)… Куда расти? Но, похоже, что теперь налаживают бизнес-процесс, докручивают комиссию, режут косты. Фокус на прибыли. Особенности финансов разбирали тут👈

Сложно сказать, почему это так, возможно, Т-Банк делает различие по степени риска между облигациями с плавающим купоном и с постоянным. Но, на мой взгляд, кредитный риск по всем облигациям Делимобиля одинаков, и он достаточно большой с учетом их финансовых показателей.

Можно просмотреть мои предыдущие посты про облигации Делимобиля, в них я как раз подробно рассказывал, что думаю о кредитном качестве этого эмитента. Повторюсь, что в данный момент к Делимобиля огромная долговая нагрузка – показатель чистый долг/EBITDA по итогам первого полугодия составил 8,2х, и большие проблемы с ликвидностью. Да, у компании есть некоторые ресурсы для того, чтобы попытаться исправить ситуацию, но дефолт здесь весьма и весьма вероятен. Пока компания пытается оставаться на плаву, выпуская новые облигации и распродавая автопарк, что напрямую бьет по выручке от каршеринга — основному источнику дохода, и увеличивает груз долгов.

В теории у разных облигаций может быть разный риск на объективных обстоятельствах типа наличия обеспечения по одним выпускам и отсутствия обеспечения по другим.

Вот и пролетели полгода, пришла пора разбирать полугодовой МСФО. Ставим 👍лайк Делимобилю за оперативность: некоторые эмитенты еще с РСБУ не разберутся, а МСФО так быстро – дорогого стоит. Тем более, отчетность плохая 😡А мы ищем позитив в отчетности, а это не просто))

В прошлый раз иллюстрация к посту была в виде застрявшего в снегу Смарта. Сейчас – эвакуатор. Дела буксуют. От слов к цифрам

Финансы

Еще раз отметим крутость Дели, что компания публикует МСФО так оперативно. Раньше мы видели, как многие эмитенты быстро готовят отчеты, когда всё хорошо. А как становится плохо – в тень. Тут всё иначе, и это 5

Выручка выросла только на 16% и это один из самых низким темпов роста. К IPO Дели компания Б1 (бывший EY) прогнозировала фантастический рост рынка каршеринга. Пока не удается его достичь. В т.ч. из-за высоких ставок и падения спроса

Лучшая подборка облигаций. Доходно, ликвидно, как будто надежно ;-) с офертами и прочими бонусами 😉

Мы придумали портфель внучков, как аналог портфеля бабули, но с офертами. Это такая же подборка облигаций с рейтингом А- и выше, но внучки имеют большее разнообразие за счет того, что ставят даты оферт в напоминалки в 📱

Наша философия инвестирования не предполагает частый ребаланс. Для вас мы составляем доходный, комфортный, пассивный портфель. Ведь время — это тоже ресурс⚡С ребалансом есть 👵🤘Бабуля на максималках

Принципы:

— фикс.доходность

— рейтинг А- и выше

— высокая ликвидность

— не более 10% на компанию, не более 40% на отрасль, но с офертами. Что не так с офертами?

Диверсифицированный, доходный, надежный, и максимально простой портфель. Бабуля одобряет!🤟

Мы придумали портфель бабули, чтобы предлагать простые и надежные решения, не требующие много времени. Кредитный рейтинг А- и выше – золотая середина (компромисс) между риском и доходностью.

Правила портфеля просты:

• Без оферт, потому что бабуля может пропустить их

• Высокая надежность (А- и выше), потому что толерантность к риску низкая

• Высокая диверсификация, и в то же время не навязчивость с количеством выпусков, чтобы число корпоративных действий, реинвестирования, и прочего – не напрягало

• Высокая ликвидность (легко купить/легко продать)

Портфель бабули не предполагает ребалансировку, ведь главное правило — максимально простой портфель. Но мы экспериментируем с ребалансом в другом проекте

✅Что мы выбрали:

• Делимобиль

• Хайтек-Интеграция

• Борец

• Интерлизинг

Андрей Андрей, ну плохо же с первых нот! Ну сравнили по чистому долгу с Мечелом и М-Видео, а дальше зачем-то сравнили Ситидрайвом по чистой ...

После масштабной атаки группы сообществ на Делимобиль под предводительством Профита(интересно кто из компаний теперь захочет приходить к ним на конференцию….) Спасибо Виктору Петрову за смешной мем.

Котировки застыли на уровне -63% от хая и появляется резонный вопрос: А может быть уже весь негативный сценарий заложили?

Попробуем разобраться.

1. Финансовое состояние компании.

Выручка растет более низкими темпами, чем себестоимость. Уже в 1п 2024 этот тренд закрепился.