$98,8 трлн — общий долг США. Америка тонет в долгах, — TKL

Авто-репост. Читать в блоге >>>

На фоне растущих опасений по поводу независимости центральных банков от Вашингтона до Токио и слабого желания где бы то ни было проводить непопулярные бюджетные сокращения перспектива устойчивого возвращения темпов инфляции к давним целевым показателям в 2% померкла.

Это не обязательно означает новый всплеск постпандемической инфляции, но может привести к тому, что инфляция в крупнейших экономиках мира достигнет 3-4%. Так, базовая инфляция в странах G7 в целом уже сейчас составляет 3%.

Это может способствовать росту номинального ВВП и рекордно высоким ценам на акции, что приведет к росту ставок на высокие технологии, искусственный интеллект, частные рынки и даже золото. Но это неутешительная перспектива для и без того ограниченной доходности глобальных государственных и корпоративных фондов с фиксированным доходом, на которые по-прежнему приходится львиная доля инвестиционного капитала.

Как отмечает Reuters, почти 90% всех государственных облигаций с фиксированным доходом, находящихся в обращении, сейчас торгуются с доходностью менее 5%. При инфляции в 3% реальная доходность составляет всего 2%.

Мировая экономика вступает в эпоху долгового реализма. Иллюзия, что правительства могут бесконечно финансировать свои дефициты, постепенно рассеивается. Всё больше признаков указывает на то, что глобальный долговой кризис уже начался — пусть пока в форме вспышек, но каждая из них оставляет заметный след на рынке. Вчерашний день стал одним из самых тревожных сигналов за последние месяцы: рынки облигаций Японии и Франции одновременно испытали шок, вызванный ростом фискальных рисков и политической нестабильностью.

Чтобы понять, что происходит, достаточно вспомнить три ключевых ингредиента этой нарастающей мировой драмы.

Первый ингредиент: рекордный уровень глобального долгаМировой долг сегодня превышает 235 % мирового ВВП, по данным МВФ. Это означает, что на каждый доллар произведённой продукции приходится почти два с половиной доллара долговых обязательств. И хотя после пандемии частный сектор начал осторожно сокращать заимствования, государства продолжают занимать с беспрецедентной скоростью.

Всплеск фиксации прибыли и экономические потрясения «прогнали»и американские и мировые фондовые индексы с рекордно высоких отметок. Рачительные инвесторы осознавали, что в США и во Франции мягко говоря, наблюдаеся политический тупик. S&P 500 и Nasdaq Composite упали на 0,38% и 0,67%, Dow Jones потерял 0,2%.

Доллар достиг 6-недельного максимума, а офшорный юань упал ниже 7,15 за доллар, достигнув самого низкого уровня более чем за месяц. Пара EURUSD снизилась до 1,16. Японская иена продолжает снижаться — USD/JPY 152,00, EUR/JPY достигла нового максимума 177,00. Эфир упал на 4,06%, биткоин упал на 2,24%.

Доходность японских 30-летних облигаций достигла нового рекордного уровня — 3,345%. Доходность 10-летних государственных облигаций Японии в среду выросла примерно до 1,69%, приблизившись к 17-летнему максимуму. Доходность казначейских облигаций США снизилась на 2-4 базисных пункта по всей кривой. Аукцион по размещению облигаций сроком на 3 года прошел успешно.

Основные индексы США завершили день ростом и продемонстрировали значительный рост за сентябрь — исторически опасный месяц для акций — и за третий квартал. Индекс S&P 500 вырос на 0,4%, Dow Jones прибавил 82 пункта, закрывшись на новом рекорде, а Nasdaq прибавил 0,3%,

Сектор акций из сферы здравоохранения в США оказался одним из самых оходных в S&P 500 за день. Акции производителей лекарств взмыли после того, как соглашение Pfizer с президентом Дональдом Трампом ослабило некоторые опасения по поводу тарифов и более обременительных мер по регулированию цен.

Доллар США ослаб по отношению к основным валютам в преддверии ожидаемого закрытия правительства США( -0,21% ).Лидерами роста среди валют стали австралийский доллар ( 0,75% ), японская иена ( 0,63% ), новозеландский доллар ( 0,47% ), британский фунт ( 0,20% ) и евро ( 0,17% ).

Базовая доходность казначейских облигаций практически не изменилась: доходность по 10-летним облигациям в прошлом финансовом году (до 1 октября) составляла около 4,15%. Сейчас: ниже 4,12%.

У Саудовской Аравии лучший день за последние 5 лет. Страна зафиксировала самый большой торговый профицит за 14 месяцев. Положительное сальдо торгового баланса Саудовской Аравии увеличилось до 26,9 млрд саудовских реалов в июле 2025 года с 17,5 млрд саудовских реалов в том же месяце годом ранее

Тайвань достиг нового максимума, Китай вырос на 1%, Аргентина — еще на 1,5%.

Уолл-стрит закрылась в минусе. Материалы -1,6%, недвижимость -1% после неожиданно хороших данных по продажам жилья в США. Акции Freeport McMoRan упали на 17%.

Доллар растет по всем направлениям, сильнее всего по отношению к венгерскому форинту и чешской кроне.

Доходность казначейских облигаций выросла на целых 4 базисных пункта за 5 лет. Аукцион по продаже 5-летних облигаций прошел успешно.

Нефть сильно дорожает, медь на Comex подорожала на 4% из-за форс-мажорных обстоятельств Freeport McMoRan.

Американские фондовые индексы снизились на волне фиксации прибыли с максимумов предыдущего дня, поскольку инвесторы переваривали осторожные высказывания председателя Федеральной резервной системы Джерома Пауэлла и данные, которые показали, что деловая активность в США замедляется второй месяц подряд. Индексы: Индекс S&P 500 упал на 0,5%, Nasdaq 100 — на 0,7%, а индекс Dow Jones — на 88 пунктов (-0,19%).

Акции: потребительский сектор США и технологии лидируют в снижении, энергетика +1,7%. Акции Oracle -4,4%, Nvidia -2,8%, Amazon -3,1%; больше всего растет доля Halliburton, +7,3%.

Доллар удивительно стабилен по сравнению с G10 FX, но гораздо более неустойчив по сравнению с EM. Аргентинский песо вырос на 3%, бразильский реал — на 1%, индийская рупия достигла рекордно низкого уровня в районе 89 за доллар.

Доходность казначейских облигаций падает на целых 3 базисных пункта в долгосрочной перспективе, что приводит к выравниванию кривой.

Золото достигло нового максимума в 3790 долларов за унцию, платина выросла на 4% до нового 11-летнего максимума. Нефть подорожала примерно на 2% из-за проблем с поставками.

Портфель американских гособлигаций, находящийся в собственности России, продолжает снижаться. По данным Минфина США, на конец июля вложения Москвы в госдолг сократились до $38 млн против $39 млн месяцем ранее. Из этой суммы $22 млн приходилось на долгосрочные бумаги и $16 млн на краткосрочные. Для сравнения, крупнейшим держателем остаётся Япония с $1,152 трлн, на втором месте Великобритания ($899,3 млрд), а Китай, находящийся на третьей позиции, уменьшил свои вложения до $730,7 млрд с $756,4 млрд месяцем ранее (-3,4%).

Основные причины такого тренда заключаются в геополитической напряжённости, особенно после прецедента с заморозкой валютной части российских золотовалютных резервов, а также в росте санкционных рисков и стремлении диверсифицировать международные резервы на этом фоне. Россия последовательно сокращает участие в американском долге с 2018 года, когда объём портфеля превышал $90 млрд. Китай также активно выводит средства из трежерис, за год его вложения упали более чем на $100 млрд, до минимальных за последние 15 лет уровней. Аналогичную политику ведут Саудовская Аравия и некоторые другие страны, стремящиеся снизить зависимость от доллара и американских финансовых инструментов.

Советник президента России Владимира Путина Антон Кобяков может быть прав, говоря об использовании стейблкоинов в США.

Выступая на Восточном экономическом форуме, Кобяков заявил, что американское правительство попытается обесценить государственный долг, достигающий $35 трлн, с помощью криптовалют, чей курс привязан к доллару.

Они его [долг] загоняют в крипту, в облако, обесценивают, и начинают с нуля. Это для тех, кто очень любит заниматься криптой, — подытожил Антон.

Какое облако имел в виду советник Путина, остаётся загадкой, но цифровые активы и правда позволяют решить проблему с огромной задолженностью правительства США. О том, как власти могут это сделать, рассказал основатель издания о криптовалютах 51 Insights Марк Бауман.

По его словам, президент Трамп недавно подписал первый федеральный закон о криптовалютах GENIUS, согласно которому эмитенты стейблкоинов обязаны:

«Кобяков: игры США с криптовалютой закончатся в течение трех-пяти лет Соединенные Штаты переводят свой госдолг в криптовалюту, чтобы дальше его обесценить, считает советник президента России, ответственный секретарь организационного комитета ВЭФ

/ТАСС/. США переводят свой государственный долг в криптовалюту, чтобы дальше его обесценить. Эта игра закончится в течение трех-пяти лет, заявил в ходе пресс-конференции советник президента России, ответственный секретарь организационного комитета Восточного экономического форума (ВЭФ) Антон Кобяков.»

Вот скажите, этот человек… советник… он вообще понимает, что можно элементарно создать rUSD rЮань rДрахму и т.д под обеспечение ОФЗ? чтобы не завидовать штатам, что они свой долг в обеспечение засовывают? Что можно взять и начать русский долг точно так же засовывать и в юсд и в евро и в ену?

💰 США готовят ГЕНИАЛЬНУЮ схему по обнулению $37 трлн долга через стейблкоины

🔥 Советник Путина раскрыл план Америки: «Загонят долг в крипту и обесценят за 3–5 лет»

Антон Кобяков на ВЭФ заявил, что США готовят финансовую бомбу через стейблкоины. Но что стоит за этими громкими словами? Разбираем американскую схему по пунктам 👇

📊 ПЛАН США: как это работает на самом деле

Этап 1: Закон GENIUS Act ✅

В июле 2025 Трамп подписал закон, который ЗАСТАВЛЯЕТ эмитентов стейблкоинов покупать гособлигации США для обеспечения токенов.

Этап 2: Создание искусственного спроса 📈

Каждый новый USDT = покупка казначейских векселей на $ 1. Сейчас Tether уже держит $ 120 млрд в T-bills!

Этап 3: Взрывной рост рынка 🚀

Прогноз: рынок стейблкоинов вырастет с $ 280 млрд до $ 3,7 трлн к 2030 году!

💰 США готовят ГЕНИАЛЬНУЮ схему по обнулению $37 трлн долга через стейблкоины

🔥 Советник Путина раскрыл план Америки: «Загонят долг в крипту и обесценят за 3–5 лет»

Вероятно, что волнения на мировом рынке долга не сразу окажут влияние на американскую финансовую систему, и какое-то время обязательства правительства США останутся в качестве самого прочного безопасного актива.

Однако, уже явно возникли проблемы и с обеспечением долгосрочных долгов и в Америке.

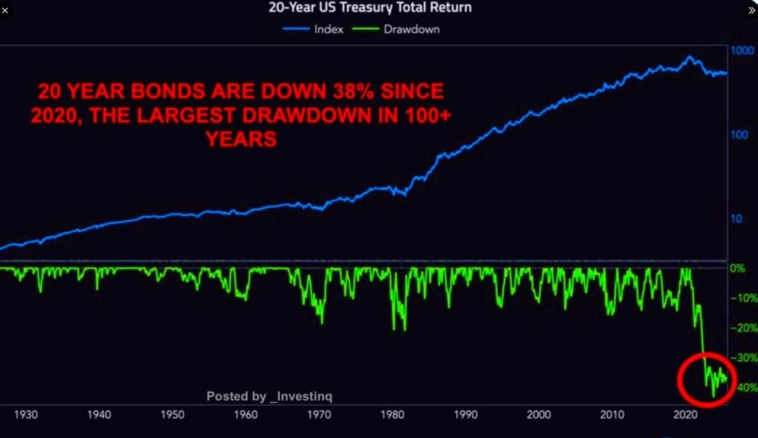

На диаграмме (выше) показатели отдачи от инвестиций в длинные казначейские облигации, и видно, что за последние 5 лет эти инвестиции принесли инвестору убытки почти в 40%.

Такого убытка этот актив не демонстрировал даже в период жесткой стагфляции в 70-годы.

Длинные облигации США всегда были безрисковым активом и по сути, залогом стабильности всех мировых финансов, а сейчас, в режиме реального времени мы наблюдаем фактический коллапс этого статуса.

Рынки всегда работают на вере, и вера в то, что американские Treasuries это залог, подобный деньгам, дала возможность современной финансовой системе на базе долга так сильно разрастись. Но как только эта вера рушится, вся архитектура начинает терять опору.

Индия сокращает активы в госбондах США и увеличивает долю золота в валютных резервах. — ЦБ Индии.

Страна все больше опирается на золото для укрепления своих валютных резервов, одновременно сокращая свою долю в казначейских векселях США.

Это отражает общий отход ряда развивающихся государств от сильной зависимости от американского доллара.

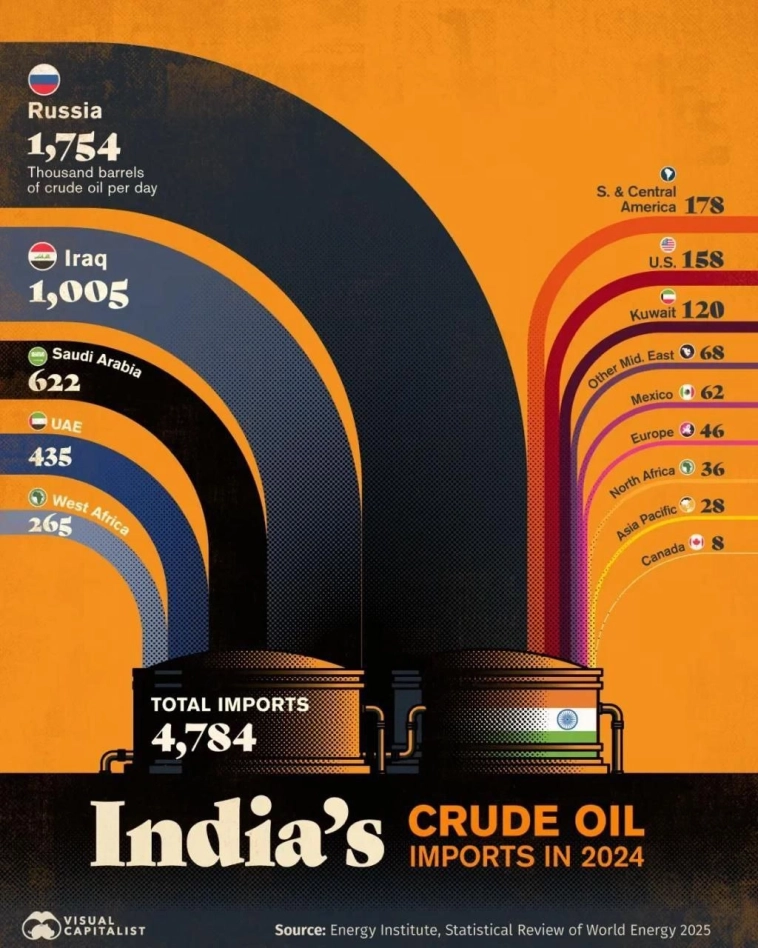

Россия обеспечивает 37% импорта сырой нефти в Индию

трамп своими пошлинами всех достал, Моди трубку не берет и валит фрс своими сокращениями в доле казначейских векселях США...

Активы iShares 20+ Year Treasury Bond ETF (TLT ETF) на 99% состоят из долгосрочных казначейских облигаций США. Средневзвешенный срок до погашения — 25,8 года.

Параметры нового фьючерсного контракта:

📍 торговый код — TLT

📍 котировка — в долларах США за 1 акцию

📍 лот контракта — 10 акций фонда

Расчеты — в российских рублях. Ближайшие сроки исполнения — сентябрь и декабрь этого года.

Фьючерсы на акции фонда TLT ETF дополнили линейку контрактов на иностранные ценные бумаги. Среди них также паи фондов на индексы S&P 500, NASDAQ и Dow Jones, акции фондов на индексы Euro Stoxx 50, Dax 40, Hang Seng и другие.

Все детали читайте в пресс-релизе.

12 августа 2025 г. на срочном рынке начнут торговаться расчетные фьючерсы на акции инвестиционного фонда — iShares 20+ Year Treasury Bond ETF (TLT ETF).

Ключевые параметры

• торговый код — TLT (короткий код — TL)

• базовый актив — акции инвестиционного фонда iShares 20+ Year Treasury Bond ETF, инвестирующего в долгосрочные казначейские облигации США

• котировка — в долларах США за 1 акцию

• лот контракта — 10 акций фонда.

📌Расчеты будут проходить в российских рублях.

Одновременно в обращении будут поддерживаться две серии с ближайшими сроками исполнения — с даты старта торгов станут доступны контракты с исполнением в сентябре и декабре 2025 г.