Пол года до погашения… какая оферта нафик. Это сельхоз предприятие. У них сейчас прибыль попрёт. Это первая отрасль, которую будут накачивать деньгами, чтобы своя была, а не импортная за баксы.

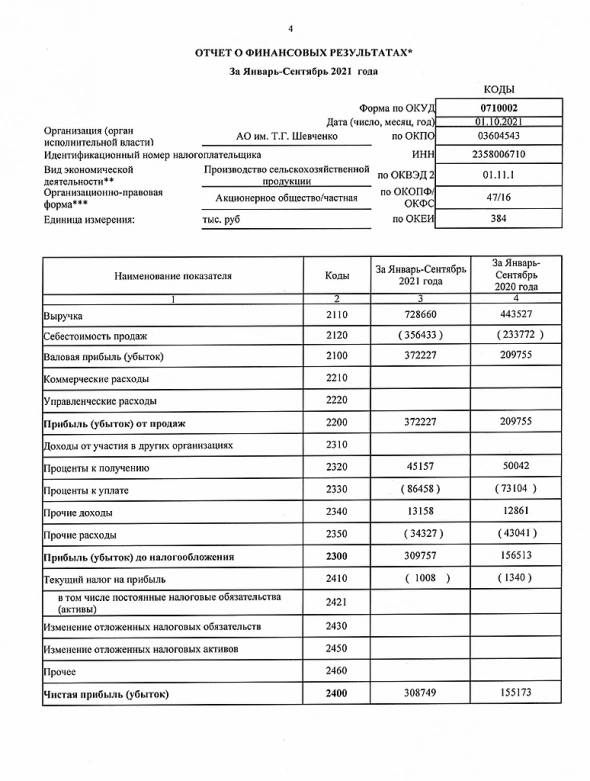

Альфред Роскошный, Про сельхозпредприятие и его нынешние плюсы — все здорово. Но это одна сторона медали. :) Денежные средства, которые были заняты АО Им. Т.Г. Шевченко в виде облигаций, не пошли на развитие АО Им. Т.Г. Шевченко. Средства были переведены в материнскую кампанию — холдинг «Группа компаний «Центр». И насколько они сейчас ликвидны (и есть ли вообще) в холдинге, и будут ли ликвидны (в наличии) через полгода, этот вопрос может волновать больше, чем остаточная стоимость активов АО Им. Т.Г. Шевченко. А если еще начать думать куда ушли средства, занятые ООО «Маныч-Агро», кстати тоже входят холдинг «Группа компаний «Центр», спокойный сон может и потеряться.

Финаме

Финаме БКС Мир Инвестиций

БКС Мир Инвестиций