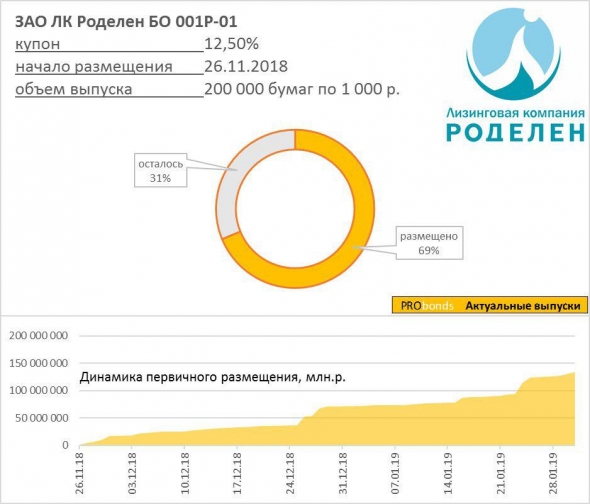

Анонсирован второй выпуск облигаций объемом 300 млн.р., с купоном 12,00%

Анонсирован второй выпуск облигаций объемом 300 млн.р., с купоном 12,00%На 2 октября намечен старт размещения второго выпуска облигаций ЗАО ЛК «Роделен».

Предварительные параметры выпуска:

— Размер выпуска: 300 млн.р. (300 тыс. бумаг номиналом 1 000 р.)

— Купон: 12,00% годовых (YTM 12,75%), ежемесячно

— Срок до погашения: 3 года, линейная амортизация с 7 месяца обращения

— Андеррайтер: ПАО «Бест Эффортс Банк»

— Организатор: ООО «Иволга Капитал»

Краткая презентация ЗАО ЛК «Роделен» — прилагается: https://www.probonds.ru/posts/76-lk-rodelen-zahodit-na-vtoroi-obligacionnyi-krug.html.

Кроме того, небольшой материал от «Делового Петербурга». Интересен он тем, что предлагает ряд экспертных точек зрения по отношению к «Роделену» как бизнесу и эмитенту. Эксперты, надо сказать, к «Роделену» благосклонны.

Авто-репост. Читать в блоге >>>

Финаме

Финаме БКС Мир Инвестиций

БКС Мир Инвестиций