Облигации Первый Ювелирный (ПЮДМ)

-

Я тоже с утра еще думал кидать или нет, но после пролива на 2ом отскоке повезло, минус 10%( жаль поза большая была относительно депозита, но тут сам виноват.

Я тоже с утра еще думал кидать или нет, но после пролива на 2ом отскоке повезло, минус 10%( жаль поза большая была относительно депозита, но тут сам виноват.

ПЮДМ: сигнал от ПВО?

ПЮДМ: сигнал от ПВО?В четверг на сервере раскрытия информации появилось сообщение о том, что представитель владельцев облигаций «ЮниСервис Капитал» в одностороннем порядке отказался от услуг ПВО по выпуску ПЮДМ БО-П1

Выпуск ПЮДМ БО-П1 погашается в марте 2023 года, какие могут быть стимулы у ПВО отказываться от сотрудничества?

- ПВО предполагает, что издержки на дальнейшее обслуживание выпуска выше, чем потенциальная выручка. Такое возможно, если ПВО ожидает, что понадобятся какие-либо судебные издержки по обслуживанию выпуска.

- ПВО хочет дать сигнал держателям облигаций о неопределённости в погашении данного выпуска

- Другая причина.

Если в течение 60 дней эмитент не найдёт нового ПВО, владельцы облигаций в праве требовать досрочного погашения.

Объём в обращении по выпуску 115 млн. руб., цена около 105% при доходности примерно 10%. У эмитента есть рейтинг от Эксперт РА на уровне ruB-, обновление рейтинга должно быть до середины декабря.

Авто-репост. Читать в блоге >>> Выручка Первый Ювелирный – драгоценные металлы за 9 месяцев 2022 г. снизилась на 99.14% и составила 8.91 млн руб. Чистая прибыль сократилась на 91.98% до 0.23 млн руб.

Выручка Первый Ювелирный – драгоценные металлы за 9 месяцев 2022 г. снизилась на 99.14% и составила 8.91 млн руб. Чистая прибыль сократилась на 91.98% до 0.23 млн руб.

Первый Ювелирный – драгоценные металлы публикует отчетность за 9 мес. 2022 г., составленную в соответствии с российскими стандартами бухгалтерского учета (РСБУ).

По итогам 9 мес. 2022 г. выручка Первый Ювелирный – драгоценные металлы равна 8.91 млн руб., тогда как за 9 месяцев 2021 г. она составляла 1.03 млрд руб..

Чистая прибыль компании в отчетном периоде составила 0.23 млн руб. по сравнению с 2.83 млн руб. за 9 месяцев 2021 г… Об этом сообщается в промежуточной отчетности организации.

Кроме того, по данным отчетности активы компании составили 452.2 млн руб. по сравнению с 602.35 млн руб. годом ранее. Внеоборотные активы Первый Ювелирный – драгоценные металлы находятся на уровне 0.39 млн руб. Оборотные активы снизились на 24.98% до 451.82 млн руб. Капитал и резервы уменьшились на 18.11% до 136.98 млн руб..

Долгосрочные обязательства Первый Ювелирный – драгоценные металлы согласно отчетности РСБУ выросли на 29.67%, достигнув уровня 306.42 млн руб. Краткосрочные обязательства равны 8.81 млн руб., что на 95.57% меньше аналогичного показателя за 9 месяцев 2021 г.

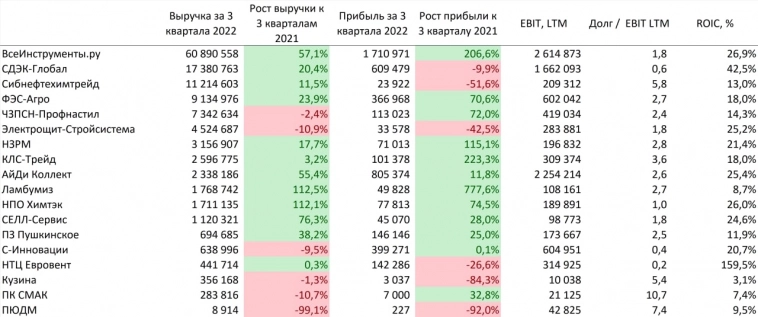

cbonds.ru Дайджест отчётностей в сегменте ВДО за неделю 7 - 11 ноября 2022 г. Особое внимание компаниям ПЮДМ, Кузина и ПК СМАК.

Дайджест отчётностей в сегменте ВДО за неделю 7 - 11 ноября 2022 г. Особое внимание компаниям ПЮДМ, Кузина и ПК СМАК.На рынке ВДО продолжается сезон отчётностей за 3 кв. 2022 года. В рамках дайджеста мы не рассматриваем отчётности девелоперов (корректно смотреть только на МСФО), лизинговых компаний (из-за изменений учёта нет возможности считать LTM показатели) и МФО.

Как и по итогам полугодия,сильнее всего выделяется отчётность ПЮДМ: у компании практически нулевая выручка и чистая прибыль. Основная часть бизнеса, вероятнее всего, переместилась на ООО «ПЕРВЫЙ ЮВЕЛИРНЫЙ ЛОМБАРД» (ПЮДМ 100% учредитель). Квартальной отчётности по учреждённому ломбарду нет, по данным за 2021 год выручка 160 млн, прибыль 7.5 млн.Также выделяются отчётности Кузины и ПК СМАК. Высокая долговая нагрузка ПК СМАК во многом вызвана займом от акционера (из 225 млн займ от акционера должен составлять примерно 150 млн). Значительно снизилась чистая прибыль Кузины, что привело к снижению рентабельности и росту долговой нагрузки, но у компании в обращении 1 выпуск облигаций на 50 млн, который амортизирован примерно на 66%.

Авто-репост. Читать в блоге >>> «Первый Ювелирный» расширяет ломбардное направление

«Первый Ювелирный» расширяет ломбардное направлениеООО «Первый ювелирный ломбард», которое отвечает за ломбардное направление группы, завершило сделку M&A по приобретению сети ломбардов «Ломбард М».

По условиям сделки, на подготовку которой ушло несколько месяцев, в собственность ООО «Первый ювелирный ломбард» переходят 5 отделений сети, наработанная клиентская база из 3000 контактов, в том числе порядка 750 активных, а также кредитный портфель общим объемом 20 млн рублей.

В первую очередь в компании были заинтересованы именно в приобретении кредитного портфеля. В одном из пяти отделений приобретенной сети проводится ребрендинг, остальные точки объединены с действующими филиалами «Первого Ювелирного». Таким образом ломбардная сеть компании увеличилась до 20-ти филиалов в Москве.

Напомним, что, в связи с высокой волатильностью курса золота трейдинговые сделки имеют высокий уровень риска, поэтому «Первый Ювелирный», опираясь на сложившуюся рыночную ситуацию*, сосредоточил свое внимание на развитии розничной сети.

Авто-репост. Читать в блоге >>> «Первый ювелирный» — итоги полугодия и планы развития

«Первый ювелирный» — итоги полугодия и планы развитияРуководство группы компаний «Первый ювелирный» рассказало о текущих новостях по основным направлениям работы.

На рынке вторичного обращения золота сохраняется неблагоприятная ситуация, что отразилось на выручке эмитента облигаций — ООО «ПЮДМ». Специалисты компании продолжают следить за рынком в поисках выгодных для трейдера сделок и готовы вновь развивать данное направление при благоприятной конъюнктуре.

Основным направлением, генерирующим выручку, остается сеть ломбардов ООО «Первый ювелирный ломбард», 100% доля в котором принадлежит ООО «ПЮДМ». 19 ломбардов в Москве продолжают свою работу, предоставляя населению займы под залог ювелирных изделий.

Положительная динамика наблюдается по основным показателям — портфель выданных займов, их количество, число новых клиентов. Основной приоритет — оптимизация процессов и получение дополнительной прибыли.

Авто-репост. Читать в блоге >>> Дайджест отчётностей в сегменте ВДО за прошедшую неделю

Дайджест отчётностей в сегменте ВДО за прошедшую неделюНа рынке ВДО идёт сезон отчётностей за 1 полугодие 2022 года. В течение 1,5 – 2 месяцев мы на еженедельной основе будем публиковать сводную информацию о новых раскрытиях. Мы не будем рассматривать отчётности девелоперов (корректно смотреть только на МСФО) и лизинговых компаний (из-за изменений учёта нет возможности считать LTM показатели).

Из компаний, опубликовывавших отчётности, больше всего внимания привлекают:- Первый Ювелирный

Мы видим практически обнуление выручки первого полугодия 2022 года, также околонулевой была выручка 4 квартала 2021 года. Суммарная выручка за 3 последних квартала составила примерно 15 млн. рублей. Эксперт РА в рейтинговом пресс-релизе указывает: «Компания совместно с аффилированными структурами формирует Группу компаний «Первый ювелирный», в которую входит ООО «Первый ювелирный ломбард», ООО «МДМ», ООО «ГРААМ»». Возможно, часть бизнеса перешла на другие компании группы. Стоит обратить внимание на то, что на прошедшей неделе компания успешно прошла оферту и выкупила облигации серии БО-П02 на 3.82 млн рублей.

Авто-репост. Читать в блоге >>> Оферта ООО «ПЮДМ» по 2-му выпуску завершена

Оферта ООО «ПЮДМ» по 2-му выпуску завершена8 августа компания отчиталась о завершении плановой оферты по своему второму облигационному выпуску.

Эмитент удовлетворил все поступившие заявки на выкуп облигаций, поданных в рамках плановой оферты в адрес ООО «ПЮДМ» в период с 26 июля по 1 августа 2022 года. Всего к выкупу была предъявлена 381 облигация номиналом 10 тыс. руб. Общий размер выплаченных эмитентом денежных средств (включая накопленный купонный доход) составляет 3 820 960,37 рублей.

Ранее компания опубликовала сообщение об увеличении купонной ставки по второму выпуску (серия БО-П02, ISIN: RU000A1020K7) с 14 до 15% годовых на следующий год обращения бумаг (25-36 купонные периоды), далее и вплоть до погашения облигаций в июле 2025 года (37-60 купонные периоды) будет применена ставка купонного дохода в размере 13% годовых

Авто-репост. Читать в блоге >>> «Первый Ювелирный» о работе в текущих условиях

«Первый Ювелирный» о работе в текущих условияхГруппа «Первый Ювелирный» развивает два ключевых направления — трейдинг золота и ломбардную сеть в г. Москве.

Мы получили комментарии о текущей ситуации в обоих сегментах бизнеса, а также о развитии нового направления Re: Gold от директоров компаний.

Трейдинговое направление в значительной мере зависит от курса золота, и при падении котировок маржинальность операций может падать, однако в марте 2022 г. компания заключила ряд сделок с хорошей маржинальностью. В апреле-мае золото продолжило дешеветь и активность рынка значительно сократилась — игроки ждут дальнейшего падения цены.

Учитывая данную ситуацию, компания сосредоточила свое внимание на втором направлении — ломбардах. В марте, опираясь на высокую учетную ставку Центробанка ООО «Первый ювелирный ломбард» повысило кредитные ставки по займам, что позволило сформировать объем выручки, превышающий плановые показатели. И этот эффект будет длиться, поскольку оформленные по новой ставке займы рассчитаны на срок до 1 года.

Авто-репост. Читать в блоге >>> Принято решение об изменении в составе участников ООО «ПЮДМ»

Принято решение об изменении в составе участников ООО «ПЮДМ»Роман Асанов принял решение выйти из состава учредителей ООО «ПЮДМ».

Роман Асанов решил сосредоточить свои усилия на развитии собственных бизнес-проектов, поэтому продал свою долю в компании остальным участникам Общества, которая была пропорционально распределена между другими учредителями. Об этом компания проинформировала инвесторов, разместив соответствующее сообщение на своей странице на сайте Интерфакс.

Артем Евстратов, генеральный директор ООО «ПЮДМ»:

«К этому решению давно готовились, так как у Романа были намерения и желание реализовывать собственные идеи. Напомню, что он был генеральным директором ООО «ПЮДМ» с апреля 2016 г. по август 2021 г. В 2021 году Роман Асанов начал заниматься новым для ГК «Первый Ювелирный» направлением, однако значимых успехов достигнуто не было, и в компании приняли решение его свернуть. Я благодарен Роману за годы нашего сотрудничества и искренне желаю ему успехов в реализации его новых проектов».

Авто-репост. Читать в блоге >>> «ПЮДМ» повышает ставку по дебютному выпуску

«ПЮДМ» повышает ставку по дебютному выпускуВ рамках плановой оферты по дебютному выпуску облигаций (SIN: RU000A0ZZ8A2) ООО «ПЮДМ» определил ставку купонного дохода за 49-60 купонные периоды в размере 20% годовых.

Ставка купонного дохода в последний, пятый год обращения облигаций на уровне 20% годовых обусловлена текущим размером учетной ставки Центрального Банка и ожиданиями по её дальнейшему снижению.

Артем Евстратов, генеральный директор ООО «ПЮДМ»:

«При определении ставки мы руководствовались интересами инвесторов и, безусловно, собственными возможностями. Компромисс, по моему мнению, и заключению аналитиков организатора выпуска — 20% годовых. Такой купонный доход отражает ожидания инвесторов в отношении дальнейшего снижения ключевой ставки ЦБ (а оно может состояться уже в конце апреля), и позволяет нам обслуживать выпуск облигаций серии БО-П01».

Авто-репост. Читать в блоге >>> Похоже, что они сворачивают свою основную деятельность и переориентируются в какую-то другую область… Выручка за 4-й квартал 2021-го составила 7 т.р, а за год сократилась более чем в 4 раза. При этом возросли финансовые вложения и проценты к получению.

Похоже, что они сворачивают свою основную деятельность и переориентируются в какую-то другую область… Выручка за 4-й квартал 2021-го составила 7 т.р, а за год сократилась более чем в 4 раза. При этом возросли финансовые вложения и проценты к получению.

Защищены ли ювелиры от кризиса: ПЮДМ

Защищены ли ювелиры от кризиса: ПЮДМКогда начнутся дефолты эмитентов? (узнать на сайте fapvdo.ru)

Всегда поражался российским реалиям, а точнее умению вести любой бизнес в рамках полной неэффективности. Интересно, как российские бизнесмены умудряются делать достаточно ликвидный бизнес, если не неубыточным, то и не прибыльным? Можно взять, к примеру, нефтяные компании. Казалось бы, торгуй горючкой — не хочу, ан нет, долгов выше крыши, а прибыли мизерные. Но да Бог с ними, с нефтяниками. тут дело поликвиднее будет — золото, бриллианты. И что вы думаете? Конечно!!! Крутануть миллиард, чтобы заработать 3 млн и нарастить долг на 70, для этого нужен талант, как минимум, и российское гражданство, наверное.

Общие сведения

Авто-репост. Читать в блоге >>> Под шумок отменили УСН (упрощенку) для ювелирной отрасли

Под шумок отменили УСН (упрощенку) для ювелирной отрасли

Госдума под шумок в Законе об отмене НДС при продаже банками слитков драгметаллов физлицам провела одну очень важную поправку: с 1 января 2023 года отменяются налоговые спецрежимы (УСН и патенты) для организаций и ИП в ювелирной сфере, то есть для ювелирного малого бизнеса, производящего изделия из драгметаллов и торгующего ими оптом и в розницу.

Это настоящая бомба, которую мало кто заметил на фоне новостного шума. Эксперты говорят, что свыше 95% производителей и продавцов ювелирки в РФ — это малый и микробизнес на упрощенке. И все будут разорены! Закон принят в интересах 10-15 крупных производителей, злые языки поговаривают, что те занесли «сами знаете что» куда надо.

Мы сами торгуем ювелирными изделиями и даже с УСН нам было нелегко. Посчитали, что за три года налогов заплатили больше, чем получили прибыли. А про НДС даже говорить не буду. Только говорил с владельцем небольшой сети ювелирных магазинов, тоже будут закрываться. Вот так, друзья, у нас в стране «помогают» малому бизнесу. По факту — это отжим рынка в интересах крупняка.

Авто-репост. Читать в блоге >>> Облигация ПЮДМ-БО-П03, выплата купона

Облигация ПЮДМ-БО-П03, выплата купона

Выплата купона

Эмитент: ООО "ПЮДМ" (Ритейл)

Облигация: ПЮДМ-БО-П03

ISIN: RU000A103WC8

Сумма: 10,68 рублей на лист

Дата фиксации права: 14.02.2022

Дата сообщения: 14.02.2022

Ссылка на сущфакт: http://www.e-disclosure.ru/portal/company.aspx?id=37269

Авто-репост. Читать в блоге >>> Облигация ПЮДМ-БО-П01, выплата купона

Облигация ПЮДМ-БО-П01, выплата купона

Выплата купона

Эмитент: ООО "ПЮДМ" (Ритейл)

Облигация: ПЮДМ-БО-П01

ISIN: RU000A0ZZ8A2

Сумма: 534,25 рублей на лист

Дата фиксации права: 03.02.2022

Дата сообщения: 03.02.2022

Ссылка на сущфакт: http://www.e-disclosure.ru/portal/company.aspx?id=37269

Авто-репост. Читать в блоге >>> Re:Gold — новое направление «ПЮДМ» с актуальной повесткой

Re:Gold — новое направление «ПЮДМ» с актуальной повесткойВ декабре 2021 года «Первый Ювелирный» запустил новый онлайн-сервис по скупке золота у физических лиц под названием Re: Gold.

Цель проекта — охватить новый пласт целевой аудитории — активных онлайн пользователей, которые не пользуются услугами ломбардов и скупок в классическом формате, а также расширить географию и охватить клиентов из других городов России.

В ходе исследований и интервью была выявлена обширная группа людей, преимущественно женщин, которые имеют ненужные золотые украшения (неполные комплекты серёг, поврежденные изделия, подарки и доставшиеся в наследство вещи, давно вышедшие из моды) но не знают, что с ними сделать. Некоторые понимают, что можно обратиться в ломбард, но мешают занятость, предубеждение или опасения.

Именно для таких людей был создан современный и удобный онлайн-сервис Re: Gold. Клиент связывается с представителем компании через форму обратной связи, получает предварительную оценку ювелирного украшения, назначает время и место встречи с экспертом. По завершению сделки денежные средства от продажи золота зачисляются продавцу на карту.

Авто-репост. Читать в блоге >>> «Первый Ювелирный» открыл еще один филиал

«Первый Ювелирный» открыл еще один филиалВ понедельник, 20 декабря, «Первый Ювелирный Ломбард» анонсировал открытие нового филиала в Москве.

ООО «ПЮЛ» приступило к активному развитию розничного направления практически одновременно с усилением контроля над деятельностью ломбардов со стороны регулятора.

С начала года сеть ломбардов «Первого Ювелирного» выросла на 50%. Рост кредитного портфеля составил порядка 20%, а количество активных клиентов увеличилось на 15%. В планах на 2022 год — открытие еще 7-10 отделений «Первого Ювелирного Ломбарда».

Новое отделение расположено в двух шагах от метро Бабушкинская, по адресу: улица Енисейская, 17, корпус 1. Компания взяла в аренду данное помещение по причине его удачного расположения и высокой посещаемости — это сформированный густонаселенный район с развитой инфраструктурой.

В рамках продвижения нового отделения компания организовала раздачу листовок, содержащих уникальные промокоды. При предъявлении акционного кода клиент получает повышенную оценку своего залога. Компания, в свою очередь, проводит анализ предъявленных промокодов, определяя эффективность распространения печатной рекламы на той или иной локации.

С января компания планирует также запустить обширную наружную рекламную кампанию, которая будет направлена на повышение узнаваемости всего бренда.

Авто-репост. Читать в блоге >>> «Эксперт РА» присвоило ООО «ПЮДМ» кредитный рейтинг

«Эксперт РА» присвоило ООО «ПЮДМ» кредитный рейтингПо результатам оценки своей деятельности компания получила рейтинг кредитоспособности на уровне ruB- со стабильным прогнозом.

Присвоение кредитного рейтинга «ПЮДМ» строилось на основании индивидуальной РСБУ отчетности объекта рейтинга по причине отсутствия аудированной консолидированной МСФО отчетности, перекрёстных поручительств компании группы по долгам.

Артем Евстратов, генеральный директор и соучредитель ООО «ПЮДМ»:

«Накануне размещения третьего выпуска, мы обещали нашим инвесторам и бирже, что получим кредитный рейтинг и сдержали слово. Конечно, сам по себе уровень присвоенного нам рейтинга — не повод для гордости, но он, во-первых, является важной точкой в развитии компании. А во-вторых, будет являться для инвесторов дополнительным индикатором надежности и устойчивости бизнеса, которому они оказали доверие.»

Авто-репост. Читать в блоге >>> Облигация ПЮДМ-БО-П01, выплата купона

Облигация ПЮДМ-БО-П01, выплата купона

Выплата купона

Эмитент: ООО "ПЮДМ" (Ритейл)

Облигация: ПЮДМ-БО-П01

ISIN: RU000A0ZZ8A2

Сумма: 534,25 рублей на лист

Дата фиксации права: 07.12.2021

Дата сообщения: 07.12.2021

Ссылка на сущфакт: http://www.e-disclosure.ru/portal/company.aspx?id=37269

Авто-репост. Читать в блоге >>> Облигация ПЮДМ-БО-П02, выплата купона

Облигация ПЮДМ-БО-П02, выплата купона

Выплата купона

Эмитент: ООО "ПЮДМ" (Ритейл)

Облигация: ПЮДМ-БО-П02

ISIN: RU000A1020K7

Сумма: 115,07 рублей на лист

Дата фиксации права: 01.12.2021

Дата сообщения: 01.12.2021

Ссылка на сущфакт: http://www.e-disclosure.ru/portal/company.aspx?id=37269

Авто-репост. Читать в блоге >>>

Финаме

Финаме БКС Мир Инвестиций

БКС Мир Инвестиций