alexshein1977. У меня ВТБ

Облигации Грузовичкоф

-

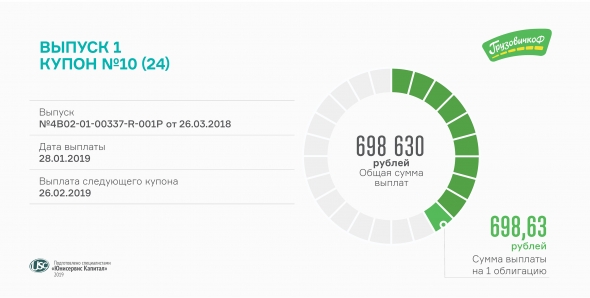

10-й купон по первому выпуску «ГрузовичкоФ» выплатит сегодня

10-й купон по первому выпуску «ГрузовичкоФ» выплатит сегодняТранспортная компания выплатит 698 630 руб. в счет погашения 10-го купона биржевых облигаций серии БО-П01.

Дата окончания купонного периода выпала на выходной день — 27 января, поэтому расчет осуществится в понедельник. Выплате подлежит по 698,63 руб. на облигацию по ставке 17% годовых, которая будет действительна еще для двух купонов, до марта. В рамках годовой оферты «ГрузовичкоФ» вправе изменить купонную ставку.

Привлеченные инвестиции позволили компании увеличить автопарк, оформив в лизинг 280 автомобилей. Большая часть машин уже вышла на линию. На остальных завершают работы по брендированию кузова.

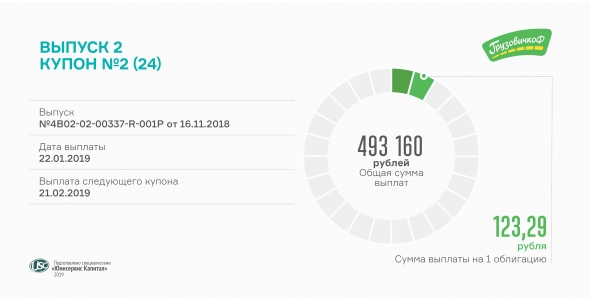

читать дальше на смартлабе Второй купон по облигациям 2-й серии выплатит «ГрузовичкоФ»

Второй купон по облигациям 2-й серии выплатит «ГрузовичкоФ»Обязательство по выплате купонного дохода по 2-му выпуску биржевых облигаций компания исполнит сегодня.

Размер выплат рассчитывается исходя из ставки купона 15% годовых и составляет 493 160 рублей. Каждая ценная бумага приносит своим держателям по 123,29 рубля ежемесячно.

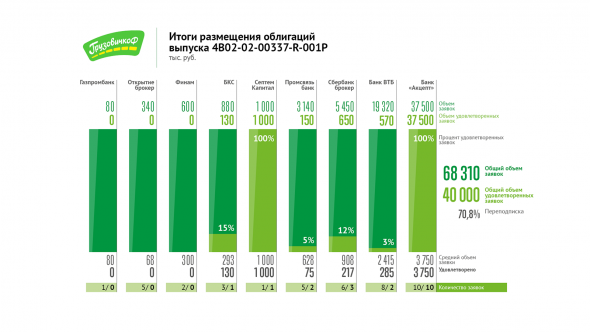

Второй выпуск был размещен на Московской бирже в конце ноября и привлек большое внимание частных инвесторов, благодаря своей высокой доходности, положительной динамике развития компании и наработанной репутации надежного заемщика, исполняющего свои обязательства вовремя и в полном объеме. Первичное размещение выпуска объемом 40 млн руб. собрало заявки на 68,3 млн руб. Таким образом, переподписка составила 71%.

читать дальше на смартлабе Автопарк «ГрузовичкоФ» вырос на 20% благодаря инвестициям

Автопарк «ГрузовичкоФ» вырос на 20% благодаря инвестициям«ГрузовичкоФ-Центр» сообщает о полном освоении средств от первого выпуска облигаций. Компания приобрела в лизинг 280 автомобилей — на 30 единиц больше запланированного объема.

Закуп дополнительной техники стал возможен, благодаря отсутствию необходимости в авансовых платежах по нескольким лизинговым программам. Заявленные в презентации 250 авто уже находятся в распоряжении компании, еще 30 будут поставлены в течение нескольких месяцев.

Компания освоила все 50 млн руб., привлеченные в рамках первого выпуска облигаций (RU000A0ZZ0R3). На авансы по лизингу компания направила половину данной суммы, около 13 млн руб. потрачено на материалы для брендирования транспорта частных водителей, 6 млн руб. — на регистрацию и страхование приобретенных автомобилей. Оснащение столичного АТП ремонтной зоной потребовало чуть более 1 млн руб.

читать дальше на смартлабе «ГрузовичкоФ» продолжает процедуру реорганизации

«ГрузовичкоФ» продолжает процедуру реорганизацииМесяц назад мы уже писали о начале реорганизации ООО «ГрузовичкоФ-Центр» в форме присоединения к ООО «Круиз» и целях данной процедуры.

А 9 января в «Вестнике государственной регистрации» вышла публикация, которая, согласно закону, обозначает начало 30-дневного срока оферты. Для реализации права на досрочное погашение владелец облигаций серий БО-П01 (RU000A0ZZ0R3) и БО-П02 (RU000A0ZZV03) должен направить в адрес эмитента требование о таком погашении, а также обратиться через уполномоченное лицо в «Национальный расчетный депозитарий» (НРД). В случае наличия таких обращений эмитентом будут удовлетворены требования о досрочном погашении биржевых облигаций в сроки, установленные законом, денежными средствами в безналичном порядке в рублях Российской Федерации. Взаиморасчеты при досрочном погашении биржевых облигаций по требованию их владельцев осуществляются по правилам НРД для переводов ценных бумаг по встречным поручениям отправителя и получателя с контролем расчетов по денежным средствам.

читать дальше на смартлабе

«В связи с такой спецификой бизнеса планируется выделить одно юридическое лицо, которое станет центральным в структуре группы, будет управлять деятельностью всех остальных компаний, аккумулировать прибыль, распределять затраты.»

Собственникам конечно виднее, но такие пертрубации слегка беспокоят.

Алексей Витальевич, скорее всего все структурировано так, чтобы можно было в любой момент без последствий перестать платить по облигациям. Заёмщик по выпуску никакого отношения к потокам грузовичкова не имеет, судя по всему.

BearEater, В соответствии с реализуемыми описанными планами, надежность для инвесторов только вырастет. В настоящее время заемщик — это основная операционная компания Московского региона — ООО «ГрузовичкоФ-Центр». При присоединении она не только сохранит на балансе купленные автомобили, но и станет владельцем товарного знака, сайта и номеров телефона, а также получателем прибыли от работы компании во всех городах присутствия «ГрузовичкоФ». В дальнейшем компания планирует подготовку отчетности агрегатора-заемщика по МСФО и ее аудит.

Юнисервис Капитал, купленные автомобили разве не в залоге по лизингу? Товарный знак и номер телефона вряд ли покроют долги. Тогда прибыль — единственное, что сможет обеспечить выплату по облигациям. Что мешает грузовичкову на другое юр. лицо потоки перенаправить?

BearEater, Товарный знак, телефон, сайт — важные элементы бизнеса, составляющие его стоимость не только как самостоятельный актив, но и как инструмент операционной работы, которая генерирует прибыль. В том числе и это не позволит просто сменить юридическое лицо-агрегатор. Также в собственности компании находятся уже выкупленные из лизинга авто, а поручителями остаются 2 основные операционные компании. Какие ещё нужны гарантии для подозрительных инвесторов?))

Юнисервис Капитал,

И кому он нужен ваш товарный знак?

Покупатели дерутся в очереди?

Или считаете по себестоимости — дали штуку дизайнеру, вот и появился актив

Максим Барбашин, товарный знак «ГрузовичкоФ» не наш. Он принадлежит компании, которая успешно продает право его использования (франшизу) в 17 городах РФ. Определенно, это является подтверждением того, что кому-то он очень даже нужен и стоит несколько больше чем «штука дизайнеру». А вообще речь про него зашла в контексте ответа на вопрос о риске смены юрлица-агрегатора, если вы обратили внимание. И то, что товарный знак, телефоны, сайт сейчас будут оформлены на эмитента, на наш взгляд — дополнительная гарантия для инвесторов, страхующая именно от подобного риска. А в целом про обеспеченность долга активами вы можете почитать на 11 слайде аналитического покрытия: uscapital.ru/media/content_files/Analysis_Gruzovichkof_9m2018.pdf

«В связи с такой спецификой бизнеса планируется выделить одно юридическое лицо, которое станет центральным в структуре группы, будет управлять деятельностью всех остальных компаний, аккумулировать прибыль, распределять затраты.»

Собственникам конечно виднее, но такие пертрубации слегка беспокоят.

Алексей Витальевич, скорее всего все структурировано так, чтобы можно было в любой момент без последствий перестать платить по облигациям. Заёмщик по выпуску никакого отношения к потокам грузовичкова не имеет, судя по всему.

BearEater, В соответствии с реализуемыми описанными планами, надежность для инвесторов только вырастет. В настоящее время заемщик — это основная операционная компания Московского региона — ООО «ГрузовичкоФ-Центр». При присоединении она не только сохранит на балансе купленные автомобили, но и станет владельцем товарного знака, сайта и номеров телефона, а также получателем прибыли от работы компании во всех городах присутствия «ГрузовичкоФ». В дальнейшем компания планирует подготовку отчетности агрегатора-заемщика по МСФО и ее аудит.

Юнисервис Капитал, купленные автомобили разве не в залоге по лизингу? Товарный знак и номер телефона вряд ли покроют долги. Тогда прибыль — единственное, что сможет обеспечить выплату по облигациям. Что мешает грузовичкову на другое юр. лицо потоки перенаправить?

BearEater, Товарный знак, телефон, сайт — важные элементы бизнеса, составляющие его стоимость не только как самостоятельный актив, но и как инструмент операционной работы, которая генерирует прибыль. В том числе и это не позволит просто сменить юридическое лицо-агрегатор. Также в собственности компании находятся уже выкупленные из лизинга авто, а поручителями остаются 2 основные операционные компании. Какие ещё нужны гарантии для подозрительных инвесторов?))

Юнисервис Капитал,

И кому он нужен ваш товарный знак?

Покупатели дерутся в очереди?

Или считаете по себестоимости — дали штуку дизайнеру, вот и появился актив

«В связи с такой спецификой бизнеса планируется выделить одно юридическое лицо, которое станет центральным в структуре группы, будет управлять деятельностью всех остальных компаний, аккумулировать прибыль, распределять затраты.»

Собственникам конечно виднее, но такие пертрубации слегка беспокоят.

Алексей Витальевич, скорее всего все структурировано так, чтобы можно было в любой момент без последствий перестать платить по облигациям. Заёмщик по выпуску никакого отношения к потокам грузовичкова не имеет, судя по всему.

BearEater, В соответствии с реализуемыми описанными планами, надежность для инвесторов только вырастет. В настоящее время заемщик — это основная операционная компания Московского региона — ООО «ГрузовичкоФ-Центр». При присоединении она не только сохранит на балансе купленные автомобили, но и станет владельцем товарного знака, сайта и номеров телефона, а также получателем прибыли от работы компании во всех городах присутствия «ГрузовичкоФ». В дальнейшем компания планирует подготовку отчетности агрегатора-заемщика по МСФО и ее аудит.

Юнисервис Капитал, купленные автомобили разве не в залоге по лизингу? Товарный знак и номер телефона вряд ли покроют долги. Тогда прибыль — единственное, что сможет обеспечить выплату по облигациям. Что мешает грузовичкову на другое юр. лицо потоки перенаправить?

BearEater, Товарный знак, телефон, сайт — важные элементы бизнеса, составляющие его стоимость не только как самостоятельный актив, но и как инструмент операционной работы, которая генерирует прибыль. В том числе и это не позволит просто сменить юридическое лицо-агрегатор. Также в собственности компании находятся уже выкупленные из лизинга авто, а поручителями остаются 2 основные операционные компании. Какие ещё нужны гарантии для подозрительных инвесторов?))

«В связи с такой спецификой бизнеса планируется выделить одно юридическое лицо, которое станет центральным в структуре группы, будет управлять деятельностью всех остальных компаний, аккумулировать прибыль, распределять затраты.»

Собственникам конечно виднее, но такие пертрубации слегка беспокоят.

Алексей Витальевич, скорее всего все структурировано так, чтобы можно было в любой момент без последствий перестать платить по облигациям. Заёмщик по выпуску никакого отношения к потокам грузовичкова не имеет, судя по всему.

BearEater, В соответствии с реализуемыми описанными планами, надежность для инвесторов только вырастет. В настоящее время заемщик — это основная операционная компания Московского региона — ООО «ГрузовичкоФ-Центр». При присоединении она не только сохранит на балансе купленные автомобили, но и станет владельцем товарного знака, сайта и номеров телефона, а также получателем прибыли от работы компании во всех городах присутствия «ГрузовичкоФ». В дальнейшем компания планирует подготовку отчетности агрегатора-заемщика по МСФО и ее аудит.

Юнисервис Капитал, купленные автомобили разве не в залоге по лизингу? Товарный знак и номер телефона вряд ли покроют долги. Тогда прибыль — единственное, что сможет обеспечить выплату по облигациям. Что мешает грузовичкову на другое юр. лицо потоки перенаправить?

… При присоединении она не только сохранит на балансе купленные автомобили, но и станет владельцем товарного знака, сайта и номеров телефона, а также получателем прибыли от работы компании во всех городах присутствия «ГрузовичкоФ». В дальнейшем компания планирует подготовку отчетности агрегатора-заемщика по МСФО и ее аудит.

Юнисервис Капитал,

Купленные автомобили — это хорошо. Главное чтобы денежная ниточка из городов в центральную компанию неожиданно не оборвалась.

Алексей Витальевич, еще главное, чтобы со всеми этими пертрубациями не забыли, что еще приличные проценты по купонам платить надо…

… При присоединении она не только сохранит на балансе купленные автомобили, но и станет владельцем товарного знака, сайта и номеров телефона, а также получателем прибыли от работы компании во всех городах присутствия «ГрузовичкоФ». В дальнейшем компания планирует подготовку отчетности агрегатора-заемщика по МСФО и ее аудит.

Юнисервис Капитал,

Купленные автомобили — это хорошо. Главное чтобы денежная ниточка из городов в центральную компанию неожиданно не оборвалась.

«В связи с такой спецификой бизнеса планируется выделить одно юридическое лицо, которое станет центральным в структуре группы, будет управлять деятельностью всех остальных компаний, аккумулировать прибыль, распределять затраты.»

Собственникам конечно виднее, но такие пертрубации слегка беспокоят.

Алексей Витальевич, скорее всего все структурировано так, чтобы можно было в любой момент без последствий перестать платить по облигациям. Заёмщик по выпуску никакого отношения к потокам грузовичкова не имеет, судя по всему.

BearEater, В соответствии с реализуемыми описанными планами, надежность для инвесторов только вырастет. В настоящее время заемщик — это основная операционная компания Московского региона — ООО «ГрузовичкоФ-Центр». При присоединении она не только сохранит на балансе купленные автомобили, но и станет владельцем товарного знака, сайта и номеров телефона, а также получателем прибыли от работы компании во всех городах присутствия «ГрузовичкоФ». В дальнейшем компания планирует подготовку отчетности агрегатора-заемщика по МСФО и ее аудит. Там вроде суммы заимствования не очень большие, может и не та все печально будет

Там вроде суммы заимствования не очень большие, может и не та все печально будет

«В связи с такой спецификой бизнеса планируется выделить одно юридическое лицо, которое станет центральным в структуре группы, будет управлять деятельностью всех остальных компаний, аккумулировать прибыль, распределять затраты.»

Собственникам конечно виднее, но такие пертрубации слегка беспокоят.

Алексей Витальевич, скорее всего все структурировано так, чтобы можно было в любой момент без последствий перестать платить по облигациям. Заёмщик по выпуску никакого отношения к потокам грузовичкова не имеет, судя по всему. «В связи с такой спецификой бизнеса планируется выделить одно юридическое лицо, которое станет центральным в структуре группы, будет управлять деятельностью всех остальных компаний, аккумулировать прибыль, распределять затраты.»

«В связи с такой спецификой бизнеса планируется выделить одно юридическое лицо, которое станет центральным в структуре группы, будет управлять деятельностью всех остальных компаний, аккумулировать прибыль, распределять затраты.»

Собственникам конечно виднее, но такие пертрубации слегка беспокоят. «ГрузовичкоФ» опубликовал решение о регистрации изменений в юридической структуре

«ГрузовичкоФ» опубликовал решение о регистрации изменений в юридической структуреГруппа «ГрузовичкоФ» — один из лидеров сегмента внутригородских перевозок в Москве и Санкт-Петербурге — проводит юридическую реорганизацию. Соответствующее решение опубликовано 11 декабря на странице компании на сайте Интерфакса.

Основная цель запланированных изменений — приведение юридической структуры в соответствие с операционной деятельностью компании. «ГрузовичкоФ» развивается как классический агрегатор, с представительствами в 19 городах России (помимо Москвы и Санкт-Петербурга, компания работает еще в 17 городах России по франшизе). В связи с такой спецификой бизнеса планируется выделить одно юридическое лицо, которое станет центральным в структуре группы, будет управлять деятельностью всех остальных компаний, аккумулировать прибыль, распределять затраты.

читать дальше на смартлабе Прирост выручки группы «ГрузовичкоФ» составляет около 17% в месяц

Прирост выручки группы «ГрузовичкоФ» составляет около 17% в месяцВ «ГрузовичкоФ» проходит реорганизация с выделением компании, которая распределяет заказы и формирует центр прибыли направления. Агрегатор получает комиссию от общей выручки партнеров. В 3-м кв. он начал работу, вследствие чего снизилась бухгалтерская выручка компаний группы и, как следствие, валовая прибыль. Однако результирующих финансовых показателей это не коснулось.

Читайте в аналитическом обзоре деятельности компании за 9 мес. 2018 г.:

- «ГрузовичкоФ» — один из первых в России агрегаторов на рынке малотоннажных перевозок. Парк компании состоит из 1500 автомобилей не старше 2013 года выпуска, из них около 1000 находится в собственности, 500 — в лизинге.

- За 9 мес. 2018 г. компании группы выполнили порядка 800 тыс. заказов, что на четверть больше, чем за аналогичный период 2017 г., и заработали 2,25 млрд руб. (с учетом выручки водителей-партнеров).

- Увеличение выручки и числа заказов, а также сокращение затрат способствовали увеличению чистой прибыли группы в 7 раз.

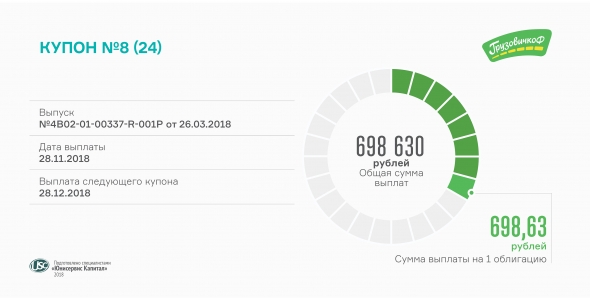

читать дальше на смартлабе «Грузовичкоф» выплатит сегодня 8-й купон по первому выпуску облигаций

«Грузовичкоф» выплатит сегодня 8-й купон по первому выпуску облигацийРасчет производится по ставке 17%, которая установлена на 1-12 купоны и будет действовать до марта 2019 г.

Всего же условиями выпуска предусмотрено 24 купонных периода по 30 дней. Оферта состоится в апреле 2019 г., погашение — через год после этого события.На начало сентября простая доходность облигаций первого выпуска «Грузовичкоф» (RU000A0ZZ0R3) находилась в диапазоне 12-15,5% годовых. Средневзвешенная цена в 3-м квартале — 102,9%.

Выплата дебютного купона по облигациям второго выпуска, размещенным несколько дней назад (RU000A0ZZV03), состоится 24 декабря.В скором времени мы ознакомим инвесторов с финансовыми результатами эмитента и компаний группы «Грузовичкоф» за 9 мес. 2018 г. Обновленную презентацию для инвесторов вы можете посмотреть уже сейчас.

читать дальше на смартлабе Руководитель «Грузовичкоф» Рафаиль Купаев не хочет, чтобы его компанию считали «убером» в сфере грузоперевозок.

Руководитель «Грузовичкоф» Рафаиль Купаев не хочет, чтобы его компанию считали «убером» в сфере грузоперевозок.

Интервью: boomin.ru/sobytiya-dnya/rafail-kupaev-ob-investitsiyakh-kontrole-kachestva-i-perspektivakh-zelenogo-perevozchika/ Итоги размещения второго выпуска облигаций «Грузовичкоф»

Итоги размещения второго выпуска облигаций «Грузовичкоф»Транспортная компания успешно разместила в пятницу 4 тыс. биржевых облигаций второго выпуска (RU000A0ZZV03). Средства привлекаются для досрочного погашения обязательств по лизинговым программам.

Доход по ежемесячному купону будет рассчитываться по ставке 15% годовых, номинал ценной бумаги — 10 тыс. рублей. Срок обращения выпуска — 720 дней. Оферта не предусмотрена.

Торги облигациями начались 23 ноября в процессе размещения. Объем заявок на 70% превысил сумму эмиссии, равную 40 млн рублей. Удовлетворено 19 из 41 заявки девяти брокеров.«Мы продолжаем активное развитие в двух мегаполисах — Санкт-Петербурге и Москве, а также работу по франшизе в 17 российских городах. Привлеченные с помощью второго выпуска средства пойдут на выкуп ста лизинговых автомобилей текущей рыночной стоимостью 50 млн рублей, — комментирует генеральный директор „Грузовичкоф“ Рафаиль Купаев. — Частичное досрочное погашение финансовых обязательств по лизинговым программам позволит компании снизить эффективную ставку почти на 10%, в том числе за счет снижения расходов на страхование. Освободившийся денежный поток, а это около 1 млн рублей в месяц, будет направлен на финансирование развития IT-платформы».

читать дальше на смартлабе ГрузовичкоФ - компания разместила второй выпуск облигаций

ГрузовичкоФ - компания разместила второй выпуск облигаций23 ноября состоялось размещение второго выпуска биржевых облигаций «ГрузовичкоФ».

Компания привлекает средства для досрочного погашения обязательств по лизинговым программам.Общий объем второго выпуска «ГрузовичкоФ» составил 40 млн рублей. Это несколько меньше суммы апрельской эмиссии – дебютного облигационного займа транспортной компании.

Доход по ежемесячному купону будет рассчитываться по ставке 15% годовых.

Номинал ценной бумаги – 10 тыс. рублей.

Срок обращения выпуска – 720 дней.

Оферта не предусмотрена.

первый выпуск на 50 млн рублей привлек большое количество частных инвесторов: общий объем торгов облигациями по состоянию на 31 октября превысил 74,7 млн рублей. Сумма ежедневных торгов в октябре составила в среднем 190 тыс. рублей, средневзвешенная цена — 103,09%. Таким образом, выпуск является высоколиквидным во вторичном обращении.

из пресс-релиза компании

читать дальше на смартлабе Первичное размещение облигаций «Грузовичкоф»

Первичное размещение облигаций «Грузовичкоф»«Юнисервис Капитал» в каждом своем проекте участвует собственным капиталом при размещении – мы уверены в надежности наших эмитентов. Но ввиду того, что к нам продолжают поступать заявки на участие в первичном размещении второго выпуска биржевых облигаций компании «Грузовичкоф», дата которого назначена на 23.11, мы приняли решение выделить 3 млн рублей для частных инвесторов. Из них:

- 1,5 млн рублей будет предложено участникам непосредственно на первичных заявках (удовлетворение заявок произойдет в процессе очередности: кто первым подаст заявку, того объем и будет чей);

- 1,5 млн рублей мы продадим сразу после начала торгов (выставим в стакане котировку по минимальной цене покрытия комиссий в размере 100,17% от номинала).

В дальнейшем цена будет определяться рыночным спросом и предложением на вторичных торгах.

Информация о размещении:Номер и дата выпуска: 4B02-02-00337-R-001P от 16.11.2018

читать дальше на смартлабе

Второй выпуск облигаций «Грузовичкоф» получил номер

Мосбиржа зарегистрировала облигационный выпуск транспортной компании на 40 млн рублей под номером 4B02-02-00337-R-001P от 16.11.2018. Привлеченные инвестиции «Грузовичкоф» направит на досрочное погашение лизинговых программ.

Второй выпуск отличается от дебютного не только суммой привлечения, но и номиналом ценной бумаги и доходностью. Ставка ежемесячного купона — 15% годовых. Номинал облигации — 10 тыс. рублей. Разместить облигации второго выпуска компания намерена в ноябре. Срок обращения обоих выпусков — 720 дней.

На привлеченные с помощью второго выпуска средства «Грузовичкоф» планирует выкупить из лизинга 100 автомобилей текущей рыночной стоимостью 50 млн рублей. Частичное досрочное погашение обязательств по лизинговым программам позволит компании снизить эффективную ставку почти на 10%, в том числе за счет сокращения расходов на страхование. Освободившийся денежный поток — около 1 млн рублей в месяц — будет направлен на развитие IT-платформы.

читать дальше на смартлабе

Юнисервис Капитал, а на Мосбирже они когда появятся?

Тимофей Мартынов, согласно сообщению эмитента, в пятницу: e-disclosure.ru/portal/event.aspx?EventId=bZaqo84BUk6ABPwSu4ZUkw-B-B

Юнисервис Капитал, ага, надо будет не забыть прикрепить сюда наверх котировку нового выпуска

Финаме

Финаме БКС Мир Инвестиций

БКС Мир Инвестиций