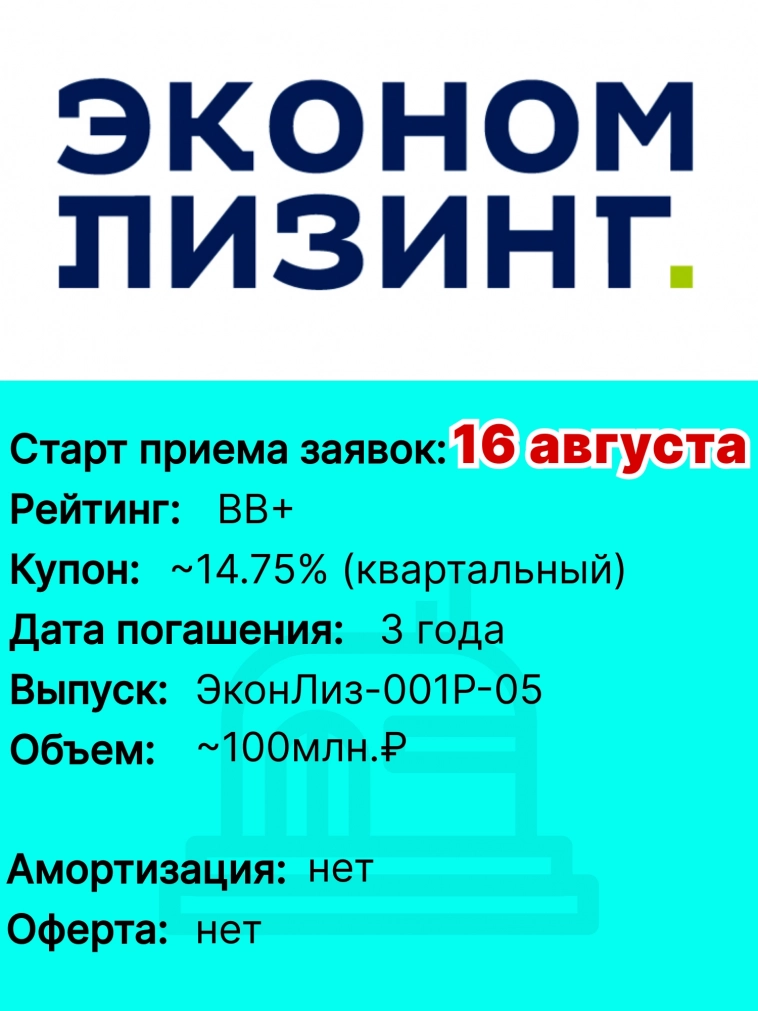

Скрипт для участия в первичном размещении облигаций ЭкономЛизинг 001P-05 16 августа 2023:

• Полное / краткое наименование: ЭкономЛизинг 001Р-05 / ЭконЛиз1Р5

• ISIN: RU000A106R12

• Контрагент (партнер): ИВОЛГАКАП [MC0478600000]

• Режим торгов: первичное размещение

• Код расчетов: Z0

• Цена: 100% от номинала (номинал 1 000 руб.)

Время приема заявок 16 августа:

С 10:00 до 13:00 МСК, с 16:45 до 18:00 МСК (с перерывом на клиринг)

Минимальное количество приобретаемых облигаций — 30 шт. (30 тыс. руб. по номинальной стоимости)

Заявка может быть исполнена частично. В ходе размещения приоритет будет отдаваться заявкам, поданным предварительно и подтвержденным через телеграм-бот ИК Иволга Капитал @ivolgacapital_bot

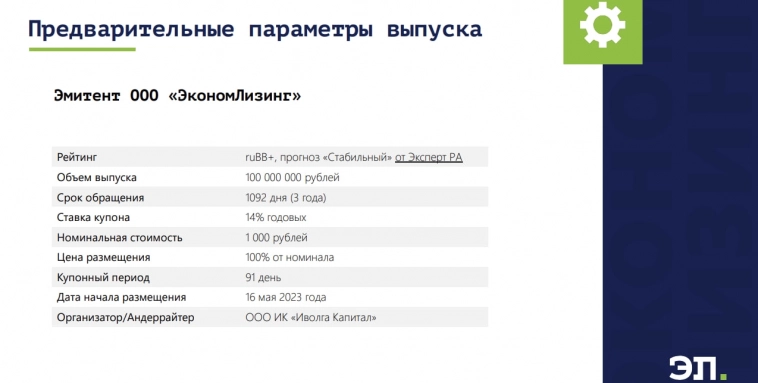

Обобщенные параметры выпуска ООО ЭкономЛизинг:

• Кредитный рейтинг эмитента: ruBB+

• Сумма размещения: 100 млн руб.

• Срок обращения: 3 года

• Купон / доходность: 15,5% / 16,4% годовых

Организатор ИК Иволга Капитал

Не является инвестиционной рекомендацией. Ссылка на ограничение ответственности.

Авто-репост. Читать в блоге >>>

Финаме

Финаме БКС Мир Инвестиций

БКС Мир Инвестиций