Блог им. Ilia_Zavialov

Завьялов Илья Николаевич про ликвидность.

- 14 марта 2024, 17:13

- |

Перед тем как вы погрузитесь в изучение статьи, обратите внимание на тот факт что всё упомянутое в ней не является финансовой рекомендацией для принятие более взвешенного решения просьба провести свое собственное исследование.

Почему проектам нужна ликвидность для своего собственного токена?

Фундаментально важно иметь ликвидность для токена насколько это позволяет новым инвесторам легко входить в проект, а неактивным — выходить. Недостаток этого не сорвет крепкий проект, а избыток будет излишним.

В этой статье мы рассмотрим сложности pool 2 и расскажем, как проекты могут мыслить о создании ликвидности для своего собственного токена.

Мы рассмотрим:

- Цели по ликвидности + другие механизмы для улучшения pool 2

- Неравномерные пулы для удовлетворения долгосрочных участников

- Использование капитала в пассивных казначействах как механизма стартапа

Подождите, что такое пул 2?

Пулы 2 — это пулы ликвидности для собственного токена проекта; они находятся на децентрализованных биржах (DEX) и искусственно запускаются путем вознаграждения поставщиков ликвидности (LP) тем же собственным токеном, который они предоставляют в ликвидность. Хотя эти пулы в настоящее время находятся в центре внимания как стратегия по умолчанию для достижения ликвидности токена, они являются одним из самых тонких и непонятных механизмов в DeFi и, следовательно, требуют особенного внимания.

Как мы можем подходить к поощрению ликвидности собственного токена.

Действительность заключается в том, что DeFi полна наемного капитала, и это нечто, о чем проектам следует думать при установке вознаграждений для их пулов 2. Проекты могут рассматривать APY пула 2 как основную маркетинговую тактику для привлечения внимания к своему протоколу. Это не только неоригинально и часто не имеет отношения к самому протоколу, но и наши исследования (см. Приложение I) показывают, насколько пулы 2 слабо действуют как маркетинговые инструменты, потому что они привлекают ликвидность, существующую только для фарминга поощрений. Из десятков исторических пулов 2, которые мы анализировали, почти все потеряли более 50% ликвидности всего через 30 дней после завершения поощрений. Эта капризная ликвидность указывает на то, что вместо того чтобы сосредотачивать маркетинговое внимание на пуле 2 и его ликвидности токена, усиливая поощрения, чтобы привлечь больше внимания, проектам следует сосредотачиваться на использовании пулов 2 для удовлетворения фундаментальной потребности: облегчения для инвесторов входа/выхода из проекта в оптимальной среде (низкое проскальзывание).

Меня зовут Завьялов Илья Николаевич. Я предприниматель и увлекаюсь финансами. Добро пожаловать в мой блог.

Medium — medium.com/@IliaNicolaevichZavialov

Substack — ilianicolaevichzavialov.substack.com/

Рассмотрение того, что это означает, начинается с понимания того, как думают LP.

Для поставщиков ликвидности (LP) пулы 2 являются сложными потому, что проекты платят им доходность, которую им приходится реализовывать из собственного токена, при этом они также удерживают токен. Это тонкий баланс, поскольку поставщики ликвидности в основном принимают короткие позиции по отношению к крупным движениям цен и мотивируются предоставлять ликвидность только до тех пор, пока они ожидают, что токен будет торговаться в пределах определенного диапазона. Если они ожидают быстрого роста цены токена, им становится более прибыльно прекратить предоставление ликвидности и удерживать токен; тем временем, если поставщики ликвидности ожидают, что цена токена будет снижаться, они поспешат выйти из своих позиций. Если токен новый, возможно, что цена может сильно измениться в любом направлении, усиливая так называемые потери относительной ликвидности. Этот риск временных потерь также затрудняет участие долгосрочных сторонников проекта в пуле 2, поскольку они могут упустить возможность получить выгоду.

Тем не менее ликвидность для токена проекта играет большую роль в привлечении сообщества к проекту. Ликвидность собственного токена стоит того, чтобы заплатить, потому что она может запустить рефлексивный механизм, привлекающий больше пользователей и внимания к протоколу. * Тем не менее стоит отметить, что ликвидность для собственного токена не делает или не разрушает иначе крепкий проект. Проекты с сильной поддержкой рынка продукции могут добиться успеха даже без должной ликвидности собственного токена, и проекты без крепкой поддержки рынка продукции потерпят неудачу несмотря на сильную ликвидность собственного токена. Поэтому, так же как традиционные компании должны строго следить за своим бюджетом, проекты должны стремиться найти правильный баланс между использованием своих токенов для поощрения поведения, являющегося ключевым для их продукта, и поощрения ликвидности собственного токена. Что касается пулов 2, основная сложность заключается в поиске правильной стоимости и оплате правильного объема ликвидности.

Способы лучшего поощрения ликвидности собственного токена

Несмотря на свои тонкости, пулы 2 являются неоспоримо умным способом для проектов использовать свой токен (что у них избыточно) для инициализации ликвидности токена.

Если проект определяет, что пул 2 — лучший метод для них, вот три рекомендации:

- Проводите короткие программы (30-90 дней) для возможности переконфигурации и эмпирического тестирования.

- Экспериментируйте с такими стратегиями, как более низкие APY (<100%), вестинг блок-наград и непередаваемые токены, чтобы обеспечить соответствие долгосрочным участникам.

- Определите целевую ликвидность, чтобы избежать переплаты за ликвидность.

По первому пункту (1) проектам следует проводить короткие эксперименты подряд, а не заключать себя в многолетние программы. Короткие программы позволяют проектам проводить анализ эффективности своих программ пулов 2 и предоставляют возможность переконфигурировать и переоценить свои рычаги/награды (см. Приложение III для потенциальных метрик для измерения пула 2). Это также позволяет сообществу играть роль в определении того, какими будут поощрения токенов для проекта. Интересные исследования случаями могут быть PancakeSwap, 1inch и CREAM.

По второму пункту (2) проекты должны включать функции, направленные на более долгосрочных участников. В частности, проекты хотят поощрять поставщиков ликвидности, которые уже уверены в удержании токена, в отличие от чистых фермеров, которые покупают токен просто для предоставления ликвидности из-за высоких APY. Сделав сложнее быстро реализовать прибыль, эти стратегии могут заставить поставщиков ликвидности быть более согласованными как заинтересованными сторонами, а не как наемными фермерами. Помимо пула 2 Aave (который мы рассмотрим в следующем разделе), еще одним объектом изучения является Ribbon Finance, который экспериментировал с комиссиями за вывод, непередаваемыми токенами и ограниченным TVL для своего раннего пула ликвидности.

По третьему пункту (3) цели по ликвидности, и начнем с объяснения, почему они важны.

Если у проектов нет цели, они будут находиться в темноте, пытаясь определить, достаточно ли у них ликвидности, и стоит ли им платить за еще больше. Поиск цели по ликвидности сводится к поиску наименьшего приемлемого размера сделки для крупных инвесторов и обеспечению наличия достаточной ликвидности в пределах приемлемого диапазона проскальзывания (<2%). Часто увеличение ликвидности может поддержать переоценку токена протокола (в сторону роста), поскольку объемы становятся достаточными для того, чтобы фонды и крупные инвесторы скупали их на вторичном рынке. Определение цели по ликвидности обеспечивает наличие достаточной ликвидности токена для крупных инвесторов без излишней переплаты.

Как определить цель ликвидности

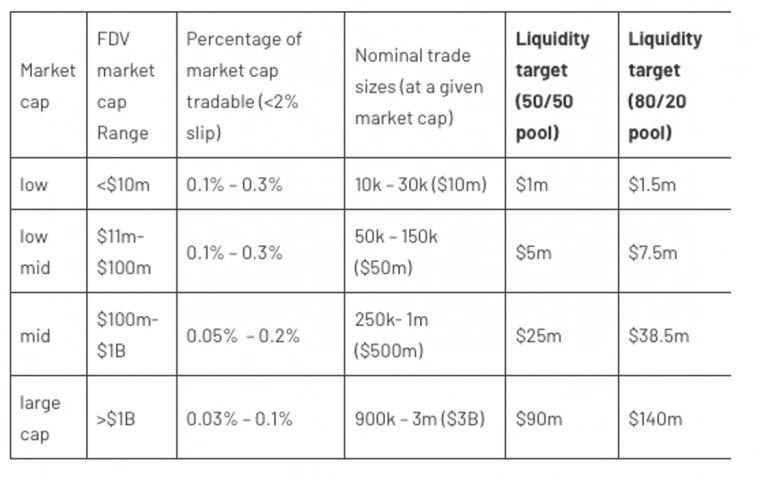

Один из подходов к определению цели по ликвидности — это рассмотрение глубины ликвидности относительно рыночной капитализации. В таблице ниже мы разделили различные типы проектов по рыночной капитализации и предоставили оценки того, какой процент от общей рыночной капитализации большой инвестор захочет торговать в пределах диапазона проскальзывания 2%.

Шаги:

- Определите, в какой категории рыночной капитализации находится проект.

- Возьмите нижнюю границу номинальных размеров сделок.

- Используйте этот уравнение/таблицу для определения необходимого объема ликвидности для осуществления этих размеров сделок при различных уровнях проскальзывания.

Пример: Я основатель проекта с рыночной капитализацией от низкой до средней величины, равной $50 млн. Я, в максимуме, хочу обеспечить возможность крупным инвесторам торговать 0,1%-0,3% моего протокола с проскальзыванием 2%. Это приводит к размерам сделок от $50 тыс. до $150 тыс. (50 млн * 0,1%, 50 млн * 0,3%). Уравнение, используемое в таблице, показывает, что пул в $5 млн (с весом 50/50) может обеспечить сделки размером $50 тыс. с проскальзыванием менее 2%. Это означает, что мне не нужно больше $5 млн в пуле, чтобы обеспечить возможность крупным инвесторам, и что, в максимуме, мне потребуется $2,5 млн моего собственного токена и $2,5 млн в USDC/ETH в пуле.

Примечание: Это разработано для пулов на традиционных AMM. Uniswap V3 меняет эти цифры и требует большей уверенности в движении цены.

Когда речь идет о постановке целей, проекты могут попасть в ловушку использования этого как метрики успеха. Тем не менее, иметь высокую ликвидность токенов не всегда полезно, и хотя цель по объему ликвидности может служить ориентиром, чтобы избежать переплаты за ликвидность токенов, это не является самоцелью. Для проектов на ранних этапах ликвидность токенов не так важна, как сосредоточенность на продукте и поиске подходящего рынка для продукта. Низкокапитализированные проекты, слишком сильно фокусирующиеся на ликвидности своего токена, рискуют привлечь трейдеров/спекулянтов в ущерб инвесторам и участникам, ориентированным на долгосрочную перспективу.

Сила неравномерных пулов

Среди исторических пулов 2 выделяется стимулированный токенами пул Aave как один из немногих пулов, который поддерживал долгосрочную ликвидность без высокого APY (<5%).

В этом 80/20 AAVE/ETH умном пуле Balancer LP предоставляют ликвидность в обмен на торговые сборы и вознаграждения как в AAVE, так и в BAL. Успех Aave дает нам представление о преимуществах неравномерных пулов по сравнению с традиционными 50/50 пулами.

Основное преимущество: Неравномерные пулы подвержены меньшим рискам временных потерь.

Уменьшенные риски временных потерь означают, что LP более готовы предоставлять ликвидность за более низкую доходность. С точки зрения затрат это снижает необходимое вознаграждение протокола.

В то же время держатели токенов могут вложить свой капитал, пока неравномерный пул снижает риск временных потерь в случае повышения цены токена. Это приводит к лучшей согласованности стимулов, поскольку они могут предоставлять ликвидность для получения торговых сборов и вознаграждений, не теряя большей части своей экспозиции к токену или необходимости покупать/получать вынужденную экспозицию к 50% стоимости другого токена, которого у них может не быть.

Хотя неравномерно взвешенные пулы более дружелюбны к LP, это сопряжено с компромиссом. Главным недостатком является то, что для достижения тех же условий по проскальзыванию требуется более высокий TVL. Как видно на графике ниже, пулы 50/50 являются наиболее эффективными с точки зрения проскальзывания.

Кроме того, по мере того как проект зреет, неравномерные пулы также влияют на потенциал роста токена, потому что для увеличения цены требуется больше стейблкоинов/ETH (по сравнению с пулом 50/50). После завершения начального этапа привлечения средств и зрелости проекты могут рассмотреть возможность перехода к пулу 50/50 (например, 70/30, 60/40), чтобы обеспечить более низкое проскальзывание и более эффективное обнаружение цены. В плане платформы Balancer в настоящее время единственный протокол, предлагающий неравномерные пулы, но Sushiswap планирует запустить их клон (Trident) в ближайшие месяцы.

Использование бездействующей казны для создания гибридного подхода к ликвидности

Устоявшиеся проекты, которые привлекли средства или имеют здоровую/диверсифицированную казну, должны рассмотреть вопрос о предоставлении всей или части своей первоначальной ликвидности, используя свою казну и преобразовав часть ее в ETH/USDC для предоставления ликвидности с обеих сторон. Это имеет множество преимуществ, включая:

Возможность проекта получать дополнительные доходы от торговых сборов Больший контроль над ликвидностью/ликвидность не зависит исключительно от APR Создание автоматического механизма «выкупа», если цена токена падает Диверсификация казны (с другими парами, такими как ETH/USDC) Однако есть один нюанс: проекты берут на себя риск временных потерь.

Примером может служить протокол dHEDGE, который начал с вознаграждения около 10 тыс. DHT в неделю (примерно $20 тыс. USD на тот момент), но вскоре перешел к предоставлению основной части ликвидности самостоятельно с использованием $3,5 млн. USDC (для пула 50/50). Фронтальное предоставление ликвидности с использованием их казны позволило им снизить размывание голосов за свой токен управления и вместо этого использовать его для стимулирования людей использовать их платформу. В финансовом плане dHEDGE собирал $500-1 тыс./день в торговых сборах и собрал более $45 тыс. сборов за последние 2,5 месяца.

Вот несколько нестандартных способов, которыми протоколы могут внедрить гибридную стратегию с пулом 2:

- Используйте бездействующую казну для предоставления 50-80% цели по ликвидности, а затем используйте токены протокола для стимулирования дополнительной ликвидности при необходимости.

- Используйте казну для предоставления ликвидности и берите торговые сборы для стимулирования дополнительных LP.

- Используйте бездействующую долгосрочную казну для предоставления ликвидности на первые 6 месяцев — 1 год, проводя при этом короткие эксперименты с поощрением ликвидности.

- Или просто выведите целевую ликвидность и используйте бездействующую казну для предоставления ликвидности без стимулирования дополнительных LP.

Итог

Точной науки по достижению ликвидности для токена протокола не существует. Но среди различных подходов, которые мы рассмотрели здесь — целевые значения ликвидности, неравномерные (например, 80/20) пулы, предоставление ликвидности из казны — есть различные способы, которыми заботливые основатели и инвесторы могут решать проблему ликвидности токена. Несмотря на то, что большая часть этого руководства — всего лишь верхушка айсберга, мы надеемся, что оно может подогреть обсуждение вокруг разработки более устойчивой и эффективной ликвидности токенов.

теги блога Завьялов Илья Николаевич

- ai

- bicion

- Binance

- Binance Coin

- bitcoin

- bitcoin exchange

- BitCoins

- Bitcon

- blockchain

- btc

- BTCUSDT

- CommEX

- crypto

- cryptocurrency

- cryptotrading

- crysis

- DeepSeek

- DeFi

- derivatives

- DEX

- ETF

- eth

- ethereum

- finance

- market making

- nvidia

- oracle

- S&P500

- SEC

- Solana

- Tether

- usd rub

- USDT

- WEB3

- автомобили

- акции

- акции США

- анализ

- аналитик

- аналитика

- биткоин

- блокчейн

- блокчейн для чайников

- выборы президента США 2024

- деривативы

- децентрализация

- децентрализованные финансы

- доллар

- займы

- заёмные средства

- золото

- ИИ

- инфляция в США

- искусственный интеллект

- Крах

- кредиты

- крипто

- криптобиржа

- криптовалюта

- криптовалюта как заработать

- Криптовалюты

- криптовалюты новости

- криптография

- криптомонета

- криптономика

- криптонубы

- крипторынок

- крпитовалюты

- курс

- ликвидация

- ликвидность

- мнение по рынку

- мнения

- мнения и аналитика

- Мнения и прогнозы аналитиков

- мобильный пост

- МостЫ

- обзор рынка

- опционы

- отчёт

- оффтоп

- прогноз

- рынки

- рынок - взгляд

- сигнал

- ставка фрс сша

- стейблкоин

- сша

- технический анализ

- торговые сигналы

- трейдинг

- уоррен баффетт

- форекс

- ФРС США

- фьч РТС

- фьчерс

- экономика США

- Электромобили

- эфириум

- эфириум биткоин