SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

Блог им. Stels

Ленивый инвестор: облигации ОФЗ 25081, ОФЗ 26204

- 21 декабря 2017, 13:18

- |

Добрый день!

Итак, сегодня формируем облигационную часть портфеля. Сейчас в акциях 34% от портфеля. На 50% от портфеля берем короткие облигации. На оставшиеся 16% еще будем докупать акции. В январе еще будет пополнение на 3% от начального портфеля.

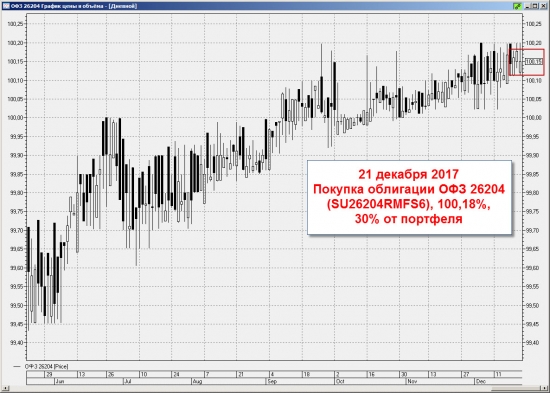

Покупка облигаций

ОФЗ 25081, погашение 31.01.2018 (20% от портфеля)

ОФЗ 26204, погашение 15.03.2018 (30% от портфеля)

Телеграмм-канал: t.me/investp

Портфель в реальном времени:

intelinvest.ru/public-portfolio/9143/?ref=17237

Портфель на Смарт-Лабе:

smart-lab.ru/q/watchlist/Stels/2345/ (облигации не нашел, скажите, если есть)

Подробнее о начальных условиях, как пользоваться:

smart-lab.ru/blog/439285.php

823 |

Читайте на SMART-LAB:

Какие перспективы у «Ренессанс Страхования»?

Финансовые результаты «Ренессанс Страхования» за 2025 год оказались в целом нейтральными. Несмотря на сложную экономическую ситуацию в...

18:57

теги блога Stels

- AGRO

- agro-гдр

- blockchain

- En+

- ETF

- Intelinvest

- Rusal

- smb capital

- X5 Retail Group

- You Tube

- акции

- Алроса

- антихрупкость

- АФК Система

- Аэрофлот

- Башнефть

- Башнефть ап

- блокчейн

- Брокер Открытие

- брокер втб

- Брокер Открытие

- Брокер Сбербанк

- брокер тинькофф

- в тренде

- видео

- ВТБ

- ВТБ брокер

- ВТБ мои инвестиции

- выбор брокера

- Газпром

- деньги без дураков. александр силаев

- дивиденды

- Екатеринбург

- ИИС

- инвестиии

- инвестирование

- инвестирование в акции

- Инвестиции

- инвестор

- Карусель

- Книги

- коронавирус

- криптовалюта

- Ленивый инвестор

- ленэнерго ап

- ЛСР

- ЛСР Группа

- Лукойл

- Магнит

- Майк Беллафиоре

- Мечел

- Мечел ао

- Мечел ап

- МосБиржа

- Москва

- Московская биржа

- Мосэнерго

- мосэнерго а.о

- МРСК Центра и Приволжья

- МРСК ЦП

- мтс

- новый год

- ОГК-2

- Один хороший трейд

- отзыв о книге

- Перекресток

- Портфель

- портфель акций

- Пяторочка

- реалити-шоу

- Робот советник

- Роснефть

- Русагро

- русал

- РусГидро

- рэп

- Сбербанк

- Сирия

- сложные проценты

- статистика

- Структурные продукты

- стыдно

- Сургутнефтегаз

- сургутнефтегаз а.о

- сургутнефтегаз а.п

- Талеб Насим

- творчество

- ТГК-1

- торговые сигналы

- трейдинг

- учет инвестиций

- учет портфеля

- фондовый рынок

- Фосагро

- ФСК Россети

- ЧеркизГ

- Черкизово

- чёрный лебедь

- Юнипро

- ютубканал

За остаток декабря, январь на свободные деньги планируется купить акции. Соответственно, 31 января деньги с облигаций можно будет продолжать использовать на акции.

Здесь момент такой, что портфель ежемесячно пополняемый (3% от начальной суммы), поэтому сильно большую подушку из облигаций делать не планируется. Около 25%.

Зачем тогда инвестору фондовый рынок? Разложиться в эти 10 банков и все. По определению риск-доход, на фондовом рынке при большем риске, должна быть большая доходность. Используя долгосрочную стратегию инвестирования, считаю, что подобную доходность можно показать. Но никаких гарантий никто не дает, будущее никому не известно.

Ну и в общем. В любом своем суждении я могу ошибаться, обсуждение приветствуется. Из облигаций можно выстроить и более сложную конструкцию, используя комбинацию близких и дальних офз, но я еще в процессе освоения всех премудростей.