SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

Блог им. Therollingstones

Digital Transformation: Блокчейн в банке

- 28 ноября 2017, 20:15

- |

Сегодня поговорим о том, как технология блокчейн может способствовать развитию удаленной идентификации на примере одного банка.

Проблемы удаленной идентификации в той или иной мере решаются различными способами. В некоторых случаях достаточно осуществлять идентификацию с помощью социальных сетей или через телефонный номер. Но её юридическая значимость появляется только тогда, когда в ней принимают участие операторы персональных данных, определенные в 115-ФЗ. При этом специфика российского законодательства на текущий момент заключается в том, что не все услуги могут быть оказаны с применением удаленной идентификации. Банкам сейчас доступны только переводы без открытия счёта.

Однако, не всё так плохо. Например, законопроектом предусмотрены поправки в 115-ФЗ, которые позволяют банкам открывать счета клиентам, идентифицируя их удаленно. Но при этом клиент обязательно должен быть первично идентифицирован с личным присутствием, а его персональные данные помещены в ЕСИА. Таким образом ЕСИА обеспечивает возможность аутентификации (в том числе по биометрическим параметрам) и передачу персональных данных сервису. При этом возникают некоторые риски, связанные с согласием клиента (и с отзывом этого согласия) на передачу ПД третьим лицам, а также централизованным хранением ПД. Дополнительно появляются технологические сложности в обновлении дескриптора биометрических параметров.

Но давайте не будем вдаваться в эти подробности биометрической идентификации, а лучше разберем, как технология блокчейн может способствовать развитию удаленной идентификации.

Проблемы идентификации

Основными задачами идентификации являются:

Но при проведении процедуры удаленной идентификации возникают сложности с подтверждением соответствия персональных данных клиенту, который их отправил. Трудности связаны с тем, что на данный момент на рынке нет удобного инструмента, который позволил бы бизнесу проводить эту процедуру без личного присутствия клиента и предъявления им паспорта.

Есть категории организаций, услуги которых получают почти всё население страны – это банки, мобильные операторы. Подписывая договор с клиентом, эти организации проводят первичную идентификацию, то есть получают персональные данные клиента при его личном присутствии и при предъявлении паспорта. Соответственно, в дальнейшем эти организации могут подтверждать корректность персональных данных и принадлежность этих сведений человеку, который их предоставил.

Процесс удаленной идентификации можно организовать с полной передачей реципиенту персональных данных от донора с использованием протокола OAuth 2.0. Но такое решение имеет ряд проблем:

Первая проблема заключается в том, что в данном процессе потребуется третья сторона, которая будет фиксировать факт передачи данных. Это влечет за собой дополнительные расходы на создание посредника, которому будут доверять обе стороны, и расходы на комиссию посреднику за проведение удаленной идентификации.

Вторая проблема связана с тем, что при наличии большого количества поставщиков персональных данных потребителям сервиса необходимо выстраивать взаимоотношения с каждым из них.

Третья проблема связана с рисками несоответствия Федеральному закону № 152 «О персональных данных».

Однако, применив принцип интероперабельности систем консорциума организаций, который предполагает наличие продуктов или систем с открытыми интерфейсами, и использовав технологию блокчейн, можно решить эти проблемы. При этом открываются широкие возможности для финтеха по доступу к банковской аудитории и банковской инфраструктуре. И это только на первый взгляд.

Если подумать шире, то смарт-контракты значительно расширяют возможности технологии по выстраиванию доверительных отношений. К блокчейну можно прикрутить удостоверяющий центр как с помощью доверенного оракула, так и реализовав российскую криптографию на уровне ядра. Тогда участники смогут получать квалифицированную электронно-цифровую подпись (которая по умолчанию является аналогом собственноручной подписи) и заключать юридически значимые контракты.

Данное решение реализует механизм удаленной идентификации на технологии Blockchain. Благодаря ему организациям не нужно делиться персональными данными, а каждая операция будет фиксироваться в неизменяемой блокчейн-цепочке.

Участники процесса (см. рисунок):

Заключение

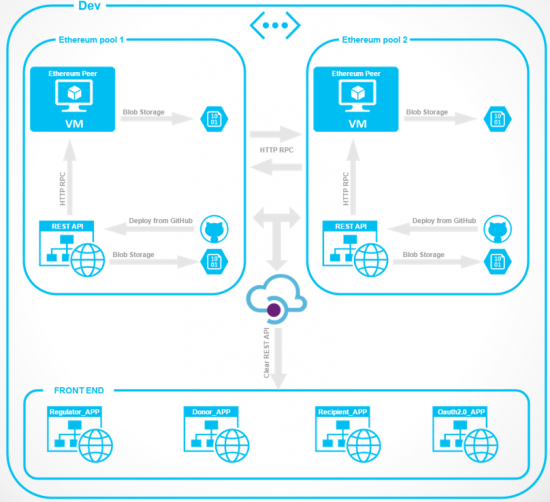

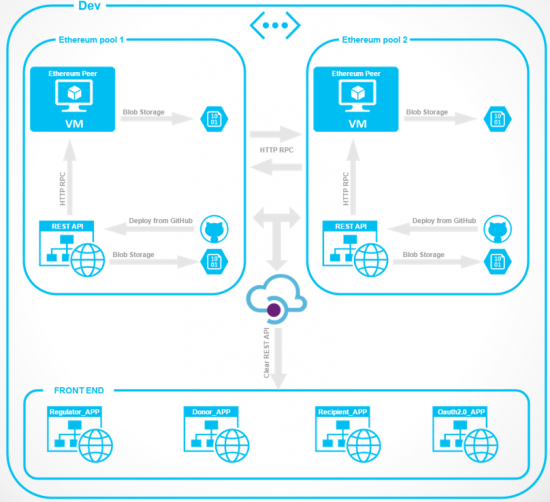

Данная система позволит кардинально изменить рынок дистрибуции услуг в цифровых каналах, открыть клиентам банков широкий доступ к продуктам и сервисам сторонних организаций — участников консорциума без необходимости личного посещения для идентификации. Прототип решения создан на базе облачной платформы Azure Blockchain as a Service от Microsoft.

Персональные данные в данном процессе не передаются третьей стороне (остаются только у донора и реципиента). При этом, использование технологии блокчейн не только обеспечивает хранение и неизменность информации о всех проведенных процедурах идентификации. Принцип смартконтрактов позволяет выстроить прозрачную монетизацию сервиса и повысить эффективность взаимодействия участников. А за счёт децентрализации снижается риск компрометации персональных данных, а также повышается отказоустойчивость системы.

Александр Васильев — заместитель директора департамента ИТ по инновациям РосЕвроБанк, смотрит в будущее, слушает Nightwish, верит в блокчейн

Проблемы удаленной идентификации в той или иной мере решаются различными способами. В некоторых случаях достаточно осуществлять идентификацию с помощью социальных сетей или через телефонный номер. Но её юридическая значимость появляется только тогда, когда в ней принимают участие операторы персональных данных, определенные в 115-ФЗ. При этом специфика российского законодательства на текущий момент заключается в том, что не все услуги могут быть оказаны с применением удаленной идентификации. Банкам сейчас доступны только переводы без открытия счёта.

Однако, не всё так плохо. Например, законопроектом предусмотрены поправки в 115-ФЗ, которые позволяют банкам открывать счета клиентам, идентифицируя их удаленно. Но при этом клиент обязательно должен быть первично идентифицирован с личным присутствием, а его персональные данные помещены в ЕСИА. Таким образом ЕСИА обеспечивает возможность аутентификации (в том числе по биометрическим параметрам) и передачу персональных данных сервису. При этом возникают некоторые риски, связанные с согласием клиента (и с отзывом этого согласия) на передачу ПД третьим лицам, а также централизованным хранением ПД. Дополнительно появляются технологические сложности в обновлении дескриптора биометрических параметров.

Но давайте не будем вдаваться в эти подробности биометрической идентификации, а лучше разберем, как технология блокчейн может способствовать развитию удаленной идентификации.

Проблемы идентификации

Основными задачами идентификации являются:

- получение идентификационных сведений о клиенте;

- проверка корректности данных, предоставленных клиентом;

- подтверждение того, что предоставленные данные соответствуют человеку, который их передал.

Но при проведении процедуры удаленной идентификации возникают сложности с подтверждением соответствия персональных данных клиенту, который их отправил. Трудности связаны с тем, что на данный момент на рынке нет удобного инструмента, который позволил бы бизнесу проводить эту процедуру без личного присутствия клиента и предъявления им паспорта.

Есть категории организаций, услуги которых получают почти всё население страны – это банки, мобильные операторы. Подписывая договор с клиентом, эти организации проводят первичную идентификацию, то есть получают персональные данные клиента при его личном присутствии и при предъявлении паспорта. Соответственно, в дальнейшем эти организации могут подтверждать корректность персональных данных и принадлежность этих сведений человеку, который их предоставил.

- организация (реципиент), которая хочет удаленно идентифицировать своего клиента;

- организация (донор), которая проводила первичную идентификацию, например, банк;

- физическое лицо, которое хочет получить услугу у реципиента.

Процесс удаленной идентификации можно организовать с полной передачей реципиенту персональных данных от донора с использованием протокола OAuth 2.0. Но такое решение имеет ряд проблем:

- недоверие участников друг к другу в части фиксации факта проведения идентификации;

- необходимость выстраивания интерфейсов «каждый с каждым»;

- передача, обработка и хранение персональных данных.

Первая проблема заключается в том, что в данном процессе потребуется третья сторона, которая будет фиксировать факт передачи данных. Это влечет за собой дополнительные расходы на создание посредника, которому будут доверять обе стороны, и расходы на комиссию посреднику за проведение удаленной идентификации.

Вторая проблема связана с тем, что при наличии большого количества поставщиков персональных данных потребителям сервиса необходимо выстраивать взаимоотношения с каждым из них.

Третья проблема связана с рисками несоответствия Федеральному закону № 152 «О персональных данных».

Однако, применив принцип интероперабельности систем консорциума организаций, который предполагает наличие продуктов или систем с открытыми интерфейсами, и использовав технологию блокчейн, можно решить эти проблемы. При этом открываются широкие возможности для финтеха по доступу к банковской аудитории и банковской инфраструктуре. И это только на первый взгляд.

Если подумать шире, то смарт-контракты значительно расширяют возможности технологии по выстраиванию доверительных отношений. К блокчейну можно прикрутить удостоверяющий центр как с помощью доверенного оракула, так и реализовав российскую криптографию на уровне ядра. Тогда участники смогут получать квалифицированную электронно-цифровую подпись (которая по умолчанию является аналогом собственноручной подписи) и заключать юридически значимые контракты.

Данное решение реализует механизм удаленной идентификации на технологии Blockchain. Благодаря ему организациям не нужно делиться персональными данными, а каждая операция будет фиксироваться в неизменяемой блокчейн-цепочке.

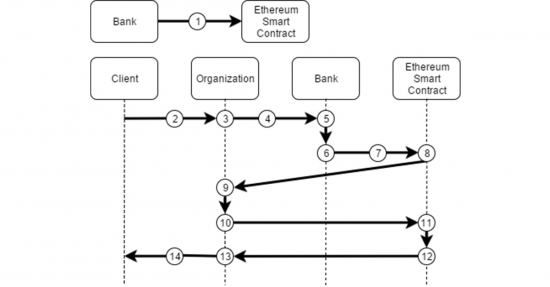

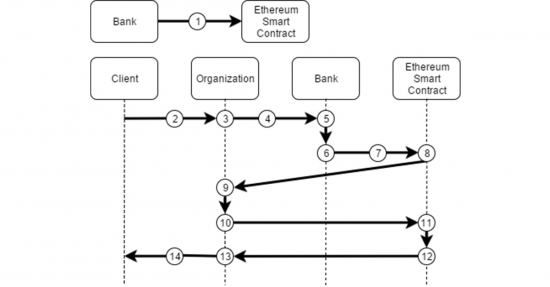

Участники процесса (см. рисунок):

- клиент — физическое лицо, которое хочет получить услугу у организации;

- банк — кредитная организация, в которой клиент проходил процедуру первичной идентификации с личным присутствием;

- организация — организация, в которую обратился клиент и которая хочет получить услугу удаленной идентификации у банка для предоставления услуги клиенту.

- банк формирует для клиента пару значений, которая состоит из хеша токена и хеша сложенных между собой персональных данных клиента и токена, после чего помещает эту пару значений в смарт-контракт;

- клиент обращается за услугой в организацию;

- организация предоставляет клиенту интерфейс для ввода персональных данных и выбора организации, в которой клиент хотел бы идентифицироваться (в нашем случае это банк);

- переадресация клиента на интерфейс дистанционного банковского обслуживания (предполагается интернет-банк) для прохождения аутентификации (авторизации);

- банк проводит аутентификацию по собственному механизму (двухфакторная, биометрия и т. д.);

- при успешном прохождении клиентом аутентификации, банк шифрует открытым ключом организации токен клиента;

- отправка в организацию зашифрованного токена клиента через смарт-контракт для фиксации факта передачи токена;

- формирование сообщения с зашифрованным токеном и передача его организации;

- получение и расшифровка с помощью закрытого ключа токена;

- формирование и отправка запроса с хешем токена и хешем сложенных между собой персональных данных, предоставленных клиентом через интерфейс организации, и токена;

- сверка данных, размещенных банком в смарт-контракте, и данных, переданных организации;

- в случае успешной сверки смарт-контракт фиксирует факт успешной сверки и отправляет ответ организации;

- организация получает ответ об успешной идентификации клиента;

- организация предоставляет услугу клиенту.

Заключение

Данная система позволит кардинально изменить рынок дистрибуции услуг в цифровых каналах, открыть клиентам банков широкий доступ к продуктам и сервисам сторонних организаций — участников консорциума без необходимости личного посещения для идентификации. Прототип решения создан на базе облачной платформы Azure Blockchain as a Service от Microsoft.

- «получение идентификационных сведений о клиенте» — получение персональных данных непосредственно от клиента;

- «подтверждение достоверности полученных сведений» — сравнение значений хеш-функций, хранящихся в блокчейне, с рассчитанными в моменте;

- «удостоверение (верифицирование) личность клиента» — аутентификация в банке, который проводил первичную идентификацию клиента.

Персональные данные в данном процессе не передаются третьей стороне (остаются только у донора и реципиента). При этом, использование технологии блокчейн не только обеспечивает хранение и неизменность информации о всех проведенных процедурах идентификации. Принцип смартконтрактов позволяет выстроить прозрачную монетизацию сервиса и повысить эффективность взаимодействия участников. А за счёт децентрализации снижается риск компрометации персональных данных, а также повышается отказоустойчивость системы.

Александр Васильев — заместитель директора департамента ИТ по инновациям РосЕвроБанк, смотрит в будущее, слушает Nightwish, верит в блокчейн

55

3 комментария

В итоге всем поставят чипы — это дешевле всего. А так слишком много издержек.

- 28 ноября 2017, 20:22

Читайте на SMART-LAB:

Первичный рынок ВДО в феврале 2026. 6,6 млрд р. при средневзвешенном купоне 23,2%. Рынок адаптировался к высоким ставкам

По сумме размещений января и февраля, 11,2 млрд р., начало 2026 года – лучшее для первичного рынка ВДО. В любом из предыдущих лет за...

06:33

S&P 500: Нефтяная паника разбилась о железный молот — быки перехватывают инициативу

Индекс S&P 500 протестировал медиану, проведенную через ключевые точки коррекции (1-2-3), оформив при этом выразительный «молот» с очень длинной...

22:59

теги блога therollingstones

- development

- ICO

- programming

- Reactive

- rolling

- snp500

- start

- today

- tradingview

- United Traders

- акции

- АЛРОСА

- Алроса Нюрба

- Альпари

- Американские акции

- американский рынок

- аналитика

- аналитики

- аудит

- Башнефть

- Белон

- биржа

- блокчейн

- Василий Олейник

- вопрос

- Газпром

- Газпромнефть

- Герман Греф

- Герчик

- ГМК Норникель

- гусев

- Демура

- дизайн

- доллар рубль

- здоровье

- здоровье трейдера

- инвестиции

- история

- конференция

- конференция смартлаба

- криптовалюта

- Криптовалюты

- КТК

- Кухня

- Лензолото

- Ломбард

- Лукойл

- майнинг

- майнинг криптовалют

- Мартынов

- мобильный пост

- момент

- Москва

- МСФО

- наука

- нейросети

- НЕФТЕГАЗ

- НОВАТЭК

- Новый Год 2017

- околорынок

- опрос

- отдых

- оффтоп

- покер

- Полиметалл

- политика

- Полюс золото

- приложения

- природа

- психология

- путин

- размышления

- ржд

- Роснефть

- Русснефть

- рынок

- рынок труда

- С++

- сбербанк

- Селигдар

- смартлаб

- статистика

- Сургутнефтегаз

- Талеб

- Татнефть

- технологии

- торговые роботы

- торговые сигналы

- философия

- Финансовое программирование

- Финпрограммирование

- форекс

- форум

- форум акций

- Форум Акций Смарт Лаба

- Форум акций смартлаба

- фрс

- фундаментальный анализ

- японские свечи

- ЯТЭК