Блог им. sherif777

Механизм сведения ордеров или как рынок выглядит изнутри?

- 23 мая 2017, 23:26

- |

Когда Вы смотрите на график цены актива, что Вы видите? Самый простой и частый ответ, который можно услышать — это “только цену”. Да, это действительно так, а вот что скрывается за этими ценами? Что заставляет их двигаться в ту или иную сторону? В данной статье мы рассмотрим причины движения цены, понимание которых позволит вам создавать прибыльные торговые системы.

Что такое Теория Аукциона?

Весь торговый процесс финансовых рынков базируется на Теории Аукциона, т.е. сведении встречных заявок покупателей и продавцов. Исполнение этих заявок происходит только тогда, когда покупатель и продавец готовы совершать эти сделки по определенной цене. То есть финансовые рынки и биржи по своей психологии и природе ничем не отличаются от обычных рынков. Давайте разберем, как работает сведение ордеров на практике.

Как и на обычном рынке, на бирже существует огромное количество продавцов, которые хотят продать свой товар как можно дороже. Каждый из этих продавцов может устанавливать свою цену, исходя из первоначальных затрат и ожидании прибыли. В результате, совокупность всех заявок продавцов формирует на рынке предложение, по ценам, которые называются “ask” или “offer”.

При этом, чем больше количество участников на рынке предлагают один и тот же товар, тем больше среди них конкуренция за лучшую (минимальную) цену для покупателя — Best Offer Price.

Покупатели, в свою очередь, также формируют совокупность заявок, которые создают спрос на рынке, а их цены на покупку товара называются “bid”. Так как покупателей на рынке огромное количество, то между ними также возникает конкуренция за лучшую (максимальную) цену для продавца — Best Bid Price.

В результате, заявки продавцов и покупателей можно представить в виде таблицы, которая будет содержать цену и количество контрактов. Для наглядности, я показал что общий объем позиций на каждом ценовом уровне состоит из нескольких частей, которые представляют собой каждого отдельного продавца и покупателя.

Например: по цене 2387.25 находятся четыре предложения на продажу с разным объемом — 12, 22, 88 и 110. В результате, их суммарный объем к продаже на этом уровне равен 232 контракта. При этом, исполнение заявок происходит в порядке “живой” очереди.

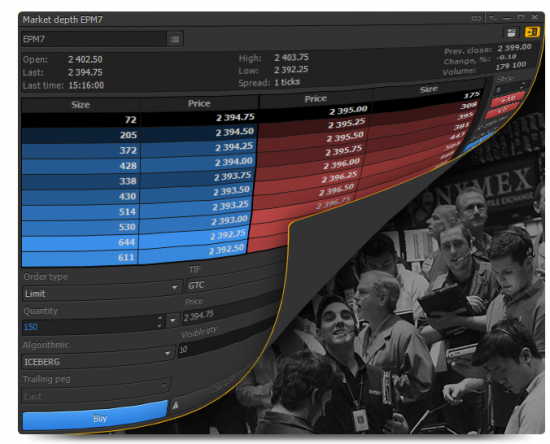

Как исполняются ордера?Если убрать лишнюю информацию, то в итоге мы получим Market Depth (or Depth of Market — DOM), таблица, которая показывает количество лимитных (пассивных) ордеров на покупку или продажу на каждом ценовом уровне. При этом, важно отметить одну особенность — Market Depth не показывает рыночные ордера.

Следует также помнить, что количество лимитных ордеров постоянно меняется, т.к. сотни трейдеров выставляют новые заявки, изменяют их или вовсе отменяют.

Давайте на примере нескольких трейдеров и нашей предыдущей таблице рассмотрим, как происходит сведение и исполнение ордеров.

Допустим на рынок пришло два покупателя и выставили лимитные ордера на покупку на 37 и 84 контрактов по ценам 2386.75 и 2386.50 соответственно.

Через несколько минут на рынок пришло два продавца и также выставили лимитные ордера на продажу на 53 и 12 контрактов по ценам 2387 и 2387.25 соответственно.

В результате, мы видим заявки каждой из сторон, но ни один из этих ордеров не будет сведен между собой, т.к. желания покупателей и продавцов не совпадают. Теперь представим, что на рынок пришел трейдер, который согласен на предложение продавцов, и хочет купить 45 контрактов по рыночной цене. Это агрессивный покупатель, которого не интересует цена, а только сам факт исполнения заявки.

Лучшая цена на покупку, которую предлагает продавец это 2387, которая также совпадает с ценой последней сделки. После исполнения 45 контрактов, цена на рынке не изменилась, т.к. на этой цене остается еще 8 контрактов (53 — 45 = 8).

Через время, еще один трейдер решил продать 22 контракта по рыночной цене. В данный момент лучшая цена на продажу 2386.75, на которой находиться 37 лимитных ордеров. В результате этой сделки, цена сместилась на один пункт с 2387 до 2386.75, при этом осталось еще 15 лимитных ордеров (37 — 22 = 15), которые остановили цену от дальнейшего снижения. Чтобы цена пошла ниже, необходимо чтобы рыночный ордер на продажу исполнил оставшиеся 15 контрактов.

Таким образом, не важно сколько лимитных контрактов находится в стакане (order book), сделка не будет совершенна до тех пор, пока не появится рыночный ордер на покупку или на продажу. Когда трейдер выставляет рыночный ордер на покупку, значит он согласен купить N контрактов актива по лучшей цене предложения (Best Offer Price), которая есть на рынке в данный момент времени. Если же он выставляет рыночный ордер на продажу, то он готов продать N контрактов актива по лучшей цене спроса (Best Bid Price), которая есть на рынке.

Итак, важно запомнить:

рыночный ордер на покупку всегда сводится с лимитным ордером на продажу по цене лучшего предложения (Best Offer price);

рыночный ордер на продажу всегда сводится с лимитным ордером на покупку по цене лучшего спроса (Best Bid Price).

теги блога Дмитрий

- Amazon

- ATAS

- atas volfix sierra multicharts ninja aurora

- China

- coronavirus

- DAX

- Depth of market

- E-mini S&P 500

- Eikon

- ES futures

- ES futures Footprint

- ES. E-mini. S&P 500

- ETF

- Exante

- finviz

- futures

- Global Markets

- Jigsaw

- Metastock

- metastock xenith

- order flow

- Order Flow Trading

- Quantower

- S&P500 фьючерс

- sp fut

- Stocks

- Tesla

- Time & Sales

- Toyota

- trading cme

- TSLA

- VWAP

- волатильность

- золото

- нефть

- опционы

- сведение ордеров

- Сорос

- СОТ

- товарно-сырьевые рынки

- фьчерс

- фьючерс

- Фьючерсы CME