Блог им. alordi

Куда доллар кривая доходности вывезет?

- 17 июля 2016, 11:45

- |

Решение Банка Англии сохранить ставку РЕПО на прежнем уровне в 0,5% окончательно убедило рынки в том, что Brexit не так страшен, как его малюют. Действительно, станут ли инвесторы бежать из Британии или им проще будет захеджировать риски падения стоимости активов при помощи продаж фунта? Будет ли BoE смягчать денежно-кредитную политику в августе, опасаясь ухудшения макроэкономической статистики, если индикаторы продемонстрируют смешанную динамику? Не удивлюсь, если индекс экономических сюрпризов по Британии начнет расти, заставляя срочный рынок снижать шансы монетарной экспансии: эксперты на фоне Brexit предпочтут закладывать пессимистичные прогнозы, а фактические цифры в итоге окажутся лучше первоначальных оценок.

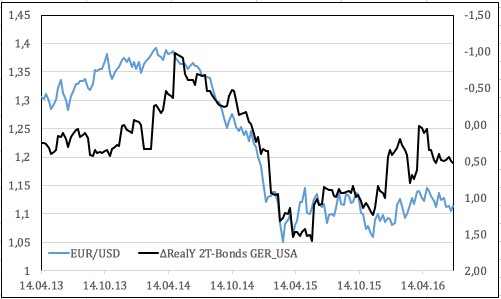

Какое отношение все это имеет к EUR/USD, если полпреды FOMC все чаще позволяют себе высказывания о том, что выход Британии из ЕС будет иметь нулевой эффект для экономики США? На мой взгляд, самое непосредственное. До референдума евро чувствовал себя более чем уверенно, однако неожиданные результаты голосования подставили его под удар. Угрозы замедления ВВП еврозоны и обострения процессов антиглобализации заставили котировки основной валютной пары просесть. Восстановить утраченные позиции пока не позволяет статус основной валюты фондирования: в периоды роста глобального аппетита к риску carry трейдеры активно их распродают, скупая доходные активы. Тем не менее с точки дифференциала реальной доходности долговых обязательств евро выглядит недооцененным по отношению к американскому доллару и должен котироваться по меньшей мере на уровне $1,14-1,16. То есть приблизительно там, где был до референдума.

Динамика EUR/USD и дифференциала реальной доходности облигаций США и Германии

Источник: Reuters, Investcafe.

На доллар оказывает давление нежелание ФРС повышать ставку по федеральным фондам даже в условиях восстановления позиций занятости, ускорения инфляции и ВВП, а также улучшения финансовых условий. Эксперты Wall Street Journal выдают 46%-ю вероятность продолжения цикла нормализации денежно-кредитной политики в декабре, 28%-ю — в сентябре и 8%-ю — в июле. Срочный рынок оценивает шансы этих месяцев в 34%, 12% и 0%. В последние дни по крайней мере трое полпредов FOMC выразили мнение, что ФРС стоит проявить терпение и осторожность.

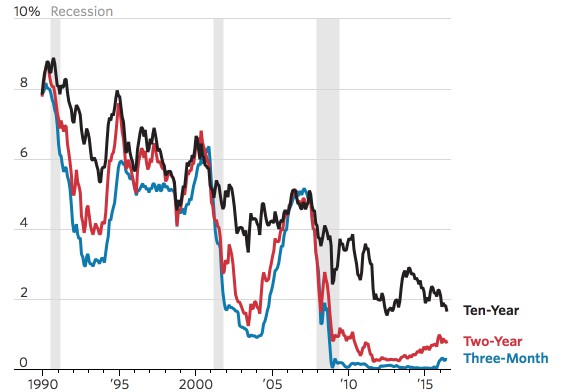

Проблема в том, что если экономика США начнет ускоряться, а риски Brexit уйдут в тень, то владельцы облигаций, закупившиеся по самое не хочу, окажутся в крайне затруднительном положении. Кривая доходности, рисующая в настоящее время многолетнее дно, пойдет вверх, а механизм лавинообразного срабатывания стоп-приказов очень быстро взвинтит ставки долгового рынка, заставляя доллар вспомнить о таком козыре, как приток капитала.

Динамика кривой доходности

Источник: Wall Street Journal.

На мой взгляд, сильная статистика по американским розничным продажам увеличивает вероятнось ускорения ВВП США во втором квартале и повышает шансы реализации сценария, связанного с распродажами на рынке казначейских бондов. Это обстоятельтство вкупе с ожиданиями «голубиной» риторики Марио Драги на июльском заседании ЕЦБ подтолкнет прау EUR/USD в направлении 1,09. На рынке шутят, что Лондону при помощи Brexit за один день удалось то, что не Франкфурт не смог сделать при помощи QE на протяжении нескольких месяцев. Почему бы ЕЦБ не взять на вооружение подобную тактику и не напугать инвесторов замедлением экономики еврозоны?

теги блога Дмитрий Демиденко

- AUD

- CAD

- eur

- forex

- gbp

- jpy

- usd

- австралийский доллар

- Банк Японии

- ВВП России

- волатильность

- волны Вульфа

- гармоничная торговля

- дисбаланс

- доллар

- драгоценные металлы

- евро

- ецб

- золото

- иена

- индекс

- инфляция

- канадский доллар

- Китай

- кукуруза

- Летучая мышь

- магнит

- медь

- Народный банк Китая

- нефть

- НЛМК

- предложение

- процентные ставки

- пшеница

- рубль

- серебро

- соевые бобы

- спрос

- стратегии трейдинга

- товарный рынок

- торговые сигналы

- торговый баланс

- Три индейца

- ФРС

- фундаментальный анализ

- фунт

- фьючерс

- ФЬЮЧЕРСЫ

- центральный банк

- энергетика

Пользователь разрешил комментарии только друзьям.