Авто-репост. Читать в блоге >>>

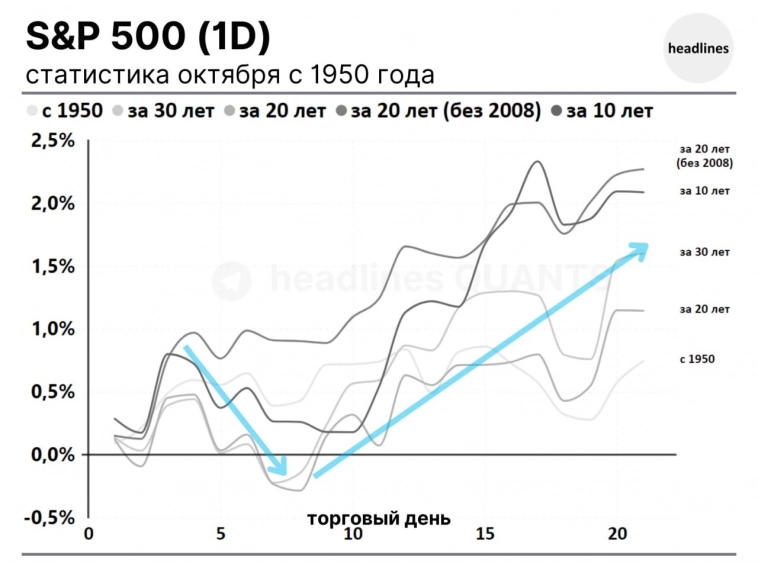

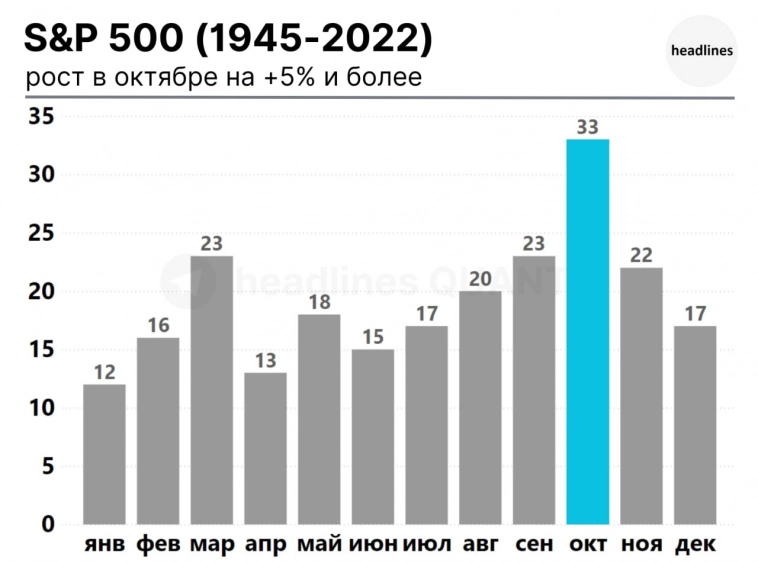

● Статистика октября показывает, что месяц для S&P 500 является одним из лучших.

● Средний результат за разные периоды указывает на то, что в начале октября индекс продолжает динамику сентября, 1 — 1.5 недели. Затем, начиная с 8-го торгового дня по конец октября, устанавливается рост.

● Какой средний результат показывает S&P 500 с октября до конца года? Смотрите в headlines QUANTS (EXTRA).

источник: headlines Q.

Пишем больше новостей о финансовых рынках в TG-каналах:

t.me/headlines_for_traders

t.me/renat_vv

t.me/headlines_fed

t.me/headlines_geo

t.me/headlines_quants

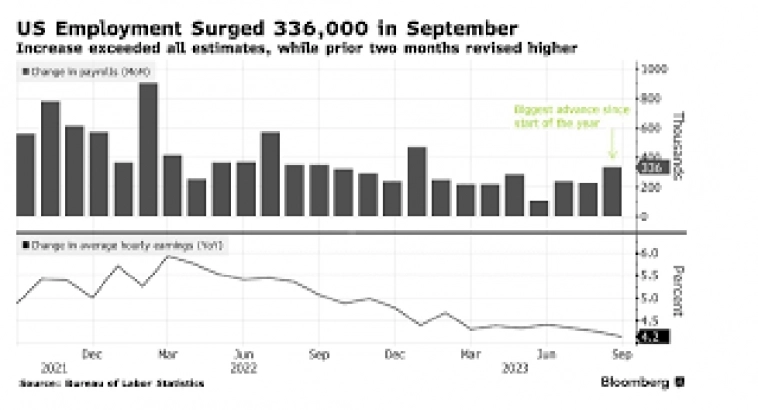

Количество новых рабочих мест нанесло удар по трейдерам, которые после отчета ADP выстроили свои позиции в ожидании голубиного разворота ФРС.

Сентябрьский нонфарм не даст ФРС возможности утверждать, что цикл повышения ставок ФРС закончен, даже если ставка больше не будет повышена, а впереди ещё инфляция CPI США за сентябрь, которая тоже имеет шансы негативно удивить рынки после роста цен на энергоносители.

Нонфарм отлично сочетается с отчетом JOLTs за август, который указал на рост вакансий.

Но отсутствие роста зарплат и падения уровней безработицы говорят о том, что ФРС предпочтет проигнорировать данный отчет, дождавшись отчетов за октябрь и ноябрь перед решением в декабре.

Ключевые компоненты сентябрьского нонфарма США:

— Количество новых рабочих мест 336K против 170K прогноза, ревизия за два предыдущих месяца составила +119К: июль пересмотрен до 236К против 157К ранее, август до 227К против 187К ранее;

— Уровень безработицы U3 3,8% против 3,8% ранее;

— Уровень безработицы U6 7,0% против 7,1% ранее;

Общая ситуация

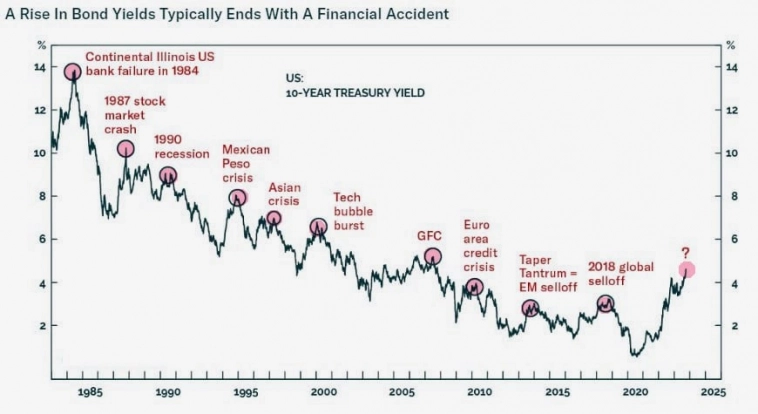

Члены ФРС подтверждают, что они на грани окончания цикла повышения ставок.

По мнению члена ФРС Дейли, падение долгового рынка накануне приравнивается к ещё одному повышению ставки ФРС, ибо привело к росту заимствований.

Безусловно, эта точка зрения отражает беспокойство ФРС по чрезмерному росту доходностей ГКО США и последствиями падения долгового рынка для бюджета правительства США, в общем, минфину Йеллен эта тенденция не нравится, а впереди выборы и нужно разворачивать политику ФРС.

Тем не менее, окончание цикла повышения ставок ФРС принесет рынкам лишь краткосрочную радость, ибо впереди рецессия, её можно отдалить, но не миновать, а начало цикла снижения ставок ФРС зависит от скорости падения инфляции, не говоря о том, что при рецессии рынки часто разворачиваются только после снижения ставок ниже нейтрального уровня, а иногда помогает только запуск QE.

Согласие Трампа занять должность спикера Палаты представителей на короткий период времени, пока республиканцы не изберут постоянного спикера, добавит изюминку в предвыборную гонку.

На фоне высоких процентных ставок индекс S&P 500 может рухнуть на 20%. Такой прогноз дал главный стратег по глобальным рынкам в JPMorgan Марко Коланович в эфире CNBC.

«Я не уверен, что мы сможем избежать ее [рецессии], если останемся на таком уровне процентных ставок», — предупредил аналитик. Он отметил, что рынок труда все еще остается устойчивым, однако потребители уже начинают испытывать стресс. В качестве подтверждения этого Коланович упомянул просрочки по кредитным картам и автокредитам.

«Может ли быть еще пять, шесть, семь процентов роста акций? Конечно...» — допустил стратег JPMorgan. Однако он предупредил, что есть также риски обвала S&P 500 на 20%.

quote.ru/news/article/651f9d8a9a79471a6e4e7a1b

В данном видео проводится технический анализ индекса S&P 500 по методу волн Эллиотта и пропорций Фибоначчи c прогнозом дальнейшего движения к целевым уровням на 05.10.23 г.

Больше информации в Telegram-канале: t.me/simplewaves_trading

«Hi, I’m Jay Powell, I’m the chair of the Federal Reserve,» — ФРС открыла для себя Инстаграм и гособлигации рухнули к новым минимумам…

Глава JPM Джейми Даймон во второй раз пугает всех ставкой 7%, призывая своих клиентов подготовиться к «такого рода стрессу».

Десятилетние облигации разом сходили на 4.7%, неликвидные 20-тилетки наконец взяли 5%. Очередная распродажа, на самом деле, без особых на то поводов. Кроме того, что фактически в понедельник прошли расчеты по размещению облигаций на $147 млрд и бумаг в рынке стало больше...

Октябрь является хорошим месяцем для торговли, корреляция в большинстве случаев четкая, реакция на ФА правильная, ТА/ВА исполняется с высокой вероятностью.

Волатильность в октябре обычно высокая, но, в отличие от сентября, октябрь не чисто трендовый месяц, в зависимости от нового ФА рынки могут резко менять направление.

Октябрь – это история данных США, которые рынки будут укладывать как мозаику для понимания решения ФРС на заседании 1 ноября.

Рынки обеспокоены отсутствием голубиного разворота ФРС на текущем этапе, когда экономика демонстрирует признаки замедления через снижение потребления.

Прогнозы членов ФРС на сентябрьском заседании подтвердили намерение ещё одного повышения ставки в этого году, а планируемое снижение ставок в 2024 году было уменьшено до 0,5% в 2024 году в сравнении с прогнозом на 1,0% в июне.

Риторика Пауэлла была голубиной, он заявил, что на кону всего лишь одно повышение ставки на 0,25%, но если инфляция будет падать сильнее ожиданий, то ФРС может отказаться от этого финального повышения ставки.

Не было бы хуже. Казалось бы, замедление экономики США в четвертом квартале на фоне ускорения китайского ВВП должно помочь евро. Однако несостоявшийся шотдаун в Штатах придал атакам «медведей» по EURUSD новый импульс. Мало того, что отсутствие пауз в работе правительства сглаживает процесс снижения темпов роста американской экономики, так оно одновременно повышает доходность трежерис и наносит вред Европе.

Конгресс отсрочил шотдаун до середины ноября, однако какой ценой это было достигнуто! Законодатели приняли меры по продолжению финансирования правительства, исключающие помощь Украине. И перед Евросоюзом стоит вопрос, как закрыть зияющую дыру. Это потребует денег и серьезно замедлит экономику. Неудивительно, что EURUSD рухнула до минимальных отметок с начала года.

Несмотря на то, что министерства и ведомства продолжат работу, через 45 дней история конца сентября рискует повториться. Рынки растут на ожиданиях, и ралли доходности трежерис до 4,7% вбило еще один гвоздь в гроб евро.