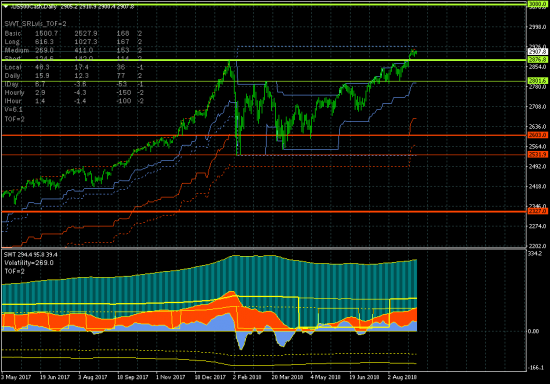

Blackstone: Прогноз S&P500 - 3000 пунктов на конец 2018 года.CNBC.com

Один из крупнейших быков Уолл-стрит предупреждает инвесторов, что они недооценивают инфляцию

6:17 вечера ET Чт, 6 сентября 2018 года | 1:36

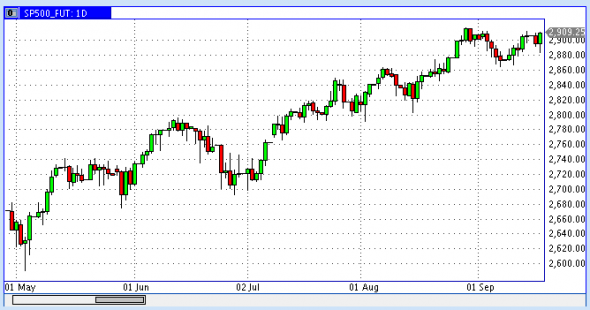

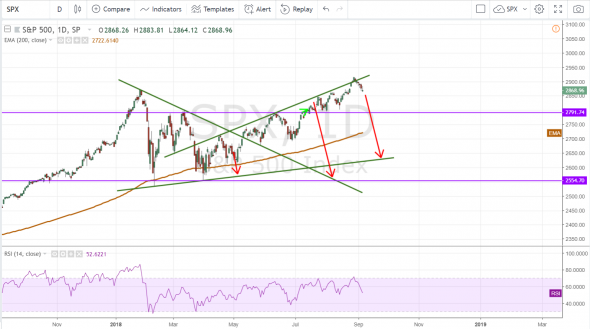

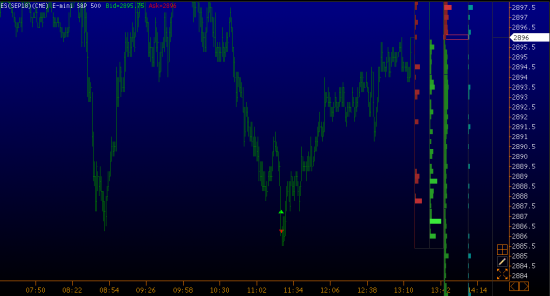

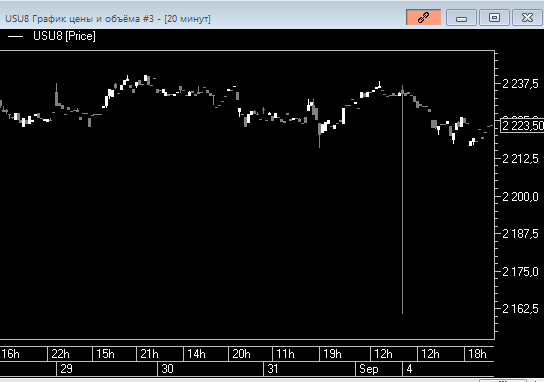

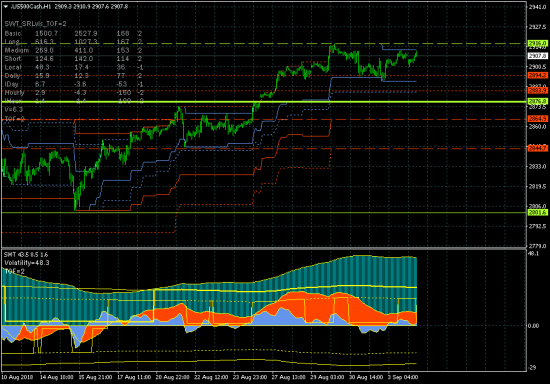

Blackstone прогнозирует резкий скачок рынка, который может вывести свою целевую цену на конец года S&P500 раньше, чем ожидалось.

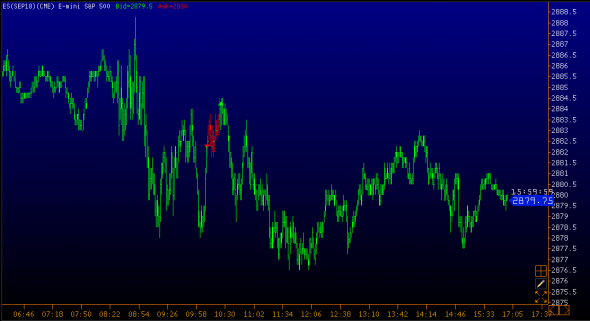

По словам инвестиционного стратега фирмы Джозефа Зидла в «Futures Now» CNBC, существует высокая вероятность того, что в ближайшие пару месяцев индекс прорвется через 3000 пунктов.

«То, что мы оставили на оставшуюся часть года, я думаю, будет оптимистичным с более высокими максимумами», — сказал Зидл в прошлый четверг. «Верьте или нет, лучшая оценка справедливости на самом деле происходит после промежуточных выборов».

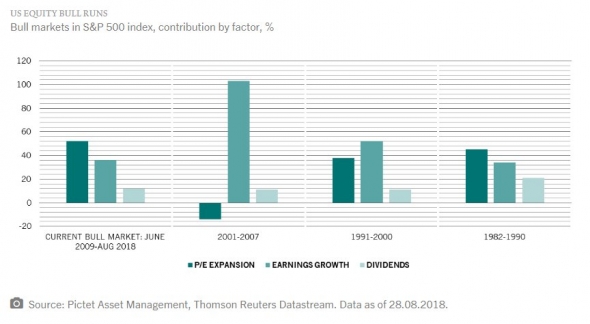

Он также увидел прибыль за третий и четвертый квартал в качестве положительного катализатора для акций.

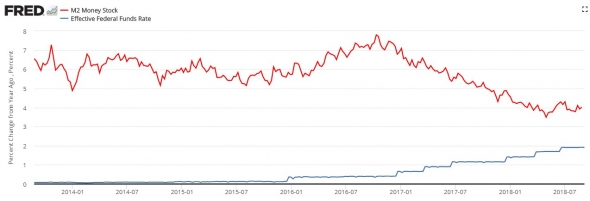

Но Зидл предупредил, что сильные цифры в этом году могут стать серьезным встречным ветром в следующем году в форме инфляции, а доход за 10-летнюю доходность казначейских облигаций достигнет 3,50% в течение следующих шести-двенадцати месяцев.

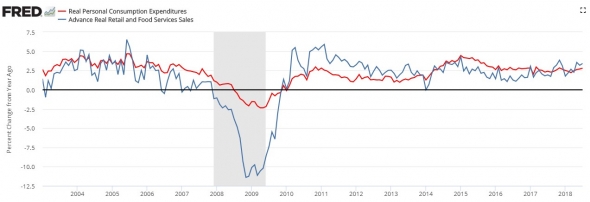

«Я считаю, что там больше инфляции, чем люди ценят. Инфляция не сильна, но она очень распространена, ее можно увидеть на рынках нефти и газа. Вы можете видеть ее в ценах на сырьевые товары», — сказал Зидл.

В специальном примечании к CNBC он написал: «Снижение налогов обеспечило повышение [прибыли на акцию] в этом году, что приведет к росту EPS в следующем году, похоже, что оно замедляется до отдельных цифр. Прибыль прибыли, скорее всего, перевернется и из-за более высоких затраты на ввод ".

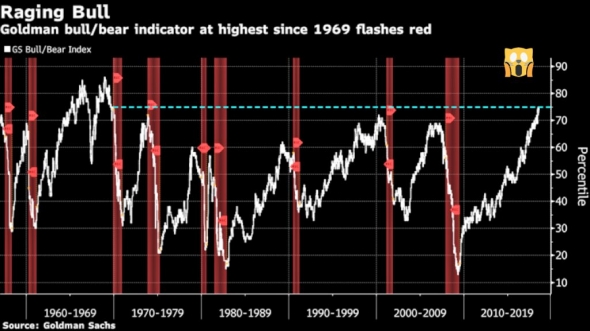

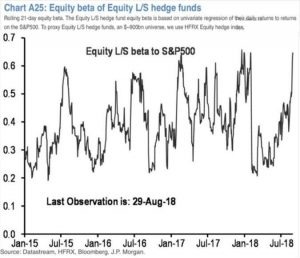

Зидл сказал, что инвесторы ведут себя так, как будто падающие цены, такие как экономика, наблюдавшаяся с 2009 по 2016 год, все еще захватывают рынок. Он привел надежные потоки средств в фиксированные доходы в качестве доказательства того, что инвесторы отворачиваются от акций США по акциям и фондовых биржах США (ETFs).

Последние данные Bank of America-Merrill Lynch показывают, что совместные акции США и фонды ЕФО в совокупности в этом году достигли $5,2 млрд. Между тем, фонды глобальных облигаций захватили новые средства на $66,5 млрд.

Он утверждал, что эта стратегия может быть очень вредной для прибылей инвесторов. В инфляционных средах Зидл сказал, что акции обычно бьют облигации.

«Это история инвесторов, которые все еще боятся рынков акций США, когда на самом деле я думаю, что их нужно позиционировать прямо противоположным образом, потому что основные принципы здесь сильны. Корпоративные балансы хороши, а доходы улучшаются», — добавил Зидл.

Он советует клиентам сосредоточиться на циклических акциях с ценовой властью в этой среде. Его любимыми группами являются энергетика, материалы и промышленные предприятия.

читать дальше на смартлабе